Boletín Técnico IFRS

Anuncio

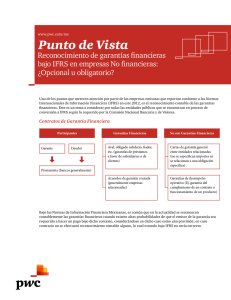

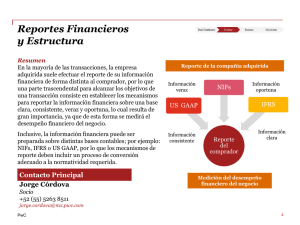

Boletín Técnico IFRS Temas de actualidad y guía práctica Año 2010 – N° 2 La nueva IFRS 9 sobre instrumentos financieros El IASB publicó la IFRS 9 “Instrumentos financieros: clasificación y valorización”, enmarcado en la primera fase de su proyecto acelerado para reemplazar la NIC 39, en materia de contabilización de instrumentos financieros. La norma forma parte de la respuesta del IASB a la crisis financiera global y está en línea con las recomendaciones formuladas por el G20. Nuestro equipo analiza el proyecto de norma en detalle. En este número... La nueva IFRS 9 sobre instrumentos financieros 1 Noticias de Cannon Street: 4 • IFRS para pymes • Modificaciones a la IFRS 2. • Modificaciones a la IFRS 1. • Actividades con tarifa regulada. • Riesgo crediticio en la valorización del pasivo. • Gestión del modelo de pérdidas previstas en la comprobación del deterioro. • Informe de Gestión. La NIC 39 ha sido blanco de críticas por la dificultad que supone su aplicación e interpretación y por haber acentuado la actual crisis económica. El G20, el Consejo de Estabilidad Financiera (FSB), el Financial Crisis Advisory Group y otros han instado al IASB para que desarrolle una norma exhaustiva que se ocupe de cuestiones esenciales originadas en la crisis financiera. Esta norma es la primera de tres fases que reemplazarán a la NIC 39. La segunda se centrará en la metodología del deterioro y la tercera abordará la forma de mejorar y simplificar la contabilización de coberturas. Estos tres proyectos, junto con el de baja de activos financieros reemplazarán a la NIC 39 en el presente año 2010. La norma reduce a dos las numerosas categorías de clasificación y valorización de instrumentos financieros y sus correspondientes modelos de deterioro recogidos en la NIC 39. Las categorías La norma propone dos categorías de valorización: costo amortizado y valor razonable (véase el diagrama de la página siguiente). La primera cuestión que la administración deberá considerar es la clasificación como deuda o como patrimonio. Instrumentos de deuda Contactos. 6 ANEXO 7 IFRS 3 y NIC 27R Si un instrumento es deuda (como un bono), las compañías deberán analizar si el mismo presenta las características básicas de un préstamo y se gestiona a base de un criterio de rendimientos contractuales (véase el recuadro en la página 3). En caso afirmativo, el instrumento puede ser valorado al costo amortizado. Las compañías tendrán capacidad para designar ese instrumento a valor razonable con efecto en resultados si reduce o elimina la asimetría contable (incongruencia entre la valorización y el reconocimiento). Si el instrumento de deuda no presenta las características básicas de un préstamo o no se gestiona a base de un criterio de rendimientos contractuales, el instrumento se valorizará a valor razonable con efecto en resultados. La norma elimina la categoría “mantenidos hasta el vencimiento” y las reglas de contaminación (“tainting”). Quedan prohibidas las reclasificaciones entre el costo amortizado y el valor razonable. pwc Primer proyecto de norma sobre instrumentos financieros Boletín Técnico IFRS – Año 2010, N° 2 Valorización al costo amortizado contra valor razonable ¿Es el instrumento financiero una inversión en instrumentos de deuda o patrimonio? Deuda Patrimonio ¿Contiene el activo o pasivo financiero únicamente las características básicas de un préstamo? No Si ¿Se mantiene el instrumento para negociar? Si ¿Es el activo o pasivo financiero parte de una unidad gestionada basada en un criterio de rendimientos contractuales? No No ¿Ha escogido la entidad el valor razonable con cambios en el resultado global? Si ¿La entidad lo ha designado a valor razonable para reducir la asimetría contable? Si No Costo amortizado Valor razonable con efecto en resultados Valor razonable con cambios en resultado global; sin reclasificación; dividendos con cambio en resultado global Instrumentos de patrimonio Las inversiones en instrumentos de patrimonio se valoran siempre a valor razonable. Los instrumentos de patrimonio mantenidos para negociar deben ser clasificados a valor razonable con efecto en resultados. Para todos los demás instrumentos de patrimonio, la dirección puede escoger la opción irrevocable de presentar los cambios en el valor razonable en el estado de resultados integrales en lugar del estado de resultados. Este tratamiento se aplica a todos los cambios de valor razonable, exceptuando los dividendos. No se reclasificarán los importes de ingresos y gastos reconocidos al estado de resultados, ni tampoco existirán requisitos de deterioro. Se elimina asimismo la exención de valorizar las inversiones en instrumentos de patrimonio no cotizados al costo de adquisición, cuando no sea posible determinar con fiabilidad el valor razonable. No se modifica por ahora la contabilización de derivados implícitos en contratos principales no financieros. Transición y fecha de entrada en vigencia Estas enmiendas se pueden aplicar retroactivamente, con algunas excepciones. Por ejemplo, si no fuera viable aplicar retroactivamente el método del interés efectivo o los requisitos de deterioro, se considerará que el valor razonable del instrumento financiero en la fecha de la aplicación inicial coincide con el costo amortizado del instrumento en valorizaciones posteriores. Los cambios no serán obligatorios hasta el 2013. Las entidades que adopten la norma de forma anticipada deberán efectuar revelaciones adicionales. Posibles implicaciones Posiblemente se valorizarán a valor razonable un mayor número de instrumentos financieros que en la actualidad, si bien dependerá en gran medida de los instrumentos financieros que la entidad posea o emita. Conforme a las propuestas, se considerará que muchos bonos del Estado y bonos de empresas presentan características básicas de un préstamo. A continuación se exponen algunos ejemplos de cómo se aplicarían los requisitos. ¿Qué elementos no son características básicas de un préstamo? Todos los títulos respaldados por activos que no formen parte del tramo más prioritario de la estructura deberán ser valorizados al valor razonable con efecto en resultados, ya que se considera que aportan protección crediticia a otros tramos y, por tanto, que no presentan características básicas de un préstamo. Todas las inversiones sintéticas de deuda garantizada tendrán que valorizarse al valor razonable con efecto en resultados, debido a que engloban condiciones contractuales que modifican la fecha o importe de los pagos de principal o intereses, y no protegen al inversor sino que lo exponen a más riesgos. La mayor parte de la deuda emitida por empresas cuyos derivados implícitos actualmente se separan y valorizan a valor razonable (bonos convertibles incluidos) tendrá que ser valorizada íntegramente a valor razonable con efectos en resultados, incluyéndose los cambios en el propio riesgo crediticio, ya que el derivado implícito no se considerará una característica básica de un préstamo. Los activos financieros adquiridos con un descuento que refleja las pérdidas crediticias contraídas no presentan características de préstamos básicos. Por tanto, cuando las instituciones financieras hayan adquirido los préstamos de otras instituciones financieras, se exigirá que tales préstamos se valoricen nuevamente a valor razonable con efectos en resultados. Derivados implícitos Se elimina el requisito de determinar si un instrumento financiero contiene derivados implícitos no estrechamente relacionados que deban ser separados. El enfoque de clasificación examina solamente si el instrumento, incluyendo sus derivados implícitos, contiene características básicas de un préstamo. No todos los derivados implícitos estrechamente relacionados según los requisitos de la actual NIC 39 serían considerados necesariamente con las características básicas de un préstamo según la nueva norma. 2 pwc Boletín Técnico IFRS – Año 2010, N° 2 ¿Gestionado a base de un criterio de rendimientos contractuales? No queda claro si los instrumentos que son parte de una cartera de liquidez deberán valorizarse a valor razonable con efectos en resultados. Por ejemplo, una entidad podrá mantener un instrumento financiero, con objeto de realizar pagos de principal e intereses contractuales, hasta el momento en que la entidad necesite satisfacer una obligación, momento en el cual venderá el activo (por ejemplo, los activos mantenidos por compañías de seguros). La posibilidad de que la entidad necesite vender el activo puede significar que no se gestiona a base de un criterio de rendimientos contractuales. Esto es algo que deberá ser discutido en la práctica. Primer proyecto de norma sobre instrumentos financieros Próximos pasos y coordinación con el FASB El IASB y el FASB se han comprometido a trabajar juntos con vistas a desarrollar una norma exhaustiva que mejore la información sobre instrumentos financieros. El FASB todavía se encuentra desarrollando sus propuestas y prevé publicar un proyecto de norma. El IASB someterá a comentario las propuestas del FASB si difieren materialmente de las suyas. Se espera que ambos organismos deliberen conjuntamente sobre las respuestas recibidas en relación con sus respectivos proyectos de norma. Los cambios que se proponen son significativos. Se anima a las compañías a tomar parte en este proyecto de norma y a aportar respuestas constructivas a las propuestas del IASB. La nueva norma Instrumentos financieros: clasificaciones y valorización, de un vistazo Se propone dos categorías de valorización: costo amortizado y valor razonable. En el caso de los instrumentos de deuda, únicamente aquellos activos y pasivos financieros que presentan características básicas de un préstamo y se gestionan con arreglo un criterio de rendimientos contractuales pueden aplicar el costo amortizado. También se conserva la opción de valor razonable para reducir la asimetría contable. Todos los demás instrumentos de deuda se valorizarán a valor razonable con efecto en resultados. Las inversiones en instrumentos de patrimonio se valorizarán a valor razonable con efectos en resultados salvo cuando, en el reconocimiento inicial, la entidad haya decidido registrar los cambios en el valor razonable por medio del resultado integral y no se mantengan para negociar. Elimina el requisito de determinar los derivados implícitos de un instrumento financiero. Elimina la exención de mantener inversiones en títulos no cotizados al costo. Proporciona algunos ejemplos de las características básicas de un préstamo: Características básicas de un préstamo Las cuentas comerciales por cobrar (o pagar) que la entidad mantiene para cobrar (o pagar) sumas de efectivo adeudadas. Los instrumentos que una entidad gestiona según pagos contractuales de principal e intereses. Bonos emitidos que la entidad gestiona en función del principal e intereses contractuales que abona a los inversores. Las características básicas de un préstamo se definen como condiciones contractuales que dan lugar, en fechas concretas, a flujos de efectivo consistentes en pagos de principal e intereses sobre el principal pendiente. 3 Rentabilidad fija durante la vigencia del instrumento. Rentabilidad variable equivalente a un único tipo de interés observable o de mercado (como el LIBOR). Una combinación de rentabilidad fija y variable (como el LIBOR + 50 puntos base). Caps, floors y collars implícitos. Las opciones de prepago en las que el monto de prepago se corresponde sustancialmente con importes no abonados de principal e intereses. Gestionado a base de un criterio de rendimientos Contractuales Los instrumentos financieros se gestionan según un criterio de rendimientos contractuales únicamente cuando el personal directivo clave de la entidad gestiona y evalúa su rendimiento en función de los flujos de efectivo contractuales generados por su mantenimiento o emisión. La norma presenta los ejemplos siguientes de gestión según un criterio de rendimientos contractuales: pwc Boletín Técnico IFRS – Año 2010, N° 2 Noticias de Cannon Street Norma definitiva: IFRS para pymes Norma definitiva: modificaciones a la IFRS 1 El Consejo publicó las IFRS para pymes. Es una norma autónoma de unas 230 páginas, adaptada a las necesidades y capacidades de empresas de menor tamaño. Se han simplificado muchos de los principios recogidos en las IFRS completas sobre reconocimiento y valorización de activos, pasivos, ingresos y gastos. También se ha simplificado y reducido el número de desgloses obligatorios, y no existe el requisito de remitirse a las IFRS completas cuando se trabaja sobre un tema no cubierto en las IFRS para pymes. Las IFRS para pymes se actualizará aproximadamente cada tres años y se emitirá como un volumen completo. El Consejo ha emitido modificaciones a la IFRS 1, Adopción por primera vez de las IFRS. Las modificaciones se ocupan de la aplicación retroactiva de las IFRS en situaciones concretas y se proponen garantizar que las entidades que aplican las IFRS no tengan que afrontar costos o esfuerzos indebidos en el proceso de transición. El IASB estima que las pymes, según la definición contenida en esta norma, representan el 95% de las empresas de todo el mundo. Se permite la adopción inmediata de la norma, si bien cada país podrá decidir si permite, exige o prohíbe su adopción local. En Chile la norma será de aplicación una vez incorporada por el Colegio de Contadores de Chile A.G. al marco de aplicación local denominado “Normas de Información Financiera de Chile”. Norma definitiva: modificaciones a la IFRS 2 El Consejo ha publicado modificaciones a la IFRS 2, Pagos basados en acciones: transacciones de grupo de pagos basados en acciones liquidados mediante efectivo. Los requisitos repercutirán sobre las entidades que reciban bienes o servicios a cambio de pagos basados en acciones liquidados en efectivo, en los que el pagador sea otra entidad del grupo. Esas entidades reconocen, en sus estados financieros independientes, un gasto por los bienes o servicios, con independencia de qué entidad del grupo liquide la transacción o la forma de liquidarla (es decir, en acciones o efectivo). La contrapartida del asiento es un ajuste al patrimonio neto, que reflejará un aporte patrimonial de la matriz. Las entidades que ya reportaron bajo IFRS deberán optar por reflejar o no estas transacciones en sus estados financieros. Aquellas que decidieron no reconocer un gasto en sus estados financieros necesitarán cambiar su política contable con el fin de reflejar la modificación a la norma en los períodos anuales iniciados a partir del 1 de enero de 2010. La modificación se aplica retroactivamente, y eso significa que las entidades afectadas necesitarán calcular un ajuste para el saldo inicial de utilidades acumuladas. La normativa modificada relativa a las transacciones de grupo de pagos basados en acciones liquidados en efectivo entrará en vigor en los periodos que comiencen a partir del 1 de enero de 2010. 4 Las modificaciones eximen a las entidades que utilizan el método de costes completos de la aplicación retroactiva de las IFRS a los activos de petróleo y gas. Asimismo, dispensan a las entidades con contratos de leasing vigentes de evaluar nuevamente la clasificación de esos contratos con arreglo a la CIIFRS 4, Determinación de si un acuerdo contiene un arrendamiento, cuando la aplicación de los requisitos contables locales produzca el mismo resultado. Las modificaciones entrarán en vigencia para los períodos que comiencen a partir del 1 de enero de 2010 y se permite la aplicación anticipada. Cambios propuestos en la contabilización de actividades con tarifa regulada El Consejo ha publicado un proyecto de norma que se ocupa de la contabilización de actividades con tarifa regulada. Las tarifas son reguladas por los gobiernos o los organismos reguladores con objeto de controlar los precios finales que se cobran a los clientes en concepto de productos o servicios. El objetivo de las propuestas es determinar cómo deben reconocerse y valorizarse según las IFRS los activos y pasivos derivados de actividades de tarifa regulada. Actualmente en esta área no existe normativa. En caso de ser adoptadas, las propuestas del IASB: Definirán los activos y pasivos regulados Establecerán los criterios para su reconocimiento Especificarán cómo deben valorizarse Exigirán desgloses sobre sus efectos financieros. Documento de consulta: riesgo crediticio en la valorización del pasivo El Consejo ha publicado un documento de consulta sobre si las entidades deben considerar los cambios en su propio riesgo crediticio al efectuar las valorizaciones de sus pasivos. El documento de consulta se emitió como respuesta a las dudas sobre el reconocimiento de las utilidades originadas en reducciones del valor razonable de los pasivos de una entidad, por el efecto del “riesgo crediticio propio” de la entidad (es decir, la probabilidad de que la entidad incumpla la obligación de pago del pasivo). pwc Boletín Técnico IFRS – Año 2010, N° 2 Noticias de Cannon Street El documento expone los motivos favorables y contrarios a incluir el riesgo crediticio en la valorización a valor razonable de los pasivos, y también incluye algunos tratamientos contables alternativos posibles. Tampoco se toman en consideración las tendencias posibles o previstas futuras que, más adelante, puedan traducirse en una pérdida (tales como la expectativa de que la cesantía aumente o de una recesión). Los requisitos repercutirán en todas las entidades que valorizan sus pasivos a valor razonable. Por ejemplo, los bancos y otras instituciones financieras suelen incluir su riesgo crediticio al valorizar nuevamente el valor razonable de determinados pasivos. Asimismo, repercutirá en las entidades que presenten derivados con saldo deudor (por ejemplo, swaps de tazas de interés). El modelo de pérdidas previstas exigiría a la administración evaluar las pérdidas crediticias previstas en el momento del reconocimiento inicial de un activo y llevar a cabo una evaluación continuada al respecto. Algunos observadores consideran que esto reflejaría mejor la forma de valorizar los activos financieros y el modo en que algunas compañías gestionan su negocio. Petición de opiniones: la viabilidad del modelo de pérdidas previstas o esperadas en la comprobación del deterioro. Normativa propuesta de carácter voluntario: informe de gestión (management commentary) El Consejo ha solicitado comentarios, con plazo de entrega hasta finales del mes que viene, sobre los problemas prácticos que podría plantear la introducción de un modelo de pérdidas esperadas en la comprobación del deterioro de activos financieros. El modelo afectaría a todas las entidades con activos financieros clasificados como mantenidos hasta el vencimiento, préstamos y partidas por cobrar. Las entidades con títulos emitidos con cotización no se verán afectadas, ya que será preciso continuar comprobando el deterioro de esos activos financieros utilizando precios de mercado. El modelo actual –“modelo de pérdidas incurridas”– exige que la Administración contabilice las pérdidas crediticias en activos financieros únicamente cuando ya se hayan producido sucesos (tales como dificultades financieras del deudor) que tengan un efecto negativo en los flujos de efectivo futuros. La dirección no puede tomar en consideración los efectos de pérdidas previstas futuras, al margen de la probabilidad de que se produzcan o no. 5 El Consejo ha emitido normativa de carácter voluntario con el objeto de ayudar a las entidades a preparar y presentar un informe narrativo, denominado a menudo “informe de gestión”. Esta es la información que muchas entidades deciden facilitar a los usuarios de sus estados financieros con el objeto de mostrar cómo la situación financiera, los resultados y los flujos de efectivo de su negocio guardan relación con los objetivos de la dirección y sus estrategias para lograr tales objetivos. Se verán afectadas todas las entidades que actualmente incorporan un informe de gestión a sus estados financieros. Las entidades cerradas se verán particularmente afectadas debido a que actualmente no disponen de pautas sobre qué deben incluir en su informe de gestión. La normativa ayudará a las entidades a preparar informes de gestión que cumplan las necesidades de los inversores y demás usuarios de sus estados financieros. El Consejo también espera que la normativa propuesta de carácter voluntario mejore la coherencia y la comparabilidad de los informes de gestión en todas las entidades del mundo que apliquen las IFRS. pwc Boletín Técnico IFRS – Año 2010, N° 2 Contactos Para más información sobre aspectos técnicos de IFRS contactar con: Sergio Tubío Socio IFRS sergio.tubio@cl.pwc.com +56 2 9400073 6 Fernando Orihuela Socio IFRS fernando.orihuela@cl.pwc.com +56 2 9400073 pwc Boletín Técnico IFRS - Año 2010, N° 2 - Anexo IFRS 3R y NIC 27R Preguntas y respuestas Las normas revisadas sobre combinaciones de negocio y consolidación (IFRS 3 (revisada), NIC 27 (revisada)) modifican de forma significativa la contabilización de combinaciones de negocios y de las transacciones con socios externos al grupo. Dichos cambios plantearán desafíos y podrán transformar el modo en que la dirección negocia y estructura las transacciones. Este suplemento es el primero de una serie de “preguntas y respuestas” sobre las normas revisadas. Anexo En este número se examinan los cambios en el reconocimiento y valorización de activos y pasivos y en la valorización de la consideración (precio) que afectan, en definitiva, al Goodwill. En números posteriores se estudiará la presentación en el estado de resultados y el estado de flujos de efectivo, así como otros temas relacionados con transacciones con minoritarios. En la Guía global sobre contabilización de combinaciones de negocios y socios externos (Global Guide to Accounting for Business Combinations and Noncontrolling Interests) y el Manual de contabilidad según las IFRS (IFRS Manual of Accounting) de PricewaterhouseCoopers se puede consultar un análisis exhaustivo de las normas revisadas. Activos y pasivos Las normas revisadas han originado algunos cambios en el reconocimiento y valorización de los activos y pasivos en el balance de adquisición. Se mantiene el actual requisito de reconocer todos los activos y pasivos identificables de la entidad adquirida, reconociéndose la mayoría de los activos y pasivos a valor razonable. Algunas áreas sobre las que tendremos que prestar especial atención guardan relación con los costos de reestructuración y las modificaciones en los planes de pensiones de la entidad adquirida, los activos por indemnización y los acuerdos de no competencia. Costos de reestructuración y modificaciones en los planes de pensiones de la entidad adquirida Muchas combinaciones de negocios van seguidas de forma inmediata por reestructuraciones del negocio adquirido y por cambios en los planes de pensiones a empleados y de pagos basados en acciones de la entidad adquirida. Las normas revisadas incluyen pautas específicas que se ocupan de los cambios en los planes de pagos basados en acciones de la entidad adquirida, incluyéndose los cambios introducidos por el contrato de adquisición. Un comprador obligado a reemplazar las retribuciones basadas en acciones de la entidad adquirida incluirá la totalidad o parte del valor de mercado de las retribuciones de sustitución en la valorización de la contraprestación. El adquirente estará “obligado” si los empleados tienen poder para exigir la sustitución de las retribuciones. Esto podría suceder, por ejemplo, si las condiciones del contrato de adquisición exigen la sustitución o si el plan contiene una cláusula preexistente de cambio de control que exija la sustitución. Por analogía a la normativa sobre pagos basados en acciones recogidas en la IFRS 3 (revisada), surgen dudas sobre si un adquirente puede “obligarse” a sí mismo a modificar los planes de pensiones de la entidad adquirida o a implantar un plan de reestructuración y, en consecuencia, incluir las obligaciones vinculadas en la contabilización de la adquisición. Las preguntas y respuestas siguientes resuelven estas dudas. 7 pwc Boletín Técnico IFRS - Año 2010, N° 2 - Anexo 1. ¿Pueden los pasivos en concepto de modificaciones a planes de pensiones de prestación definida incluirse como parte del precio de compra de una combinación de negocios, cuando las modificaciones constan en el contrato de adquisición y parecen ser una obligación de la entidad adquirente? Las modificaciones de planes de pensiones incorporados en contratos de adquisición se contabilizan generalmente separados de la combinación de negocios. Los párrafos 51-52 de la IFRS 3 (revisada) exigen la contabilización por separado de transacciones que no forman parte de una combinación de negocios, incluso aunque hayan ocurrido de forma simultánea. El párrafo 52 especifica que una transacción que beneficia fundamentalmente al adquirente es, con toda probabilidad, una transacción independiente. Asimismo señala que una transacción que retribuye a los empleados de la entidad adquirida en concepto de servicios futuros es una transacción independiente. En general una entidad adquirente inicia una modificación de un plan de pensiones en beneficio propio. Habitualmente, la modificación también guarda relación con servicios futuros de los empleados y, por tanto, deberá registrarse como un ajuste a gastos por retribuciones futuras. El párrafo B50 establece pautas de interpretación adicionales sobre los factores que es preciso considerar al evaluar qué forma parte de una combinación de negocios. De hecho, contabilizar una modificación en las pensiones separada de la combinación de negocios es coherente, desde una perspectiva teórica, con el principio subyacente adoptado en la IFRS 3 (revisada) de sustitución de las retribuciones de pagos pasados en acciones. En la medida que las acciones de sustitución están consolidadas se incluye la parte correspondiente de su valor razonable en el precio de compra. Recibe este tratamiento porque guarda relación con empleados que intervienen en calidad de accionistas. Por el contrario, la parte de valor razonable de las acciones de sustitución no consolidadas representa el gasto por retribución futuro, ya que guarda relación con servicios futuros de los empleados. De igual modo, un plan de pensiones modificado guarda relación con los servicios futuros de los empleados 2. ¿Pueden incluirse los costos de reestructuración en el precio de compra de una combinación de negocios, si las actividades de reestructuración están recogidas en el contrato de adquisición y parecen ser una obligación de la entidad adquirente? El párrafo 11 de la IFRS 3 (revisada) menciona específicamente el tratamiento de los costos de reestructuración y asume que tales costos en su totalidad serán considerados como posteriores a la adquisición. Estos costos surgen como resultado de la intención de la dirección, más que de su obligación. Incluir en el contrato de adquisición un plan de reestructuración no crea un pasivo para la adquirida en la fecha de adquisición. Una provisión de reestructuración únicamente puede registrarse como pasivo del negocio adquirido cuando a fecha de adquisición sea pasivo de la adquirida. Esto se plantearía únicamente si, con anterioridad a la combinación de negocios, la reestructuración planeada hubiera satisfecho las condiciones para ser considerada una obligación implícita de la adquirida según la NIC 37, y no se hubiera realizado en beneficio de la entidad adquirente. De haberse efectuado en beneficio de la adquirente, la dirección contabilizará la reestructuración como transacción independiente. Activos por indemnización El vendedor en una combinación de negocios podrá indemnizar contractualmente a la entidad adquirente por el resultado de una contingencia o incertidumbre vinculada a la totalidad o parte de un activo o pasivo específico (el elemento con garantía de indemnización). La entidad adquirente, basada en el párrafo 27 de la IFRS 3 (revisada), reconoce un activo de indemnización en sus propios estados financieros. 8 Las preguntas y respuestas siguientes se ocupan de la aplicación de la contabilización de indemnizaciones a base de las normas revisadas. 1. ¿Puede aplicarse la contabilización de activos por indemnización a garantías generales? La contabilización de activos por indemnización únicamente se aplica a acuerdos indemnizatorios cuando el resultado de una contingencia o incertidumbre guarda relación con un activo o pasivo concreto. En general no debe aplicarse a garantías generales. 2. ¿Cumple la contabilización de activos por indemnización las pautas recogidas en la IFRS 3 (revisada) cuando el elemento con garantía de indemnización no ha sido reconocido en fecha de adquisición o durante el periodo de valorización? La indemnización podrá guardar relación con un activo adquirido o un pasivo asumido, o uno no reconocido a fecha de adquisición. Por ejemplo, una indemnización podrá estar relacionada con un pasivo contingente no reconocido en la fecha de adquisición, debido a la imposibilidad de determinar con fiabilidad el valor razonable en dicha fecha. En esas circunstancias, el activo por indemnización tampoco se reconoce en la fecha de adquisición, sino que se reconoce en el mismo momento que el elemento con garantía de indemnización y se valoriza según el mismo criterio, supeditado a la posibilidad de cobro y a cualesquiera límites contractuales impuestos en la suma de indemnización. Esto se aplica en el momento de reconocer el elemento con garantía de indemnización, al margen de si el reconocimiento tiene lugar en la fecha de adquisición, durante el periodo de valorización o con posterioridad a éste. 3. ¿Es necesario especificar el acuerdo de indemnización en el contrato de compra con vistas a poder aplicar la contabilización de indemnizaciones? La contabilización de indemnizaciones puede seguir aplicándose incluso aunque el acuerdo de indemnización sea objeto de un contrato independiente. La contabilización de indemnizaciones se aplicará siempre que se formalice el acuerdo en la fecha de adquisición, se trate de un contrato entre el adquirente y el vendedor, y guarde relación con una contingencia o incertidumbre específica como parte de una combinación de negocios. Acuerdos de no competencia En general los acuerdos de no competencia prohíben a antiguos propietarios o empleados clave competir con la compañía. Un contrato suele cubrir un periodo de tiempo establecido que habitualmente comienza con posterioridad a un cambio de control o la rescisión del empleo. Los contratos de no competencia se dan con mayor frecuencia en compañías de servicios en las que son cruciales las relaciones con clientes clave, como en gestoras de inversiones. Las preguntas y respuestas siguientes abordan la contabilización de acuerdos de no competencia formalizados al constituir la combinación de negocios. 1. ¿Los acuerdos de no competencia se contabilizan como parte de una combinación de negocios o como una transacción independiente? Los acuerdos de no competencia originados durante una combinación de negocios suelen contabilizarse como transacciones independientes cuando se formalizan por o en nombre del comprador o fundamentalmente en su beneficio [IFRS 3R.52]. El comprador es quien suele poner en marcha la formalización de un acuerdo de no competencia negociado como parte de la combinación de negocios, con el objetivo de proteger sus propios intereses y los de la compañía resultante. Un acuerdo de no competencia puede formar parte de un contrato laboral o de un acuerdo de accionistas que estuviera en vigor con anterioridad a la combinación de negocios. En esas circunstancias, el acuerdo de no competencia representaría un inmovilizado intangible del negocio adquirido. pwc Boletín Técnico IFRS - Año 2010, N° 2 - Anexo 2. ¿Cómo se contabiliza un acuerdo de no competencia que recibe un tratamiento contable por separado? 1. ¿Cuándo se clasifica dentro del pasivo la contraprestación contingente liquidada mediante acciones? Los acuerdos de no competencia a menudo satisfacen los requisitos para su reconocimiento por separado como inmovilizado intangible según la NIC 38, mediante el cumplimiento del criterio de los derechos contractuales u otros derechos de tipo legal para la adquisición de un activo. La pregunta 3 más abajo se ocupa de la contabilización en tales circunstancias. Sin embargo, la entidad combinada deberá estudiar si los pagos efectuados a raíz del acuerdo de competencia son, de hecho, una retribución por servicios futuros que deberán contabilizarse con base en la NIC 19. Normalmente, un acuerdo de no competencia que, transcurrido un periodo laboral en la empresa adquirida, dé lugar a un pago contendrá un elemento retributivo. Es obligatoria la clasificación dentro del pasivo cuando va a emitirse un número variable de acciones [NIC 32.11]. Las características siguientes son habitualmente indicio de que el acuerdo presenta un número variable de acciones y, por tanto, se clasifica como pasivo. 3. ¿Cuál es la contabilización posterior de un acuerdo de no competencia reconocido como activo intangible? Ejemplo 1 Un acuerdo de no competencia tendrá normalmente una vida finita, que exigirá la amortización del activo. El periodo de amortización deberá reflejar los periodos durante los cuales se disfrutan las ventajas del acuerdo de no competencia. La determinación del periodo es una cuestión de juicio en la que es preciso considerar todas las condiciones del acuerdo, con inclusión de las restricciones a su exigibilidad legal. La amortización se reconoce habitualmente según el método lineal. A continuación se presentan dos ejemplos de acuerdos clasificados dentro del pasivo. De alcanzarse un objetivo de resultados de M$100 de ingresos netos en el ejercicio 1, se emitirán 100 acciones adicionales; de lo contrario, hasta un objetivo mínimo de resultados de M$75 de ingresos netos, se emitirá un número proporcional de acciones. Análisis Se emitirá un número variable de acciones en función de cuáles de los múltiples objetivos de resultados (una banda de M$75 a M$100) se cumplen; por tanto, se clasifica dentro del pasivo. Valorización de la contraprestación y el Goodwill Ejemplo 2 Las normas revisadas han introducido cambios en la valorización de la contraprestación transferida. El Goodwill continúa siendo el residual, aunque con los cambios practicados en la contraprestación transferida, es probable que el importe residual sea diferente según las normas revisadas. Una de las diferencias más significativas puede surgir del tratamiento de la contraprestación contingente conforme a las normas revisadas. También ha habido aclaraciones por parte del Consejo, que repercutirán en el importe de la contraprestación transferida y del Goodwill. Si la entidad resultante logra una cotización de M$50, se emiten acciones adicionales al valor de M$100. Contraprestación (precio) contingente: clasificación La contraprestación contingente clasificada como patrimonio tiene lugar cuando va a emitirse un número de acciones fijo [NIC 32.16]. Las características siguientes son habitualmente indicio de que el acuerdo debe ser clasificado como patrimonio. La contraprestación contingente se reconoce y valoriza al valor razonable a fecha de adquisición con independencia de si es probable o no el pago de la contraprestación contingente. La contraprestación contingente se incluye en la contraprestación transferida y por tanto repercute en el importe de fondo de comercio a fecha de adquisición. Sin embargo, la contabilización posterior a la fecha de adquisición depende de la clasificación de la contraprestación contingente como o bien activo/pasivo o bien instrumento de patrimonio. La contabilización posterior a la fecha de adquisición no repercutirá en el Goodwill. Anteriormente, únicamente se reconocía la contraprestación contingente cuando su pago era probable, y los cambios en la contraprestación contingente tras la fecha de adquisición se registraban como ajustes al Goodwill. La contraprestación contingente clasificada dentro del pasivo según las normas revisadas se valoriza a valor razonable con efecto en resultados, en cada fecha de cierre. La contraprestación contingente clasificada como patrimonio no se valoriza nuevamente en períodos posteriores. Una de las dificultades de las normas revisadas es determinar si los acuerdos de contraprestación contingente liquidada mediante acciones deben ser clasificados como pasivo o como patrimonio. Las preguntas y respuestas siguientes se ocupan de esta dificultad. 9 Se pagará un importe fijo (el número de acciones a emitir se ajusta para liquidar una suma concreta) Múltiples objetivos de resultados. Objetivos de resultados acumulativos Análisis Se emitirá un número variable de acciones al valor de M$100; por tanto, se clasifica como pasivo. 2. ¿Cuándo se clasifica como patrimonio la contraprestación contingente liquidada mediante acciones? Condiciones explícitas que indican la emisión de un número fijo de acciones Se emiten o bien todas o ninguna de las acciones; el acuerdo no prevé la emisión de un número variable de acciones Se utiliza un único objetivo de resultados para determinar si se emitirán las acciones A continuación se presentan dos ejemplos de acuerdos clasificados dentro del patrimonio. Ejemplo 1 De alcanzarse un objetivo de resultados de M$100 de ingresos netos en el ejercicio 1, se emiten 100 acciones adicionales; de lo contrario, no se emite ninguna. Análisis Se emitirá un número fijo de acciones (100) cuando se logre un único objetivo de resultados. La no consecución del objetivo se traduce en la no emisión de acciones; en consecuencia, se clasifica como patrimonio. pwc Boletín Técnico IFRS - Año 2010, N° 2 - Anexo Ejemplo 2 De alcanzarse una cotización objetivo de M$100 en el ejercicio 1, se emiten 100 acciones adicionales; de lo contrario, no se emite ninguna. Análisis Se emitirá un número fijo de acciones (100) cuando se logre un único objetivo de resultados. La no consecución del objetivo se traduce en la no emisión de acciones; en consecuencia, se clasifica como patrimonio. La utilización de un objetivo de resultados ligado al mercado (cotización) no impide la clasificación como patrimonio, siempre que estén presentes las características necesarias para aplicar dicha clasificación. 3. ¿Pueden clasificarse como patrimonio los acuerdos con múltiples objetivos de resultados? La clasificación como patrimonio es posible cuando existen múltiples objetivos de resultados, pero depende de un análisis minucioso de las características de los acuerdos. Los acuerdos que contienen múltiples objetivos de resultados pueden clasificarse como patrimonio si cada objetivo de resultados es distinto e independiente de los demás y estos no son acumulativos. Los objetivos de resultados distintos e independientes deben presentar riesgos independientes de todos los demás objetivos (es decir, los riesgos del ejercicio 1 deben ser distintos e independientes de los riesgos del ejercicio 2). Estos tipos de acuerdo se traducirán individualmente en la entrega de un número fijo de acciones para cada objetivo; en consecuencia, cada uno se clasifica como patrimonio. A continuación se presenta un ejemplo de un acuerdo de múltiples objetivos de resultados que reúne los requisitos para recibir la consideración de patrimonio debido a que el objetivo de resultados y riesgo asociado para cada ejercicio se considera independiente y no acumulativo. Clasificado como patrimonio De alcanzarse un objetivo de resultados de M$100 de ingresos netos en el ejercicio 1, se emiten 100 acciones adicionales; de lo contrario, no se emite ninguna acción adicional, y De alcanzarse un objetivo de resultados de M$150 de ingresos netos en el ejercicio 2 (independientemente de si se alcanzó el objetivo del ejercicio 1), se emiten 120 acciones adicionales; de lo contrario, no se emite ninguna. En contraste, a continuación se incluye un ejemplo de acuerdo de múltiples objetivos de resultados clasificado como pasivo. Los objetivos son, de hecho, acumulativos y el riesgo subyacente asociado a la consecución del objetivo del ejercicio 2 dependerá del riesgo en el ejercicio 1. Lo anterior difiere del ejemplo expuesto de clasificación como patrimonio en que los acuerdos del ejercicio 1 y 2 eran distintos e independientes. Clasificación como pasivo De alcanzarse un objetivo de resultados de M$100 de ingresos netos en el ejercicio 1, se emiten 80 acciones adicionales; de lo contrario, no se emite ninguna acción adicional, y Además, de alcanzarse un objetivo de resultados de M$180 de ingresos netos acumulados desde la fecha de adquisición, se emiten 100 acciones adicionales; de lo contrario, no se emite ninguna. 4. ¿Repercute en la clasificación la duración del periodo establecido para la consecución de los objetivos de resultados? utilizarse periodos más breves o más prolongados y, si constan definidos correctamente, pueden clasificarse como patrimonio siempre que cada periodo y objetivo sean independientes de todos los demás. No obstante, es necesario recurrir al juicio profesional para determinar si la utilización de periodos más breves se traduce, en lo esencial, en la emisión futura de un número variable de acciones y, por tanto, corresponde incluir el acuerdo dentro del pasivo. Contraprestación contingente: transacciones anteriores Todos los acuerdos de contraprestación contingente quedaron excluidos del alcance de la NIC 39 con arreglo a la anterior versión de la IFRS 3. La exención de alcance ha sido suprimida como parte de las modificaciones consecuentes relativas a las normas revisadas. No estaba claro qué tratamiento aplicar a los acuerdos con contraprestaciones contingentes derivados de transacciones inicialmente contabilizadas según la versión anterior de la IFRS 3, una vez eliminada la exención de alcance recogida en la NIC 39. Las disposiciones transitorias de la IFRS 3 (revisada) establecían expresamente su aplicación prospectiva a transacciones nuevas, exceptuando un área de contabilización de impuestos diferidos. Sin embargo, no se han establecido disposiciones transitorias que regulen el cambio en la NIC 39. 1. ¿De qué modo ha aclarado el Consejo el tratamiento de los acuerdos de contraprestaciones contingentes con anterioridad a la adopción? En mayo de 2009, el Consejo tomó la decisión provisional de clarificar que las normas sobre instrumentos financieros (IFRS 7, NIC 32 y NIC 39) no se aplican a acuerdos de contraprestaciones contingentes previos a la adopción. En consecuencia, los acuerdos de contraprestaciones contingentes derivados de combinaciones de negocios formalizadas antes de que la norma revisada entrara en vigencia continúan contabilizándose conforme a la norma que estaba vigente en el momento en que se formalizó la combinación de negocios. 2. ¿Cuándo surtirá efecto esta aclaración? Se espera que la aclaración forme parte de las mejoras anuales presentadas en 2009 para su publicación en el 2010. Las mejoras normalmente adquieren carácter obligatorio en el siguiente ejercicio, pero a menudo pueden adoptarse de forma anticipada. Sin embargo, la decisión provisional del Consejo representa una aclaración y respalda nuestra opinión anterior relativa a este asunto. Acuerdos de contraprestaciones contingentes existentes de una empresa adquirida La IFRS no contiene normas específicas sobre la contabilización de los acuerdos de contraprestaciones contingentes del negocio adquirido. El Consejo, en su reunión de junio de 2009, llegó a la conclusión provisional de que esos acuerdos no constituirían una contraprestación contingente según la IFRS 3 (revisada) porque la contraprestación no surge de la transacción actual entre la entidad adquirente y los anteriores propietarios de la adquirida. En cambio, los acuerdos de contraprestaciones contingentes de la adquirida serían pasivos (o en algunos casos, un activo) del negocio adquirido. Estos acuerdos prácticamente siempre se establecerán mediante contrato, entrarán dentro del alcance de la NIC 39 y se reconocerán a valor razonable en la fecha de adquisición. La contabilización posterior se verá condicionada por la clasificación del activo o pasivo según la NIC 39. Los acuerdos de contraprestaciones contingentes normalmente contienen objetivos de resultados anuales. Sin embargo, pueden 10 pwc Boletín Técnico IFRS - Año 2010, N° 2 - Anexo Contratos entre un comprador y un vendedor en una combinación de negocios El proyecto de mejoras anuales 2009 restringió las actuales exenciones de alcance recogidas en la NIC 39 relativas a los contratos entre un comprador y un vendedor en una combinación de negocios con vistas a la compraventa de una entidad en fecha posterior. El Consejo ha modificado la NIC 39 para aclarar que únicamente pueden optar a la exención de alcance aquellos contratos a plazo formalizados entre un comprador y un accionista vendedor, con objeto de comprar o vender una entidad, que den lugar a una combinación de negocios en fecha futura. Este requisito engrosará el número de contratos que entren dentro del alcance de la NIC 39. La pregunta y respuesta siguientes abordan algunas de las implicaciones prácticas de esta aclaración. 1. ¿Qué tipos de contrato probablemente se enmarcarán ahora dentro de la NIC 39, a raíz de la aclaración y, por tanto, estén sujetos a la contabilización a valor razonable? de la NIC 39. En combinaciones de negocios se observan a menudo opciones de venta y de compra con condiciones coincidentes, y sus consecuencias económicas son las mismas que las de contratos a plazo. Sin embargo, un contrato de opción permite a una parte controlar la ocurrencia o la no ocurrencia de la combinación de negocios futura dependiendo de si se ejerce la opción. Por tanto, la combinación de negocios no está respaldada por un compromiso firme y, como tal, no cumplirá el criterio “que den lugar a una combinación de negocios en fecha futura”. Resumen Las preguntas y respuestas indicadas más arriba abordan algunos de los retos desconocidos, en reconocimiento de que las nuevas pautas transformarán la forma en que las compañías contabilizan las combinaciones de negocios. Manténgase al tanto para conocer la segunda parte de esta serie centrada en la presentación de estados financieros. Las opciones, derechos de suscripción de acciones e instrumentos convertibles con capacidad para conceder el control de una entidad a una de las partes ahora estarán seguramente dentro del alcance 11 pwc pwc.cl/ifrs Servicios PricewaterhouseCoopers Chile La trayectoria de más de 90 años en Chile avala a PricewaterhouseCoopers como una firma reconocida por su calidad en la entrega de soluciones integrales para apoyar el negocio de cada organización. Consultoría y Asesoría Empresarial • • • • • • • • • • • • • Adquisiciones, Reestructuraciones y Valorización de Empresas y Activos Aseguramiento de Procesos y Sistemas Auditoría Interna Eficiencia Financiera Eficiencia Operacional Gestión Corporativa de Riesgo Gestión de Personas Implantación de Sistemas Outsourcing Prevención y Detección de Fraudes Programas de Capacitación y Desarrollo Sustentabilidad en los Negocios Tecnologías de Información Asesoría Legal y Tributaria • • • • • • Asesoría a Personas Naturales Asesoría Laboral Asesoría Legal Corporativa Asesoría Legal y Tributaria Cumplimiento Tributario Defensa y Litigios Auditoría • • • • Auditoría Mercado de Capitales Normas Internacionales de Información Financiera (IFRS) Servicios Actuariales PricewaterhousCoopers (www.pwc.cl) brinda servicios de auditoría, impuestos y consultoría focalizados en la industria para construir confianza pública y aumentar el valor para nuestros clientes y sus partes interesadas. Más de 163.000 personas en 151 países a través de nuestra red comparten sus ideas, experiencia y soluciones para desarrollar nuevas perspectivas y asesoramiento práctico. © 2010 PricewaterhouseCoopers Consultores, Auditores y Compañía Limitada. Todos los derechos reservados. Prohibida su reproducción total o parcial. “PricewaterhouseCoopers” se refiere a la red de firmas miembros de PricewaterhouseCoopers International Limited, cada una de las cuales es una entidad legal separada e independiente.