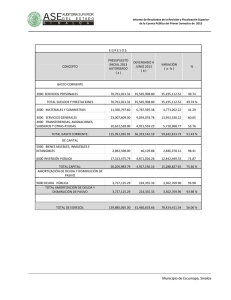

Ejemplo - Indicator

Anuncio

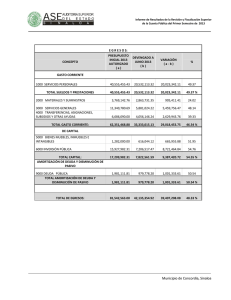

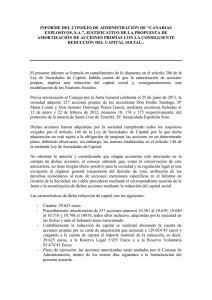

CONSEJOS PRÁCTICOS PARA LOS PROFESIONALES DEL ÁREA ECONÓMICO-FINANCIERA FINANZASPRO www.finanzas-pro.es año 1 - n° 1 Abril de 2016 ■■ GESTIÓN DE TESORERÍA Cuentas centralizadas El servicio de ‘cash pooling’ es una buena alternativa para controlar la tesorería de los grupos de empresas, o de empresas con varias delegaciones o establecimientos. Descargue nuestra aplicación En este número... Gestión de tesorería • Cuentas centralizadas. . . . . . . . 1 Impuestos / Ahorro en salarios • Coche de empresa: la empresa también ahorra . . . . . . . . . . . . . 2 Financiación • ¿Por qué no tienen liquidez?. . . 4 Tablas prácticas • Prevea la evolución. . . . . . . . . . 6 • Conciliación bancaria . . . . . . . . 6 Contabilidad • Plazo medio de pago. . . . . . . . . 7 • Facturas por e-mail: totalmente válidas. . . . . . . . . . . 7 Impuestos / Ahorros financieros • Diferir impuestos es ahorrar dinero. . . . . . . . . . . . . . . . . . . . .8 Gestión de tesorería • Anticipe posibles descubiertos . . . . . . . . . . . . . . 10 Contabilidad • Amortización de intangibles: cambios. . . . . . . . . . . . . . . . . . 12 Varias cuentas. Si su empresa tiene varias cuentas en una misma entidad –ya sea porque tiene varias delegaciones, o porque quiere controlar determinados movimientos de forma separada–, es posible que en alguna ocasión haya pagado intereses por descubierto en alguna de ellas cuando en alguna otra cuenta tenía saldo más que suficiente. Pues bien: esta situación puede evitarse contratando con su banco un servicio de cash pooling. Cálculo conjunto. Con este servicio, cada cuenta refleja el saldo positivo o negativo que le corresponde, pero el banco calcula los intereses como si se tratase de una única cuenta: yy Al final del día, todos los saldos son traspasados “internamente” a una sola cuenta, se calculan los intereses e, inmediatamente, vuelven a ser traspasados a la cuenta de la que proceden. yy Esta operativa puede hacerse no sólo con varias cuentas de una única empresa, sino que también puede contratarse un servicio de cash pooling entre cuentas de diferentes empresas de un mismo grupo, o incluso entre cuentas de varias empresas de un mismo grupo ubicadas en distintos países. Ejemplo. El banco le remunera los saldos acreedores al 0,50%, mientras que por los saldos deudores cubiertos con póliza le cobra un 4%. Si las cuentas de sus diferentes empresas presentan saldos deudores y acreedores, vea el ahorro que le supondrá el servicio de cash pooling respecto a la operativa normal (cálculo de intereses diario): Concepto Saldo Saldo cuenta Empresa 1 cuenta 75.000 Intereses 1,04 Saldo cuenta Empresa 2 26.000 0,36 Saldo cuenta Empresa 3 -63.000 -7,00 - -5,60 38.000 0,53 Total cálculo individual Cálculo conjunto (cash pooling) (1) 1. Para estos saldos, el ahorro diario es de 6,13 euros (5,60 + 0,53), y de 2.237 euros anuales (6,13 x 365). Dicho ahorro puede ser mucho más alto en caso de descubiertos no amparados por póliza de crédito. El banco calculará intereses como si todos los saldos estuviesen en una única cuenta, aunque se trate de cuentas de diferentes empresas del grupo. FINANZASPRO ■■ IMPUESTOS / AHORRO EN SALARIOS Coche de empresa: la empresa también ahorra La entrega de vehículos de empresa es una forma habitual de retribuir a los empleados. Pero, aparte de mantener motivados a los beneficiarios, ¿pueden obtenerse ahorros con esta retribución en especie? Ofrecer vehículos como retribución en especie es una forma de motivar y fidelizar a los empleados. Pero es que, además, las empresas que utilizan esta forma de retribución ahorran dinero. Como responsable financiero o asesor de empresas, le interesa conocer dichos ahorros. CASO 1: DIRECTIVOS Alternativas Situación. Para calcular estos ahorros y proponer esta forma de retribución, tome como punto de partida el neto final que el trabajador obtiene con un salario en metálico. Vea el caso de una empresa que quiere contratar a un directivo con un salario bruto –en metálico– de 60.000 euros y cuyo vehículo –financiado por él mismo– cuesta 30.000 euros: Concepto Euros Salario bruto 60.000 Menos: Seguridad Social -2.747 (1) Neto previo Pagos vehículo -15.372 41.881 (2) Neto final -6.550 35.331 1. Contribuyente con dos hijos cuyo cónyuge trabaja. 2. Considerando que el vehículo se financia con un préstamo a siete años al 6,5%, más un promedio de gastos anuales de seguro, mantenimiento e impuestos de 1.200 euros. 2 - Abril 2016 Con relación al IVA soportado, es deducible [DGT V1379-11], y la empresa deberá repercutirlo después al empleado, a medida que le impute la retribución en especie. En la medida en que no lo haga, dicho IVA acabará siendo un mayor coste. En concreto... Con estas premisas, la oferta podría concretarse en un salario en metálico de 51.000 euros más la entrega del vehículo: Situación final para el directivo Concepto Euros Salario bruto en metálico 51.000 Menos: Seguridad Social Neto que recibe el directivo Menos: Retención IRPF (25,62%) yy El coste de financiación del vehículo. Así, un renting a cinco años puede suponer una cuota, IVA incluido, de 579 euros. yy Y el ingreso a cuenta que la empresa debe hacer sobre la retribución en especie (que, a estos efectos, no se valora por el coste del renting, sino por un 20% del valor al contado del vehículo en el momento de la cesión) [RIRF, art. 102.1]. Propuesta. Frente a esta situación, con el pago de parte del salario en especie (por ejemplo, entregando un Mercedes clase A, cuyo valor de mercado es de aproximadamente 30.000 euros), esa empresa puede “fichar” al mismo directivo ofreciéndole el mismo neto con un coste inferior. En este caso, los costes serán los siguientes: yy El salario en metálico (del cual, restada la retención correspondiente, deberá quedar un neto similar a los 35.331 euros para que el trabajador no se vea perjudicado). Menos: Retención IRPF (24,91%) -2.747 -12.704 (1) Neto (superior a la situación previa) 35.549 1. La base de la retención es el salario en metálico más el valor de la retribución en especie (20% de 30.000) [RIRF, art. 83.2.1]. Ofrezca un neto en metálico algo superior al calculado inicialmente. De esta forma compensará el efecto negativo que para el trabajador tendrá incorporar a su IRPF el ingreso a cuenta [LIRPF, art. 43.2]. Coste final para la empresa Concepto Euros Salario bruto en metálico 51.000 Renting Mercedes clase A (cinco años) 6.950 Pago a cuenta retribución en especie Total costes (2) (1) 1.495 59.445 1. (20% de 30.000) x 24,91%. 2. No se tiene en cuenta la Seguridad Social, ya que en este caso juega el tope máximo de cotización. El ahorro final no parece significativo (555 euros). Sin embargo, si hay cinco directivos que disfrutan de este incentivo, dicho ahorro ya será de 2.775 euros. El directivo puede decir que, siendo el coche de su propiedad, podrá obtener un valor residual cuando lo venda. Pero la opción que usted le ofrece le permite FINANZASPRO renovar el vehículo cada cinco años –frente a los siete que se han tenido en cuenta en la situación de partida– y olvidarse para siempre de los gastos. Negociación Novación. En caso de directivos en plantilla, la empresa también puede obtener este ahorro si acuerda con el trabajador la modificación de la estructura salarial, sustituyendo parte de la retribución en metálico por la retribución en especie (al haber acuerdo, se trataría de una novación contractual, y no de una modificación sustancial de condiciones de trabajo) [ET, art. 41]. La negociación de un aumento salarial puede ser el momento idóneo para realizar este cambio. Partiendo de un sueldo previo de 60.000 euros, si se negocia un aumento de 10.000 euros en metálico, el aumento del neto para el beneficiario será de apenas 5.681euros, cifra que no alcanza para los pagos anuales del vehículo (adquisición más pagos asociados). En este caso, mantener el salario actual y ofrecer un coche de empresa supondría un ahorro tanto para la empresa como para el trabajador (vea los números y haga simulaciones en el Excel que le ofrecemos). 1. El 15,44% en el primer caso y el 18,30% en el segundo. Contribuyente con dos hijos cuyo cónyuge trabaja. 2. El vehículo se financia con un préstamo a siete años al 6,50%, más 1.200 euros anuales de seguro y mantenimiento. Oferta. Frente a esta situación, cabe ofrecer una novación del contrato, pagando en metálico 31.500 euros (de forma que el neto en metálico final para el trabajador sea algo superior a 23.513 euros), más la entrega del Renault Captur como retribución en especie (cuyo renting a cinco años supondría un pago mensual de 450 euros, IVA incluido): Situación del empleado con aumento propuesto Concepto Euros Salario bruto en metálico 31.500 Menos: Seguridad Social -2.280 Menos: Retención IRPF (1) -5.569 (17,68%) Neto (similar al aumento en metálico) 23.651 1. Calculada sobre el salario en metálico más en especie. Coste empresa. Finalmente, vea los costes para la empresa en uno y otro caso (aumento dinerario o en especie): Aumento en especie. Coste final para la empresa CASO 2: EMPLEADOS Concepto Ahora Aumento Salario en metálico 38.000 31.500 Por debajo del máximo. Si el vehículo de empresa se ofrece a empleados cuya base de cotización está por debajo del tope máximo (43.704 euros en 2016), la empresa tendrá un ahorro extra. Ello es así porque la cotización se calcula sobre el valor del salario en especie sin incluir el pago a cuenta del IRPF [RD 2064/95, art. 23], y no sobre el salario bruto. Seguridad Social 11.742 11.093 - 778 Situación del empleado con aumento en metálico Concepto Ahora Aumento Salario bruto 30.000 38.000 Menos: Seguridad Social -1.905 -2.413 Menos: Retención IRPF Neto previo Pagos vehículo Neto final (2) (1) -4.632 -6.954 23.463 28.633 -5.120 -5.120 18.343 23.513 (1) (2) Pagos renting vehículo Total coste (3) - 5.400 49.742 48.771 1. Calculada sobre el salario en metálico más en especie, y teniendo en cuenta que éste se valora en el 20% del valor del vehículo, y no en el valor del ‘renting’ satisfecho. 2. Retención aplicable (17,68%), aplicada sobre el valor de la retribución en especie (22.000 x 20% = 4.400). 3. El ahorro final para la empresa es de 971 euros, manteniendo a favor del trabajador un neto (en metálico) similar al que hubiese tenido en caso de aumento dinerario. El ahorro final para la empresa puede ser mayor si los vehículos son energéticamente eficientes, ya que en este caso, y desde 2015, el importe imputable como retribución en especie se reduce hasta en un 30% (del 20% al 14%) [LIRPF, art. 43.1.b]. Existirá un menor coste del ingreso a cuenta y un menor coste de cotización (si el trabajador no está topado). Visite http://finanzas-pro.es/descarga Vea en http://finanzas-pro.es/descarga, referencia FI 01.01.02, la consulta de Hacienda referenciada en este artículo y una hoja de Excel que le permitirá hacer sus propios cálculos. Con la cesión de vehículos como renta en especie, las empresas pueden conseguir ahorros efectivos sin reducir el neto cobrado por los empleados.Téngalo en cuenta a la hora de presupuestar los costes de personal. 3 - Abril 2016 Ejemplo. Siguiendo con el ejemplo del aumento salarial, un empleado que gana 30.000 euros está negociando un aumento de 8.000 (el afectado dispone de un vehículo propio con un precio final de 22.000 euros, tipo Renault Captur con extras): Pago a cuenta FINANZASPRO ■■ FINANCIACIÓN ¿Por qué no tienen liquidez? Muchas empresas tienen una falta de liquidez crónica, incluso con el negocio ya consolidado. Recuerde por qué se produce esta situación y vea algunas medidas que pueden tomarse para evitarla. EL ORIGEN DEL PROBLEMA El problema perdura Inversión inicial Activo no corriente. En muchos casos la falta de liquidez procede de una financiación insuficiente al iniciar la actividad. Así, es habitual que el capital aportado más los préstamos solicitados al principio se ajusten a la suma de las inversiones en activo no corriente (maquinaria, instalaciones, ordenadores...), sin tener en cuenta que también hay una parte del activo corriente (en concreto, parte de las existencias y de las cuentas a cobrar) que acaba siendo una inversión permanente. Ejemplo. Según las previsiones, el primer año de actividad una empresa facturará 1.000.000 de euros, con unas compras (iguales a los consumos) de 600.000. Los plazos de cobro y pago serán de 30 días, y se pretende mantener un stock medio que permita atender pedidos durante 20 días (que es el plazo que tardan los proveedores en servir el género). Vea, con estos datos, qué saldos acabarán siendo permanentes: Saldos permanentes en el balance Concepto Euros Saldo medio de existencias Saldo medio de clientes 32.877 (1) 99.453 (2) Subtotal Menos: saldo medio de proveedores 132.330 (3) Total necesidades permanentes -59.671 72.659 1. Compras / 365 x 20 días de promedio en almacén. 2. Ventas + 21% de IVA / 365 x 30 días plazo promedio de cobro. 3. Compras + 21% de IVA / 365 x 30 días plazo promedio de pago (el saldo de proveedores es una financiación gratuita, por lo que permite reducir las necesidades permanentes). 4 - Abril 2016 La empresa en cuestión, por tanto, debería haber financiado estos 72.659 euros con fondos propios o préstamos a largo plazo, con lo que hubiera conseguido un fondo de maniobra positivo desde el principio. También es conveniente financiar a largo plazo los gastos corrientes generados antes de empezar a cobrar las primeras ventas (nóminas, alquileres, suministros), en la parte que exceda de la tesorería que se genere el primer año. Pasa el tiempo. En teoría, esta falta de liquidez inicial se va solucionando con el tiempo (en una operativa con beneficios, se irán generando recursos que “corregirán” el desfase inicial). Pero muchas veces el problema perdura: yy El saldo de existencias aumenta más que proporcionalmente respecto al aumento de actividad (algunas mercancías quedan obsoletas, se decide aumentar el stock medio porque en alguna ocasión no se pudo atender un pedido...). yy El saldo de clientes también aumenta más que proporcionalmente. Por ejemplo: no se reacciona a tiempo ante un impagado no recuperable y éste se financia a través de la póliza de crédito, de forma que cuando llega el vencimiento de ésta no se consigue dejarla a cero. Control continuado. Por tanto, conviene hacer controles periódicos que confirmen que el fondo de maniobra de la empresa es positivo (es decir, que los activos corrientes que acaban siendo permanentes también están financiados con recursos a largo plazo). Una reacción inmediata ante posibles desviaciones evitará males mayores. Si parte de las existencias quedan obsoletas, lo mejor es venderlas cuanto antes (aunque sea a precio de saldo) o darlas de baja. Aunque la pérdida aflorará de inmediato, el paso del tiempo aún supone más coste (mayor deterioro, costes logísticos de espacio y manipulación...). Ante los primeros indicios de que un impagado no se va a recuperar, conviene reponer el saldo de la cuenta de crédito en la que el impagado ha quedado cargado, para evitar problemas a la hora de renovarla. SOLUCIONES Medidas. En cualquier caso, pueden tomarse medidas para mejorar la liquidez de la empresa y corregir situaciones crónicas derivadas de una financiación insuficiente, o de no haber reaccionado a tiempo ante posibles incidencias. FINANZASPRO Refinanciación y carencia. Si la falta de liquidez se está convirtiendo en estructural, plantee una aportación de capital de los socios, o un préstamo que permita pasar parte de la deuda de corto a largo plazo (negocie, incluso, un plazo inicial de carencia donde sólo pague intereses). Presente los números con claridad, explicando al banco la insuficiencia de financiación inicial, o una desviación por no haber actuado con celeridad ante un impagado o un imprevisto. Financiar a más de un año un problema de liquidez no tiene por qué despertar suspicacias en el banco. De hecho, el propio ICO prevé una línea de préstamos de hasta cuatro años para financiar liquidez, con posibilidad, incluso, de un año de carencia (http://www.ico.es, línea “ICO Empresas y Emprendedores 2016”). Control de plazos Clientes. En cualquier caso, vaya tomando medidas correctoras. En primer lugar, controle sus plazos de cobro. Es posible que el plazo real de cobro sea superior al previsto (porque, por ejemplo, le envían un cheque y entre la recepción, la contabilización y el ingreso acaban pasando unos días más): yy Verifique su operativa administrativa en materia de cheques. Priorice los cobros por transferencia o mediante domiciliación. yy Si los plazos de cobro son de 60 días, por ejemplo, intente negociar un plazo de “30 días fin de mes” (es decir, que le paguen las facturas emitidas durante el mes de abril el 31 de mayo). Reducirá el plazo en un promedio de 15 días. Recuerde que la ley de lucha contra la morosidad establece unos pagos de pago de 30 días, ampliable a 60 por acuerdo entre las partes. Utilice la existencia de esta ley como argumento a su favor con aquellos clientes que le paguen en un plazo excesivamente largo. Proveedores. En el caso de proveedores, actúe en sentido contrario. Si su empresa paga a 30 días, por ejemplo, sugiera que ha unificado las fechas de pago y que a partir de ahora pagará a “30 días fin de mes” (de forma que las facturas recibidas el mes de abril se pagarán el 31 de mayo). Conseguirá ampliar el plazo de pago hasta los 45 días. Existencias. Actúe también sobre las existencias. De este modo, si en su almacén tiene mercancías para servir los pedidos de los próximos 20 días y usted sabe que un proveedor le puede servir un pedido en 10 días, tendrá un buen margen para reducir su stock promedio. Ejemplo Datos. La empresa del ejemplo anterior ya se ha consolidado y, tras unos años de actividad, sus ventas son de 3.000.000 de euros al año, siendo su coste de ventas de 1.800.000. No obstante, los plazos de cobro y pago y los saldos de existencias se han descontrolado. Vea el impacto positivo si mejora estas partidas: yy Clientes. Consigue que el plazo medio de cobro se reduzca de 50 a 43 días. yy Proveedores. Algunos proveedores aceptan las nuevas condiciones y usted consigue que el plazo de pago aumente de 30 a 35 días. yy Existencias. Asimismo, consigue reducir el tiempo de permanencia de las existencias en el almacén (de 20 a 16 días). Para saber los días que las existencias están en el almacén, divida los consumos del ejercicio (compras +/variación de existencias) entre el saldo medio de existencias. Divida 365 entre el resultado obtenido en la operación anterior y obtendrá los días de promedio que las existencias están en su almacén. Saldos permanentes en el balance Concepto Antes Después Saldo medio de existencias 98.630 78.904 Saldo medio de clientes 497.260 427.643 (1) Subtotal 595.890 506.547 Menos: saldo medio de proveedores -179.014 -208.849 Total necesidades permanentes 416.876 297.698 Diferencia -119.178 1. Los saldos de clientes y proveedores incluyen el 21% de IVA. Ahorro financiero. Fíjese que, con pocos días de mejora, las necesidades de financiación de la empresa se han reducido en una suma considerable. Si el coste de financiación es del 6%, por ejemplo, esta reducción supone un ahorro financiero anual nada despreciable: 7.151 euros. Visite http://finanzas-pro.es/descarga En http://finanzas-pro.es/descarga, referencia FI 01.01.04, encontrará una plantilla de Excel donde podrá adaptar los cálculos expuestos más arriba a su situación concreta. Evite problemas de liquidez financiando a largo plazo los activos corrientes que acaban siendo permanentes. Reduzca costes financieros actuando sobre los plazos de cobro y pago, así como sobre la rotación de existencias. 5 - Abril 2016 Solución inmediata FINANZASPRO ■■ ■■ TABLAS PRÁCTICAS Prevea la evolución Su hoja de Excel dispone de fórmulas estadísticas que pueden ayudarle a hacer sus previsiones de ventas... Presupuesto. Si va a preparar un presupuesto de ventas por meses, abra su Excel e indique las ventas mensuales de los últimos años. Por ejemplo: A B C D E 1 Año Enero Febrero Marzo Abril 2 2012 7.325 8.635 9.687 10.250 3 2013 8.423 8.926 9.400 11.000 4 2014 10.325 10.250 10.000 11.864 5 2015 10.650 11.100 11.232 11.632 6 2016 10.785 10.985 11.425 11.100 7 2017 Función. Con los datos introducidos, póngase en la casilla B7 y pulse el icono fx. Seleccione “Funciones estadísticas” y “Pronóstico”. A partir de ahí: yy Casilla “X”. Marque la casilla del año donde quiere hacer la previsión (casilla A7). ■■ yy Casilla “Conocido Y”. Marque las casillas con las ventas del mes de enero (rango B2 a B6). yy Casilla “Conocido X”. Marque las casillas donde aparecen los años anteriores (rango A2 a A6). Resto. Repita estos pasos para cada uno de los meses (casillas C7, D7...). Las casillas “X” y “conocido X” siempre serán las mismas; sólo tendrá que cambiar “conocido Y”, refiriéndolo a las ventas del mes que corresponda de los años anteriores. Vea el resultado con los datos del cuadro anterior: Año Enero Febrero Marzo Abril 2017 12.245 12.041 11.941 11.868 No es infalible. Lógicamente, existen sistemas más sofisticados de cálculo. ¡Pero tendrá una primera aproximación razonable! TABLAS PRÁCTICAS Conciliación bancaria Le facilitamos una hoja de Excel para que el personal administrativo concilie periódicamente los saldos de las cuentas corrientes con la contabilidad. Descuadre. En general, las diferencias entre el saldo real de las cuentas bancarias y el que refleja la contabilidad se producen por desfases temporales, y acaban corrigiéndose por sí solas (por ejemplo, se contabiliza un pago con cheque, pero el proveedor todavía tarda unos días en presentarlo al cobro; o el banco carga unas comisiones y la empresa tarda unos días en contabilizarlas...). 6 - Abril 2016 Control periódico. En cualquier caso, conviene hacer una conciliación periódica de saldos para confirmar que no se han producido errores. Haga que su personal administrativo controle periódicamente que los saldos de las cuentas bancarias cuadra con los saldos contables. Visite http://finanzas-pro.es/descarga En http://finanzas-pro.es/descarga, referencia FI 01.01.06, encontrará una plantilla Excel para hacer la conciliación. Saldo según extracto bancario... + Ingresos contables no registrados por el banco (Ejemplo: cheque recibido todavía no ingresado) + Cargos en cuenta todavía no contabilizados (Ejemplo: cargo por comisiones) - Salidas en contabilidad no registradas en el banco (Ejemplo: cheque emitido todavía no cargado) - Ingresos en cuenta todavía no contabilizados (Ejemplo: abono por intereses de la cuenta) Saldo según contabilidad... Detectado. Si aparte de los desfases “normales” detecta diferencias antiguas (por ejemplo, si en la cuenta no aparece un cobro por cheque contabilizado ya hace semanas), seguramente habrá algún error (quizá ese cheque se haya ingresado en otra cuenta). En estos casos, la conciliación le servirá para regularizar las diferencias. FINANZASPRO || ACTUALIDAD ■■ CONTABILIDAD Plazo medio de pago Recuerde que la Memoria debe incluir información sobre los plazos medios de pago a proveedores, y que una reciente resolución indica cómo deben calcularse... Memoria. Recientemente se ha publicado una resolución que establece la información relativa al período medio de pago a proveedores que debe incorporarse en la Memoria [Resolución ICAC 29-012016]. Esta obligación ya es aplicable en el cierre de 31 de diciembre de 2015 (ya que se aplica a los ejercicios iniciados a partir del 1 de enero de 2015). Abreviada. Las sociedades que elaboren la Memoria en el modelo abreviado o que opten por la aplicación del plan de pymes deben hacer el cálculo según la siguiente fórmula: Saldo medio acreedores comerciales (1) Período medio pago = x 365 Compras netas y gastos por serv. ext. (2) 1. Haga el promedio de los saldos existentes a final de cada mes. Normal. En caso de Memoria normal, el cálculo es algo más complicado. A estos efectos, debe computarse el plazo de pago de todas y cada una de las operaciones pagadas, y hacer un promedio que tenga en cuenta el importe de cada una de ellas. También debe hacerse ese mismo cálculo con relación a las operaciones pendientes de pago a 31 de diciembre, computando como número de días los que hayan transcurrido desde la realización de la operación hasta el día del cierre de ejercicio. Visite http://finanzas-pro.es/descarga En http://finanzas-pro.es/descarga, referencia FI 01.01.07, encontrará el texto completo de la resolución indicada, en el que se expone la forma de cálculo del plazo medio de pago para empresas que presentan Memoria normal y para las que presentan la Memoria abreviada. 2. IVA incluido. ■■ || ACTUALIDAD CONTABILIDAD Facturas por e-mail: totalmente válidas Las facturas remitidas o recibidas por e-mail sirven perfectamente para justificar la operación y deducir los impuestos correspondientes. Consulta. A estos efectos, Hacienda aclara qué se entiende por controles de gestión y pista de auditoría. De este modo: yy Un sistema de control correcto es el que verifica la conexión de la factura con la orden de compra, el albarán de entrega y la orden de pago. yy Una pista de auditoría será fiable si se conservan juntos el pedido, los documentos de transporte y la factura [DGT V0861-14]. Conservación. La conservación de las facturas por medios electrónicos debe asegurar su legibilidad en el formato original en el que se hayan recibido o remitido, y debe quedar garantizado un acceso en línea a los datos, así como su carga remota y utilización por parte de Hacienda ante cualquier solicitud de ésta y sin demora injustificada. A estos efectos, se entiende por acceso completo aquel que permite la visualización, búsqueda selectiva, copia o descarga en línea e impresión de las facturas [Rgto. Facturación, art. 21; DGT V3213-15]. 7 - Abril 2016 Por e-mail. Las facturas enviadas por e-mail o descargadas desde una página web (en formato pdf, jpg, etc.) son totalmente válidas si, además de cumplir los requisitos formales exigidos por la normativa, se garantiza su autenticidad por medio de los controles de gestión que permitan crear una pista de auditoría fiable (es decir, controles que confirmen la necesaria conexión entre la factura y la entrega de bienes o prestación de servicios que en ella se documenta) [Rgto. Facturación, art. 8.3]. FINANZASPRO ■■ IMPUESTOS / AHORROS FINANCIEROS Diferir impuestos es ahorrar dinero Usted siempre busca el máximo beneficio financiero para su empresa. Pues bien, el cálculo de las amortizaciones es una excelente oportunidad para obtener ahorros financieros. Vea algunos ejemplos... CON INCENTIVO FISCAL Amortización acelerada Pymes. En la actualidad, la mayoría de incentivos fiscales de las empresas se concretan en un diferimiento en el pago del Impuesto sobre Sociedades. De este modo, las empresas a las que les es de aplicación el régimen de “reducida dimensión” (las que en el ejercicio anterior facturaron menos de 10 millones de euros) pueden aplicar, entre otros, los siguientes incentivos [LIS, art. 102, 103 y 106]: yy Pueden amortizar el doble de rápido los activos nuevos (activos materiales e inversiones inmobiliarias), y hasta el triple de rápido los activos adquiridos en leasing. yy Si invierten en los activos indicados en el punto anterior y a la vez aumentan su plantilla, pueden aplicar la libertad de amortización. La inversión que puede acogerse a esta libertad de amortización con creación de empleo es la que resulte de multiplicar por 120.000 euros el incremento de plantilla, calculado con dos decimales. En general. Si su empresa no es una pyme, también puede aplicar incentivos similares. En concreto, todas las empresas pueden amortizar libremente las inversiones en activos materiales e intangibles afectos a una actividad de I+D. Por tanto, es posible que, por uno u otro motivo, usted pueda aplicar alguno de estos incentivos en su empresa, obteniendo importantes ahorros financieros. Recuerde cómo calcular dichos ahorros. 8 - Abril 2016 Ejemplos de ahorro financiero Caso 1. Su empresa tiene unos beneficios estables de unos 300.000 euros cada año (antes de amortizaciones), y unos activos por valor de 500.000 que se amortizan en diez años (pero que, por ser una pyme, puede amortizar fiscalmente sólo en cinco años). Vea cómo, a pesar de que pasados diez años el desembolso final por Impuesto sobre Sociedades será el mismo, aplicar la amortización acelerada le supone un importante ahorro financiero: Sin Concepto amort. acelerada Años Con amort. acelerada 1a5 6 a 10 1a5 6 a 10 Resultado previo 300.000 300.000 300.000 300.000 Amortización -50,000 -50.000 -50.000 -50.000 - - -50.000 +50.000 Base Imponible 250,000 250.000 200.000 300.000 Cuota 25% 62.500 62.500 50.000 75.000 Ajuste (x2) Total pagos (1) 625.000 (10 años) Ahorro financiero 625.000 13.308 (2) 1. A partir del sexto año el activo está fiscalmente amortizado, y la amortización contable –que continúa hasta el final de la vida útil– no es deducible, revirtiéndose los ajustes de los años anteriores. 2. Cada uno de los primeros cinco años se han pagado 12.500 euros menos, importe que se “devuelve” a partir del sexto año sin intereses ni recargos. Si con ese dinero ha reducido su endeudamiento bancario (por ejemplo), habrá obtenido un ahorro financiero de 13.308 euros (considerando un tipo de interés del 6%). Caso 2. La libertad de amortización puede suponer ahorros financieros todavía más altos. Vea los que pueden obtenerse con la aplicación de esta figura sobre un activo con un valor de 200.000 euros y con una vida útil de diez años (amortizable fiscalmente en cinco años, si se trata de una pyme): Concepto Gasto fiscal año 1 Menor pago año 1 (1) (25%) Gasto fiscal años 2 a 5 Menor pago años 2 a 5 Ahorro financiero (25%) Sin Con libertad libertad 40.000 200.000 -10.000 -50.000 160.000- - -40.000 5.349 (2) 1. Consideramos que la empresa es una pyme, por lo que, en condiciones normales, podría aplicar la amortización doble y dejar el activo fiscalmente amortizado en cinco años. 2. Los 40.000 euros pagados de menos el primer año se van pagando en los cuatro años siguientes (el ahorro financiero se ha calculado aplicando un tipo del 6%). Si la empresa no es pyme y puede aplicar la libertad de amortización (por ejemplo, por activos afectos a I+D), el ahorro financiero será de 10.991 euros (ya que esa “devolución” se realiza en los nueve años siguientes). Recuerde que los ajustes por libertad de amortización (caso 2) pueden aplicarse en cualquier momento. De este modo, si en el año de la inversión su empresa no tiene beneficios o éstos son muy bajos, puede aplicar la libertad en los años siguientes. El ahorro financiero será inferior, pero seguirá existiendo. FINANZASPRO Ajuste extracontable. Tenga en cuenta, además, que la amortización acelerada y la libertad de amortización se aplican mediante ajuste extracontable en el Impuesto sobre Sociedades, por lo que no afectan al resultado contable. Por tanto, no perjudican a la empresa ni a posibles negociaciones por solicitudes de crédito. Los ajustes extracontables generarán una diferencia temporaria y el correspondiente impuesto diferido, que figurará como una deuda en el balance hasta la completa reversión de los ajustes. SIN INCENTIVO FISCAL No aplicables. Si a su empresa no le es aplicable ninguno de estos incentivos (por ejemplo, no es una pyme y tampoco realiza actividades de I+D), aún le queda una alternativa para obtener ahorros financieros: la amortización degresiva. ¡Muchas empresas no la aplican y pierden la posibilidad de ahorrar dinero! Amortización degresiva Primeros años. La amortización degresiva le permite contabilizar una depreciación más alta en los primeros años de vida de los activos (y, al declarar un beneficio inferior, le permite diferir el pago del Impuesto sobre Sociedades) [LIS, art. 12]: yy Puede aplicarse tanto sobre elementos nuevos como usados. yy Debe aplicarse desde el principio de la vida útil. No es válido pasar a amortizar de forma degresiva activos que se han amortizado en años anteriores por el sistema lineal. yy Este sistema de amortización no es aplicable a los edificios, mobiliario y enseres. Porcentaje constante. Por tanto, para los activos que empiece a amortizar a partir de ahora, utilice este sistema. Para maximizar el ahorro financiero, utilice el sistema de amortización degresiva de porcentaje constante, que consiste en aplicar un porcentaje fijo de amortización sobre el valor pendiente de amortizar (y no sobre el valor de adquisición). Dicho porcentaje fijo se calcula multiplicando el porcentaje de amortización según tablas por los siguientes coeficientes: yy 1,5 si se amortiza en menos de cinco años. yy 2 si se amortiza en un período igual o superior a cinco años e inferior a ocho años. yy 2,5 si se amortiza en ocho o más años. Vea los números Datos. Vea la diferencia de amortización entre el sistema lineal y el degresivo –y el ahorro derivado de este último– para un activo valorado en 100.000 euros y con una vida útil de ocho años: Año Amortización Impuesto (1) Dif. Normal Deg. (2) Normal Deg. 1 12.500 31.250 -3.125 -7.812 -4.687 2 12.500 21.484 -3.125 -5.371 -2.246 3 12.500 14.771 -3.125 -3.693 -568 4 12.500 10.155 -3.125 -2.539 586 5 12.500 6.981 -3.125 -1.745 1.380 6 12.500 4.800 -3.125 -1.200 1.925 7 12.500 3.300 -3.125 -825 2.300 8 12.500 -3.125 -1815 1.310 Tot. 100.000 -25.000 -25.000 7.259 (3) 100.000 0 (4) 1. Menor impuesto pagado como consecuencia del cómputo de la amortización (25%). 2. El porcentaje constante es del 31,25% (12,50% de porcentaje lineal x 2,5, al ser la vida útil igual o superior a ocho años). 3. El último año de vida útil se amortiza la totalidad del valor neto contable. 4. Al final, el pago de impuestos es el mismo. Pero el sistema degresivo supone menores pagos en los primeros años y mayores en los últimos. Con un tipo de interés del 6%, ello supone un ahorro financiero de 1.693,64 euros. Compatible. Recuerde que si los activos adquiridos son nuevos y su empresa es de reducida dimensión, puede aplicar de forma combinada la amortización degresiva y la amortización doble comentada más arriba. En este caso, el porcentaje constante se calculará teniendo en cuenta la vida útil “fiscal” (el porcentaje según tablas x 2). Con los datos del ejemplo anterior, una pyme puede considerar que la vida útil “fiscal” de la máquina es de cuatro años (12,5% x 2 = 25% de amortización “fiscal”). Y a ese porcentaje le corresponde una amortización degresiva por porcentaje constante del 37,5% (25% x 1,5), según los coeficientes antes indicados. Visite http://finanzas-pro.es/descarga Vea en http://finanzas-pro.es/descarga, referencia FI 01.01.08, unas plantillas en formato Excel para calcular el ahorro financiero derivado de: • La amortización acelerada (doble) aplicable a las pymes. • La libertad de amortización. • La amortización degresiva frente al sistema lineal. Obtenga ahorros financieros aplicando los incentivos fiscales que permiten acelerar las amortizaciones. Y si no reúne los requisitos para aplicarlos, también puede obtener ahorros similares aplicando la amortización degresiva. 9 - Abril 2016 Sin imputación en PyG FINANZASPRO ■■ GESTIÓN DE TESORERÍA Anticipe posibles descubiertos Usted actúa como asesor de empresas en el área financiera y contable, y algunos de sus clientes nunca han preparado un plan de tesorería. Ayúdeles a preparar una previsión sencilla para evitar descubiertos y problemas de liquidez. Problema frecuente. Muchas empresas pequeñas llevan su contabilidad a partir de los extractos bancarios, y sólo toman conciencia de que deben controlar mejor los números cuando el volumen de negocio aumenta. Por eso, cuando acuden a su despacho, usted se ve en la necesidad de revisar las cuentas a fondo, implantar sistemas de control e instruir al personal. En este contexto, uno de los primeros temas a controlar es la tesorería. ENTRADAS Y SALIDAS Sencillo. Dado que en muchas ocasiones la persona que reporta con usted será un administrativo, no plantee un plan de tesorería a largo plazo. Instruya a su interlocutor para que prepare una previsión razonable a tres meses vista con desglose semanal, de forma que sea él mismo quien pueda prepararla y usted sólo tenga que controlarla periódicamente. Dígale que estructure la información en tres categorías (tal y como hace el Estado de Flujos de Efectivo): los cobros y pagos de explotación, los cobros y pagos de financiación y los cobros y pagos por inversiones. Cobros y pagos de explotación Cobros. La información necesaria para hacer la previsión de estos cobros procede de las facturas emitidas a clientes (es decir, de los ingresos ya devengados). Si la contabilidad está al día, el contable sólo tendrá que desglosar el saldo de clientes por vencimientos y asignarlo a la semana o mes correspondiente. 10 - Abril 2016 Si el plazo medio de cobro en el negocio es de 60 días, ya dispondrá de información sobre los cobros de los próximos dos meses. Pagos. A fin de simplificar, distribuya la información de acuerdo con las siguientes categorías: yy Compras. La información relativa a las compras y subcontrataciones de servicios para el desarrollo de la actividad también se obtiene de la cuen- ta de proveedores, debidamente ordenada por fechas. Si los pagos se realizan al contado o a un plazo muy corto, conviene registrar la fecha de pago a partir de los pedidos realizados y los albaranes de recepción de las mercancías. yy Servicios generales. El alquiler, los suministros, los servicios profesionales, los seguros, etc. suelen suponer pagos lineales en el tiempo, por lo que su incorporación al plan de tesorería no presenta mayores dificultades. yy Nóminas y seguros sociales. Cuando la plantilla de trabajadores es estable, la proyección de pagos puede hacerse para los 12 meses del año (teniendo en cuenta, en el caso de las nóminas, las fechas de pago de las extras). yy Liquidaciones de impuestos. El saldo de las cuentas de Hacienda Pública acreedora por IVA y por IRPF deberá computarse como salida de tesorería en los meses de abril, julio, octubre y enero (si la empresa factura hasta 6.010.121,04 euros), o como salida del mes siguiente para empresas que facturan por encima de esta cifra. Respecto al Impuesto sobre Sociedades, recuerde que su autoliquidación se presenta hasta el 25 de julio (para empresas que cierran ejercicio con el año natural), y que los pagos a cuenta se presentan dentro de los primeros 20 días de abril, octubre y diciembre. De inversiones y de financiación Menos frecuentes. Aunque serán menos frecuentes, tenga en cuenta también las entradas y salidas de tesorería por los siguientes conceptos: yy Cobros y pagos por inversiones y desinversiones de activos (inmovilizado material, financiero y otros activos no corrientes). yy Cobros y pagos por operaciones de financiación (entradas procedentes de préstamos recibidos o de aportaciones a los fondos propios de los socios, salidas procedentes de las cuotas de amortización de dichos préstamos, incluidos los intereses). FINANZASPRO Excel Suficiente. Una hoja de Excel es suficiente para hacer una buena aproximación a un plan de tesorería. Tome como punto de partida el saldo del banco en la fecha de elaboración del plan (puede ser cualquiera, aunque lo normal será hacerlo desde el primer día del mes). Si trabaja con varios bancos, elabore el plan para cada uno de ellos (dentro del mismo fichero de Excel, abra tantas pestañas como bancos con los que trabaje), y obtenga después una hoja resumen con la información agregada. Filas y columnas. Cree columnas y filas en los siguientes términos: yy Columnas. En las columnas, incluya los meses (o semanas, si el plan es semanal). La fiabilidad de la información a un mes vista debe ser alta, del 90% por ejemplo (vaya verificando las desviaciones junto con el contable, para ir afinando posibles errores o descuidos). yy Filas. Incorpore en las filas la información por todos los conceptos señalados más arriba (entradas y salidas de explotación, entradas y salidas por inversiones y desinversiones, o por financiación). Una vez montada la hoja de Excel, la persona responsable la irá actualizando período a período, de forma que las mayores desviaciones iniciales en los períodos más lejanos se irán corrigiendo a medida que se vayan acercando. Saldo. El saldo final aparecerá como saldo inicial en la columna del mes siguiente, y así sucesivamente. Y cada mes podrá validar que las entradas y salidas de tesorería se habían previsto. Se trata, en definitiva, de que los pagos más inmediatos estén previstos, y que la empresa pueda anticiparse a posibles desfases cubriéndolos con un instrumento de financiación adecuado (un anticipo de créditos o una póliza si se trata de desfases por cobros y pagos corrientes, por ejemplo; o un préstamo o leasing si va a realizar inversiones en inmovilizado no corriente). Ejemplo final Plantilla en Excel. Vea a continuación un ejemplo sencillo de cómo quedaría la plantilla indicada. La persona encargada en la empresa podrá trabajar sobre ella sin problemas, y usted dispondrá de información lo suficientemente fiable como para tener la tesorería bajo control: Concepto Mes 1 Mes 2 Total 1 Total 1 Total 2 Total 2 Total 3: flujos de financiación Total 3 Total 3 Flujos del mes (1+2+3) 1+2+3 1+2+3 ... Flujos de explotación: + Cobros de clientes - Pagos a proveedores - Pagos servicios y suministros - Pagos de nóminas - Pago de cotizaciones - Pago de impuestos Total 1: flujos explotación Flujos de inversión: + Cobros por desinversiones - Pagos por inversiones Total 2: flujos de inversión Flujos de financiación: + Cobros préstamos recibidos + Cobros aportaciones socios - Devolución ptmos. + intereses - Dividendos a socios + Saldo mes anterior = Tesorería final prevista Horizonte temporal. Utilice esta plantilla como herramienta inicial para que la propia empresa elabore su previsión de tesorería a tres meses vista, y vaya ampliando el horizonte temporal hasta un año, a medida que vaya disponiendo de información contrastada. Aumentará el grado de certeza del plan y la anticipación deseable para mejorar la liquidez. Visite http://finanzas-pro.es/descarga En http://finanzas-pro.es/descarga, referencia FI 01.01.10, encontrará una plantilla en formato Excel que podrá utilizar para preparar una sencilla previsión de tesorería. Le facilitamos una plantilla para que el personal de administración prepare una previsión de tesorería razonable, que después usted pueda controlar. Solicite una previsión a tres meses vista y vaya ampliando ese plazo en el futuro. 11 - Abril 2016 ¿CÓMO SE PLASMA TODO ESTO? FINANZASPRO ■■ || ACTUALIDAD CONTABILIDAD Redactor jefe: Francisco Andrés Carretero Amortización de intangibles: cambios Recuerde los cambios que se han ido sucediendo en materia de amortización de activos intangibles. Hasta 2014. Hasta el ejercicio 2014, el tratamiento contable y fiscal de los intangibles era el siguiente: yy Los de vida definida –derechos de traspaso, software...– podían amortizarse contablemente en el plazo máximo de diez años (o en el de su vida útil si ésta era inferior). Y si la empresa era de reducida dimensión, fiscalmente podía acelerar la amortización hasta el 150% (podía realizar un ajuste extracontable negativo por el 50% de la amortización contable). yy Los intangibles con vida útil no definida –marcas, patentes...– no debían amortizarse contablemente, pero mediante ajuste extracontable podía computarse un gasto del 2% de su valor de adquisición (1% para el fondo de comercio). Las pymes podían multiplicar por 2 dicho ajuste extracontable (por 1,5 en el caso del fondo de comercio). A partir de 2015 [LIS, art. 13 y 103]. En 2015 se introdujeron cambios en la amortización de los intangibles de vida útil definida (los de vida útil no definida quedaron igual). En concreto, desde 2015 ya no se aplica el límite máximo de diez años (por ejemplo, si se adquieren los derechos de traspaso de un local al que le quedan doce años de alquiler, el plazo de amortización será de doce años, y no de diez). Además, en caso de pymes, la amortización acelerada extracontable se calcula multiplicando por 2 el porcentaje de amortización, y no por 1,5, como hasta 2014 (tenga en cuenta esta regla al liquidar el Impuesto sobre Sociedades). Y a partir de 2016 [Ley 22/2015, D.F. 5ª]. Por último, a partir de 2016 también han cambiado las reglas aplicables a los intangibles con vida útil no definida. En concreto, ahora estos activos deberán ser amortizados contablemente, a un ritmo del 10% anual. No obstante, a efectos fiscales: yy Las empresas en régimen general sólo podrán deducir el 5% anual (y no el 10%), por lo que deberán computar un ajuste extracontable positivo por la diferencia entre la amortización contable y la fiscal. yy Dichos ajustes no serán precisos en las empresas de reducida dimensión. Estas empresas pueden amortizar estos activos el doble de rápido (desde 2016, también el fondo de comercio), de forma que la amortización contable y la amortización fiscal coincidirán. Resumen de la amortización fiscal de intangibles (pymes) Concepto Intangibles con vida útil definida 2014 (1) Intangibles con vida útil no definida Fondo de comercio 2015 2016 Vida útil x 2 Vida útil x 2 2% x 2 2% x 2 5% x 2 1% x 1,5 1% x 1,5 5% x 2 10% x 1,5 (1) 1. Hasta 2014, vida útil con un máximo de diez años. A partir de 2015 desaparece ese máximo. En 2015 y 2016 se han introducido cambios en la amortización de los activos intangibles. En concreto, desde 2016 los de vida útil no definida también se amortizan contablemente. No está permitida la reproducción de esta revista ni su transmisión en forma o medio alguno, sea electrónico, mecánico, fotocopia, registro o de cualquier otro tipo, sin el permiso previo y por escrito de la editorial. L ­ os redactores de Indicator revisan y supervisan la información contenida en nuestras publicaciones. Indicator no se responsabiliza del uso, interpretaciones y omisiones que puedan realizarse como consecuencia de las opiniones vertidas en nuestros contenidos. Redacción: Santiago Arranz Fleta Pascual Botía Torralba Robert Gutiérrez Álvarez Anna Mª Millán Joaquín Isabel Rodríguez Farràs Colaboradores: Eduard Gracián Abogado y Economista Durán-Sindreu Asesores, S.L. Pedro Arderiu Addiens Abogados y Economistas, S.L. Àlvar Soto BCN Council Legal Advisors, S.L.P. María Jesús Blasco Economista AFCA Víctor Soriano Business Consulting Firm Jordi Kopp CFL Consultors Carlos Martínez Economista Editor: Esta es una edición de: Indicator Asesores y Editores, S.A.U. Avenida Diagonal 415, 1ª planta 08008 Barcelona Tel.: 902 22 64 60 Fax: 902 22 64 61 Sitio web: www.indicator.es E-mail: servicio.clientes@indicator.es Depósito legal: B 9125-2016 Contratos, hojas de cálculo, tarifas... finanzas-pro.es/­descarga Descargue nuestra aplicación: