recomendaciones fiscales irpf 2014

Anuncio

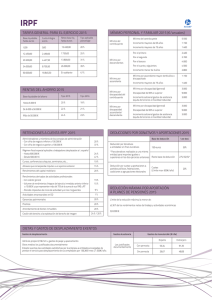

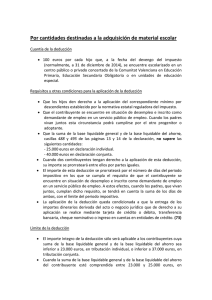

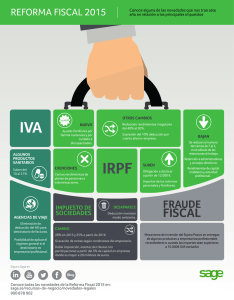

1 RECOMENDACIONES FISCALES IRPF 2014 PRINCIPALES NOVEDADES Donostia-San Sebastián, 10 de Diciembre de 2014 FI-11/14 Después de 8 años de vigencia de la antigua Norma Foral 10/2006, de 29 de diciembre, del Impuesto de la Renta de las Personas Físicas, en enero se publicó la nueva Norma Foral 3/2014, de 17 de enero, del Impuesto sobre la Renta de las Personas Físicas del Territorio Histórico de Gipuzkoa, armonizado con los Territorios Históricos de Álava y Bizkaia. Su entrada en vigor se produce el 1 de enero de 2014. El reglamento se aprobó el pasado mes de octubre, mediante Decreto Foral 33/2014, de 14 de octubre, por el que se aprueba el reglamento del Impuesto sobre la Renta de las Personas Físicas y se modifica el Reglamento por el que se desarrollan determinadas obligaciones tributarias formales. A grandes rasgos la nueva reforma se centra en mayor medida en las actividades económicas, con mayores obligaciones de información y con incentivos para el fomento del emprendimiento y creación de nuevas actividades. Se pueden destacar las siguientes líneas de actuación en las que se ha centrado la reforma: • Medidas para el mayor control de actividades económicas y obligaciones de información, eliminando el método de estimación objetiva (módulos). • Incentivos para fomentar el emprendimiento, mediante deducciones y mecanismos para reducir el rendimiento integro en actividades económicas • Se elevan los tramos de tributación manteniendo los tipos, por lo que la tributación final es inferior a la del ejercicio 2013. • En cuanto a la deducción por inversión en vivienda habitual, será diferente atendiendo al año de adquisición, diferenciando las adquiridas con anterioridad a 1 de enero de 2012 de las adquiridas con posterioridad. • Se elimina la deducción general por una minoración en la cuota íntegra general, afectando esta minoración únicamente a las rentas de la base general. RECOMENDACIONES FISCALES ANTES DEL CIERRE DEL EJERCICIO 2014 1. APORTACIONES A ENTIDADES DE PREVISIÓN SOCIAL Concepto General A favor del Cónyuge A favor de personas con discapacidad Personas discapacitadas Límite Cuantitativo (en Euros) 5.000 Aportación 8.000 Contribución Límite conjunto: 12.000 2.400 Individualmente: 8.000 En grupo: 24.250 24.250 2. GANANCIAS Y PÉRDIDAS PATRIMONIALES: Si durante el 2014 se han obtenido ganancias patrimoniales por la compra venta de cualquier elemento patrimonial, ya sea un bien inmueble, un bien mueble, acciones, fondos… podría ser recomendable realizar ventas de otros elementos cuyo valor ha disminuido y no confiamos mucho en que se recupere, de forma que podremos generar pérdidas para compensar con las ganancias. Si hubiera pérdidas para compensar de ejercicios anteriores, habrá que tener en cuenta que hay 4 años para compensarlas y que una vez transcurrido el plazo no se van a poder aplicar. En concreto este año prescriben las pérdidas a compensar del año 2.010. En el caso de acciones que cotizan en bolsa, si las ventas del ejercicio son inferiores a 10.000 euros, se puede optar por que tributen al 3% del importe de las ventas. En este caso, si se obtuvieran ganancias superiores al equivalente del 3%, resultará beneficioso acogerse a esta opción. Un aspecto importante a tener en cuenta cuando se aplica la opción del 3%, es que no se va poder compensar con ninguna pérdida del ejercicio o de ejercicios anteriores. La reforma fiscal realizada en Territorio Común, que entra en vigor en 2015 y que no es aplicable al Territorio Histórico de Gipuzkoa, elimina los coeficientes de actualización parcialmente y los coeficientes de abatimiento para ventas superiores a 400.000 euros. La normativa Foral, mantiene ambos coeficientes para 2.014 y para 2015 a fecha de la presente no se ha dispuesto lo contrario, no obstante puede ser buen momento el 2014 para realizar las ventas oportunas para consolidar dichos coeficientes. 3. DEDUCCIÓN POR ADQUISICIÓN DE VIVIENDA HABITUAL 3.1. Deducción por adquisición de vivienda habitual: Fecha adquisición Condiciones General Antes del 01/01/2012* <35 años o familia numerosa Tributacion conjunta general Tributacion conjunta: <35 años o familia numerosa General Después del 01/01/2012* <30 años o familia numerosa Tributacion conjunta: general Tributacion conjunta: <30 años o familia numerosa % deducción Base máx. deducción Deducción máx. 18% 2.160 23% 2.760 18% 12.000 23% 2.760 18% 23% 2.160 1.530 8.500 18% 1.955 3.060 17.000 23% 3.910 * Hay que tener en cuenta que cuando se adquiere o promueve una vivienda habitual en construcción, lo más habitual es efectuar pagos previos a la firma de la escritura pública de compra. En estos casos, la fecha de adquisición a efectos de determinar el porcentaje aplicable y la deducción máxima es la fecha del primer pago, normalmente coincidente con la fecha de la firma del contrato privado de compra. 3.2. Deducción por cuenta vivienda: Cuenta vivienda Abrir cuenta vivienda Condiciones 6 años para adquirir vivienda habitual % deducción 18% Base máx. deducción Deducción máx. 8.500 1.530 3.3. Deducción por alquiler de vivienda habitual: Alquiler vivienda habitual -Contrato de alquiler -Justificantes de pago Condiciones % deducción Base máx. deducción Deducción máx. General 20% 8.000 1.600 <30 años o familia numerosa 25% 8.000 2.000 4. OTRAS DEDUCCIONES 4.1. Aportaciones y donaciones: Mecenazgo Act. Prioritarias 20% 30% No puede superar el 30% de la base liquidable Partidos políticos 20% Sindicatos 20% 5. BONIFICACIÓN DEL 75% DE LA CUOTA DEL IMPUESTO SOBRE LA RIQUEZA CORRESPONDIENTE AL VALOR DE LAS PARTICIPACIONES EN EMPRESAS. Aprovechamos la ocasión para recordarles nuevamente que existe una bonificación aplicable al valor de las participaciones en sociedades que realizan una actividad económica (no patrimoniales) siempre que se cumplan los siguientes requisitos antes del 31 de diciembre: a) Que la entidad no tenga por actividad principal la gestión de un patrimonio mobiliario o inmobiliario b) Que la participación en la entidad sea de, al menos 5% individualmente o 20% conjuntamente con cónyuges, pareja de hecho, y familiares hasta el segundo grado (hermanos). c) Que se ejerzan funciones de dirección en la entidad y se perciba por ello más del 50% de rendimientos de trabajo y rendimientos de actividades económicas Quedamos a su disposición para resolver cualquier cuestión o duda que pudiera suscitarles estas recomendaciones, consultando con su técnico-asesor. ÍNDICE 1. PRINCIPALES NOVEDADES IRPF 2014 .................................................................. 1 2. NATURALEZA Y AMBITO DE APLICACIÓN ............................................................ 2 2.1. Régimen especial de trabajadores desplazados...................................................... 2 3. RENDIMIENTO DE TRABAJO .................................................................................. 3 3.1. Rentas exentas........................................................................................................ 3 3.2. Rendimientos de trabajo irregulares ........................................................................ 5 4. RENDIMIENTOS DE ACTIVIDADES ECONÓMICAS ............................................... 5 4.1. Eliminación del método de estimación objetiva (módulos) ...................................... 5 4.2. Reglas especiales para la determinación del rendimiento neto mediante la modalidad simplificada del método de estimación directa aplicables a la actividad de pesca de bajura ................................................................................. 7 4.3. Reglas especiales para la determinación del rendimiento neto mediante la modalidad simplificada del método de estimación directa aplicables a la actividad forestal .................................................................................................... 8 4.4. Reglas especiales para la determinación del rendimiento neto mediante la modalidad simplificada del método de estimación directa aplicable a las actividades agrícolas o ganaderas que no se acojan a las reglas del 4.1. o a partir de 2017 ..................................................................................................... 8 4.5 Reglas especiales en cuanto a los límites que excluyen de la modalidad de estimación directa simplificada ............................................................................... 9 4.6 Reducción del resultado neto en el inicio de actividades económicas ................... 9 4.7 Limitación a los gastos deducibles ......................................................................... 9 4.8. Compensación de pérdidas y deducciones ............................................................ 10 4.9. Tributación conjunta ............................................................................................... 10 4.10. Actividad de arrendamiento y compraventa de inmuebles .................................... 10 5. RENDIMIENTOS DEL CAPITAL MOBILIARIO DE LA BI GENERAL ......................... 11 6. GANANCIAS Y PÉRDIDAS PATRIMONIALES ......................................................... 11 6.1. Ganancias exentas ................................................................................................. 11 6.2. Régimen opcional para la tributación de valores que cotizan en bolsa ................... 12 6.3. Coeficientes de actualización ................................................................................. 12 6.4. Coeficientes abatimiento ........................................................................................ 13 7. VALORACIÓN DE RENTAS ESTIMADAS ................................................................ 13 8. EPSVS, PLANES DE PENSIONES Y SISTEMAS DE PREVISIÓN SOCIAL ............ 15 9. RENTA GENERAL Y ESCALA DE GRAVAMEN ....................................................... 17 10. RENTA DEL AHORRO Y ESCALA DE GRAVAMEN .............................................. 18 11. ADQUISICIÓN YDE VIVIENDA HABITUAL: ........................................................... 19 12. OTRAS DEDUCCIONES ........................................................................................ 12.1. Deducción general ............................................................................................... 12.2. Deducción alquiler de vivienda habitual ............................................................... 12.3. Deducción por descendiente ............................................................................... 12.4. Deducción actividades mecenazgo ..................................................................... 12.5. Deducción por cuotas a sindicatos y partidos políticos ........................................ 12.6. Deducción por inversiones y por otras actividades .............................................. 12.7. Deducción por cuenta ahorro-empresa ................................................................ 12.8. Deducción por inversión en empresa de nueva o reciente creación .................... 20 20 20 20 21 21 21 21 21 13. RESUMEN DE DEDUCCIONES, REDUCCIONES Y BONIFICACIONES ............... 22 14. TRIBUTACIÓN CONJUNTA .................................................................................... 24 15. OPCIONES A EJERCITAR ...................................................................................... 25 1 1. PRINCIPALES NOVEDADES IRPF 2014 Ámbito de aplicación • Se recupera el Régimen especial de trabajadores desplazados. Rendimientos de trabajo: • • • • • Indemnizaciones por despido: Exentas hasta 180.000. Trabajos efectivamente realizados en el extranjero: Exentos hasta 60.100. Entregas de acciones a trabajadores: Tributan en su totalidad. Primas de seguro de enfermedad: Tributan en su totalidad como retribuciones en especie. Rescate EPSV: integración del 60% únicamente a los primeros 300.000 euros. Rendimiento de capital mobiliario de la base imponible general (no arrendamientos de viviendas): • • Subarrendamiento de viviendas: gasto deducible el 20% de los ingresos. Resto de arrendamiento: El rendimiento neto no puede ser negativo. Rendimientos de actividades económicas: • • • • • • Modalidades del régimen de estimación directa: normal o simplificada. Desaparece la estimación objetiva por signos, índices o módulos. Régimen transitorio para las actividades que pasan de estimación objetiva por signos, índices o módulos al régimen de estimación directa simplificada. Integración en la Base imponible: 15 años para compensar pérdidas (antes 5). Tributación conjunta: posibilidad de compensar rendimientos negativos de la actividad de un miembro de la pareja con los rendimientos positivos de la actividad del otro miembro. Posibilidad de reducción del 10% del rendimiento en los primeros años de actividad. Se elimina la obligación de local afecto para considerar el arrendamiento como actividad económica. Ganancias y pérdidas patrimoniales • • Exención de 400.000 euros en las ganancias patrimoniales derivadas de la venta de vivienda habitual por personas mayores de 65 años. Régimen opcional de transmisión de acciones que cotizan en bolsa: Cuando las ventas sean inferiores a 10.000 euros existe la posibilidad de acogerse a tributar por el 3% del importe de la venta. 2 Estimación de rentas: • Cuando de los datos de que disponga la Administración se desprenda que existen inmuebles arrendados, subarrendados o se hayan cedido derechos o facultades de uso y disfrute sobre los mismos y no se declaren rendimientos se estimará un rendimiento neto de capital inmobiliario del 5 por 100 del valor de dicho inmueble conforme a lo previsto en el Impuesto sobre la Riqueza y las Grandes Fortunas. Reducciones EPSV: • • • Disminución de la edad para poder aplicar la reducción por aportación a EPSV. Limitación de 8.000 euros para reducción de contribuciones empresariales. Limitación para el rescate y aportación en el mismo ejercicio. Deducciones: • • • • Deducción general: Desaparece y se sustituye por minoración en cuota. Deducción vivienda habitual: Se establecen unas condiciones para las viviendas adquiridas antes y después del 1 de enero 2012.Se reduce la edad para aplicar el porcentaje incrementado de deducción de 35 a 30 años y la base máxima de deducción. Deducción por alquiler de vivienda: Se reduce la edad para aplicar el porcentaje incrementado de deducción de 35 a 30 años. Deducción por mecenazgo: Se incrementa del 10% al 20%. 2. NATURALEZA Y AMBITO DE APLICACIÓN 2.1. Régimen especial de trabajadores desplazados: Se recupera en Gipuzkoa el régimen especial de trabajadores desplazados, suprimido durante los ejercicios 2012 y 2013 y que incentivaba la contratación de personas físicas no residentes que trasladan su residencia fiscal a Gipuzkoa. Los trabajadores que opten por acogerse a dicho régimen, podrán tributar por el Impuesto sobre la Renta de no Residentes (IRNR), pese a estar sujetos al Impuesto sobre la Renta de Personas Físicas, lo que equivale a una tributación fija del 24,75% durante el período impositivo en que se efectúe el cambio de residencia y durante los cinco períodos impositivos siguientes. Se podrá optar por este régimen cuando se cumplan las siguientes condiciones: a) Que se realicen trabajos especialmente cualificados, relacionados, directa y principalmente, con la actividad de investigación y desarrollo. 3 b) Que no hayan sido residentes fiscales en España durante los 10 años anteriores a su nuevo desplazamiento a territorio español. Se exceptúan las personas que hayan obtenido la residencia fiscal durante los ejercicios 2012 y 2013, y que podrán optar en 2014 por el régimen especial. c) Que dicho desplazamiento se produzca como consecuencia de un contrato de trabajo. d) Que los trabajos se realicen efectivamente en España. Se entenderá cumplida esta condición siempre que la suma de las retribuciones de actividades que se realicen en el extranjero no exceda del 15% de todas las contraprestaciones del trabajo percibidas en cada año natural. Cuando el contribuyente asuma funciones en otra empresa del grupo situada en el extranjero, el límite anterior se elevará al 30%. e) Que dichos trabajos se realicen para una empresa o entidad residente en España o para un establecimiento permanente situado en el Estado español de una entidad no residente. f) Que los rendimientos del trabajo que se deriven de dicha relación laboral no estén exentos de tributación por el Impuesto sobre la Renta de no Residentes. Por último, se establece que el contribuyente, que acogiéndose a este régimen de desplazados, opte por la tributación por el Impuesto sobre la Renta de no Residentes quedará igualmente sujeto al Impuesto sobre la Riqueza y las Grandes Fortunas. 3. RENDIMIENTO DE TRABAJO 3.1. Rentas exentas: 1. Indemnización por despido: Se mantiene la exención por despido de trabajadores en la cuantía establecida con carácter obligatorio en el Estatuto de los trabajadores, ya se trate de despidos improcedentes o de despidos colectivos por causas económicas, técnicas, organizativas, de producción o por fuerza mayor que también disfrutarán de la exención hasta la cuantía que no supere los límites establecidos en el Estatuto de los trabajadores para el despido improcedente. 4 A partir de 2014 estas indemnizaciones exentas tendrán un límite de 180.000 euros. El importe que exceda de dicha cifra tributará como rendimiento de trabajo sin perjuicio de su tratamiento como renta irregular en función de que la relación laboral haya durado más de 2 o 5 años. El límite de exención no se aplicará a las indemnizaciones por despido producidas con anterioridad al 1 de enero de 2014. 2. Trabajos realizados efectivamente en el extranjero (expatriados): Se mantiene el importe máximo de exención de los rendimientos del trabajo obtenidos en el extranjero en 60.100 euros. Como novedad, se establece que este importe máximo se reducirá de forma proporcional en función del número total de días del año en que se hayan prestado los servicios en el extranjero. Es decir, el importe diario exento, será el resultado de dividir 60.100 entre el número de días del año. Se mantiene la incompatibilidad con el régimen de excesos (y por lo tanto habrá que optar por una u otra) que exceptúa de gravamen el exceso de retribuciones que perciban los empleados de empresas cuando tengan destino en el extranjero. 3. Entrega a los trabajadores de acciones o participaciones de la empresa Durante los ejercicios 2012-2013 la entrega a los trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado de acciones o participaciones de la propia empresa o de otras empresas del grupo de sociedades, estaban exentas de tributar hasta el importe de 3.500 euros. Para el ejercicio 2014 desaparece esta exención y pasan a tributar por la totalidad en concepto de rendimientos del trabajo en especie. Si los planes de entrega de acciones se hubieran implementado con anterioridad a la entrada en vigor de esta norma, se aplicará la regulación vigente a 2013. 4. Primas de seguro para la cobertura de enfermedad A diferencia de ejercicios anteriores pasan a tributar por su totalidad como rendimiento de trabajo en especie. Durante el ejercicio 2.013 el pago, por parte de la empresa, de las primas de seguro de enfermedad al trabajador, a su cónyuge o pareja de hecho y a descendientes menores de 30 años, tenían una exención de 500 euros por persona asegurada. 5 3.2. Rendimientos de trabajo irregulares: Se mantienen los porcentajes de integración para rendimientos irregulares, en concreto, los rendimientos de trabajo que tengan un período de generación superior a dos años y no se obtengan de forma periódica o recurrente, tendrán un porcentaje de integración del 60%. Este porcentaje será del 50% en el supuesto de que el período de generación sea superior a cinco años o se califiquen como obtenidos de forma notoriamente irregular en el tiempo. El conjunto de los rendimientos de trabajo que se beneficien de la integración inferior al 100%, no podrá superar el importe de 300.000 euros anuales. El exceso sobre estos 300.000 euros tributa en su totalidad. A partir del 1 de enero de 2014, se incluye un nuevo límite de 300.000 euros a los rendimientos en forma de capital percibidos por instrumentos de previsión social (EPSV…). Este límite es independiente del citado en el párrafo anterior. Opciones sobre acciones: En el caso de rendimientos de trabajo que se pongan de manifiesto por el ejercicio de la opción de compra de acciones de la empresa donde se trabaja, se mantienen los porcentajes de integración del 60% para rendimientos generados en más de 2 años y 50% para rendimientos generados en más de 5 años. En el ejercicio 2013, sin perjuicio del límite de 300.000 euros, no se aplicaban los porcentajes inferiores de integración, a la cuantía que excediese del importe de multiplicar los años de generación del rendimiento por 20.000 euros. Como novedad en 2014 el importe de 20.000 euros se multiplica por 2, si las acciones obtenidas, se mantienen durante 3 ejercicios (contando el ejercicio en el que se adquieran) y la oferta se realiza a todos los trabajadores de la empresa en las mismas condiciones. 4. RENDIMIENTOS DE ACTIVIDADES ECONÓMICAS. 4.1. Eliminación del método de estimación objetiva (módulos) Una de las novedades más importantes de la nueva Norma Foral, es la supresión del método de estimación objetiva por signos, índices o módulos. Estas son las actividades que han excluido de este sistema: 6 Grupo o epígrafe IAE División 0 saila 647.1 647.2 662.2 663.1 663.2 663.3 663.4 663.9 671.4 671.5 672.1, 2 y 3 673.1 673.2 Actividad económica Ganadería independiente. Servicio de cría, guarda y engorde de ganado. Otros trabajos y servicios accesorios prestados por agricultores o ganaderos que estén excluidos del régimen especial de agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. Agrícola o ganadera susceptible de estar incluida en el régimen especial de agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. Pesca de bajura. Comercio al por menor de cualquier clase de productos alimenticios y de bebidas en establecimientos con vendedor. Comercio al por menor de cualquier clase de productos alimenticios y de bebidas en régimen de autoservicio o mixto en establecimientos cuya sala de ventas tenga una superficie inferior a 120 metros cuadrados. Comercio al por menor de toda clase de artículos, incluyendo alimentación y bebidas, en establecimientos distintos de los especificados en el grupo 661 y en el epígrafe 662.1. Comercio al por menor fuera de un establecimiento comercial permanente de productos alimenticios, incluso bebidas y helados. Comercio al por menor fuera de un establecimiento comercial permanente de artículos textiles y de confección. Comercio al por menor fuera de un establecimiento comercial permanente de calzado, pieles y artículos de cuero. Comercio al por menor fuera de un establecimiento permanente de artículos de droguería y cosméticos y de productos químicos en general. Comercio al por menor fuera de un establecimiento comercial permanente de otras clases de mercancías n.c.o.p., excepto cuando tengan por objeto artículos o productos a los que no sea de aplicación el régimen especial del recargo de equivalencia del Impuesto sobre el Valor Añadido. Restaurantes de dos tenedores Restaurantes de un tenedor. Cafeterías. Cafés y bares de categoría especial. Otros cafés y bares. 681,00 Servicio de hospedaje en hoteles y moteles de una o dos estrellas. 682,00 Servicio de hospedaje en hostales y pensiones Servicio de hospedaje en fondas y casas de huéspedes, así como el de alojamientos turísticos agrícolas que no sean declarados como actividad complementaria a una actividad agrícola, ganadera o forestal. Reparación de artículos eléctricos para el hogar. 683,00 691.1 691.9 Reparación de otros bienes de consumo n.c.o.p. (excepto reparación de calzado, restauración de obras de arte, muebles, antigüedades e instrumentos musicales). 721.2 721.3 722,00 Transporte por autotaxis. Transporte de viajeros por carretera. Transporte de mercancías por carretera Por tanto, este colectivo puede pasar a tributar en Estimación Directa Normal (con carácter general, ingresos menos gastos) o Estimación Directa Simplificada (con carácter general, ingresos menos gastos, menos 10% de esa diferencia en concepto de amortizaciones, provisiones y gastos de difícil justificación). Para suavizar el impacto del tránsito de la tributación por el sistema de módulos al método de estimación directa, los contribuyentes que opten por la modalidad simplificada del método de estimación directa, y que según la normativa 2013 cumplieran los requisitos para tributar 7 por módulos (ventas menores a 60.000 euros y no exceder de cierto número de empleados según la actividad todo ello referido al año anterior) , podrán optar por calcular, durante 2014, 2015 y 2016, el rendimiento de la actividad mediante las siguientes reglas: • En general: Se restará al ingreso de la actividad el 65% de ese importe como gasto, sin posibilidad de deducir más gastos y se le sumarán o restarán las ganancias y pérdidas patrimoniales derivadas de elementos afectos a la actividad. • Actividades agrícolas y ganaderas y taxis acogidos al sistema de terminal fiscal: Se restará al ingreso de la actividad el 75% de ese importe como gasto, sin posibilidad de deducir más gastos y se le sumarán o restarán las ganancias y pérdidas patrimoniales derivadas de elementos afectos a la actividad. • La aplicación de estas reglas para 2015 y 2016 queda supeditada a que no se superen las magnitudes de ventas o nº de empleados en el ejercicio precedente que estaban fijadas en la normativa vigente a 31.12.2013. Los contribuyentes excluidos de módulos podrán efectuar la opción por la aplicación de la modalidad simplificada del método de estimación directa en la autoliquidación del Impuesto sobre la Renta de las Personas Físicas correspondiente al periodo impositivo 2014 presentada en plazo. Esta opción tiene los mismos efectos que una declaración censal con lo que la opción se entiende prorrogada para años sucesivos. Las obligaciones registrales respecto a estas actividades a efectos del IRPF serán, exclusivamente, la de llevar el libro registro de ventas e ingresos y la de conservar numeradas, por orden de fechas y agrupadas por trimestres, las facturas emitidas con arreglo a lo previsto en la normativa reguladora del deber de expedir y entregar factura que incumbe a los empresarios y profesionales, y las recibidas. Ello sin perjuicio de los libros o registros, en cumplimiento de las obligaciones registrales o contables establecidas en el Impuesto sobre el Valor Añadido. 4.2. Reglas especiales para la determinación del rendimiento neto mediante la modalidad simplificada del método de estimación directa aplicables a la actividad de pesca de bajura. Se restará al ingreso de la actividad el 90% en concepto de gastos de difícil justificación, con exclusión de la deducibilidad de cualquier otro gasto. A este resultado se le sumarán o restarán las ganancias y pérdidas patrimoniales derivadas de elementos afectos a la actividad. 8 Las obligaciones registrales durante 2014, 2015 y 2016 serán, exclusivamente, la de llevar el libro registro de ventas e ingresos y la de conservar numeradas, por orden de fechas y agrupadas por trimestres, las facturas emitidas con arreglo a lo previsto en la normativa reguladora del deber de expedir y entregar factura que incumbe a los empresarios y profesionales, y las recibidas. Para que sea de aplicación lo dispuesto en el párrafo anterior será necesario que la actividad de pesca de bajura se ejerza mediante una única embarcación cuya eslora no supere los 16 metros y cuyo arqueo de registro bruto (G.T.) no supere las 42 unidades. Ello sin perjuicio de los libros o registros que, en cumplimiento de las obligaciones registrales o contables establecidas en el Impuesto sobre el Valor Añadido. 4.3. Reglas especiales para la determinación del rendimiento neto mediante la modalidad simplificada del método de estimación directa aplicables a la actividad forestal. El contribuyente que desarrolle la actividad forestal podrá efectuar la opción por la aplicación de la modalidad simplificada del método de estimación directa en la presentación de la autoliquidación del Impuesto sobre la Renta de las Personas Físicas correspondiente a cada ejercicio. . Se restará al ingreso de la actividad el 65% en concepto de gastos de difícil justificación, con exclusión de la deducibilidad de cualquier otro gasto. A este resultado se le sumarán o restarán las ganancias y pérdidas patrimoniales derivadas de elementos afectos a la actividad. Cuando el contribuyente proceda a la repoblación de las superficies explotadas con especies frondosas autóctonas, el porcentaje de gastos deducibles previsto en el párrafo anterior consistirá en el porcentaje del 75 %. La repoblación de las superficies explotadas se deberá efectuar en el plazo de dos años desde la concesión del permiso de corta, y se justificará mediante la presentación del certificado correspondiente emitido por el departamento de la Diputación Foral de Gipuzkoa competente por razón de la materia. 4.4. Reglas especiales para la determinación del rendimiento neto mediante la modalidad simplificada del método de estimación directa aplicable a las actividades agrícolas o ganaderas que no se acojan a las reglas del 4.1. o a partir de 2017. Para la determinación del rendimiento neto en el caso de actividades agrícolas y ganaderas, se cuantificarán los ingresos y los gastos y esta diferencia se minorará en el 35% de su importe en concepto de amortizaciones, provisiones y gastos de difícil justificación. 9 Posteriormente se sumarán o restarán las ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos afectos. 4.5. Reglas especiales en cuanto a los límites que excluyen de la modalidad de estimación directa simplificada. Con carácter general la modalidad simplificada se aplicará para determinadas actividades económicas cuyo volumen de operaciones, para el conjunto de actividades desarrolladas por el contribuyente, no supere 600.000 euros en el año inmediato anterior. A las actividades agrícolas, ganaderas, pesca de bajura y forestales no se les aplica este límite. 4.6. Reducción del resultado neto en el inicio de actividades económicas: Cuando una actividad se inicie en 2014, y el contribuyente no haya realizado la misma actividad con anterioridad, se podrá reducir del primer periodo impositivo que se obtenga rendimiento neto positivo y del siguiente, el 10% de dicho rendimiento. Esta reducción sólo se podrá aplicar si el primer ejercicio que se obtengan rendimientos positivos, se encuentra entre los primeros 5 años de actividad. Este incentivo es compatible tanto por el método de estimación directa simplificada como normal. 4.7. Limitación a los gastos deducibles: A diferencia del ejercicio anterior no serán deducibles los gastos por los seguros de enfermedad para la su propia cobertura y a favor de cónyuge, pareja de hecho o descendientes menores de treinta años. Anteriormente la normativa permitía deducir hasta un máximo de 500 euros por persona. Se mantienen las novedades introducidas en 2013 sobre la deducibilidad de ciertos gastos que resumimos a continuación: • No serán deducibles los gastos derivados de operaciones en las que se incumpla lo dispuesto en el artículo 7 de la Ley 7/2012, de 29 de octubre, sobre limitaciones a los pagos en efectivo (2.500 euros para los pagos en efectivo siempre que una de las partes sea un empresario o profesional). • Con carácter general, no son deducibles los donativos y las liberalidades. 10 • El 50% de los gastos por relaciones públicas relativos a restaurantes y hostelería, viajes y desplazamientos, con el límite del 5% del volumen de operaciones. • Los regalos y demás obsequios siempre que el importe por destinatario y período impositivo no exceda de 300 euros y quede constancia documental de la identidad del receptor. • Se mantienen las disposiciones en cuanto a la limitación de los gastos deducibles por turismos (Circular FI 8-13 de 20 de septiembre de 2013 de medidas de lucha contra el fraude). Sólo los agentes comerciales pueden desgravar la compra de un turismo con un máximo de 5.000 euros anuales en concepto de amortización. Para el resto de contribuyentes la desgravación está condicionada a la prueba de la afectación exclusiva, prueba prácticamente imposible. 4.8. Compensación de pérdidas y deducciones: Se equipara la tributación de los empresarios personas físicas a las entidades con forma societaria y se incrementa de 4 a 15 años el plazo en el que las personas físicas pueden compensar las rendimientos negativos pendientes de aplicación procedentes de sus actividades económicas, así como el plazo de aplicación de las deducciones generadas en dichas actividades y que no hayan podido aplicar por insuficiencia de cuota. 4.9. Tributación conjunta: Se modifica de forma sustancial el método de compensación de las pérdidas derivadas de actividades económicas entre miembros de la misma unidad familiar, en los casos de tributación conjunta. Previa a la entrada de la nueva norma, las pérdidas de las actividades económicas no se podían compensar con las ganancias de las actividades económicas de otro miembro de la unidad familiar, y por lo tanto ese saldo negativo quedaba pendiente de compensar para los 4 ejercicios posteriores. A partir del 1 de enero de 2014, se podrá compensar los saldos negativos y positivos derivados de actividades económicas de los diferentes miembros de la unidad familiar cuando se opta por la tributación conjunta. En consecuencia, las pérdidas individuales de ejercicios anteriores pendientes de compensación, también se podrán compensar con el resultado neto positivo global. 4.10. Actividad de arrendamiento y compraventa de inmuebles: Se entenderá que el arrendamiento o compraventa de inmuebles tiene la consideración de actividad económica, únicamente cuando para la ordenación de la actividad se cuente, al menos, con una persona empleada con contrato laboral, a jornada completa y con dedicación exclusiva a esa actividad, introduciéndose el no cómputo, a estos efectos, del cónyuge, pareja de hecho, ascendientes, descendientes o colaterales de segundo grado del 11 contribuyente, ni de las personas que tengan la consideración de personas vinculadas con el mismo. Por lo tanto en 2014 se suprime la obligación de tener un local afecto, para que el arrendamiento o compraventa tenga la consideración de actividad económica. 5. RENDIMIENTOS DEL CAPITAL MOBILIARIO DE LA BI. GENERAL En el ejercicio 2013 el arrendamiento de bienes muebles, negocios o subarrendamientos de inmuebles tributaban en la base general del impuesto (en 2014 se mantiene) y por lo tanto, permitía deducir tanto los gastos asimilados al arrendamiento y subarrendamiento como la amortización, sin limitar en ningún caso que el resultado neto pudiera resultar negativo. En 2014 se limita el importe de los gastos deducibles de la siguiente manera: • Para el arrendamiento de bienes muebles, negocios o arrendamiento de inmuebles diferentes de vivienda, la imputación de gastos no podrá dar lugar a un rendimiento neto negativo. • En el caso de subarrendamiento de viviendas, únicamente será deducible el 20% de los ingresos. 6. GANANCIAS Y PÉRDIDAS PATRIMONIALES 6.1. Ganancias exentas: Con la normativa anterior, la venta de la vivienda habitual por personas mayores de 65 años estaba exenta en los primeros 220.000 euros de la ganancia patrimonial. En el ejercicio 2014 se aumenta el importe exento a 400.000 euros. Tendrá la consideración de vivienda habitual con carácter general, la vivienda en la que se resida por un plazo continuado de al menos 3 años. Reinversión en transmisiones de vivienda habitual Las ganancias patrimoniales derivadas de la transmisión de la vivienda habitual, se podrán exceptuar de tributar, cuando en el plazo de 2 años siguientes o 2 años anteriores, se reinvierta el dinero de la venta en la compra de una nueva vivienda habitual. Si el importe de compra de la nueva vivienda es inferior al de la venta de la antigua, la ganancia patrimonial exenta se calculará en proporción. 12 Esta exención, al igual que las deducciones por adquisición, consume el crédito fiscal fijado en 36.000 euros como se explicará en los siguientes apartados. En el caso de la reinversión, consumirá el equivalente al 18% de la ganancia patrimonial que haya estado exenta. Exención por reinversión en vivienda habitual en caso de separaciones matrimoniales. Como novedad, hay que destacar que también puede acogerse a la exención por reinversión una persona separada que ya no convivía en el domicilio conyugal por decisión judicial, y que vende la vivienda que fue conyugal. Hasta el 2013 en estos casos se podía practicar la deducción por inversión en vivienda por parte del cónyuge que no residía en la misma pero estaba obligado a pagar un préstamo por decisión judicial. Si se vendía la vivienda, el titular que no la habitaba no podía acogerse a la exención por reinversión 6.2. Régimen opcional para la tributación de valores que cotizan en bolsa: En concreto, se podrá optar por imputar una ganancia patrimonial del 3% sobre el valor de transmisión total, cuando las ventas totales de las acciones que cotizan en bolsa no superen los 10.000 euros durante el periodo impositivo. El importe obtenido no formará parte de la base imponible del ahorro sino que se sumará a la cuota íntegra, por lo que no se podrá compensar con pérdidas obtenidas por pérdidas patrimoniales de otra naturaleza, ni ser compensadas con pérdidas de ejercicios anteriores. Esta opción de tributación se hará constar expresamente al presentar la autoliquidación. La opción ejercitada para un período impositivo podrá ser modificada con posterioridad, hasta la fecha de finalización del período voluntario de declaración del impuesto o hasta la fecha en que se practiqué liquidación provisional por parte de la Administración tributaria, si ésta fuera anterior. 6.3. Coeficientes de actualización Para la aplicación de los coeficientes de actualización, desaparece la necesidad que haya transcurrido un año desde la adquisición hasta el momento de la transmisión. De este modo, la venta de acciones adquiridas el 31 de diciembre de 2013, se les aplicará los coeficientes de actualización pese a que la venta se produzca en cualquier momento de 2014. 13 Ejercicios 1994 y anteriores 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 Coeficientes 1,572 1,669 1,608 1,572 1,537 1,495 1,445 1,391 1,342 1,305 1,266 Ejercicios 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Coeficientes 1,226 1,186 1,153 1,107 1,104 1,086 1,053 1,030 1,010 1,000 En la reforma fiscal llevada a cabo en el Estado español y que entra en vigor el 1 de enero de 2015, han desaparecido los coeficientes de actualización. De momento, en la normativa Foral se mantienen para el ejercicio 2014 y para 2015 a fecha de la presente no se ha dispuesto lo contrario, es más, mediante Proyecto Foral por el que se modifica el reglamento del IRPF, y que está pendiente de aprobación, ya se han publicado los nuevos coeficientes de actualización de 2015 que se resumen en el siguiente cuadro: Ejercicios 1994 y anteriores 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 Coeficientes 1,571 1,668 1,606 1,571 1,536 1,494 1,443 1,390 1,340 1,304 1,265 Ejercicios 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 Coeficientes 1,225 1,185 1,152 1,106 1,103 1,085 1,052 1,029 1,013 1,010 1,000 6.4. Coeficientes abatimiento Las transmisiones de los elementos patrimoniales adquiridos con anterioridad al 31 de diciembre de 1994, podrán seguir beneficiándose de los coeficientes de abatimiento que se resumen en el siguiente cuadro: 14 Adquisición 1996 1995 1994 1993 1992 1991 1990 1989 1988 1987 1986 Años de tenencia 1 2 3 4 5 6 7 8 9 10 11 y ss Inmuebles (%) En general (%) Accs. cotizadas (%) 0,00 0,00 0,00 0,00 0,00 0,00 11,11 14,28 25,00 22,22 28,56 50,00 33,33 42,84 75,00 44,44 57,12 100,00 55,55 71,40 100,00 66,66 85,68 100,00 77,77 100,00 100,00 88,88 100,00 100,00 100,00 100,00 100,00 El cálculo de la ganancia patrimonial de los elementos adquiridos con anterioridad al 31 de diciembre de 1994, se determinan de acuerdo a las siguientes reglas: • • Se calcula la ganancia patrimonial hasta el 31 de diciembre de 2.006, y la ganancia patrimonial a partir del 1 de enero de 2007, teniendo en cuenta los coeficientes de actualización. La parte de la ganancia patrimonial hasta el 31 de diciembre de 2.006 se podrá reducir en los porcentajes del cuadro, teniendo en cuenta el año de adquisición y su naturaleza. La reforma fiscal realizada en Territorio Común, que entra en vigor en 2015 y que no es aplicable al Territorio Histórico de Gipuzkoa, elimina los coeficientes de actualización parcialmente y los coeficientes de abatimiento para ventas superiores a 400.000 euros. La normativa Foral, mantiene ambos coeficientes para 2.014 y para 2015 a fecha de la presente no se ha dispuesto lo contrario, no obstante puede ser buen momento el 2014 para realizar las ventas oportunas para consolidar dichos coeficientes. 7. VALORACIÓN DE RENTAS ESTIMADAS En el caso de arrendamiento, subarrendamiento, cesión… de un inmueble que no se haya computado rendimiento alguno, Hacienda estimará la contraprestación por tales hechos, en el 5% del mayor valor entre el valor catastral, el valor comprobado o el valor de adquisición del bien inmueble. No será de aplicación este método de estimación de rentas en el caso que el arrendatario, cesionario… sea el cónyuge, pareja de hecho o pariente hasta el tercer grado. 15 8. EPSVS, PLANES DE PENSIONES Y SISTEMAS DE PREVISIÓN SOCIAL La reducción de la base imponible general por aportaciones o contribuciones a planes de previsión social, tienen 4 novedades significativas: 1. La primera novedad afecta a los límites de reducción de las contribuciones empresariales, mientras se mantiene el límite de las aportaciones y el conjunto de ambas: • • • Se mantiene el límite de 5.000 euros por aportaciones individuales. Se incluye un límite de 8.000 euros para las contribuciones empresariales. Se mantiene el límite conjunto de 12.000 euros. Para aportaciones en nombre propio de personas discapacitadas desaparece el límite de 12.000 euros, quedando de la siguiente manera los límites: • • • Las aportaciones en nombre propio, con el límite de 24.250 euros Las aportaciones a favor de persona discapacitada con el límite de 8.000 euros por persona con parentesco o tutor. Límite conjunto de 24.250 euros 2. El segundo cambio afecta a la edad máxima para poder aplicar la reducción. En la normativa de 2013 se regulaba que las personas que cumplieran 68 años en el ejercicio no podían aplicar esta reducción. Con la entrada en vigor de la nueva normativa, este límite se fija en el ejercicio siguiente a que el contribuyente se jubile. La normativa aclara que se entiende por jubilación, la jubilación anticipada, la flexible, la parcial y otras fórmulas equivalentes que en su caso se reconozcan tendrán la consideración de jubilación. 3. La tercera novedad se refiere al límite de edad para poder aplicar los excesos pendientes de aplicar de ejercicios anteriores. Mientras se mantiene la posibilidad de reducción de los excesos durante los 5 ejercicios siguientes, en la normativa en vigor se incluye que el contribuyente no podrá estar en situación de jubilación para poder aplicarlos. Esta limitación también afecta a las aportaciones a favor del cónyuge. Sin embargo, mediante disposición transitoria, mantiene la posibilidad de reducción para los excesos que estén pendientes de aplicación a 1 de enero de 2014, de ejercicios anteriores. 4. La última novedad es la limitación a la reducción de las aportaciones y contribuciones en el ejercicio en el que se cobre prestación en forma de capital por la contingencia de jubilación o por la de 10 años de antigüedad. Sin perjuicio de los límites señalados en el punto 1, la cuantía máxima que dará derecho a practicar la reducción se limita a la aportación o contribución que se haya integrado en la base imponible del ejercicio. 16 Este límite no se aplicará a los planes de previsión de empleo, a las aportaciones a favor del cónyuge ni a las aportaciones a favor de discapacitados También hay otros aspectos que no siendo novedades hay que tener en cuenta para el final del ejercicio 2014: Se mantiene la posibilidad de reducir la base imponible general por aportación a entidades de previsión social a favor de cónyuge con el límite de 2.400 euros por ejercicio. Las condiciones que debe cumplir el cónyuge para poder aplicar la reducción, es que los rendimientos que se integran en la base imponible general (rendimientos de trabajo, rendimientos actividades económicas, arrendamiento diferente de vivienda…) sean inferiores a 8.000 euros. Rescate en forma de capital: El rescate de un plan de previsión se integra en la base imponible en el 60% del importe. Desde el 1 de enero de 2012, se ha limitado la integración del 60%, a la primera prestación que se reciba por cada una de las contingencias detalladas en la norma, poniendo el contador a 0 para cada una de las contingencias a partir de esa fecha. Sin embargo, si en los años anteriores al 1 de enero de 2012 se hubiera recibido una prestación por alguna de las contingencias, deberán pasar 5 años y que las aportaciones tengan una periodicidad y regularidad suficiente, para poder integrar de nuevo al 60% la prestación por la misma contingencia. Las contingencias por las que se podía rescatar e integrar el plan al 60% eran las siguientes: a) b) c) d) e) f) Jubilación Fallecimiento Incapacidad permanente Desempleo de larga duración Enfermedad grave 10 años desde apertura del plan La sentencia del tribunal constitucional 97/2014, de 12 de junio de 2014. Recurso de inconstitucionalidad 6902-2012. Interpuesto por el Presidente del Gobierno en relación con diferentes preceptos de la Ley del Parlamento Vasco 5/2012, de 23 de febrero, sobre EPSV, ha anulado a partir de su fecha de publicación en el BOE el 4 de julio de 2014, la posibilidad de rescate por la contingencia f), que diferenciaba las EPSVs de los planes de pensiones. Según interpretación del Gobierno Vasco, esta sentencia, que es de aplicación a partir del 4 de julio de 2014, no afectará a los planes de pensiones y las aportaciones anteriores a esta fecha (pero sí a las posteriores), por lo que se podrá seguir rescatando por la contingencia de los 10 años de antigüedad. 17 Ahora bien, la reforma Fiscal que han llevado a cabo en España, también trae reformas en la Ley de Planes de Pensiones. Una de las novedades que van a introducir, y que es similar a la que poseían las EPSVs, es que las aportaciones a planes de pensiones se van a poder rescatar a los 10 años pero únicamente en el importe que tenga esta antigüedad. 9. RENTA GENERAL Y ESCALA DE GRAVAMEN Formarán parte de la renta general, las rentas y las ganancias patrimoniales que no tengan consideración de renta del ahorro y que describiremos en el siguiente punto. Las rentas más comunes que nos encontramos en la base general, son los rendimientos de trabajo, de actividades económicas o de arrendamientos diferentes de vivienda. Se modifica la escala de gravamen de la base liquidable general para 2014: 2014 Base liquidable general hasta Euros 0,00 15.550,00 31.100,00 46.650,00 66.640,00 92.310,00 123.070,00 179.460,00 Cuota íntegra Euros 0,00 3.576,50 7.930,50 13.373,00 21.369,00 32.920,50 47.070,10 73.573,40 Resto base liquidable hasta Tipo aplicable Euros % 15.550,00 23 15.550,00 28 15.550,00 35 19.990,00 40 25.670,00 45 30.760,00 46 56.390,00 47 En adelante 49 Cuota íntegra Euros 0,00 3.539,70 7.848,90 13.235,40 21.151,40 32.585,90 46.592,90 72.833,00 Resto base liquidable hasta Tipo aplicable Euros % 15.390,00 23 15.390,00 28 15.390,00 35 19.790,00 40 25.410,00 45 30.450,00 46 55.830,00 47 en adelante 49 2013 Base liquidable general hasta Euros 0,00 15.390,00 30.780,00 46.170,00 65.960,00 91.370,00 121.820,00 177.650,00 Como se puede observar, los tramos de tributación en el 2014 aumentan alrededor del 1% respecto al 2013, con lo que la tributación este ejercicio será ligeramente inferior. 18 10. NUEVA ESCALA DE GRAVAMEN DE LA BASE IMPONIBLE DEL AHORRO Formarán parte de la base imponible del ahorro las siguientes rentas: a) Los rendimientos de capital inmobiliario procedente del arrendamiento de viviendas b) Rendimientos obtenidos por la participación en los fondos propios de cualquier entidad: Dividendos, primas de asistencia a juntas, el exceso de la distribución de la prima de emisión… c) Rendimientos obtenidos por la cesión a terceros de capitales propios: Intereses de préstamos, depósitos… d) Rendimientos obtenidos de capitalización, contratos de seguro de vida… e) Las ganancias y pérdidas patrimoniales que se pongan de manifiesto con ocasión de transmisiones de elementos patrimoniales. No obstante, los rendimientos por préstamos que se realicen a entidades vinculadas se calificarán como renta general, en el importe que exceda del triple de la participación del contribuyente en dicha empresa. Es decir, si el contribuyente tiene una participación de 20.000 euros, los intereses de los préstamos hasta los 60.000 euros tributarán por la base del ahorro. Para el 2014 se ha modificado la escala de gravamen de la base del ahorro: 2014 Parte de base liquidable del ahorro. Euros Hasta 2.500,00 Desde 2.500,01 hasta 10.000,00 Desde 10.000,01 hasta 15.000,00 Desde 15.000,01 hasta 30.000,00 Desde 30.000,01 en adelante Tipo aplicable % 20 21 22 23 25 2013 Parte de base liquidable del ahorro Euros Hasta 1.500 Desde 1.500,01 hasta 10.000 Desde 10.000,01 en adelante Tipo aplicable % 21 23 25 19 En el ejercicio 2014 la carga tributaria para las rentas del ahorro disminuye respecto a 2013. Así, para unas rentas totales de 60.000 euros en 2.014 se tributa por 14.125 euros y en 2013 se tributaba por 14.770 euros. 11. DEDUCCIÓN POR ADQUISICIÓN DE VIVIENDA HABITUAL. Tendrá la consideración de vivienda habitual con carácter general, la vivienda en la que se resida por un plazo continuado de al menos 3 años. Para las viviendas adquiridas desde el 1 de enero del 2012: Podrá deducirse el 18% de las cantidades invertidas en la adquisición de vivienda y de los intereses de préstamos en la adquisición de la vivienda, con el límite de 1.530 euros anuales que aumenta de los 1.500 que había anteriormente. Es decir, la base máxima por la que se podrá deducir es de 8.500 euros. Los pagos que se efectúen superiores a este importe no darán derecho a la deducción ni en el ejercicio, ni en los siguientes. En los supuestos en que el contribuyente tenga una edad inferior a 30 años o sea titular de familia numerosa, la deducción será del 23%, aunque la deducción máxima anual se reduce de 2.000 a 1.955 euros. En este caso también, la base máxima es de 8.500 euros. Por otro lado, si se optase por la tributación conjunta y existieran varias personas con derecho a aplicar esta deducción, unas con edad inferior y otras con edad superior a 30 años, se aplicarán los porcentajes y el límite previsto en el párrafo anterior. A diferencia de ejercicios anteriores, la base máxima de deducción se duplica a 17.000 euros en la tributación conjunta. Para las viviendas adquiridas con anterioridad a 1 de enero del 2012: La deducción es del 18% de las cantidades invertidas y de los intereses satisfechos por la utilización de capitales ajenos en la adquisición de vivienda y la deducción máxima anual es de 2.160 euros. Es decir, una base máxima de 12.000 euros. Los pagos que se efectúen superiores a este importe no darán derecho a la deducción ni en el ejercicio, ni en los siguientes. En los supuestos en que el contribuyente tenga una edad inferior a 35 años o sea titular de familia numerosa, la deducción será del 23% y la deducción máxima anual sería de 2.760 euros. Al igual que en el párrafo anterior, la base máxima es de 12.000 euros. En este caso, al optar por la tributación conjunta la base máxima de deducción se mantiene en 12.000 euros. 20 Crédito Fiscal para adquisición de vivienda: La cantidad total de deducciones históricas (deducción por adquisición y reinversión en transmisiones de vivienda) para la adquisición de vivienda habitual por cada contribuyente, tiene un límite fijado por hacienda. Para las adquisiciones de vivienda durante los ejercicios 2012-2013, el crédito fiscal se fijaba en 30.000 euros, rebajando así el de anteriores ejercicios que se fijaba en 36.000 euros. Para el año 2.014, se establece que todos los contribuyentes tendrán un crédito fiscal de 36.000 euros (sin perjuicio del crédito fiscal consumido), incluidos los contribuyentes que adquirieron su vivienda habitual en los ejercicios 2012 y 2013. 12. OTRAS DEDUCCIONES 12.1. Deducción general: Desaparece la denominada “deducción general” sustituyéndola por una “minoración de cuota” aplicable por todo contribuyente, que reduce la parte de cuota correspondiente a la base liquidable general. La minoración de cuota será de 1.389 euros por cada autoliquidación y no podrá dar lugar a que la base liquidable general sea negativa. 12.2. Deducción alquiler de vivienda habitual: La deducción por alquiler se mantendrá inalterada, exceptuando la modificación de la edad máxima para poder aplicar la deducción incrementada, que se reduce de 35 a 30 años. La deducción será del 20% de las cantidades satisfechas con el límite de 1.600 euros anuales. Es decir, la base máxima de deducción será de 8.000 euros. Cuando el contribuyente tenga una edad inferior a 30 años o sea titular de familia numerosa, la deducción será del 25% con el límite de 2.000 euros anuales y una base máxima de 8.000 euros. 12.3. Deducción por descendiente: Se aumenta la deducción por descendiente respecto al ejercicio anterior: 21 Deducción por descendientes Por el primero Por el segundo Por el tercero Por el cuarto Por el quinto y cada uno de los sucesivos Deducción adicional por menos de 6 años 2014 585 € 724 € 1.223 € 1.445 € 1.888 € 335 € 2013 579 € 716 € 1.210 € 1.430 € 1.869 € 331 € 12.4. Deducción actividades mecenazgo: Se modifica la deducción de actividades de mecenazgo del 10% al 20%, con el límite del 30% de la base liquidable. 12.5. Deducción por cuotas a sindicatos y partidos políticos: Se modifica con una disminución del 30% al 20% tanto de las cuotas satisfechas a sindicatos así como de las cuotas de afiliación y aportaciones a partidos políticos. 12.6. Deducción por inversiones y por otras actividades Se amplía el periodo para la aplicación de las deducciones no aplicadas por insuficiencia de cuota íntegra de 5 a 15 años. 12.7. Deducción por cuenta ahorro-empresa Desaparece en el 2014. 12.8. Deducción por inversión en empresa de nueva o reciente creación Se crea una nueva deducción por la suscripción de acciones o participaciones en empresas de nueva o reciente creación que supondrá un 20% de las cantidades satisfechas en el periodo de que se trate. Junto con esta nueva creación, desaparece la anterior deducción por depósito en entidades de crédito para la inversión en el inicio de una actividad económica. La base máxima de deducción será de 50.000 euros anuales, asimismo, la cantidad máxima anual deducible no podrá superar el 10% de la base liquidable. Las cantidades no deducidas por superar estos límites, podrán aplicarse en los cinco años inmediatos y sucesivos. 22 La entidad cuyas acciones o participaciones se adquieran deberá adoptar la forma de Sociedad Anónima, Sociedad de Responsabilidad Limitada, Sociedad Anónima Laboral o Sociedad de Responsabilidad Limitada Laboral y no estar admitida a negociación en ningún mercado organizado. Será necesario que ejerza una nueva actividad económica que cuente con los medios personales y materiales para el desarrollo de la misma y el importe de la cifra de los fondos propios no podrá ser superior a 400.000 euros en el inicio del período impositivo de la misma. La inversión deberá realizarse en el momento de la constitución o mediante ampliación de capital efectuada en los tres años siguientes a dicha constitución y permanecer en su patrimonio entre un mínimo de tres años y un máximo de doce, esta participación, junto con la del cónyuge o pareja de hecho y cualquier pariente hasta el segundo grado inclusive, no podrá superar un porcentaje superior al 40%. 13. RESUMEN DE DEDUCCIONES, REDUCCIONES Y BONIFICACIONES Bonificación rentas de trabajo: Reducción General Trabajadores activos discapacitados Requisitos RIR ≤ 7.500 € 7.500,01 ≤ RIR ≤ 15.000 € Cuantía (euros) 4.650 4.650 – [(RIR – 7.500) x 0,22] RIR > 15.000 € ó restantes rentas > 7.500 € 3.000 Grado de minusvalía 33% - 65% Bonificación general + 100% Grado de minusvalía ≥ 65% ó 33%- 65% + Bonificación general + 250% movilidad reducida o necesidad ayuda de terceros Reducciones base general por aportaciones a planes de previsión: Concepto General A favor del Cónyuge A favor de personas con discapacidad Personas discapacitadas Deportistas Profesionales Límite Cuantitativo (en Euros) 5.000 Aportación 8.000 Contribución Límite conjunto: 12.000 2.400 Individualmente: 8.000 En grupo: 24.250 24.250 24.250 23 Deducción por adquisición de vivienda habitual: Deducción por cuenta vivienda: Cuenta vivienda - abrir cuenta vivienda Condiciones 6 años para adquirir vivienda habitual % deducción Base máx. deducción Deducción máx. 18% 8.500 1.530 Deducción alquiler de vivienda habitual: Alquiler vivienda habitual -Contrato de alquiler -Justificantes de pago Condiciones % deducción Base máx. deducción Deducción máx. General 20% 8.000 1.600 <30 años o familia numerosa 25% 8.000 2.000 Aportaciones y donaciones: Mecenazgo Act. Prioritarias 20% 30% No puede superar el 30% de la base liquidable Partidos políticos 20% Sindicatos 20% 24 Familiares y personales: Concepto Deducción por descendientes - Por el primero - Por el segundo - Por el tercero - Por el cuarto - Por el quinto y cada uno de los sucesivos Deducción adicional por menos de 6 años Deducción por anualidades de alimentos a hijos - Por el primero - Por el segundo - Por el tercero - Por el cuarto - Por el quinto y cada uno de los sucesivos Deducción por ascendiente Deducción por edad >65 años >75 años Deducción por discapacidad ≥33% y <65% ≥65% Si necesita ayuda de tercera persona ≥75% + 15 a 39 puntos ≥75% + 40 puntos Deducción por dependencia Dependencia moderada Dependencia severa Gran dependencia 2014 585 724 € 1.223 € 1.445 € 1.888 € 335 € 15% Lím: 173,7 € Lím: 214,8 € Lím: 363 € Lím: 429 € Lím: 560,7 € 279 € - Si BI ≤20.000=334 - Si 20.000<BI<30.000=334 – (0.0334 x BI-20.000) - Si BI≤20.000=612 - Si 20.000<BI < 30.000=612 – (0.0612 x BI-20.000) 867 € 1.224 € 1.428 € 2.040 € 1.224 € 1.428 € 2.040 € 14. TRIBUTACIÓN CONJUNTA Se mantienen los importes de reducción por tributación conjunta respecto al ejercicio anterior. 25 En el caso de unidad familiar con cónyuges no separados legalmente, así como los miembros de la pareja de hecho y si los hubiera hijos menores o hijos mayores de edad incapacitados judicialmente, la reducción de la base imponible general será de 4.218 euros. En casos de separación legal o cuando no existiera vínculo matrimonial o de pareja de hecho, será unidad familiar la formada por un progenitor y todos los hijos menores de edad o hijos mayores de edad incapacitados judicialmente. En este caso la reducción de la base imponible general será de 3.665 euros. Como novedades para el 2.014 podemos destacar: En los casos de mantenimiento de la convivencia, una vez producida la separación legal, los progenitores no podrán optar en ningún caso por la tributación conjunta. Para la aplicación de la deducción por edad, la base imponible en la tributación conjunta deberá ser igual o inferior a 35.000 euros. En cuanto a los saldos negativos de los rendimientos derivados de actividades económicas de un miembro de la unidad familiar, se vuelven a poder compensar con los saldos positivos que puedan arrojar otros integrantes. Se modifica el límite anual de la deducción por adquisición de vivienda habitual pudiendo duplicarlo, en los casos de declaración conjunta de las unidades familiares constituidas por los cónyuges no separados legalmente, así como los miembros de la pareja de hecho y, si lo hubiera, los hijos menores y los mayores de edad con discapacidad. 15. OPCIONES A EJERCITAR CON LA PRESENTACIÓN DE LA AUTOLIQUIDACIÓN Durante la circular se ha ido recalcando muchas de las opciones por las que va poder optar el contribuyente a la hora de la presentación de la declaración. Mediante un nuevo artículo, muchas de las opciones que se detallan a continuación, no podrán ser modificadas una vez terminado el plazo voluntario de presentación. Las opciones que deben ejercitarse con la presentación de la declaración, son las siguientes: La exención de rendimientos de trabajo percibidos por trabajos efectivamente realizados en el extranjero. La reinversión de beneficios extraordinarios, por la venta de elementos afectos a actividades económicas. La compensación de saldos negativos de ejercicios anteriores en actividades económicas. La deducción por discapacidad. 26 Las deducciones para el fomento de las actividades económicas. La opción por tributación conjunta. El régimen opcional de tributación para las ganancias patrimoniales por venta de acciones que cotizan en bolsa. Una vez finalizado el plazo voluntario de presentación de las declaraciones, el 25 de junio del 2015, no se podrán modificar las opciones a), d), f), g)