CNMV.es - Infobolsa

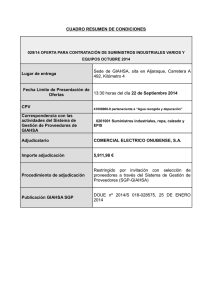

Anuncio