informe sobre el mercado lácteo en la república popular china

Anuncio

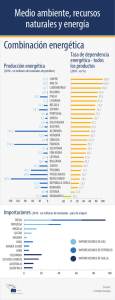

[Type text] INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Guangzhou, febrero 2016 [Type text] RESUMEN EJECUTIVO El mercado lácteo chino ha venido evidenciando una sostenida evolución en el siglo XXI producto de factores tales como el crecimiento en los ingresos de los hogares; el desarrollo de los canales de distribución y la logística; la extensión de los sistemas de conservación en frío; la occidentalización de los gustos culinarios de la población urbana local; y una mayor conciencia por la alimentación saludable. La producción total de leche vacuna en 2015 fue de 37,25 millones de toneladas, mientras que se estima una producción de 38 millones para 2016. Por su parte, el consumo de leche líquida se ubicó en torno a las 15,2 millones de toneladas en 2015, y para 2016 se proyecta un consumo de 15,55 millones de toneladas. Sin embargo, es de esperar que la oferta local resulte tendencialmente insuficiente para cubrir la demanda de toda la gama de lácteos, que crece a un ritmo mayor que aquélla. De hecho, China ya se ha convertido en uno de los principales importadores de productos lácteos del mundo. Además, existe una gran desconfianza de los consumidores locales respecto de la calidad de los lácteos chinos que se enmarca en la mala imagen del sector alimentario local, en general, y en una serie de escándalos sanitarios que han azotado el sector lechero, en particular. También se han reportado eventos de contaminación en proveedores tradicionales como Australia y Nueva Zelanda, tales como la detección, en 2013, de bacterias nocivas para la salud humana en productos de la empresa neozelandesa Fonterra exportados a China. En este panorama, se observa una ventana de oportunidad para promover las exportaciones argentinas de productos lácteos al país asiático, así como las inversiones chinas en el sector. 1 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 I. PRODUCCIÓN Si bien China es el cuarto productor mundial de lácteos, durante 2015 se observó un decremento en el número de cabezas y la producción de leche en ciertos establecimientos como resultado, esencialmente, de una caída en los precios combinada con un incremento en los costos de producción, que llevó a que varios productores medianos y pequeños quedaran fuera del mercado y debieran sacrificar ganado. Sin embargo, globalmente, tanto el stock ganadero lechero (8,4 millones de cabezas) como la producción total de leche (37,25 millones de toneladas) se mantuvieron en los mismos niveles respecto de 2014. Esto responde a un incremento del tamaño relativo de los tambos de escala en términos de extensión y número de cabezas, lo que, combinado con los adelantos genéticos que se van incorporando y la mayor industrialización, compensó el cierre de los establecimientos más pequeños y permite pensar en un crecimiento sostenido de la producción local en el mediano plazo y en una búsqueda de mayor eficiencia a través de la reducción de los costos de producción. Para este año, por ejemplo, se espera un incremento del stock de ganado lechero del 1% (de 8,4 a 8,5 millones de cabezas) y un incremento de la producción bruta de leche del 2% (de 37,25 a 38 millones de toneladas). Cabe destacar que la mayor parte de los establecimientos lecheros se localizan en el norte del país. En lo que respecta al sur de China, en particular, pueden encontrarse establecimientos de producción de leche pasteurizada (UAT), queso, yogur y, en menor medida, leche condensada, leche UAT y leche en polvo. El crecimiento del sector fue inicialmente promovido por el Estado a través del “Plan Nacional de Desarrollo del Sector Lácteo (2009-2013)” a través, por ejemplo, de subsidios para la incorporación de genética que apuntaban, no sólo a la recomposición del stock de vacas lecheras luego de varios incidentes de fiebre aftosa y del sacrificio de animales por una menor demanda de leche nacional producto de la detección de partidas contaminadas con melanina (véase más abajo), sino también al incremento de la productividad tradicionalmente baja de la hacienda local. Respecto de la incorporación de genética extranjera, cabe destacar que Chile se ha convertido últimamente en un importante proveedor de vacas lecheras en pie para China (en 2015, exportó más de 6.000 cabezas), si bien la posición dominante en este segmento continúa siendo ocupada por Australia en el marco del TLC vigente entre este país y China. La caída en los precios pagados al productor ha hecho que muchas empresas comenzaran a fraccionar su producción de leche líquida en envases para vender al por menor directamente. En este sentido, se está registrando una proliferación de marcas locales de leche. Otras empresas –especialmente las de mayor tamaño y niveles de producción- han optado por convertir la leche líquida en leche entera en polvo con el objeto de almacenarla a la espera de mejores precios de venta. En este marco, se espera que durante 2016 la producción local de leche en polvo ascienda a 1.5 millones de toneladas, un crecimiento de 9% respecto de 2015 (1,375 millones). 2 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 Ahora bien, el destino de la leche entera en polvo no consiste sólo en almacenamiento para posterior reconstitución en leche líquida o yogures. En rigor, esta finalidad representa el 22% entre las aplicaciones de este tipo de leche, que también se destina a la producción de fórmulas infantiles (37%), preparaciones a base de leche (32%), chocolates y panificados (5%), y helados (3%). Resulta interesante destacar que la vida útil de la leche en polvo local es de aproximadamente un año, mientras que las leches en polvo importadas suelen tener vidas útiles cercanas a los dos años. En otro orden, en materia de fórmulas infantiles, los productores locales suelen utilizar leche de cabra, la que se ha empleado tradicionalmente en la alimentación de los bebés chinos. Ahora bien, más allá del incremento de las importaciones en los últimos años, la producción nacional sigue dominando el mercado en la mayoría de los segmentos, lo que se sostiene sobre una fuerte inversión en campañas de marketing, un mayor conocimiento de la mentalidad del consumidor chino, la innovación en los productos, y el desarrollo de los canales logísticos. Un área donde los competidores extranjeros tienen una presencia relativamente alta es en helados, con alrededor del 10% del mercado repartido entre Nestlé y Haagen-Dazs. II. CALIDAD En gran medida, el motor de las importaciones chinas en el rubro lácteo se relaciona con la baja calidad de los productos locales y con su escasa confiabilidad en términos de inocuidad alimentaria. En 2008, por ejemplo, se detectó melanina –que era utilizada ilegalmente para espesar el producto- en 22 marcas de fórmulas infantiles locales. El menor nivel de consumo de leche nacional derivada de este incidente llevó a los productores al sacrificio del 15% de la hacienda, y a una mayor valoración de las fórmulas importadas por parte de las familias chinas. La percepción de la mala calidad de lo local también se evidencia en la política genética de los grandes establecimientos lecheros, que privilegian la adquisición de semen y embriones extranjeros por sobre los nacionales. Sin embargo, el gobierno estima que el proceso de concentración de la industria local llevará a un mejor control de los estándares de calidad en el sector, así como a una diversificación de la oferta. III. CONSUMO Los mayores mercados consumidores de leche se encuentran en el este y sur del país, en línea con la distribución geográfica del ingreso nacional, si bien se observa, como veremos enseguida, un fuerte crecimiento del consumo en ciudades de menor peso relativo. Se estima que en 2016 se consumirán en China 15,55 millones de toneladas de leche líquida. En este marco, una tendencia que se observa actualmente –y que continuará profundizándose en el futuro- es la aparición de grandes centros de consumo en las ciudades denominadas, 3 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 respectivamente, “second”, “third” y “fourth tier”, esto es, aquellas ciudades que se encuentran uno o dos escalones por debajo de Beijing, Shanghai, Guangzhou y Shenzhen en términos comerciales y económicos, pero que atraviesan fuertes procesos de urbanización y desarrollo. El consumo de leche entera en polvo, por su parte, se ubicará en torno a las 1.9 millones de toneladas durante 2016, esto es, un crecimiento de 0,4% respecto de 2015 (1,873 millones). Por otra parte, un fenómeno interesante es el de la venta de leche reconstituida, es decir, la bebida obtenida a partir de la re-liquidificación de la la leche entera en polvo. La demanda de este tipo de producto es muy alta en ciertas partes del país teniendo en cuenta la falta de estructuras dadoras de frío que permitan una adecuada conservación de la leche UAT, por ejemplo. En este sentido, la leche se transporta y almacena en forma sólida, y se re-liquidifica en función de las expectativas de venta en el corto plazo. La falta de sistemas de conservación en frío confiables en ciertas partes del país también ha incentivado la importación de un mayor número de yogures pasteurizados en detrimento de los no pasteurizados, teniendo en cuenta la mayor vida útil de los primeros respecto de los segundos. Al igual que sucede con las importaciones, este mayor consumo es, en gran medida, incentivado y canalizado por las plataformas de comercio electrónico. Respecto del comportamiento del consumidor, es dable destacar una mayor preferencia por aquellos productos que incluyen el término “nutricional” en sus etiquetados. Por otra parte, si bien el consumo de leches UAT es mayor que el de leches frescas/pasteurizadas, existe una difundida percepción de que éstas últimas son más saludables que las primeras. De hecho, las leches frescas/pasteurizadas dominaron el mercado hasta mediados de los 90. En otro orden, con relación a la presentación del producto en los puntos de venta minorista, la gran mayoría de las leches líquidas son exhibidas y vendidas a temperatura ambiente, y sólo una fracción muy menor, en estado frío. Debe señalarse, asimismo, que gran parte del consumo de lácteos se hace a través de envases pequeños de tipo “on-the-go”. Por su parte, el consumo de fórmulas infantiles viene mostrando un crecimiento sostenido en un marco de mayor preocupación por el reforzamiento de la alimentación de los bebés. Cabe señalar que la política del hijo único desencadenó lo que se denominó el “síndrome del pequeño Emperador”, esto es, un exceso de celo en el cuidado del único bebé que podía tenerse. Un segmento atractivo para explorar por parte de los exportadores argentinos es el del queso. El consumo del producto se da casi exclusivamente en las grandes ciudades, mientras que en muchas ciudades medianas y pequeñas ni siquiera se conoce el término. En general, los quesos son adquiridos por padres que han incorporado el producto a la dieta de sus hijos debido a su alto valor nutricional. Cabe destacar que recién en los últimos años, y en línea con la mayor fortaleza de la cultura culinaria occidental en el país, han comenzado a penetrar en el mercado los quesos naturales, 4 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 si bien la posición dominante sigue estando concentrada por los quesos procesados (tipo crema, en lonjas, etc.). De todas maneras, el consumo es todavía relativamente bajo y el potencial de crecimiento, muy alto. Es de esperar que este mayor consumo de lácteos por parte de los niños vaya reduciendo generacionalmente los niveles de intolerancia a la lactosa de la población local, incrementándose la aceptación global de la leche y sus derivados. Dentro del mercado lácteo local, el consumo de queso y yogures fue ciertamente el más dinámico durante 2015 tanto en términos de volumen como de valor. Con relación a los segundos, existe una altísima preferencia por los yogures bebibles por sobre los firmes o cremosos, cuyos valores y volúmenes de venta también han evidenciado, sin embargo, cierto crecimiento en los últimos años. Por otra parte, los yogures digestivos con agregados de pre y pro-bióticos, así como aquellos que dicen tener beneficios para la salud y la estética, exhiben una muy fuerte demanda por parte del público local. La intolerancia a la lactosa de gran parte de la población china hace del yogur una buena alternativa alimentaria. En otro orden, el consumo de helados en las grandes ciudades está mostrando una cada vez mayor inclinación hacia los productos de tipo Premium y los artesanales, lo que ha contribuido a un incremento en sus precios. La diversificación en los gustos del consumidor, así como la incorporación de aparatos de refrigeración en un mayor número de hogares, permiten pensar en una buena perspectiva de crecimiento de la producción y el consumo en este segmento. Por último, cabe una mención a las mantecas y margarinas, ambas de consumo totalmente marginal en China, donde se privilegia el uso de los aceites de semilla como opción más saludable. IV. IMPORTACIONES Fuente: dimsums.blogspot.com/2015/05/chinese-dairy-balance-or-wipe-out.html 5 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 China es uno de los grandes importadores mundiales de leche líquida, especialmente del tipo UAT. En este campo, las importaciones están dominadas por Europa, que en 2015 concentró el 65% de las importaciones, seguida por Australia y Nueva Zelanda con el 15% del mercado cada una. El resto se distribuye entre Estados Unidos (1%) y otros países (4%). Sin embargo, se espera una expansión de la presencia de leches australianas en el futuro, ya que se han simplificado los procesos de importación de tal manera que las leches exportadas desde ese país pueden llegar a las góndolas chinas en alrededor de 8 días. Durante 2015 las importaciones de leche líquida, incluida la UAT, se incrementaron un 30% respecto del año anterior para ubicarse en torno a las 400.000 toneladas, mientras se espera que este año las importaciones crezcan un 6% para ubicarse en torno a las 425.000 toneladas. Resulta notable el impacto positivo que están ejerciendo las plataformas de e-commerce sobre el comportamiento de las importaciones, especialmente con relación a la leche UAT. En este sentido, la existencia de una extensa infraestructura local para el comercio electrónico nacional e internacional, sumada a los relativamente bajos precios internacionales de la leche UAT y la confianza del consumidor en los alimentos importados, han producido una entrada masiva de productos de leche importada, tanto líquida como en polvo. En este marco, China es también uno de los principales importadores mundiales de leche en polvo. Cabe destacar que, de acuerdo a ciertas estimaciones, alrededor del 20% de la leche entera en polvo que se importa –especialmente la de menor precio- es re-liquidificada y luego vendida al consumidor final como leche líquida. Esta operación se realiza con el objeto de obtener un mayor margen de ganancia y, como observamos anteriormente, para posicionar la oferta importada en los mercados del Interior del país –ciudades comparativamente pequeñas y zonas rurales- carentes de estructuras dadoras de frío desarrolladas. Se estima que durante 2016 China importará 360.000 toneladas de leche entera en polvo, un crecimiento de 16% con respecto a 2015 (310.000 toneladas), el peor año desde 2011. El crecimiento esperado para este año se apoyará en la reconstitución de los stocks frente al mayor consumo derivado de los procesos de urbanización y crecimiento económico. Nueva Zelanda es el proveedor dominante en el segmento de la leche entera en polvo al ser el origen del 90% de las importaciones totales. La importación de fórmulas infantiles, por su parte, mostró un crecimiento de alrededor de 35% en 2015 respecto de 2014. La Unión Europea es el origen de alrededor del 75% de esas importaciones. En 2009 el conglomerado chino Ausnutria (www.ausnutria.com.hk) –una empresa que cuenta con importantes inversiones en el extranjero, principalmente en los Países Bajos- introdujo en el mercado chino la primera fórmula orgánica. Cabe destacar que la casi totalidad de las fórmulas vendidas son en polvo, no encontrándose en el mercado opciones líquidas. Con respecto a la manteca, si bien, como indicamos precedentemente, su consumo es marginal, se ha observado un crecimiento de las importaciones para el conjunto China-Hong Kong. En este sentido, las importaciones desde Europa, por ejemplo, pasaron de 4.300 6 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 toneladas en 2014 a 37.100 toneladas en 2015, incrementando la competencia para las mantecas neozelandesas en el mercado local. En materia de productos de origen argentino, en la jurisdicción de este Consulado se encuentran actualmente marcas tales como Sancor (fórmulas infantiles), Saputo (queso, suero de leche en polvo), Pampa Cheese (queso), 7 días (leche UAT), Corlasa (leche en polvo), Leones de Bleek (suero de leche en polvo), La Sibilia (suero de leche en polvo), Mastellone (suero de leche en polvo), La Cristina (suero de leche en polvo), y Cremac (suero de leche en polvo). Por último, como se indicó anteriormente, las importaciones chinas en el rubro lácteo no sólo se relacionan con la importación de productos de consumo, sino también con la adquisición de genética, ganado en pie, e ingredientes para la producción de lácteos. V. DISTRIBUCIÓN DE PRODUCTOS IMPORTADOS En general, la distribución de lácteos importados es llevada a cabo por los propios importadores -existe un importador por cada área geográfica- quienes distribuyen directamente a los minoristas. Respecto de estos últimos, existen cuatro canales centrales, a saber: - Hipermercados/Supermercados. Es el canal de ventas más importante para los productos lácteos. Sin embargo, el posicionamiento de marcas en góndola es costoso para las empresas. Por otra parte, estas cadenas suelen importar los productos directamente, sin intermediarios. - Locales gourmet. Existe una creciente cantidad de estos locales en las ciudades más grandes del país. Concentran alrededor del 30% de las ventas de leche líquida. - Maxikioscos 24hs. Locales como Family Mart y 7-Eleven son extremadamente populares en China. Concentran el 14% de las ventas de lácteos, especialmente leches y yogures en envases pequeños. - Plataformas electrónicas. Es un canal que debe incluirse en cualquier estrategia de exportación y distribución en el mercado chino, debido a su gran desarrollo y uso cotidiano como plataforma de compra-venta minorista en todas partes del país. Concentra una alta proporción de las ventas de fórmulas infantiles. VI. PERSPECTIVAS Los bajos precios de los lácteos importados de Europa y Nueva Zelanda, en particular, resultantes de los altos niveles de producción en esos países y de una demanda mundial comparativamente menor, contribuirán a una situación general de bajos precios en el mercado chino en el corto plazo. De todas maneras, el ajuste de los niveles de producción en los países exportadores, sumado a la recuperación de la demanda mundial, se traducirá, tarde o temprano, en una recomposición de los precios de las importaciones. 7 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 Sin embargo, no se espera que esta recuperación de los precios internacionales impacte negativamente en la demanda de productos importados en el mercado local, toda vez que dicha demanda se correlaciona más con la variable calidad que con el precio. Además, debemos tener en cuenta que el crecimiento sostenido del consumo también impactará positivamente en los precios de la oferta china. En este sentido, se pronostica que las importaciones de leche UAT continuará en crecimiento durante 2016 para ubicarse en torno a las 380.000 toneladas, lo que se sustentará, en parte, en una mayor penetración en el Interior del país y los menores precios internacionales. Respecto de la leche entera en polvo, los importadores están especialmente atentos a la aparición de una oferta complementaria a la neozelandesa que, como se precisó, domina el mercado importador. Este interés incluye la evaluación de oportunidades de inversión en establecimientos productivos en el extranjero, especialmente en aquellos países que cuentan con un TLC con China, como Australia y Nueva Zelanda. Con relación a esto último, cabe destacar que en agosto de 2015, durante el primer encuentro de las veinte empresas más relevantes del sector, el Vice premier WANG Yang alentó al sector a invertir en el extranjero. En general, se proyecta un incremento sostenible de la producción local y el consumo de productos lácteos en China en los próximos años, así como un aumento de las importaciones, en consonancia con la mala imagen de los alimentos locales, el mejoramiento de los ingresos de los sectores bajos y medios en las grandes ciudades, y la incorporación de nuevos centros de consumo al mercado nacional. Respecto de la evolución demográfica del país, cabe destacar que China ha liberado recientemente la política del hijo único, permitiendo que las parejas puedan tener hasta dos hijos. Evidentemente, esto impactará positivamente en el número de nacimientos y la demanda de fórmulas infantiles, en especial. Otros factores que coadyuvarán al aumento en el consumo son la mayor conciencia de la población local sobre el impacto de la alimentación en la calidad de vida; la propensión a adoptar modos de vida occidentales, incluidas las preferencias gastronómicas; el desarrollo de la red dadora de frío, tanto en logística como en almacenamiento; y la creciente disponibilidad de productos lácteos en locales minoristas. VII. RECOMENDACIONES En función de lo expuesto con relación al comportamiento y las perspectivas del mercado lácteo en China, una política activa de promoción de las exportaciones argentinas podría focalizarse, inicialmente, en los siguientes sectores estratégicos: leche líquida y en polvo, quesos, fórmulas infantiles, suero lácteo en polvo, y helados. 8 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 Respecto de las vías de promoción, cabría considerar las siguientes: - Organización de misiones comerciales sectoriales a las grandes ciudades. Dentro de la jurisdicción de este Consulado General, se recomienda visitar Guangzhou, Shenzhen, Xiamen y Fuzhou; - Presentación de oportunidades de inversión en el sector lácteo nacional; - Participación en ferias de alimentos y bebidas. Dentro de la jurisdicción de este Consulado General, se recomienda participar en la Guangzhou International Food Exhibition (Guangzhou, 29 de junio al 1 de julio 2016) -www.ifechina.com-; - Una vez instalada la oferta nacional en el mercado chino, realización de eventos promocionales, especialmente en supermercados e hipermercados, con una fuerte apelación al carácter natural de la lechería argentina; - Utilización de las plataformas de e-commerce por parte de las empresas exportadoras; - Realización de capacitaciones sobre procedimientos de exportación de lácteos a China. 9 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016 FUENTES Agriculture and Agri-Food Canada China Dairy Industry Association (Beijing) -www.cdia.org.cnDairy Association of China (Beijing) -www.dac.com.cnEuropean SME Centre United States Department of Agriculture USDA Foreign Agricultural Service “Fonterra redujo un 10% pronósticos de precio de la leche”, 30/01/2016. Disponible http://www.portalechero.com/innovaportal/v/9386/1/innova.front/fonterra-redujo-un-10-pronosticos-de-precio-de-la-leche.html en: “Chinese milk market to fall back into deficit”, 23/03/2015. Disponible en: http://www.agrimoney.com/news/chinese-milk-market-tofall-back-into-deficit--8108.html 10 INFORME SOBRE EL MERCADO LÁCTEO EN LA REPÚBLICA POPULAR CHINA Febrero 2016