Impuestos y financiación de la UE: el ITF

Anuncio

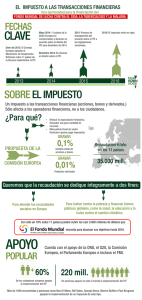

EC195/ES/9a COMITÉ EJECUTIVO Bruselas, 19-20 de octubre de 2011 Punto 9a del orden del día Impuestos y financiación de la UE: el ITF La siguiente nota se envía como información para el Comité Ejecutivo. Se pide al Comité Ejecutivo que apoye la creación de un grupo de trabajo sobre el ITF. Dadas las limitaciones económicas, los miembros deberán cubrir su coste y aceptar trabajar en inglés. Bernadette Ségol, Secretaria General Boulevard du Roi Albert II, 5 • B – 1210 Bruxelles • Tel: +32 2 224 04 11 Fax: +32 2 224 04 54 / 55 • e-mail: etuc@etuc.org • www.etuc.org Impuestos y financiación de la UE: el ITF Propuesta de la Comisión para un impuesto sobre las transacciones financieras El 28 de septiembre de 2011, la Comisión adoptó una propuesta para una Directiva del Consejo sobre un sistema común de impuesto sobre las transacciones financieras (COM(2011) 594 final), tras años de maniobras y de objeciones a una demanda que había sido formulada hacía ya tiempo por la CES, sus afiliadas y las organizaciones de la sociedad civil, que apostaban por la introducción de un impuesto sobre las transacciones financieras como medida para estabilizar los mercados financieros y para hacer que las finanzas pagaran (o al menos en parte) el enorme daño que habían causado a los trabajadores y a sus familias durante la (aún presente) crisis financiera. La demanda sindical de un ITF surgió tras la crisis del peso mexicano en 1995, primera crisis de una divisa con importantes repercusiones internacionales sobre los mercados financieros globales. Inicialmente se trataba de una tasa sobre las transacciones de divisas, tal y como fue formulada por el premio Nobel James Tobin, para poner frenar la actividad de los mercados financieros internacionales, ponerle trabas a la especulación contra las políticas estables macroeconómicas y de empleo, y canalizar las inversiones hacia un crecimiento de la economía real sostenible a largo plazo. Desde entonces se han producido varias crisis económicas y la CES ha actualizado y redefinido su demanda. Hemos realizado una campaña activa a favor del ITF a escala europea, y sobre todo dentro de la coalición EPRF (Europeos por la Reforma Financiera), por si el G20 no llegara a un acuerdo para introducirla a nivel global. Lo que sigue es una primera evaluación de la propuesta de la Comisión, que requiere una mayor discusión y evaluación con las afiliadas respecto de nuestras demandas, sobre todo del vínculo entre el ITF y el próximo Marco Financiero Plurianual 20142020, es decir, el presupuesto de la Unión Europea. Es interesante señalar que la propuesta adoptada contiene algunos cambios significativos frente a las versiones anteriores del borrador, lo cual es señal de desencuentros internos en el seno de la Comisión. El cambio más notorio de último minuto es que la Comisión ya no se opone a cuantificar el índice del impuesto. Dado el proceso legislativo europeo para una Directiva del Consejo, la decisión final se tomará en el Consejo, y el Parlamento Europeo tan sólo será informado de la propuesta adoptada. En combinación con la base legal propuesta (art. 113 TFUE, que requiere un voto de unanimidad), esto dificultará aún más las posibilidades de que la CES influya en el proceso de toma de decisiones, que si hubiera habido un proceso de codecisión. También será objeto de un intenso lobbying en las capitales por parte del sector financiero que se opone al ITF. Los considerandos definen los objetivos de la propuesta de la Comisión de introducir un ITF, que la CES comparte en gran medida, sobre todo “con el fin de asegurar que el sector financiero contribuya a cubrir una parte de los costes de la crisis y que en el futuro se le apliquen unos impuestos adecuados respecto de otros sectores; para desincentivar las actividades excesivamente arriesgadas de las instituciones financieras, complementar las medidas regulatorias dirigidas a evitar crisis futuras y generar ingresos adicionales para los presupuestos generales o con fines políticos específicos.” (considerando 1). Otros objetivos incluyen el funcionamiento adecuado del mercado interior, el no recurso al arbitraje fiscal y a la competición fiscal desleal. Tal y como ha indicado a menudo la CES, la Comisión está de acuerdo en que el ITF es el método adecuado para abordar de forma efectiva las operaciones especulativas de alta frecuencia. El ámbito de aplicación del impuesto es amplio y cubre todas las transacciones financieras tal y como ha venido exigiendo la CES (acciones, obligaciones, títulos y préstamos de los mismos, productos estructurados o partes de empresas colectivas de inversión tal y como están definidas en la Directiva sobre los OICVM1, y fondos de inversiones alternativos tal y como los define la Directiva GFIA2, derivados, productos financieros que se venden sin mediación), excepto las transacciones realizadas en el mercado primario (como las OPV3), las transacciones entre bancos centrales y el BCE, así como transacciones puntuales de divisas (siendo estas últimas el elemento esencial de la tasa diseñada por James Tobin). El argumento que ha presentado la Comisión es que el impuesto sobre las transacciones puntuales iría en detrimento de la libre circulación del capital. Esto es incorrecto. El impuesto sobre los flujos de capital entre distintas monedas no impide que éstos se lleven a cabo, sobre todo si la transacción es necesaria para el comercio de mercancías y de servicios; la transacción simplemente se vuelve más ‘cara’. Esto podría eliminar algunas operaciones especulativas contra determinadas monedas y por lo tanto acarrear efectos globalmente positivos. El reciente informe de expertos internacionales del grupo especial intergubernamental sobre los impuestos sobre las transacciones financieras para el desarrollo concluye que el ITF sería compatible con la libertad de circulación de los capitales tal y como lo define el Tratado de Lisboa. Hay que señalar sin embargo que los productos derivados en divisas, sobre todo las opciones sobre tipos de interés que en el pasado fueron el principal instrumento de especulación contra las divisas, serán sometidos al ITF. Aún queda por ver si los gobiernos francés y alemán apoyarían una ampliación del campo de aplicación para incluir en él las transacciones puntuales en el mercado de divisas. El gobierno francés ha mostrado no hace mucho un interés especial en un impuesto sobre las transacciones de divisas. Se aplicará el principio de residencia territorial. Esto significa que todos los organismos financieros o ramas de organismos de terceros países establecidos en la UE se someterán al impuesto. Esta cláusula es muy necesaria ya que explota plenamente la base fiscal potencial que puede cubrir la legislación europea. La Comisión propone aplicar dos tipos distintos de impuesto mínimo a las transacciones en el momento en el que ocurren (art. 8): el 0,1% sobre todas las transacciones financieras ‘ordinarias’ (esto es el doble de lo que la CES y el FERF han exigido), y el 0,01% sobre todas las transacciones relacionadas con los acuerdos sobre derivados (una quinta parte de nuestra demanda). La última nos parece una oportunidad fiscal perdida. Aunque es significativo que la base fiscal de los productos derivados se defina, como solicitamos, como el valor nocional del producto (el valor ‘subyacente’), los productos derivados muy complejos pueden reducir artificialmente la cantidad nocional. Debe clarificarse aún más la disposición del artículo 6 según la cual la cantidad más elevada se utiliza para la determinación de la cantidad imponible si existe más de una cantidad nocional. Los cálculos preliminares de la Comisión estiman que los ingresos de estos impuestos se sitúan en 57 mil millones de euros al año para toda la UE, es decir, el equivalente del 0,5% del PIB. Los Estados miembros son libres de aplicar impuestos fiscales más elevados que los que define el artículo 8, pero esto es poco probable por miedo a las deslocalizaciones. Los ingresos fiscales deberían “en conjunto o en parte” ser utilizados como recurso propio para el presupuesto de la UE y remplazar las transferencias existentes de los Estados miembros a la UE, lo cual contribuiría al saneamiento presupuestario nacional. Pese a la insistencia de la Comisión sobre la neutralidad presupuestaria para la UE – un 1 Organismos de inversión colectiva en valores mobiliarios 2 Gestores de fondos de inversión alternativos 3 Ofertas públicas de venta aumento neto de sus recursos propios se encontraría casi con total seguridad con una resistencia violenta por parte de la amplia mayoría de los Estados miembros – las propuestas complementarias anunciadas sobre la forma en la que el ITF podrían ser utilizadas para el presupuesto de la UE probablemente serán contestadas en algunos Estados miembros. La CES hasta el momento ha pedido que los ingresos sirvan al “bien público común”, tanto en el interior como en el exterior, y deberá precisar aún más su posición a la luz de las propuestas de la Comisión. Uno de los problemas de vincular los ingresos del ITF al presupuesto de la UE para 2014-2020 puede ser constatado por el momento elegido para la entrada en vigor de la Directiva: sólo entrará en vigor el 1 de enero de 2014. En el artículo 11, la Comisión llama a los Estados miembros a que adopten medidas para prevenir la evasión, el fraude y los abusos fiscales y para reforzar las medidas en materia de cooperación fiscal. La disposición que le da a la Comisión una delegación de poderes ampliada debería asegurar una puesta en práctica suave de la directiva.