Descargar

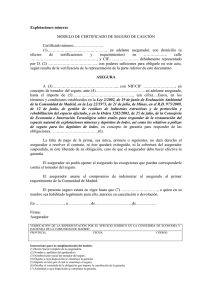

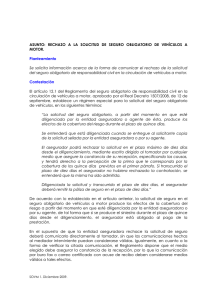

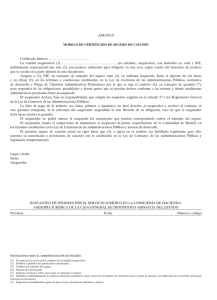

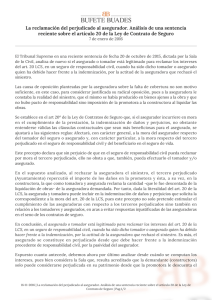

Anuncio