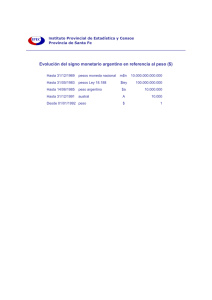

LA CRISIS ARGENTINA DE 2001: ALGUNOS TÓPICOS SOBRE SU

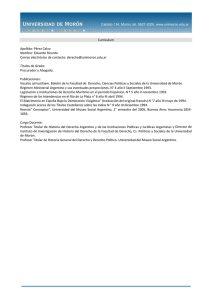

Anuncio