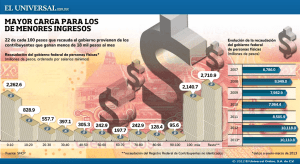

hacia un sistema tributario permanente para argentina

Anuncio