Página 1

Anuncio

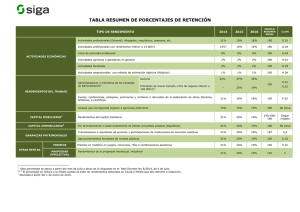

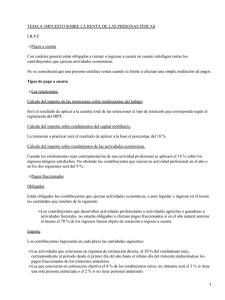

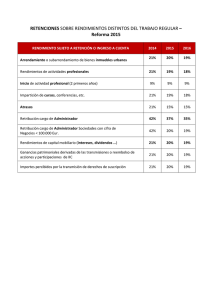

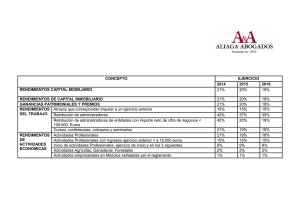

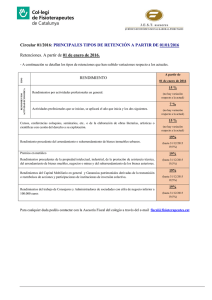

Fecha: Asunto: 7 de Abril de 2015 Campaña de Renta 2014 Circular nº Dept.: Segueix-nos a 004/2015 Fiscal @AbacAssessors Apreciados Clientes y Amigos, Desde hoy día 7 de Abril de 2015 ya se pueden descargar los Borradores y las Comunicaciones de Datos fiscales de la Declaración de la Renta correspondiente al ejercicio 2014, revisar su contenido y en su caso, modificarlos y/o confirmarlos. A diferencia del año pasado, también se pueden presentar desde hoy el resto de declaraciones. El plazo finalizará el día 30 de Junio y el último plazo para domiciliar las declaraciones a pagar será el 25 de Junio de 2015. Como el año pasado, les recordamos que continua vigente la obligación de presentar Patrimonio en el mismo plazo que la declaración de Renta para aquellos contribuyentes que estén obligados. Están obligados a presentar la declaración: 1) Quienes tengan unos rendimientos de trabajo igual o inferior al 22.000€ anuales y cumplan los siguientes requisitos: Cuando procedan de un único pagador (empresa, prestación de desempleo, etc.) Cuando habiendo varios pagadores, la suma del segundo y posteriores no superen en conjunto los 1500€ anuales. Cuando los únicos rendimientos sean prestaciones pasivas (pensiones de la seguridad social, planes de pensiones, mutualidades, etc.) 2) El límite anterior se rebaja a 11.200€ si: Los rendimientos de trabajo proceden de más de un pagador y la suma del segundo y posteriores supera en conjunto los 1500€ anuales. Cuando se perciben pensiones compensatorias del cónyuge o anualidades por alimentos no exentas. Cuando el pagador no tenga obligación de retener Cuando se perciben rendimientos de trabajo sujetos a tipo fijo de retención (administradores y miembros de consejo de administración 42%; cursos, conferencias, elaboración de obras literarias, artísticas o científicas con cesión del derecho de explotación 21%) 3) Quienes obtengan rendimientos de capital mobiliario y ganancias patrimoniales sujetas a retención superiores al límite conjunto de 1600€ anuales. 4) Quienes imputen rentas inmobiliarias, rendimientos de letras del tesoro y subvenciones para la adquisición de viviendas superiores al límite conjunto de 1.000€ anuales No tendrán que presentar declaración en ningún caso quienes obtengan en 2014 rendimientos íntegros del trabajo, de capital o de actividades económicas, o ganancias patrimoniales que conjuntamente no superen los 1.000€ ni quienes hayan tenido, exclusivamente, pérdidas patrimoniales inferiores a 500€. Página 1 No obstante, aunque no resulten obligados a declarar, todos los contribuyentes que tengan derecho a recibir una devolución tienen que confirmar el borrador o presentar la declaración para obtener su devolución. Los límites anteriores son aplicables tanto en tributación individual como conjunta. Están obligados a declarar en todo caso los contribuyentes que perciban cualquier otro tipo de rentas distintas de las anteriores o superen los importes máximos indicados. Están obligados a presentar declaración en modelo ordinario (no pueden utilizar el borrador): Los contribuyentes que desarrollen actividades económicas (empresarios, profesionales, agricultores, ganaderos, etc.). Quienes perciban rendimientos del capital mobiliario no sujetos a retención o ingreso a cuenta. Quienes hayan tenido ganancias patrimoniales no sujetas a retención o ingreso a cuenta y cualquier tipo de subvención calificada como rendimiento de actividades económicas. Los contribuyentes con imputación de rentas inmobiliarias que procedan de más de ocho (8) inmuebles. Los contribuyentes perceptores de rendimientos del capital inmobiliario, en todos los casos y /o de rendimientos derivados del arrendamiento o cesión de bienes. Los socios, herederos, comuneros o partícipes de entidades en régimen de atribución de rentas que realicen actividades económicas Como novedades más destacadas de la campaña de Renta de este año: Indemnizaciones por despido: están exentas con un límite de 180.000€ para aquellos despidos o ceses posteriores al 1 de Agosto de 2014. Retribuciones en especie: o No se consideran rendimientos de trabajo en especie las cantidades destinadas a formar a los empleados en el uso de nuevas tecnologías o Se aplican nuevas reglas de valoración de la retribución en especie derivada de la utilización de la vivienda que no sea propiedad del pagado. Actividades económicas en estimación directa: o Se mantiene la limitación de los gastos por amortización, fondo de comercio e inmovilizado intangible o Se prorroga la reducción por mantenimiento o creación de empleo. Actividades económicas en estimación objetiva (módulos): o Los contribuyentes que realizan la retención del 1% están obligados a llevar libro registro de ventas. o Para las actividades agrícolas se podrá aplicar un nuevo índice corrector por cultivos en tierras de regadío. o Se aplica una reducción del 20% del rendimiento neto para actividades desarrolladas en Lorca (Murcia). Ganancias patrimoniales: estarán exentas: o Desde 1 de Enero y para ejercicios anteriores o prescritos: Dación en pago de la vivienda habitual para la cancelación de deudas derivadas de hipotecas contraídas con entidades de crédito y se cumplan con los requisitos. Transmisión de vivienda en ejecución hipotecaria judicial o notarial, con los mismos requisitos que para la dación en pago. Página 2 o A partir del 7 de Julio de 2014: Transmisión de acciones o participaciones en empresas de nueva o reciente creación que hayan permanecido en el patrimonio del contribuyente por periodo superior a 3 años desde su adquisición y cumplan con los requisitos. Se establece un régimen especial y más favorable para compensar parte de los saldos negativos derivados de participaciones preferentes, deuda subordinada o de los valores recibidos en substitución de éstas. Se mantiene el incremento de la cuota estatal del impuesto. Recordamos que además de las anteriores novedades, deben tener en cuenta que: Estarán exentas las cantidades de la prestación de desempleo obtenidas en la modalidad de pago único; Continúan las ganancias patrimoniales no justificadas en caso de no presentación del modelo 720; No se pueden deducir las cantidades destinadas a inversión en vivienda habitual adquirida a partir del 01/01/2013. Las cantidades pagadas para la adquisición de vivienda habitual anterior al 31/12/2012 sí que se podrán continuar deduciendo, siempre que se haya aplicado anteriormente la deducción. Se mantiene durante el 2014 la deducción por alquiler de vivienda habitual. Recordamos que todos aquellos contratos firmados a partir del 1 de Enero de 2015 ya no tendrán derecho a deducción estatal (sí autonómica). Se mantiene el gravamen especial del 20% sobre los premios de loterías. Quién haya adquirido un vehiculo con el Plan PIVE, debe declarar los importes En relación al Impuesto sobre Patrimonio, se mantiene el mínimo exento en 700.000€ y la exención de la vivienda habitual hasta un máximo de 300.00€ por contribuyente. Existe obligación de presentar Patrimonio cuando: - La cuota tributaria, una vez aplicadas las deducciones o bonificaciones que procedan, resulte a ingresar, o no dándose la circunstancia anterior, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del impuesto, resulte superior a 2.000.000 de euros. Con la finalidad de evitarles molestias, les informamos de la documentación necesaria para el cálculo y confección de su declaración es: - Certificado de rendimientos de trabajo personal (certificado de empresa). En caso de haber estado en paro, certificado de rendimientos del INEM. En caso de haber sido despedido, documentación acreditativa del despido con detalle del tipo de despido y el importe de la indemnización. Pensión compensatoria con resolución judicial. Anualidades por alimentos con resolución judicial Recibos del Impuesto sobre Bienes Inmuebles (IBI o contribución). En inmuebles alquilados: Ingresos por alquiler y gastos propios de cada uno de los inmuebles o alquileres. Certificados bancarios de préstamos hipotecarios. Certificados bancarios de intereses de cuentas corrientes, de ahorro, etc. Certificados de dividendos obtenidos por la participación en fondos propios de cualquier entidad. Certificados de rendimientos provenientes de la cesión a terceros de capitales propios. Rendimientos de actividades económicas y pagos fraccionados modelos 130 ó 131. Página 3 - Ganancias y pérdidas patrimoniales, indicando valores de adquisición y transmisión, así como la fecha de su realización (escrituras, certificados bancarios, pagos de la plusvalía municipal, etc.). Certificados de aportaciones a planes de pensiones. Certificados de aportaciones a cuentas de ahorro para la adquisición de la vivienda (cuentas vivienda). Certificados de donaciones a entidades. Acreditación de minusvalía. Datos de los ascendientes y descendientes de la unidad familiar, indicando el número de DNI y si perciben algunos ingresos. Deducciones por maternidad, informando de los importes ya cobrados en su caso. Donaciones de cantidades a descendientes con motivo de la adquisición de su primer vivienda habitual. Indicación de la aportación obligatoria (iglesia u obra social). En caso de actividades económicas con mantenimiento o creación de ocupación, información sobre la plantilla media. Igualmente, les recordamos que deberían facilitarnos cualquier información / documentación que ustedes consideren de utilidad fiscal y la información fiscal o “borrador” que hayan descargado de la pagina web de la Agencia Tributaria www.agenciatributaria.es. En caso de que no dispongan de esta información fiscal, desde nuestro despacho podemos proceder a solicitarla a la Agencia Tributaria, únicamente necesitaremos que nos proporcione una copia de su DNI y el importe de la casilla 415 de la declaración de la Renta del año pasado. Saludos cordiales, Ester Hervas Departamento Fiscal Àbac Assessors Página 4