File - Pacific Credit Rating

Anuncio

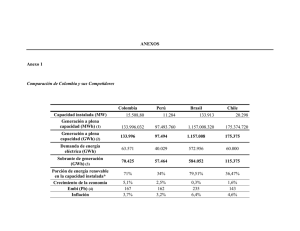

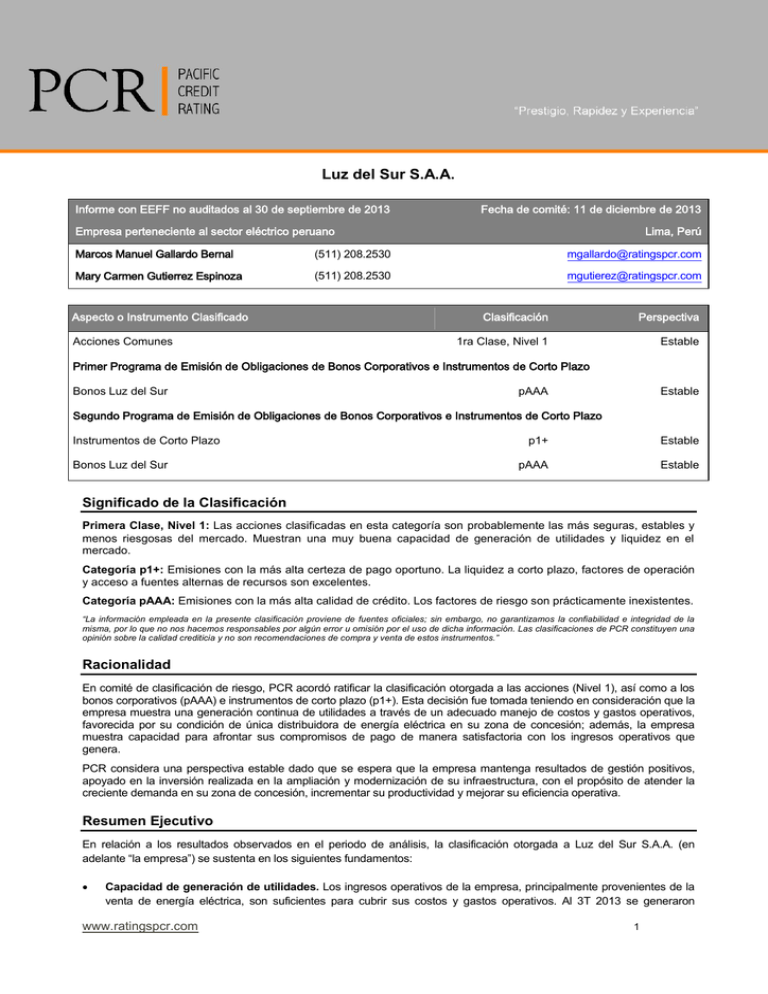

Luz del Sur S.A.A. Informe con EEFF no auditados al 30 de septiembre de 2013 Fecha de comité: 11 de diciembre de 2013 Empresa perteneciente al sector eléctrico peruano Lima, Perú Marcos Manuel Gallardo Bernal (511) 208.2530 mgallardo@ratingspcr.com Mary Carmen Gutierrez Espinoza (511) 208.2530 mgutierez@ratingspcr.com Aspecto o Instrumento Clasificado Acciones Comunes Clasificación Perspectiva 1ra Clase, Nivel 1 Estable Primer Programa de Emisión de Obligaciones de Bonos Corporativos e Instrumentos de Corto Plazo Bonos Luz del Sur pAAA Estable Segundo Programa de Emisión de Obligaciones de Bonos Corporativos e Instrumentos de Corto Plazo Instrumentos de Corto Plazo Bonos Luz del Sur p1+ Estable pAAA Estable Significado de la Clasificación Primera Clase, Nivel 1: Las acciones clasificadas en esta categoría son probablemente las más seguras, estables y menos riesgosas del mercado. Muestran una muy buena capacidad de generación de utilidades y liquidez en el mercado. Categoría p1+: Emisiones con la más alta certeza de pago oportuno. La liquidez a corto plazo, factores de operación y acceso a fuentes alternas de recursos son excelentes. Categoría pAAA: Emisiones con la más alta calidad de crédito. Los factores de riesgo son prácticamente inexistentes. “La información empleada en la presente clasificación proviene de fuentes oficiales; sin embargo, no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las clasificaciones de PCR constituyen una opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.” Racionalidad En comité de clasificación de riesgo, PCR acordó ratificar la clasificación otorgada a las acciones (Nivel 1), así como a los bonos corporativos (pAAA) e instrumentos de corto plazo (p1+). Esta decisión fue tomada teniendo en consideración que la empresa muestra una generación continua de utilidades a través de un adecuado manejo de costos y gastos operativos, favorecida por su condición de única distribuidora de energía eléctrica en su zona de concesión; además, la empresa muestra capacidad para afrontar sus compromisos de pago de manera satisfactoria con los ingresos operativos que genera. PCR considera una perspectiva estable dado que se espera que la empresa mantenga resultados de gestión positivos, apoyado en la inversión realizada en la ampliación y modernización de su infraestructura, con el propósito de atender la creciente demanda en su zona de concesión, incrementar su productividad y mejorar su eficiencia operativa. Resumen Ejecutivo En relación a los resultados observados en el periodo de análisis, la clasificación otorgada a Luz del Sur S.A.A. (en adelante “la empresa”) se sustenta en los siguientes fundamentos: Capacidad de generación de utilidades. Los ingresos operativos de la empresa, principalmente provenientes de la venta de energía eléctrica, son suficientes para cubrir sus costos y gastos operativos. Al 3T 2013 se generaron www.ratingspcr.com 1 ganancias netas por S/.224.82 MM, ligeramente superiores en 1.07% respecto al mismo periodo del año anterior. Los factores que favorecen la generación de adecuados volúmenes de ingresos operativos para la empresa son el mayor consumo de energía y el mayor número de clientes atendidos. Apalancamiento moderado. La capacidad de generación de utilidades de la empresa contribuye a su solidez 1 patrimonial. Es así que a pesar del aumento del apalancamiento de la empresa de 0.98 veces a 1.07 veces, principalmente por el aumento de las obligaciones financieras, éste mantiene un nivel moderado. Holgados niveles de cobertura y cumplimiento de los resguardos financieros. La ganancia generada por la empresa antes de gastos financieros netos e impuesto a las ganancias al 3T 2013 le permite cubrir los gastos financieros en 12.04 veces, presentando un nivel superior frente al mismo periodo del año anterior (11.91 veces). Cabe añadir que al 3T 2013, la empresa mantiene el cumplimiento de los resguardos financieros que establece el contrato marco de la emisión de bonos corporativos e instrumentos de corto plazo. Oportunidades en zona de concesión. La empresa lleva a cabo sus operaciones en una zona de concesión de 2 3,000 km , donde residen más de 4 millones de habitantes y alberga 30 de los más importantes distritos de Lima. Dicha zona concentra actividades comerciales, de servicios y turística además de ser sede de una significativa parte de las empresas productivas del país. El dinamismo económico en la zona de concesión y el creciente estándar de vida de la población se refleja en el creciente volumen de ventas físicas de energía eléctrica. Es de considerar que la empresa posee la condición de única distribuidora del servicio público de electricidad en su zona de concesión, con lo cual no tiene competidores en el segmento de clientes regulados. Ampliación y modernización de la infraestructura. Al 3T 2013, la empresa ejecutó inversiones por S/. 252.77 MM (S/.209.14 MM al 3T 2012), destinadas principalmente al mejoramiento y expansión del sistema eléctrico así como el desarrollo de la Central Hidroeléctrica Santa Teresa. Dada la creciente demanda de energía eléctrica en su zona de concesión -determinada por un mayor consumo de energía y un mayor número de clientes atendidos-, la empresa a través de sus inversiones busca ofrecer un servicio de calidad y eficiencia. Capacidad de suministro de energía asegurada a largo plazo. Al 3T 2013, la empresa tiene firmados 76 contratos de suministro de energía con 18 empresas generadoras que le garantizan una potencia total contratada de 3,095.70 MW (3,569.32 MW al 4T 2012). La suscripción a estos contratos garantiza el requerimiento de potencia y energía de la empresa para atender la creciente demanda en su zona de concesión hasta el 31 de diciembre de 2027. La experiencia y el conocimiento en el sector eléctrico del grupo operador al que pertenece (Sempra Energy EE.UU.), que le da a la empresa el “know how” necesario para desenvolverse satisfactoriamente, lo que le ha permitido reducir de gran forma las pérdidas de energía, permitiéndole incursionar en diferentes rubros del sector eléctrico. Análisis Sectorial La industria La industria de la energía eléctrica en el Perú se encuentra dividida en tres subsectores: (i) Generación, encargado de la producción de energía a través de diversas fuentes, entre las que destacan el agua (energía hidroeléctrica), gas natural, carbón y petróleo (energía termoeléctrica)1; (ii) Transmisión, encargado de la propagación de la electricidad mediante líneas de transmisión hasta una subestación, cuyos transformadores convierten la electricidad de alto voltaje a electricidad de menor voltaje, y; (iii) Distribución, mediante el cual se reparte la electricidad desde las subestaciones hacia los consumidores finales. Cuando la energía eléctrica se transmite del generador al distribuidor, ésta se reparte entre dos tipos de clientes: Clientes Regulados: alrededor de 6.05 millones de usuarios (suministros). Son aquellos usuarios sujetos a la regulación del precio de la energía y de la potencia y que se encuentran dentro de la concesión del distribuidor, con demandas de potencia que no superan los 200 Kw. Clientes Libres: 289 grandes consumidores de electricidad (importantes complejos mineros, comerciales e industriales) con una demanda de potencia superior a 2,500 Kw. Los precios de carga y energía y otras 2 1 Pasivo total / Patrimonio neto. 2 Fuente: MINEM www.ratingspcr.com 2 condiciones de suministro de electricidad a los clientes libres se negocian libremente. El proveedor puede ser una empresa de generación, de distribución o cualquier otro proveedor minorista. Aquellos usuarios cuya demanda de potencia tenga como límite inferior 200 Kw y como límite superior 2,500 Kw pueden optar entre la condición de usuario regulado o la condición de usuario libre. Sobre la tarifa eléctrica regulada, esta es fijada periódicamente por el OSINERG, de acuerdo con los criterios, las metodologías y los modelos económicos establecidos en la LCE y su Reglamento. Evolución Sectorial La oferta de energía eléctrica ha experimentado un fuerte crecimiento los últimos años. Así, el país se está convirtiendo como el más competitivo de la región. Además, se encuentra en la cartera de Proinversión concursos para la construcción 3 de centrales hidroeléctricas que van a generar 1,100 MW y 200 MW para redes de electrificación rural . La meta es garantizar una matriz energética sólida, que garantice otros tipos de inversión como la minera, la industria entre otros. En el tercer semestre de 2013, la producción total de energía en el Sistema Eléctrico Interconectado Nacional (SEIN) ascendió a 10,841 GWh, incrementándose con respecto al tercer trimestre 2012 en 1,514 GWh (+16.23%). Este incremento se debe al aumento de la producción termoeléctrica (+19.82%) y de la producción hidroeléctrica (+12.12%), las cuales representan el 55.04% y 44.96% de la producción total, respectivamente. Cabe destacar que el consumo eléctrico se encuentra muy relacionado a la actividad económica de un país, observándose una relación directa. En ese sentido, el coeficiente de correlación entre el PBI del Perú y la generación eléctrica desde enero de 2006 hasta junio de 2013 es de 95.3%, por lo que, dadas las buenas perspectivas de crecimiento de la economía peruana para los próximos años, se observa una variación favorable en el sector eléctrico peruano. Producción Total (en GWh) Generación Eléctrica vs PBI - Perú Gráfico 1: Generación Eléctrica vs PBI - Perú 250 3,000 200 2,500 GWh 40,000 300 3,500 2,000 150 1,500 100 1,000 50 500 35,000 Índic PBI, 1994=100 4,000 Gráfico 2: Producción Total (en GWh) 30,000 25,000 20,000 15,000 10,000 5,000 Generación Eléctrica (Gwh) Fuente: COES, BCRP. / Elaboración: PCR jul-13 jul-12 ene-13 jul-11 ene-12 jul-10 ene-11 jul-09 ene-10 jul-08 PBI ene-09 jul-07 ene-08 jul-06 ene-07 0 ene-06 0 - 2008 2009 2010 Producción Total Producción Térmoeléctrica 2011 2012 3T-12 3T-13 Producción Hidroeléctrica Fuente: MINEM, COES, OSINERGMIN / Elaboración: PCR Por otro lado, el precio en barra registrado para los meses de julio, agosto y septiembre fue de USD 40.12/MWh, USD 40.01/MWh y USD 40.43/MWh, respectivamente; dichas tarifas remuneran los costos fijos y variables de las centrales de la generación eléctrica e incluyen la tarifa de sistema principal y garantizado de transmisión. Por otro lado, el costo marginal registrado para dichos meses fue de USD 44.86/MWh, USD 34.73/MWh y USD 28.27/MWh, respectivamente. Finalmente, las ventas de energía a clientes finales a nivel nacional durante el segundo trimestre 2013 ascendieron a 8,889 GWh, mayores en 6.16% con respecto a las ventas en el tercer trimestre 2012. Cabe resaltar que aumentaron tanto las ventas a clientes libres como a clientes regulados, los que representan el 43.94% y el 56.04% del total, respectivamente. 3 Fuente: MINEM. www.ratingspcr.com 3 Venta de Electricidad Según Cliente (GWh) Gráfico 3: Venta de Electricidad Según Cliente (GWh) 1,657 1,667 1,667 1,630 1,665 1,691 1,669 1,655 1,333 1,310 1,302 1,292 1,184 1,297 1,255 1,331 1,657 1,265 Tarifa en Barra y Costo Marginal (USD/MWh) Gráfico 4:Tárifa en Barra y C. Marginal (USD/MWh) 70 60 50 40.43 40 sep-13 ago-13 jul-13 jun-13 may-13 abr-13 mar-13 feb-13 ene-13 30 28.27 20 10 Tarifa en Barra Fuente: MINEM, COES, OSINERGMIN / Elaboración: PCR jul-13 abr-13 ene-13 jul-12 oct-12 abr-12 ene-12 jul-11 oct-11 abr-11 ene-11 jul-10 oct-10 abr-10 ene-10 jul-09 oct-09 abr-09 Regulado ene-09 0 Libre Costo Marginal Fuente: MINEM, COES, OSINERGMIN / Elaboración: PCR Reseña En agosto de 1994, Ontario Quinta A.V.V. (hoy Ontario Quinta S.R.L.) adquirió mediante un proceso de privatización el 60% de las acciones comunes de Edelsur S.A. En marzo de 1995, Edelsur S.A. cambió su denominación social a Luz del Sur S.A. y en agosto de 1996, cambió nuevamente a Luz del Sur Servicios S.A., a la vez que se llevó a cabo un proceso de escisión mediante el cual se constituyó la actual Luz del Sur S.A.A., al habérsele transferido más del 90% de los activos y pasivos vinculados al servicio de distribución de energía eléctrica. Los activos y pasivos restantes permanecieron en Luz del Sur Servicios S.A., la que cambió de razón social a Tecsur S.A. Ontario Quinta A.V.V. fue constituida originalmente en Aruba. En mayo de 2003, sus accionistas acordaron reorganizar la sociedad, transfiriendo su domicilio legal de Aruba a Perú, y transformándola de una sociedad exenta de Aruba, a una sociedad comercial de responsabilidad limitada (S.R.L.). El 99.9989% de Ontario Quinta A.V.V. es propiedad de Peruvian Opportunity Company S.A.C. (POC), entidad domiciliada en el Perú y constituida originalmente por PSEG Americas Ltd. (PSEG) y Sempra Energy Internacional Holding B.V. (SEIH) quienes individualmente poseían el 50% de sus acciones de capital; sin embargo, el 14 de diciembre de 2007, AEI Southern Cone Holding Ltd. (AEI) adquirió la participación de PSEG en POC. Finalmente, en abril del 2011, AEI vende su participación a Sempra Pipelines & Storage (subsidiaria de Sempra Energy). La principal actividad económica de Luz del Sur S.A.A. es el servicio público de distribución de energía eléctrica en el área 4 asignada según contrato de concesión de duración indefinida . De acuerdo con su estatuto social, la empresa puede efectuar actos y operaciones civiles, industriales, comerciales y de cualquier otra índole que estén relacionadas con su actividad económica principal. En julio de 2010 la Agencia de Promoción de la Inversión Privada (ProInversión) otorgó a Luz del Sur la buena pro de la licitación internacional para la construcción de la Central Hidroeléctrica Santa Teresa en el marco del Decreto Legislativo N° 674, con una inversión de USD 160 MM. La Hidroeléctrica Santa Teresa se ubica en la región Cusco, a 2.5 km. aguas arriba del poblado Santa Teresa. De acuerdo al Contrato de Compromiso de Inversión del Proyecto, la Central Hidroeléctrica contará con una potencia mínima de 90.73 MW y su puesta en funcionamiento será en un plazo no mayor a 42 meses. A la fecha se ha realizado inversiones por S/.337 MM. Accionistas y Directorio Accionistas Sempra Energy International, de nacionalidad estadounidense, controla directamente el 3.89% e indirectamente el 75.94% de Luz del Sur a través de tres empresas: Ontario Quinta S.R.L. (61.16%), Energy Business International S.R.L. (1.93%) y Peruvian Opportunity Company S.A.C. (12.85%). El 20.17% restante se distribuye entre distintos accionistas locales y extranjeros. Sempra Energy International es una empresa que desarrolla, construye y opera activos de infraestructura energética y distribuye electricidad y gas natural en Perú, México, Chile y Argentina. La compañía también opera terminales de recepción de gas natural licuado (LNG) en Estados Unidos y México. 4 En Junta de Accionistas Obligatoria Anual, celebrada el 24 de marzo de 2010, se hizo el cambio del objeto social de la empresa, la cual a partir de la fecha se dedicará a las actividades de Generación, Captación y Distribución de Energía Eléctrica. www.ratingspcr.com 4 Al 30 de septiembre de 2013, el capital social de la empresa asciende a S/.331.13 MM, representado por 486´951,371 acciones comunes con un valor nominal de S/.0.68 cada una, autorizadas, emitidas y pagadas. El siguiente gráfico muestra la estructura accionaria de la empresa: Gráfico 5: Estructura Accionaria Estructura Accionaria 26% 61% 13% Ontario Quinta S.R.L. Peruvian Opportunity Company S.A.C. Otros Fuente: Luz del Sur S.A.A. / Elaboración: PCR Directorio y Plana Gerencial Los miembros más antiguos de la plana gerencial de Luz del Sur son los Sres. Mile Cacic, quien fue nombrado Gerente General en 1999 y Luis Fernando de las Casas, quien ingresó a la empresa en 1995 como Jefe de la Oficina de Planificación para posteriormente en octubre de 2010 ser nombrado Gerente Central de Administración y Finanzas. Asimismo, la presidencia del directorio es ocupada por el Sr. George Liparidis, quién además de ocupar el cargo de presidente y gerente general de Sempra International, cuenta con una trayectoria a nivel internacional de más de 20 años en el sector energético. Cuadro 1: Directorio y Gerencia Directorio Gerencia George Liparidis Siaperas Presidente Mile Cacic Enriquez Gerente General Luis Eduardo Pawluszek Vicepresidente Luis Fernando de las Casas Gerente Central de Adm. y Finanzas Arturo Infanzón Favela Director José Luis Godefroy B. Gerente de Finanzas Trevor Mihalik Director Francisco Javier Otoya Terrones Gerente de Recursos Humanos Ricardo Moreno Dávila Director Suplente Victor Scarsi Hurtado Gerente Comercial John Patrick Dill Director Suplente José Luis Erausquin Eyzaguirre Gerente de Proyectos y Obras José Antonio Lau Dan Director Suplente Eric Díaz Huamán Gerente de Operaciones y Planeamiento Mario Gonzáles del Carpio Gerente de Desarrollo Carlos Mauer Díaz Barriga Director Suplente Rosa Heredia Mendoza Asesor Legal Luis Olivos Román Auditor Interno Fuente: Luz del Sur S.A.A. / Elaboración: PCR Estrategia y Operaciones Estrategia El plan comercial de la empresa tiene como propósito mantener niveles mínimos de pérdidas de energía, así como mejorar el servicio y evaluar la incursión en negocios en los cuales tiene el know how necesario. Asimismo, la empresa cuenta con un programa de reducción de pérdidas de energía por el cual se realizan inspecciones preventivas, control de grandes clientes, normalización del consumo del comercio informal, así como la instalación de redes antirrobos. A septiembre de 2013, el nivel promedio de pérdidas llegó a 7.11%, ligeramente mayor al registrado en el 3T de 2012, el cual fue de 7.10%. www.ratingspcr.com 5 Pér dida de Energía Gráfico 6: Perdida de Energía (Promedio últimos 12m) ( Promedio últimos 12m) 7.5% 7.0% 6.5% jun-13 sep-13 dic-12 mar-13 jun-12 sep-12 dic-11 mar-12 jun-11 sep-11 dic-10 mar-11 jun-10 sep-10 dic-09 mar-10 6.0% Fuente: Luz del Sur S.A.A. / Elaboración: PCR Respecto a la gestión comercial, la empresa ha dirigido sus esfuerzos a mejorar la calidad e incrementar los canales de servicio al cliente a través del servicio “Fono Luz”, el cual permite a los usuarios realizar diversas consultas sin necesidad de acercarse a las oficinas de la empresa. Operaciones Las operaciones de Luz del Sur se realizan en una zona de concesión de 3,000 km2, que abarca 30 de los distritos más importantes de Lima, los mismos que en conjunto incluyen más de 4 millones de habitantes. Dicha zona concentra actividades comerciales, turísticas y de servicios, siendo además sede de un significativo número de empresas productivas del país. La empresa cuenta con 10 modernas sucursales y 1 centro de pago ubicados estratégicamente en su zona de concesión para atender a sus más de 950 mil clientes. Asimismo, cuenta con 811 colaboradores (754 al 3T 2012), de los cuales 26 son funcionarios y 785 son empleados (48 jefes de departamento, 266 profesionales, 356 técnicos y 115 administrativos). Cabe recalcar que cerca del 95% de los colaboradores son permanentes. Servicios ofrecidos La principal actividad económica de Luz del Sur es el servicio público de distribución de energía eléctrica. Complementariamente, la empresa ofrece a clientes cuyo consumo excede los 2,500 KW (grandes industrias y empresas) servicios de: Soluciones integrales a necesidades de suministro eléctrico (financiamiento, asesoría, proyectos, construcción, operación, mantenimiento, etc.). Atención de nuevos suministros o ampliación de capacidad. Respuesta frente a emergencias en sus instalaciones (amplia disponibilidad de equipos y repuestos). Servicios de mantenimiento con redes energizadas para instalaciones de alta, media y baja tensión. Tecnología en equipos para pruebas. Atención personalizada a cargo de un equipo de profesionales expertos, de amplia experiencia y prestigio en proyectos de mediano y gran tamaño. Infraestructura Al 3T 2013, el sistema eléctrico de la empresa cuenta con las siguientes facilidades: Kilómetros de Líneas (Aéreas y Subterráneas): 284 km de transmisión y 19,625 km de distribución (279 km y 19,270 km al 3T 2012). Transformadores de Potencia: 79 unidades y 2,976 MVA (79 unidades y 2,692 MVA al 3T 2012). Transformadores de Distribución: 7,508 unidades y 1,309 MVA (7,453 unidades y 1,286 MVA al 3T 2012). Principales Clientes y Proveedores A septiembre de 2013, se aprecia que si bien el número de clientes pertenecientes al grupo de consumo “Residencial” representan el 90.05% de la base de clientes de la empresa, en términos de consumo de energía y facturación explican proporciones significativamente menores. Esto se debe a que los clientes de los grupos “Comercial” e “Industrial” a pesar de representar una pequeña porción de la base total de clientes, demandan un mayor consumo per cápita de energía. No obstante, es de destacar que más de un tercio de las ventas se destinan al grupo “Residencial”, cuya demanda es menos voluble en comparación a los demás grupos de consumo. www.ratingspcr.com 6 5 La empresa tiene firmados 76 contratos de suministro de energía con 18 empresas generadoras que le garantizan una potencia total contratada de 3,095.70 MW (3,569.32 MW al 31 de diciembre de 2012). Los 76 contratos antes indicados incluyen 25 contratos vigentes (en operación) con una potencia total contratada de 1,298.47 MW; y 51 contratos suscritos con una potencia total contratada de 1,797.23 MW, con entrega de energía a partir del período comprendido entre el 01 de enero de 2014 y el 01 de enero de 2018, con vencimientos entre el 31 de octubre de 2014 y el 31 de diciembre de 2027. De esta manera, los contratos firmados que mantiene la empresa le garantizan en el largo plazo la capacidad suficiente para suministrar energía y demanda de potencia a los usuarios del servicio público de electricidad ubicados dentro del área de concesión que le ha sido asignada. Cuadro 2: Principales Clientes y Proveedores Clientes MS/. % Residencial 682,549 44.33 Comercial 259,073 Industrial 276,412 Otros Total Proveedores MWh % Part. Fact. (%) 2´011,024 38.95 Kallpa Generación S.A. 31.89 16.83 902,128 17.47 Enersur S.A. 28.92 17.95 1´123,207 21.76 Edegel S.A.A. 14.00 321,546 20.89 1´126,277 21.82 Emp. Eléctrica El Platanal S.A. 8.15 1´539,580 100% 5´162,636 100% Otros 17.04 Fuente: Luz del Sur S.A.A. / Elaboración: PCR En lo que concierne a la compra de energía, a septiembre de 2013 la empresa adquirió 5,162.6 GWh (+4.50% respecto a las compras realizadas al 3T del 2012). Cabe señalar que las compras de energía se encuentran garantizadas por los contratos suscritos con diversos proveedores. Competencia Si bien Luz del Sur por su condición de empresa eléctrica es considerado monopolio natural, los usuarios que tienen un consumo mayor a 1000 KW, denominados “clientes libres”, tienen la libertad de elegir a la empresa que prefieran para que les suministre energía eléctrica. No obstante, al 30 de septiembre de 2013, apenas el 5% de los ingresos por distribución de energía provienen de los 22 clientes libres, mientras que el 95% de los ingresos proviene de los 949,856 clientes regulados. Inversiones A septiembre de 2013, la empresa ha invertido S/. 252.77 MM, de los cuales el 36.89% y 23.14% fueron destinados a los Sistemas de Generación y de Distribución respectivamente. Es de mencionar que las inversiones de la empresa se focalizan en la ampliación de la capacidad y mejoras de la red de energía eléctrica, y en la compra de maquinaria y equipo de acuerdo al plan integral de la empresa de mantener un nivel operativo acorde con las últimas tecnologías y elevar la productividad y eficiencia en el uso de sus activos. La puesta en marcha de la Central Hidroeléctrica Santa Teresa, prevista para el segundo semestre de 2014, permitirá a la empresa ampliar sus fuentes de generación de ingresos a través de la incursión de la misma a la actividad de generación eléctrica. El sistema hidráulico de la central fue diseñado para un caudal de 61 metros cúbicos por segundo, siendo la potencia por generar de 90.7 MW. La principal fuente de financiamiento para cubrir las inversiones de la empresa es la emisión de bonos corporativos en el mercado local, con condiciones de plazo, moneda y costo financieros adecuados a su estructura financiera y operativa. 5 La Ley de Concesiones Eléctricas exige que toda empresa concesionaria de distribución de electricidad debe tener contratos vigentes con empresas generadoras que le garanticen su requerimiento de potencia y energía para los siguientes 24 meses como mínimo. www.ratingspcr.com 7 Gráfico 7: Inversiones 3T 2013 23.14% 1.04% 19.92% 11.22% 1.24% 6.55% 36.89% Sist. Generación Sistema de Distribución Otros trabajos en ejecución Afectaciones Art 98° LCE Sist. Transmisión Planta General Contribuciones Reembolsables Fuente: Luz del Sur S.A.A. / Elaboración: PCR Análisis Financiero La información utilizada para el presente análisis corresponde a los Estados Financieros Anuales Auditados de 20086 2012 y no auditados al 30 de septiembre de 2012 y 2013 de Luz del Sur S.A.A. Eficiencia Operativa Es de mencionar en primer lugar que el crecimiento de la empresa depende sustancialmente del dinamismo de la actividad económica del país y en particular dentro de su zona de concesión. Asimismo, Luz del Sur al igual que las demás empresas del sector eléctrico depende de las condiciones hidrológicas del país por ser la principal fuente de generación de energía eléctrica. Por otro lado, es de suma importancia para las empresas del sector mantener solida la relación comercial con sus distintos proveedores de energía de manera que le asegure una capacidad de suministro que le permita atender la demanda en su zona de concesión. Todos los factores expuestos anteriormente influyen en los ingresos de la empresa. Al 3T 2013, los ingresos operativos ascendieron a S/.1,593.6 MM, lo que implica un crecimiento de 4,81% respecto al mismo periodo del año anterior. Dichos ingresos provienen principalmente de la venta de electricidad (S/.1,539.6 MM), 7 mientras que el remanente corresponde a ingresos por servicios complementarios que ascienden a S/.54 MM. Los ingresos por venta de electricidad impulsaron el crecimiento de los ingresos operativos al registrar un avance de 4.41%, lo que se explica por el mayor volumen físico de la energía vendida en 4.50% a un mayor número de clientes, hecho que fue atenuado por una disminución de 0.10% en el precio promedio por venta de energía. Es de destacar 8 que el crecimiento de las ventas físicas se dio en todos los grupos de clientes . 9 En contraparte, los costos operativos crecieron en 8.11% para ascender a S/.1,180.1 MM. Esto se debe a las mayores compras de energía en 7.49% aunado a un mayor costo promedio de la electricidad comprada en 3.13%. Cabe precisar que de los 5,567.3 GWh comprados, 5,162.6 GWh fueron vendidos; dicha diferencia es producto principalmente de las pérdidas de transmisión que toda empresa de distribución eléctrica enfrenta. Además es de mencionar que si bien el costo de electricidad comprada es trasladado a las tarifas cobradas a los clientes, los ajustes 10 impuestos a la tarifa por parte del ente regulador no se trasladan a los costos de distribución . Como consecuencia del mayor incremento de los costos operativos en comparación a los ingresos operativos, el margen bruto cayó de S/.428.9 MM a S/.413.5 MM, lo que implica una caída de 3.58% frente a septiembre 2012. De igual manera, en términos relativos, el margen bruto cayó de 28.21% a 25.95%. 6 Estados Financieros Anuales Auditados por Deloitte. En opinión del auditor, los estados financieros presentan razonablemente, en todos sus aspectos materiales, la situación financiera de Luz del Sur S.A.A. al 31 de diciembre de 2012 y 2011, su desempeño financiero y sus flujos de efectivo por los años terminados en esas fechas, de conformidad con las NIIF. 7 Comprende la construcción de nuevas conexiones, mantenimiento e instalación de medidores, ingresos por afectaciones, cobros por corte y reconexión e ingresos diversos. 8 Residencial, 9 También 10 Comercial, Industrial y Otros. denominado costos de distribución de energía Comprende costos por compra de energía y otros gastos de distribución. Comprende compra de energía y otros gastos de distribución. www.ratingspcr.com 8 Consumo Per Cápita de Energía Eléctrica por Cliente (ende MWh) Gráfico 8: Consumo per cápita Energía Eléctrica por Cliente 8.00 Pr ecio y Costo de Energía Eléctrica Gráfico 9: Precio y Costo de Energía Eléctrica (Promedio en S/.) 40 30 6.00 20 4.00 dic-08 dic-09 dic-10 dic-11 sep-12 dic-12 sep-13 Venta por MWh sep-13 dic-12 sep-12 dic-11 0.00 dic-10 0 dic-09 2.00 dic-08 10 Costo por MWh Fuente: Luz del Sur S.A.A. / Elaboración: PCR Los gastos operativos, que ascienden a S/.72.25 MM, disminuyeron en 10.44% por un menor pago de sanciones 11 administrativas ; esto fue atenuado por los mayores gastos de comercialización y administración en 5.81% y 4.86% respectivamente. Si bien los gastos operativos disminuyeron, esto no compensó el menor margen bruto registrado en el periodo de análisis, por tanto el margen operacional cayó en 1.99% para ascender a S/.341.27 MM, al igual que en términos relativos al disminuir de 22.90% a 21.41%. Al 3T 2013, el EBITDA a 12 meses asciende a S/.537.02 MM, lo que implica un incremento de 1.69% respecto al mismo periodo del año anterior. Esto se debe a un incremento tanto en el EBIT como en la depreciación y amortización a 12 meses. Si bien el EBIT al 3T 2013 es menor en comparación al mismo periodo del año anterior, éste es compensado por un mayor EBIT en el 4T 2012 frente al mismo periodo del año anterior. Rendimiento Financiero Si bien el margen neto a diferencia de los márgenes bruto y operativo muestra un incremento en términos absolutos, en términos relativos disminuyó ligeramente de 14.63% a 14.11% a pesar de los menores gastos operativos, menores gastos financieros netos y menores gastos por impuesto a las ganancias en el periodo de análisis. Lo anterior deviene principalmente de un margen bruto menor, afectado por un mayor incremento en los costos de distribución de energía en comparación a los ingresos percibidos por la misma actividad. De igual manera, si bien el margen neto a 12 meses presenta un incremento en términos absolutos, disminuyó ligeramente en términos relativos de 14.89% a 14.56%. Ingresos y Costos Operacionales Márgenes de Rentabilidad Gráfico 10: Ingresos/Costos (MM S/.) (millonesOperacionales de S/.) Gráfico 11: Márgenes de Rentabilidad 12M (12 meses) 2,500 35% 2,000 30% 1,500 25% 20% 1,000 15% 500 Costos Operacionales Margen Bruto Margen Operativo sep-13 dic-12 sep-12 dic-11 sep-12 dic-12 sep-13 dic-11 dic-10 dic-10 dic-09 Ingresos Operacionales dic-09 dic-08 dic-08 10% 0 Margen Neto Fuente: Luz del Sur S.A.A. / Elaboración: PCR Liquidez La liquidez general y la prueba ácida al 3T 2013 fueron en 0.52 veces y 0.48 veces respectivamente, por debajo de lo registrado al mismo periodo del 2012 (0.81 veces y 0.75 veces respectivamente). Cabe resaltar que la prueba ácida se encuentra en niveles cercanos a la de liquidez general, explicado por el rubro al que se dedica la empresa, el cual no exige que se mantengan altos niveles de inventarios. Cabe precisar que de no considerar la porción corriente de la deuda financiera para el cálculo de la prueba acida, ésta resultaría en 1.19 veces (1.10 veces al 3T 2012); dicha porción de la deuda financiera es cubierta íntegramente por el Ebitda. Asimismo, cabe precisar que el periodo promedio de cobro es de 31 días al 3T 2013 (29 días al 3T 2012), mientras que el periodo promedio de pago es de 15 días al 3T 2013 (14 días al 3T 2012). Por otro lado, la empresa presenta un capital de trabajo negativo, lo cual es característico del sector en el que se 11 Dichas sanciones corresponden a multas pagadas a Osinergmin, Sunat y Municipalidades. www.ratingspcr.com 9 desempeña. Particularmente en su caso se debe principalmente a los préstamos bancarios y bonos corporativos que mantiene a corto plazo y al importante aporte que generan sus tributos y contribuciones, remuneraciones, la Ley General de Electrificación Rural, entre otras cuentas por pagar. Grafico 12: Indicadores de Liquidez (veces) 1.4 1.2 1.0 0.8 0.6 sep-13 dic-12 sep-12 dic-11 dic-10 dic-09 dic-08 0.4 Liquidez General Prueba Ácida Prueba Ácida (sin deuda CP) Fuente: Luz del Sur S.A.A. / Elaboración: PCR Endeudamiento y Solvencia El apalancamiento de la empresa, medido como el total de pasivos sobre el total de patrimonio, se incrementó de 0.98 veces a 1.07 veces. Esto se debe al aumento del pasivo total en mayor proporción al incremento en el patrimonio. El principal componente del pasivo, que es la deuda financiera, asciende a S/.1,043.52 MM (61.38% del pasivo total) y está compuesta por sobregiros y préstamos bancarios con 31.36% y bonos corporativos con 68.64%. Por su parte, el patrimonio se incrementó en 13.93% para ascender a S/.1,596.73 MM, debido al aumento de los resultados acumulados y otras reservas del patrimonio. A pesar del aumento del apalancamiento, éste mantiene un nivel conservador. De esta manera, el patrimonio financia el 48.19% del total de activos, manteniéndose dicha estructura en niveles relativamente estables a pesar de la periódica emisión de deuda para financiar el mejoramiento y expansión del sistema eléctrico así como al desarrollo de la Central Hidroeléctrica Santa Teresa. Por otro lado, la relación de pasivos y deuda financiera a EBITDA mantiene un nivel bajo, con lo cual la empresa ostenta una capacidad para hacer frente a sus obligaciones en un plazo relativamente corto. Finalmente, cabe mencionar que al ser los ingresos de la empresa generados en moneda nacional, el fondeo es pactado preferentemente en la misma moneda de manera que se reduzcan las posibilidades de riesgo cambiario. Gráfico 13: Cobertura y Apalancamiento Gráfico 14: Indicadores de Solvencia (años) Indicadores de Solvencia Veces 1,000 2.00 750 500 250 0 1.00 0.00 dic-08 dic-09 dic-10 dic-11 sep-12 dic-12 sep-13 Pasivos Totales Endeudamiento Patrimonial Ratio de Cobertura de Servicio de Deuda 3.0 2.0 1.0 0.0 Pasivo Total / EBITDA 12M sep-13 3.00 dic-12 1,250 sep-12 4.00 1,500 dic-10 1,750 (años) 4.0 dic-09 5.00 dic-08 2,000 dic-11 S/. Millones Deuda Financiera / EBITDA 12M Fuente: Luz del Sur S.A.A. / Elaboración: PCR La holgada y consistente capacidad de generación de la empresa le permite cubrir ampliamente la carga financiera producto de sus inversiones. No obstante, de adicionar la porción corriente de la deuda financiera a los gastos financieros a 12 meses, el nivel de cobertura sería significativamente menor (1.16 veces) aunque satisfactorio (ver gráfico 13). Según se observa, dicho ratio muestra una disminución frente al 3T 2012 (3.01 veces) dado el significativo incremento del pasivo corriente (+65.56%) principalmente por el registro de deuda corriente de los bonos corporativos por S/.227.10 MM; cabe recalcar que la emisión de bonos corporativos obedece a la necesidad de financiar el mejoramiento y expansión del sistema eléctrico de la empresa así como el desarrollo de la Central Hidroeléctrica Santa Teresa. www.ratingspcr.com 10 Características de los Instrumentos Primer y Segundo Programa de Emisión de Bonos Corporativos e Instrumentos de Corto Plazo de Luz del Sur S.A.A.: Cuadro 3: Características de la Emisión Primer Programa de Emisión Segundo Programa de Emisión Monto máximo: (1) USD 150MM (Resolución GG N° 044-2000-EF/94.11 del 11 de julio de 2000) (2) Se incrementó a USD 200MM o equivalente en MN (Resolución Conasev N° 075-2004-EF/94.11 del 22 de agosto de 2004) Monto máximo: USD 350MM (JGA, 24 de marzo de 2009) Plazo: 4 años. Plazo: 4 años. (Al inicio 2 años luego el 26 de mayo de 2006 se aprobó la prórroga del plazo por un periodo de 2 años adicionales). Característica del monto de la Emisión Bonos corporativos Monto Emisión USD : USD 25MM >= USD Emisión < USD 30MM Monto Emisión PEN : no será mayor al equivalente en MN a USD 25 MM Monto mínimo por serie: USD 5 MM o su equivalente en MN. Instrumentos de corto plazo Monto Emisión: USD 5 MM o su equivalente en MN >= Emisión < USD15 MM o su equivalente en MN. Garantías: Ambos programas se encuentran garantizados por el patrimonio de la empresa. Fuente: Luz del Sur S.A.A. / Elaboración: PCR En el marco del Primer Programa de Bonos Corporativos, a la fecha del presente informe se encuentran vigentes las siguientes emisiones: Cuadro 4: Características del 1er Programa de Bonos Corporativos 11ra Emisión 12da Emisión 13ra Emisión 15ta Emisión 16ta Emisión S/.79.60MM S/.74.90 MM S/.71.59MM S/.73.26MM S/.42.09MM Monto inscrito Series Saldo en circulación Tasa de interés A B A A A Única S/.47.73MM S/.31.77MM S/74.55MM S/.70.80MM S/. 73.05MM S/.42.09MM 5.78% 5.72% 6.66% 6.81% 6.47% 6.25% Fecha de colocación 11-abr-07 25-abr-07 07-dic-07 04-jun-08 10-set-09 19-nov-10 Fecha de redención 12-abr-14 26-abr-14 10-dic-13 05-jun-15 11-set-14 22-may-15 Fuente: Luz del Sur S.A.A. / Elaboración: PCR En el marco del Segundo Programa de Bonos Corporativos, a la fecha del presente informe se encuentran vigentes las siguientes emisiones: Cuadro 5: Características del 2do Programa de Bonos Corporativos Monto inscrito 1ra Emisión 2da Emisión 3ra Emisión S/.81.81MM S/.81.81MM US$30.00MM US$30.00MM US$25.00MM US$30.00MM US$ 30.00MM Única Única Única Única Única Única Única S/.54.42MM S/.27.21MM S/.55.94MM S/.24.74MM S/.66.15MM S/.77.58MM S/.77.10MM Series Saldo en circulación Tasa de interés 4ta Emisión 5ta Emisión 6ta Emisión 7ma. Emisión 6.66% 7.09% 5.97% 6.34% 5.44% 5.25% 4.75% Fecha de colocación 25-oct-11 25-oct-11 07-feb-12 07-feb-12 05-jul-12 26-oct-12 13-dic-12 Fecha de redención 26-oct-18 26-oct-21 08-feb-17 08-feb-19 06-jul-19 29-oct-22 14-dic-20 Fuente: Luz del Sur S.A.A. / Elaboración: PCR www.ratingspcr.com 11 Resguardos: Durante el plazo en que los valores a ser emitidos bajo el 1er y 2do programa se encuentren vigentes, el emisor se obliga a cumplir los siguientes resguardos financieros: No acordar el reparto de utilidades ni pagar dividendos, en el caso de que se produzca uno o más Eventos de Incumplimiento y mientras éste no se haya subsanado; No podrá realizar cambios significativos en el giro principal y naturaleza de negocio, salvo que cuente con la aprobación de la Asamblea General; No podrá celebrar contratos de leasebacks (retroarrendamiento financiero) sobre activos fijos adquiridos con anterioridad a la suscripción del presente Acto Marco, ni otorgar en garantía a favor de terceros sus activos, salvo que i) sean garantías constituidas sobre activos fijos adquiridos con posterioridad a la suscripción del Acto Marco y asumidas con el propósito de financiar la totalidad o parte del costo de adquisición de dichos activos; o que, ii) el monto acumulado de los contratos de leasebacks sobre los activos fijos adquiridos con anterioridad a la suscripción del Acto Marco no exceda el 10% de su patrimonio neto; No ser parte de un proceso de fusión, reorganización, reestructuración patrimonial, o de adquisición de empresas (incluyendo a sus Subsidiarias), cualquiera sea su actividad, a menos que cuente con la aprobación de la Asamblea General; No podrá otorgar avales o fianzas a favor de terceros; Las operaciones que se realicen entre (i) el Emisor y Subsidiarias, (ii) el Emisor y/o Subsidiarias y terceros; y, (iii) las Subsidiarias, deberán efectuarse en términos que sean razonables y en condiciones no menos ventajosas que las que hubiesen pactado, de ser el caso, con terceros distintos a los antes mencionados, lo cual incluye, pero no limita a, que el precio pactado sea uno de mercado; Mantener vigentes las pólizas de seguros que cubran todos los activos del Emisor; No podrá establecer ni acordar un orden de prelación en sus futuras emisiones de obligaciones fuera del Programa que afecte o modifique la prelación de las emisiones de los Valores que se realicen en el marco del Programa, debiendo establecerse en dichas futuras emisiones un orden de prelación que vaya en razón de la fecha de emisión de las mismas; No podrá estipular o permitir que los Valores se encuentren subordinados a un crédito y/o endeudamiento que asuma el emisor luego de suscribir el presente Acto Marco; Cumplimiento con el siguientes resguardos financieros, los cuales serán revisados con los Estados Financieros Consolidados no auditados del 31 de marzo, 30 de junio, 30 de setiembre y los auditados del 31 de diciembre de cada año durante la vigencia de los valores. Al 30 de septiembre de 2013, la empresa cumple con los resguardos financieros asumidos. Cuadro 6: Resguardos Financieros 1er Programa Indicadores Índice de Endeudamiento Límites Máximo12 Cobertura de Intereses Mínimo13 Patrimonio Neto Mínimo (en millones de S/.)14 2do Programa Sep-13 Límites Sep-13 1.5 0.67 1.7 0.67 4.0 13.90 -- -- 552.5 1,581.1 -- -- Fuente: Luz del Sur S.A.A. / Elaboración: PCR 12 Índice de Endeudamiento: Para una fecha determinada, el resultado de dividir la deuda entre el patrimonio neto del Emisor, según conste en sus estados financieros consolidados (La definición de deuda se encuentra compuesta por: La sumatoria de (i) obligaciones financieras de corto plazo: sobregiros bancarios, pagarés, papeles comerciales, préstamos bancarios, porción corriente del endeudamiento de largo plazo y otros préstamos con vencimiento hasta un año y (ii) obligaciones financieras de largo plazo: préstamos bancarios, bonos corporativos, préstamos sindicados y otros préstamos con vencimientos mayores a un año). 13 Índice de Cobertura de Intereses: Para una fecha determinada, el resultado de dividir el EBITDA entre los gastos financieros brutos, según conste en los estados financieros consolidados del emisor. El EBITDA y los gastos financieros corresponderán a las cifras de los estados de ganancias y pérdidas de los últimos doce meses (EBITDA: La utilidad operativa más los cargos correspondientes a la depreciación y la amortización, según consta en los estados financieros consolidados del emisor). 14 El monto del patrimonio mínimo requerido será actualizado trimestralmente por el Índice de Precios al por Mayor publicado por el INEI. En Asamblea Especial de Obligacionistas de fecha 17 de agosto de 2005, se aprobó mantener a partir del 31 de diciembre de 2004 un patrimonio neto superior a S/.552.5 millones, el cual se reajustará en caso exista la obligación legal de ajustar los EEFF. www.ratingspcr.com 12 Acciones Comunes de Luz del Sur S.A.A. Luz del Sur S.A.A cuenta con capital social íntegramente suscrito y pagado por 486´951,371 acciones comunes de valor nominal unitario de S/. 0.68, las cuales se encuentran autorizadas, emitidas y pagadas. En el mercado bursátil peruano, las acciones comunes de Luz del Sur (LUSURC1) forman parte del Índice General de la Bolsa de Valores de 15 16 Lima (IGBVL ) con una participación de 2.67% dentro de la cartera de dicho índice y se ubica en el lugar 17 dentro de 32 empresas. Su valor de mercado fue de S/.9.22 por acción al 3T 2013 (S/.8.60 al 30 de septiembre 2012) con una desviación estándar del período (enero a septiembre) de S/.0.32 y un coeficiente de variabilidad de 3.37%. El Beta17, de la empresa, medido desde el 2009, es de 0.4120. Esta medida de riesgo indica que si se invierte en Luz del Sur, se obtendría el 41.20% del rendimiento del mercado, para lo cual se debe aclarar que el Beta solo es un indicador estadístico. Por otra parte, los volúmenes negociados, en promedio, fueron de S/.766.53 miles, mayor a lo registrado al cierre del 2012 (S/.423.65 miles). Finalmente, la rentabilidad por acción fue de S/.0.46 al 3T 2013 (S/.0.46 al 3T 2012), mientras que la frecuencia de negociación de las acciones en septiembre de 2013 fue de 95.24%. La política de dividendos de Luz del Sur para el año 2013 contempla el pago total o parcial de las utilidades de libre disposición y/o de las reservas de libre disposición que tenga registrada la sociedad, así como de aquellas que se obtengan durante el ejercicio, y hasta el 100% de las mismas, pudiendo efectuar uno o varios pagos a cuenta de las utilidades de libre disposición, y un dividendo definitivo con la aprobación de los Estados Financieros del ejercicio en la Junta Obligatoria Anual del 2014 o en una fecha posterior. Esta política de dividendos tomará en cuenta los requerimientos de inversión de la empresa y las condiciones y disponibilidad de recursos financieros. A septiembre de 2013, se acordaron distribuir dividendos por S/.178,711 y S/.160,695, equivalentes a S/.0.367 y S/.0.33 por acción respectivamente. Gráfico 15: Acciones Comunes Gráfico 16: Beta de Luz del Sur Cotización Monto (S/.) Negociado (En 15.00% Miles de S/.) 10.00 10.00% 140,000 100,000 6.00 80,000 4.00 60,000 40,000 2.00 20,000 0 dic-08 mar-09 jun-09 sep-09 dic-09 mar-10 jun-10 sep-10 dic-10 mar-11 jun-11 sep-11 dic-11 mar-12 jun-12 sep-12 dic-12 mar-13 jun-13 sep-13 0.00 Cotización Rendimiento 120,000 8.00 5.00% 0.00% -15.00% -10.00% -5.00% -5.00% 0.00% 5.00% 10.00% -10.00% -15.00% Rendimiento Monto Negociado Fuente: BVL / Elaboración: PCR 15 El IGBVL refleja la tendencia promedio de las cotizaciones de las principales acciones inscritas en Bolsa, en función de una cartera seleccionada, que actualmente representa a las 34 acciones más negociadas del mercado. Su cálculo considera las variaciones de precios y los dividendos o acciones liberadas repartidas, así como la suscripción de acciones. Tiene como fecha base 30 de diciembre de 1991 = 100. 16 Vigente a partir del 01 de julio de 2013. 17 Beta: Medida de riesgo. www.ratingspcr.com 13 Anexo Luz del Sur S.A.A. ( en miles de nuev os s oles ) Pr inc ipales Cuentas dic - 08 dic - 09 dic - 10 dic - 11 s ep- 12 dic - 12 s ep- 13 Activos Corrientes 280,405 278,309 289,152 318,579 346,976 351,329 366,018 Activos Corrientes para la Prueba Ácida 253,942 251,951 263,122 292,957 319,010 328,745 336,638 2,169,479 2,276,154 2,441,870 2,590,583 2,780,223 2,893,176 3,313,202 Pasivos Corrientes 416,822 415,438 342,159 422,529 426,347 447,243 705,869 Deuda de Largo Plazo* 790,188 750,448 839,519 800,606 910,746 988,310 972,848 1,208,158 1,180,400 1,205,151 1,259,878 1,378,751 1,476,538 1,716,477 Total Activos Total Pasivos* Patrimonio 961,321 1,095,754 1,236,719 1,330,705 1,401,472 1,416,638 1,596,725 Ingresos Totales 1,446,912 1,639,047 1,693,925 1,813,673 1,520,473 2,045,625 1,593,625 Costo de Ventas 1,003,135 1,125,867 1,143,801 1,252,112 1,091,612 1,442,132 1,180,110 46,287 43,035 40,729 37,520 29,240 39,127 28,884 Gastos Totales 134,506 155,060 152,433 151,943 102,870 163,493 106,363 Utilidad Neta 219,434 278,578 290,745 296,811 222,438 306,214 224,817 Liquidez General 0.67 0.67 0.85 0.75 0.81 0.79 0.52 Prueba Ácida 0.61 0.61 0.77 0.69 0.75 0.74 0.48 Pasivo (sin diferidos) / Patrimonio 0.91 0.81 0.72 0.72 0.78 0.84 0.86 Pasivo (con diferidos) / Patrimonio 1.26 1.08 0.97 0.95 0.98 1.04 1.07 Deuda de Largo Plazo a Patrimonio 0.82 0.68 0.68 0.60 0.65 0.70 0.61 Pasivos Totales / EBITDA 12M 2.69 2.45 2.35 2.43 2.61 2.72 3.20 Pasivos Totales / Activos Totales 0.56 0.52 0.49 0.49 0.50 0.51 0.52 Gastos Totales como % de las Ventas 9.30% 9.46% 9.00% 8.38% 6.77% 7.99% 6.67% Gastos Financieros como % de las Ventas 3.20% 2.63% 2.40% 2.07% 1.92% 1.91% 1.81% 48 43 44 23 29 44 31 8 7 7 3 3 4 3 Gastos Financieros Liquidez ( v ec es ) Solv enc ia ( v ec es ) Efic ienc ia Rotación de Cobranzas (días) Inmovilización de Existencias (días) Cober tur a ( v ec es ) EBIT / Gastos Financieros 12M 7.93 9.79 11.02 12.02 11.91 12.10 12.04 EBITDA / Gastos Financieros 12M 9.70 11.20 12.61 13.80 13.68 13.85 13.85 Ratio de Cobertura de Servicio de Deuda 1.72 2.10 3.95 3.33 3.01 3.08 1.16 ROE 12M 22.83% 25.42% 23.51% 22.30% 21.09% 21.62% 19.33% Rentabilidad de Ventas Netas 15.17% 17.00% 17.16% 16.37% 14.63% 14.97% 14.11% ROA 12M 10.11% 12.24% 11.91% 11.46% 10.63% 10.58% 9.31% Rentabilidad * Incluye pasivos diferidos. Fuente: Luz del Sur S.A.A. / Elaboración: PCR www.ratingspcr.com 14