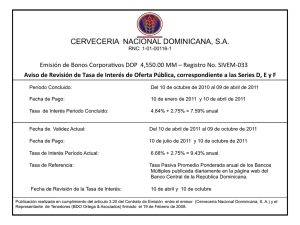

2011 - Banco Central de la República Dominicana

Anuncio