Cementos Argos V27

Anuncio

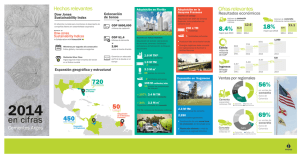

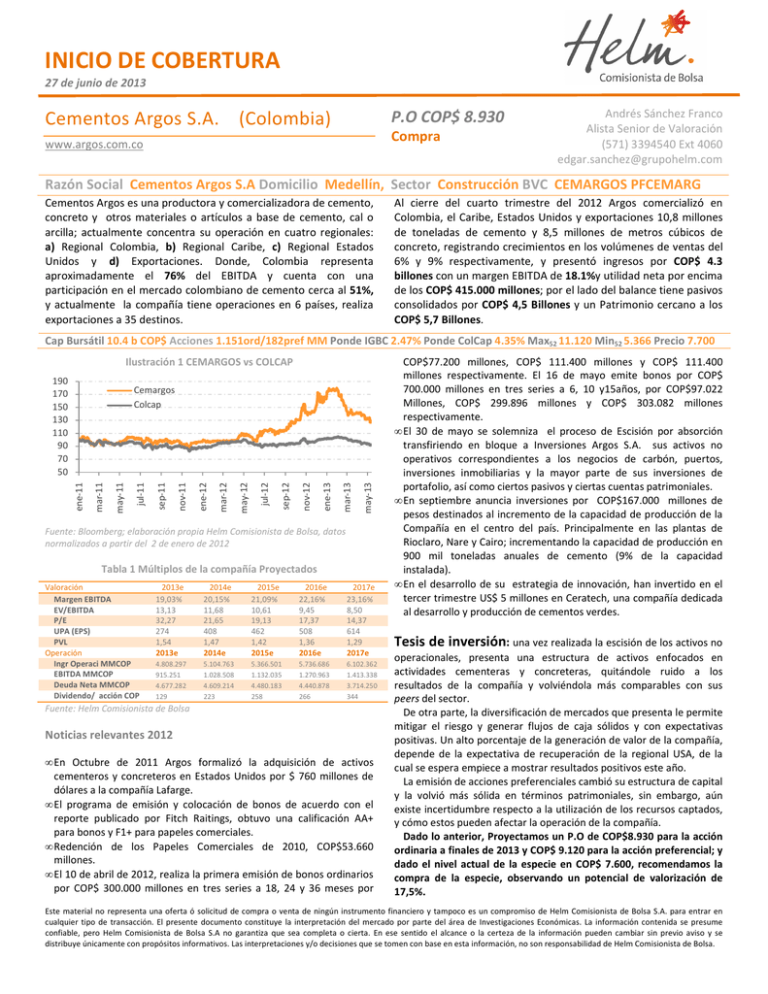

INICIO DE COBERTURA 27 de junio de 2013 P.O COP$ 8.930 Cementos Argos S.A. (Colombia) Compra www.argos.com.co Andrés Sánchez Franco Alista Senior de Valoración (571) 3394540 Ext 4060 edgar.sanchez@grupohelm.com Razón Social Cementos Argos S.A Domicilio Medellín, Sector Construcción BVC CEMARGOS PFCEMARG Cementos Argos es una productora y comercializadora de cemento, concreto y otros materiales o artículos a base de cemento, cal o arcilla; actualmente concentra su operación en cuatro regionales: a) Regional Colombia, b) Regional Caribe, c) Regional Estados Unidos y d) Exportaciones. Donde, Colombia representa aproximadamente el 76% del EBITDA y cuenta con una participación en el mercado colombiano de cemento cerca al 51%, y actualmente la compañía tiene operaciones en 6 países, realiza exportaciones a 35 destinos. Al cierre del cuarto trimestre del 2012 Argos comercializó en Colombia, el Caribe, Estados Unidos y exportaciones 10,8 millones de toneladas de cemento y 8,5 millones de metros cúbicos de concreto, registrando crecimientos en los volúmenes de ventas del 6% y 9% respectivamente, y presentó ingresos por COP$ 4.3 billones con un margen EBITDA de 18.1%y utilidad neta por encima de los COP$ 415.000 millones; por el lado del balance tiene pasivos consolidados por COP$ 4,5 Billones y un Patrimonio cercano a los COP$ 5,7 Billones. Cap Bursátil 10.4 b COP$ Acciones 1.151ord/182pref MM Ponde IGBC 2.47% Ponde ColCap 4.35% Max52 11.120 Min52 5.366 Precio 7.700 Ilustración 1 CEMARGOS vs COLCAP 190 170 150 130 110 90 70 50 may-13 mar-13 ene-13 nov-12 sep-12 jul-12 may-12 mar-12 ene-12 nov-11 sep-11 jul-11 may-11 mar-11 ene-11 Cemargos Colcap Fuente: Bloomberg; elaboración propia Helm Comisionista de Bolsa, datos normalizados a partir del 2 de enero de 2012 Tabla 1 Múltiplos de la compañía Proyectados Valoración Margen EBITDA EV/EBITDA P/E UPA (EPS) PVL Operación Ingr Operaci MMCOP EBITDA MMCOP Deuda Neta MMCOP Dividendo/ acción COP 2013e 19,03% 13,13 32,27 274 1,54 2013e 2014e 20,15% 11,68 21,65 408 1,47 2014e 2015e 21,09% 10,61 19,13 462 1,42 2015e 2016e 22,16% 9,45 17,37 508 1,36 2016e 2017e 23,16% 8,50 14,37 614 1,29 2017e 4.808.297 915.251 4.677.282 129 5.104.763 1.028.508 4.609.214 223 5.366.501 1.132.035 4.480.183 258 5.736.686 1.270.963 4.440.878 266 6.102.362 1.413.338 3.714.250 344 Fuente: Helm Comisionista de Bolsa Noticias relevantes 2012 • En Octubre de 2011 Argos formalizó la adquisición de activos cementeros y concreteros en Estados Unidos por $ 760 millones de dólares a la compañía Lafarge. • El programa de emisión y colocación de bonos de acuerdo con el reporte publicado por Fitch Raitings, obtuvo una calificación AA+ para bonos y F1+ para papeles comerciales. • Redención de los Papeles Comerciales de 2010, COP$53.660 millones. • El 10 de abril de 2012, realiza la primera emisión de bonos ordinarios por COP$ 300.000 millones en tres series a 18, 24 y 36 meses por COP$77.200 millones, COP$ 111.400 millones y COP$ 111.400 millones respectivamente. El 16 de mayo emite bonos por COP$ 700.000 millones en tres series a 6, 10 y15años, por COP$97.022 Millones, COP$ 299.896 millones y COP$ 303.082 millones respectivamente. • El 30 de mayo se solemniza el proceso de Escisión por absorción transfiriendo en bloque a Inversiones Argos S.A. sus activos no operativos correspondientes a los negocios de carbón, puertos, inversiones inmobiliarias y la mayor parte de sus inversiones de portafolio, así como ciertos pasivos y ciertas cuentas patrimoniales. • En septiembre anuncia inversiones por COP$167.000 millones de pesos destinados al incremento de la capacidad de producción de la Compañía en el centro del país. Principalmente en las plantas de Rioclaro, Nare y Cairo; incrementando la capacidad de producción en 900 mil toneladas anuales de cemento (9% de la capacidad instalada). • En el desarrollo de su estrategia de innovación, han invertido en el tercer trimestre US$ 5 millones en Ceratech, una compañía dedicada al desarrollo y producción de cementos verdes. Tesis de inversión: una vez realizada la escisión de los activos no operacionales, presenta una estructura de activos enfocados en actividades cementeras y concreteras, quitándole ruido a los resultados de la compañía y volviéndola más comparables con sus peers del sector. De otra parte, la diversificación de mercados que presenta le permite mitigar el riesgo y generar flujos de caja sólidos y con expectativas positivas. Un alto porcentaje de la generación de valor de la compañía, depende de la expectativa de recuperación de la regional USA, de la cual se espera empiece a mostrar resultados positivos este año. La emisión de acciones preferenciales cambió su estructura de capital y la volvió más sólida en términos patrimoniales, sin embargo, aún existe incertidumbre respecto a la utilización de los recursos captados, y cómo estos pueden afectar la operación de la compañía. Dado lo anterior, Proyectamos un P.O de COP$8.930 para la acción ordinaria a finales de 2013 y COP$ 9.120 para la acción preferencial; y dado el nivel actual de la especie en COP$ 7.600, recomendamos la compra de la especie, observando un potencial de valorización de 17,5%. Este material no representa una oferta ó solicitud de compra o venta de ningún instrumento financiero y tampoco es un compromiso de Helm Comisionista de Bolsa S.A. para entrar en cualquier tipo de transacción. El presente documento constituye la interpretación del mercado por parte del área de Investigaciones Económicas. La información contenida se presume confiable, pero Helm Comisionista de Bolsa S.A no garantiza que sea completa o cierta. En ese sentido el alcance o la certeza de la información pueden cambiar sin previo aviso y se distribuye únicamente con propósitos informativos. Las interpretaciones y/o decisiones que se tomen con base en esta información, no son responsabilidad de Helm Comisionista de Bolsa. INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 CEMENTOS ARGOS S.A (CEMARGOS) 3 INTRODUCCIÓN HISTORIA CAPACIDAD INSTALADA PRODUCCIÓN CEMENTO CONCRETO 3 4 4 5 5 6 EL SECTOR EN COLOMBIA 6 ASPECTOS FINANCIEROS 7 REGIONAL COLOMBIA REGIONAL ESTADOS UNIDOS REGIONAL CARIBE ESTADOS FINANCIEROS INVERSIONES DE CAPITAL ADQUISICIÓN ACTIVOS LAFARGE CAPEX DEUDA 7 7 8 8 9 9 9 9 VALORACIÓN 10 METODOLOGÍA SUPUESTOS MACROECONÓMICOS FACTORES DE RIESGO FACTORES MACROECONÓMICOS RIESGOS POLÍTICOS DEPENDENCIA DEL PERSONAL CLAVE DEPENDENCIA DE UN SOLO SEGMENTO DE NEGOCIO INTERRUPCIÓN DE LAS ACTIVIDADES, NO RELACIONADAS CON FACTORES LABORALES FACTORES AMBIENTALES OTROS RIESGOS, RELACIONADOS CON EL GIRO DEL NEGOCIO PROYECCIONES INGRESOS PRODUCCIÓN MARGEN EBITDA RESULTADOS DE VALORACIÓN FLUJO DE CAJA COMPARABLES SENSIBILIDADES DE VALORACIÓN TASA DE DESCUENTO NIVELES DE RECUPERACIÓN DEL MARGEN EBITDA PARA USA 10 11 11 11 11 11 11 12 12 12 12 12 12 13 14 14 15 16 16 16 ANEXOS 18 ANEXOS 18 Página 2 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Cementos Argos S.A (CEMARGOS) Introducción Cementos Argos S.A., es una sociedad comercial constituida de acuerdo con las leyes colombianas el 14 de agosto de 1944, y tiene por objeto social la explotación de la industria del cemento, la producción de mezclas de concreto y de cualesquiera otros materiales o artículos a base de cemento, cal o arcilla, la adquisición y la enajenación de minerales o yacimientos de minerales aprovechables en la industria del cemento y sus similares, de derechos para explorar y explotar minerales de los indicados, ya sea por concesión, privilegio, arrendamiento o cualquier otro título, actuar como contratista, constructor, consultor, interventor, diseñador o proyectista de obras civiles o de otro género, ante cualquier entidad pública o privada. Actualmente se posiciona como la compañía líder en el mercado colombiano, con una participación cercana al 48% y de la misma forma muestra una fuerte posición competitiva, en el Caribe y en las regiones en las que tiene operación dentro de los Estados Unidos; ya que cuenta con una estructura de costos, un posicionamiento geográfico y un manejo logístico que le permiten ser competitiva frente a otros actores de gran envergadura que operan en estos mercados. Actualmente es el 5to productor de cemento en LATAM, 4to Productor de concreto en USA, adicionalmente, hace parte de un grupo económico sólido como es el Grupo Empresarial Antioqueño, uno de los grupos económicos más importantes de Colombia. Actualmente cuenta con 11 plantas de cemento, 6 instalaciones de molienda de Clinker, 5 terminales de recepción y empaque de cemento, 308 plantas de concreto, 2.006 mezcladoras de concreto y realizó exportaciones a más de 42 países, produciendo en 2012 aproximadamente 10,8 millones de toneladas de cemento y 8,4 millones de toneladas de Concreto; Y sus Acciones Ordinarias se negocian en la BVC – Bolsa de Valores de Colombia (CEMARGOS). A continuación se muestra la composición accionaria de la compañía después de escindir los activos no cementeros: Ilustración 2 Estructura accionaria 48,2% 51,8% 17,0% 35,8% AFPs Grupo de inversiones suramericana 39,6% 12,4% Grupo Nutresa 4,6% Grupo Argos S.A Fondos Ext. 30,2% Otros 18,3% AFPs 7,4% Fondos Ext. 60,4% Cementos Argos S.A 13,9% Otros 50,1% 100% Celsia S.A Activos escindidos - Inmobiliario - Portuario - Carbón Fuente: Cementos Argos S.A. Helm Comisionista de Bolsa Página 3 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Historia Creada en Medellín el 14 de febrero de 1934 como Compañía de Cementos Argos S.A., comienza a crear empresas en diversas regiones del occidente de Colombia y es así como en 1938 funda Cementos del Valle con capacidad de 100 mil toneladas diarias y luego crea Cementos del Caribe en 1944 logrando así una capacidad de 150 mil toneladas diarias, ya en 1955 constituye Cementos de Caldas, y en 1972 adquiere la planta de Toluviejo; continuando con el proceso de creación de empresas, i en 1977 constituyen la compañía de Clinker Colclinker y Cementos Rioclaro en 1982, y en 1996 adquiere participación en Cementos Paz del Rio. En 1998 comienza su proceso de internacionalización con la adquisición de la Corporación de Cemento Andino en Venezuela, y posteriormente establece alianzas con otras compañías para hacer inversiones en Cementos Colón en República Dominicana, Cimenterie Nationale d’Haiti en Haití y la Corporación Incem en Panamá. De la mano con la estrategia de internacionalización, implementó una estrategia de integración vertical con el fin de abarcar todos los segmentos de negocio de producción de Cemento y Concreto. En 2003 comienza un proceso de organización corporativa mediante la fusión por absorción de las 8 compañías productoras y distribuidoras colombianas, que termina en 2005 bajo el nombre de Cementos Argos S.A., y a su vez, la Compañía de Cementos Argos S.A. cambia su nombre a Inversiones Argos S.A. De otra parte, adquiere en Estados Unidos las compañías Southem Star Concrete y Concrete Express en 2005, y en 2006 adquiere la compañía de concreto Rady Mixes concrete Company; ese mismo año fusiona sus compañías productoras de concreto en Colombia (Agrecón, Concretos de Occidente y Metroconcreto) bajo el nombre Concretos Argos S.A., y adquiere los activos cementeros y concreteros de Cementos Andino y Concrecem en Colombia, completando así once plantas en el territorio y expande la planta en Cartagena. En 2007 lanza la marca unificada Argos; y en 2008 crea Zona la franca en la planta de Cartagena y adquiere las compañías de concreto Santee Redi y Mix y Consort Concrete; en 2009 adquiere la totalidad de inversiones en el Caribe de Cementos Colón y obtienen participación en Panamá, República Dominicana, Haití, St Thomas, St Marteen, Antigua y Dominica. En 2010, y buscando aprovechar el potencial de crecimiento de los mercados locales en donde tiene operaciones, Cementos Argos realizó una inversión conjunta con el Grupo Kersten & Co., principal conglomerado económico de Surinam, con el objetivo de administrar y operar el puerto y la estación de molienda y empacado que dicha compañía tiene en Paramaribo, su capital. De igual manera, a mediados del año realizó otra inversión con el grupo holandés Janssen de Jong en Curazao, para adaptar las instalaciones de empacado y silos que esta sociedad posee en la isla para la importación y distribución de cemento. En el 2010, el grupo inició operaciones en la línea de producción seca de su Zona Franca Permanente Especial en Cartagena, proyecto que buscaba fortalecer la presencia de la compañía en el Caribe y en el mercado colombiano, con un proceso que aumentó la capacidad en 1.8 MM de toneladas por año. En Octubre de 2011 Argos formalizó la adquisición de activos cementeros y concreteros en Estados Unidos por $ 760 millones de dólares a la compañía Lafarge; operación que incluía una planta de cemento en Alabama, con una capacidad de 1,6 MM de toneladas de cemento al año; otra en Carolina del Sur, con una capacidad de 1,1 MM de toneladas de cemento al año; una molienda de clinker en Georgia, con una capacidad instalada de 500.000 toneladas de cemento al año, 79 plantas de concreto en Georgia, Carolina del Sur, Alabama y Florida, con una capacidad instalada de 3,3 millones de metros cúbicos de concreto al año; 347 camiones mezcladores de concreto; y cinco terminales férreos (tres en Georgia, uno en Mississippi y uno en Carolina del Norte); y un puerto marítimo en Alabama. El 23 de noviembre de 2011, la Asamblea de accionistas aprobó la escisión de activos no cementeros que se encontraban en el balance de la Compañía. Los activos a escindir de Cementos Argos comprendían: A)Portafolio de inversiones con participaciones accionarias en Grupo Sura y Grupo Nutresa, B) Activos Inmobiliarios, 5400 hectáreas con potencial residencial, turístico y comercial, C) Activos Carboníferos compuestos por 9 títulos mineros y D) Activos Portuarios representados por 3 facilidades portuarias en Barranquilla, Tolú y Buenaventura. En mayo de 2013 realizó un proceso de emisión de acciones preferenciales en la que adjudicó 209.197.850, de las cuales 133.413.293 se adjudicaron en el mercado local, y el restante en el mercado internacional representados por ADR´s; el precio de la acción preferencial fue de COP$ 7.700. Del total de recursos captados, 20% se destinara para pago de deuda, y el restante 80% se utilizará para impulsar el crecimiento de la compañía ya sea orgánica o inorgánicamente. Capacidad Instalada La regional Colombia cuenta con una capacidad instalada de de 10 millones de toneladas por año de cemento, gracias a sus 9 plantas, 4 puertos y una molienda, y 53 plantas y 424 mezcladoras con capacidad para 3,5 millones de metros cúbicos de concreto al año, Actualmente se encuentra en un proceso de expansión de la capacidad instalada en 900 mil toneladas en el centro de Colombia, específicamente en las plantas de Rioclaro, Cairo y Nare; con una inversión total aproximada de COP$167.000 millones (US$93 millones) en la planta Rioclaro Principalmente y se espera que el proyecto entre en funcionamiento en el primer trimestre del 2014. Página 4 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Ilustración 3 Ubicación Inversiones centro del país Unidos la que más aportó con 5.1 millones de metros cúbicos, luego la Regional Colombia con 3 millones de metros cúbicos y la Regional Caribe con 0,4 millones de metros cúbicos. cúbicos Ilustración 4 Proceso de producción Clinker • Extracción de Caliza de la Mina Fuente: Cementos Argos S.A. Helm Comisionista de Bolsa Minería En la regional de Estados Unidos es el segundo mayor productor de cemento del sureste (Alabama, Alabama, Georgia, Carolina del Norte y Carolina del Sur), con una capacidad instalada de 3,2 millones de toneladas por año, 2 plantas, una molienda y 4 puertos. Respecto a la producción ducción de Concreto es el cuarto mayor productor, y cuenta con una capacidad instal instalada de 9,8 millones de metros cúbicos por año gracias a sus 224 plantas y 1.453 mezcladoras. En el Caribe tiene operaciones en Panamá, amá, Haití, República Dominicana, Surinam, St Marteen, St Thomas, Antigua Dominica y Curazao; Cuenta con una capacidad instalada para la producción de cemento de 2,8 millones de toneladas por año, 4 moliendas y 8 puertos.. Respecto a la producción de Concreto, to, cuenta con una capacidad instalada de 0.5 millones de toneladas al año, y 89 mezcladoras. “para para el año 2013, la planta de Cartagena dejará la regional Caribe, y se vinculará directamente con la regional Colombia, esto como producto de la integración vertical de los activos adquiridos a Lafarge en USA, que hace que la producción de esta planta ya no sea necesaria para suplir el mercado de USA a través del Caribe, sino que atienda principalmente el mercado colombiano” Actualmente Cementos Argos es el mayor or productor y comercializador de cemento en Colombia, el quinto más grande en América Latina y el segundo más grande en el sureste de Estados Unidos (Georgia, Alabama, Carolina del Norte y Carolina ii del Sur) ; gracias a su capacidad instalada de 16 millo millones de toneladas de cemento al año. En el negocio del concreto, Cementos Argos es el primer productor en Colombia y el cuarto más grande en Estados Unidos; y cuenta con una capacidad instalada total de 14 millones de metros cúbicos de concreto al año. Producción La producción de cemento emento a 31 de diciembre de 2012 alcanzó las 10,8 millones de toneladas,, siendo la regional Colombia responsable por 5,2 millones de toneladas, el Caribe por 2,8 toneladas, Estados Unidos por 1,5 millones de toneladas y para exportar tar a diferentes destinos 1.3 millones de toneladas toneladas. Respecto a la producción de concreto,, esta alcanzó los 8,5 millones de metros cúbicos, siendo la Regional egional de Estados • Se combina la Caliza con arcilla y se pasa por un horno para producir clinker • Se combina el clinker con yeso y diversos materiales para prepararlos y mullirlos y obtener cemento Molienda Mezcla • El cemento se usa como un aglomerante del concreto. • El concreto se transporta en los Mixers Fuente: Cementos Argos S.A. Helm Comisionista de Bolsa El proceso de producción comienza con la extracción de caliza de la mina para luego combinarla con arcilla y someterla somet a un proceso de fundición que produce lo que se conoce como clinker, el cual es el principal componente com para la generación de cemento;; Una vez obtenido el clinker, éste se mezcla con otros materiales, se pasa por el molino y se almacena en silos. El cemento se utiliza como material aglomerante del concreto, el cual se produce en una planta mezcladora y se distribuye con mezcladoras que funcionan como elemento transportador. Actualmente los despachos de cemento le aportan a los ingresos en la Regional egional Colombia un valor cercano al 67% del total de los ingresos operacionales, y a su vez los despachos de concreto aportan cerca ca del 33%; Por su parte en la Regional R USA, el cemento aporta cerca del 20% de los ingresos operacionales mientras que el concreto representa cerca del 80% de los ingresos ngresos operacionales; Y en la Regional R Caribe los despachos de cemento representan cerca del 85% de los ingresos operacionales, y los despachos de concreto concre representan cerca del 15% de los ingresos operacionales. Cemento El cemento es una sustancia que se utiliza para unir o dar cohesión, prestándose en forma de polvo con la peculiaridad de endurecerse con el agua. Cementos Argos produce diferentes clases de cemento, en orden de atender las características de la demanda de cada regional. Cemento de Uso General: es el más común y lo comercializan comercial en colores gris y blanco. Cemento de Uso Estructural:: es un cemento catalogado como de resistencias iníciales y finales inales más altas que el de uso general, lo comercializan en color gris. Cemento Tipo III o Concretero:: es un cemento catalogado como de resistencias iníciales altas, ideal para concretos de altas especificaciones y prefabricados, refabricados, lo comercializan en colores gris y blanco. Cemento Petrolero Clase G: de alta resistencia a sulfatos, se utiliza en la industria de los hidrocarburos para la extracción de gases y petróleo especialmente. Página 5 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Otros: otras tipologías que se pueden encontrar en su catálogo cementero serian el Estuco, Super Bond S/N, Cemento para mampostería en colores, PLBC PLBC- Portland Limestone Blended Cement, Cemento Marin Marino y Puzolana Molida. Ilustración 5 Producción de cemento 12 43% 50% 45% 10 40% 37% 8 30% 6 20% 4 14% 2 13% 6% 16% 20% 10% 0% MM Ton 0 Acumulado año Caribe Las cantidades producidas tanto de cemento c cómo de concreto de Cementos Argos, han mostrado una tendencia positiva en los últimos años, donde Colombia representa el principal mercado para el cemento, y Estados Unidos el principal pri mercado para el Concreto; anotando que en Estados Unidos la mayor parte del cemento producido se comercializa a través del concreto, mientras que Colombia comercializa menos del 30% del cemento producido a través del concreto. Otros Negocios* Colombia USA Crei% YoY El sector en Colombia Dado que la regional al Colombia representa cerca del 51% de los ingresos consolidados de la compañía, a continuación se hace una breve descripción del comportamiento de los despachos despac de cemento gris en Colombia; donde la distribución del cemento gris se da por medio de los siguientes guientes canales de distribución: Ilustración 7 Canales de distribución Cemento gris Fuente: Cementos Argos S.A. Helm Comisionista de Bolsa Concreteras Concreto También llamado hormigón, es una mezcla de cemento, agua, arena, grava y aditivos; cuyos principales usos se dan en la construcción de estructuras, concretos arquitectónicos, obras civiles, pavimentos y pisos industriales. Estos son algunos de los productos de concreto que Cementos Argos comercializa en sus distintas regionales: • • • • • • • • • • • • Concretos convencionales Concretos por especificación de durabilidad Concretos de sistemas de colocación especial Concreto para pisos y pavimentos Pisos industriales Concretos livianos Concreto con fibra Fast tracks Mortero Productos de concreto sostenible Productos asociados de concreto Productos prefabricados Ilustración 6 Producción Concreto MM M3 9 8 7 6 5 4 3 2 1 0 101% 17% 11% acumulado año Colombia 21% 32% 27% USA Creci% YoY 120% 100% 80% 60% 19% 40% 20% 0% -30% -20% -40% Industriales Prefabricados Consumidores Fibrocemento Productores Constructores Finales Otros* Comercializadores Fuente: DANE, Helm Comisionista de Bolsa *El canal “Otros” incluye despachos al gobierno, donaciones, consumo interno y ventas a empleados En diciembre de 2012, la producción de cemento gris alcanzó las 948,4 mil toneladas, lo que representó una disminución de 1,3% con relación lación al mismo período de 2011.En este mes se despacharon 831,5 mil toneladas de cemento gris al mercado iii nacional, significando esto una reducción de 5,9% . En el año 2012, la producción de cemento gris alcanzó las 10,9 millones de toneladas, presentando un incremento de 1,4%; donde los despachos al mercado nacional ascendieron a las 10,4 millones de toneladas con un incremento increm anual de 3,4%. Los mayores incrementos por canal se registraron en el cemento despachado a constructores y contratistas (28,1%) y concreteros (10,9%); en contraste la principal reducción se presentó en el canal de comercialización (6,4%). La participación particip de cada canal dentro del total de despachos de cementos se distribuyeron en 57,5% para los comercializadores, 20,5% para las concreteras 17% para constructores y contratistas, 2,6% prefabricados y 1,4% Otros. Caribe Fuente: Cementos Argos S.A. Helm Comisionista de Bolsa Página 6 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Ilustración 8 Producción Vs despachos nacionales inversiones de capital especialmente en el centro de Colombia, lo que permitirá reforzar su estrategia competitiva. 1.200 1.000 Regional Colombia 800 600 400 dic-12 oct-12 jun-12 ago-12 abr-12 dic-11 Total despachos Constructores Otros feb-12 oct-11 jun-11 ago-11 abr-11 dic-10 feb-11 oct-10 jun-10 Producción Comercialización Prefabricados ago-10 abr-10 dic-09 feb-10 oct-09 jun-09 ago-09 0 abr-09 Ton 000 200 Concreteras Fibrocemento En Colombia, se aprecia un mercado con buenos volúmenes, especialmente en el negocio del concreto el cual presenta máximos históricos; esto sustentado por fundamentales macroeconómicos robustos, y por los proyectos de infraestructura venideros de corto y mediano plazo, tanto públicos como privados, los cuales son una importante fuente de consumo de cemento y concreto, y por ende generadores de ingresos para la compañía. Fuente: DANE, Helm Comisionista de Bolsa Los mayores incrementos por región se registraron en los despachos a Cundinamarca (44,7%), Norte de Santander (18,5%), Córdoba (15,3%), Santander (15,1%) y Magdalena (9,4%). Por el contrario, los departamentos de Risaralda (10,3%) y Nariño (-10,0%) presentaron los mayores decrecimientos en los despachos de cemento gris. 1.000 950 915 762 742 800 Total, 831 Ilustración 9 Despachos de cemento gris por región Los ingresos de la Regional para el 2012 estuvieron por encima de los COP$ 2.287 miles de millones, representando un incremento del 18,9% respecto al mismo periodo del año anterior, y un EBITDA alrededor de los COP$ 805 miles de millones de pesos presentando un margen EBITDA de 35,2%. Los ingresos obtenidos, fueron el resultado de generar despachos por cerca de 5,1 millones de toneladas de cemento y 3,0 millones de metros cúbicos de concreto, presentando crecimientos del 2% y 15% respectivamente, lo cual evidencia tendencias positivas de crecimiento en los segmentos de Infraestructura y Construcciones. 600 400 Bogotá Valle del cauca Antioquia Resto del país Cundinamarca Total oct-12 jul-12 abr-12 ene-12 oct-11 jul-11 abr-11 ene-11 oct-10 jul-10 abr-10 oct-09 ene-10 jul-09 0 abr-09 Ton 000 200 Atlántico Fuente: DANE, Helm Comisionista de Bolsa Aspectos financieros Al cierre del 2012, la compañía alcanzó ingresos acumulados consolidados alrededor de los COP$ 4.4 billones, registrando un crecimiento de 23% respecto al 2011, y un EBITDA consolidado de COP$ 187mil millones para el último trimestre y COP$ 791 miles de millones para el acumulado del año, lo que muestra un incremento del 25% respecto al año anterior, y genera con un margen EBITDA de 18%. Por su parte, la utilidad operacional consolidada para el 2012 alcanzó los COP$ 415 miles de millones, representando un crecimiento de 37% respecto al mismo periodo del 2011 y la utilidad neta consolidada alcanzó los COP$ 388 miles de millones, logrando un incremento de 12% respecto al 2011. Antes de analizar cada regional hay que tener en cuenta que la escisión de los activos no operativos hacia Inversiones Argos se materializó en mayo de 2012, y que la adquisición de los activos a Lafarge en Estados Unidos se involucra en los estados financieros de la compañía a partir del último trimestre de 2011; además, se han aprobado importantes recursos para En el tercer trimestre del 2012, anunció una inversión estratégica en el centro del país, específicamente en las plantas de Rio Claro y algunas mejoras en las plantas del Cairo y Nare; con una inversión aproximada de COP$ 167 mil millones. A mediados del 2012, el gobierno colombiano anunció a través de la Agencia Nacional de Infraestructura, la cuarta generación de concesiones viales por COP$ 40 billones, que iniciará con un primer grupo de seis concesiones por COP$ 8 billones que se adjudicarán a principios de 2013. Tabla 2 Resumen Ingresos, EBITDA Regional Colombia Regional Colombia Ingresos EBITDA Ingresos EBITDA COP MMM COP MMM USD MM USD MM mar11 jun11 sep11 dic11 mar12 jun12 sep12 dic12 426 449 509 539 569 555 589 575 129 133 165 224 189 173 206 236 227 249 284 279 317 310 327 318 68 74 93 116 105 97 115 130 Fuente: Helm Comisionista de Bolsa Regional Estados Unidos En Estados Unidos, los inicios de construcción de vivienda en diciembre de 2012 subieron un 12.1% desde 851.000 a 954.000 unidades. Para todo el 2012, se edificaron 780.000 viviendas, frente a las 608.800 de 2011, crecimiento que estuvo fomentado por los bajos costos del crédito y el incremento del precio de las propiedades, las cuales están estimulando el mercado inmobiliario. Sin embargo, de las dos zonas donde tiene presencia Cementos Argos, la zona sur-centro y sur-este, Página 7 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 reportan diferentes niveles en la mejora de volúmenes y proceso de estabilización en los precios. Para finales del 2012, los ingresos en la regional ascendieron a COP$ 1.201 miles de millones (US$ 668 millones), representando un incremento de 43% frente a lo reportado por la operación Argos USA en el mismo periodo del año anterior. El EBITDA acumulado se situó en US$ -14 millones, pero se resalta que en el segundo y tercer trimestre presentó márgenes positivos, lo cual anima a pensar que para finales del 2013 esta regional presentará resultados positivos. activos no operativos, la utilidad neta empieza amostrar un comportamiento decreciente que incluso para el cuarto trimestre del año se ubica en niveles negativos. Ilustración 10 Resultados 2012 5.000 4.500 4.000 3.500 3.000 2.500 2.000 1.500 1.000 500 (500) Regional USA Ingresos EBITDA Ingresos EBITDA COP MMM COP MMM USD MM USD MM mar11 jun11 sep11 dic11 mar12 jun12 sep12 dic12 158 179 168 335 270 314 308 309 -11 -4 -2 68 -14 4 2 -6 80 95 102 176 148 174 175 171 -18 -1 -2 -6 -3 -1 -7 4 Fuente: Helm Comisionista de Bolsa Regional Caribe Se observan tendencias interesantes, como son los altos niveles de aprobación de crédito de vivienda y condiciones hipotecarias en Panamá, donde el posible dinamismo del mercado de vivienda, será un complemento de largo plazo a los planes de infraestructura en ese país, que tiene como bandera la ampliación del Canal de Panamá. Los ingresos consolidados de la Regional para el 2012 ascendieron a COP$ 715 mil millones (US$ 398 millones), registrando un crecimiento de 12% en pesos o 14% en dólares frente al mismo periodo del año anterior. El EBITDA se ubicó en COP$ 172 mil millones (US$ 96 millones), presentando un crecimiento del 16% en pesos o 19% en dólares frente a lo alcanzado el año anterior. Ingresos EBITDA Ingresos EBITDA COP MMM COP MMM USD MM USD MM Y2011 T1 2012 T2 2012 T3 2012 T4 2012 Y2012 Anual Trimestral Anual Ingresos ope EBITDA Margen operacional mar11 jun11 sep11 dic11 mar12 jun12 sep12 dic12 184 195 196 44 207 219 218 71 43 52 46 19 46 40 49 37 81 86 85 83 95 105 103 95 21 23 21 21 25 23 26 22 Fuente: Helm Comisionista de Bolsa Estados Financieros En lo corrido del 2012 los resultados trimestrales mostraron tendencias constantes en sus ingresos, costos y gastos operacionales, sin embargo, se resalta del primer trimestre el hecho que la utilidad neta fue superior al EBITDA del periodo, mostrando un alto impacto de los ingresos no operacionales en los resultados de la compañía, y ya a partir del segundo trimestre y como resultado del proceso de escisión de los Costos y gastos oper Utilidad neta Margen EBITDA Fuente: Cementos Argos, Helm Comisionista de Bolsa Los ingresos para el cuarto trimestre del 2011 presentaron un incremento sustancial, que se explica por la inclusión en los estados financieros de los activos adquiridos a Lafarge; como efecto de incluir los nuevos activos, los estados financieros en cierta forma dejan de ser comparables con periodos anteriores, Sin embargo, el margen EBITDA de los estados financieros acumulados a diciembre de 2011, presenta comportamientos similares a los presentados en el 2012, dejando un promedio para este indicador de 18%. A continuación se presentan los resultados financieros consolidados de los últimos 3 años, aclarando que los resultados del 2012 ya incorporan la escisión de activos no operativos a Inversiones Argos, y presentan de forma consolidada los resultados de todas las filiales. Ilustración 11 Resultados Acumulados 2012 COP$MM ESTADO DE RESULTADOS 2010 2011 2012 3.023.069 2.423.433 3.668.610 2.904.365 4.380.393 3.468.457 Utilidad Bruta 599.636 764.245 911.936 Gastos de Administración Gastos de Ventas Depreciaciones Amortizaciones Deterioro de activos 253.709 127.327 0 257.755 88.343 259.462 103.788 53.702 280.549 74.460 303.515 140.791 53.064 323.560 0 Ingresos Operacionales Gastos de Operación Tabla 4 Resumen Ingresos, EBITDA regional Caribe Regional Caribe MMM COP$ Tabla 3 Resumen Ingresos, EBITDA regional USA 30,0% 25,0% 20,0% 15,0% 10,0% 5,0% 0,0% -5,0% Utilidad Operativa (EBIT) 130.257 272.833 414.566 EBITDA 476.355 681.544 791.190 Otros Ingresos no Operacionales Egresos Financieros Otros Egresos no Operacionales Diferencia en Cambio 674.164 169.132 306.108 758 809.663 171.191 490.679 -15.848 403.753 201.822 198.548 -1.160 Utilidad antes de Impuestos 329.939 404.778 416.789 Impuesto de Renta intereses Minoritarios 31.947 9.114 25.024 9.780 17.082 12.088 Utilidad Neta 288.878 369.974 Fuente: Cementos Argos S.A. Helm Comisionista de Bolsa 387.619 Página 8 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Ilustración 13 Bonos en circulación 1.200 2.500 1.000 2.000 800 1.500 600 Saldo Vencimientos 2026 2027 - Vencimientos 500 - - 2025 2020 Saldo - 2023 2019 Cupones* 303 230 - 2022 - 2021 - 70 2018 2017 - 2016 - 300 193 195 115 2024 200 Cupones* Miles de millones 1.000 840 400 2015 Ilustración 12 Mapa de activos adquiridos Actualmente Cementos argos tiene 11 títulos en circulación con vencimientos entre el 2014 y el 2027, 20 donde se resalta que el título con vencimiento en el 2014 es el único con tasa fija, y los otros están indexados al IPC o a la DTF. 2014 Los activos que hicieron parte de la transacción fueron: una planta de cemento en Roberta, Alabama, con una capacidad instalada de 1,6 millones de toneladas as de cemento al año; otra en Harleyville, Carolina del Sur, con una capacidad instalada de 1,1 millones de toneladas de cemento al año; una molienda de clinker en Atlanta, Georgia, con una capacidad instalada de 500.000 toneladas de cemento al año; 79 plantas ntas de concreto en Georgia, Carolina del Sur, Alabama y Florida, con una capacidad instalada de 3,3 millones de metros cúbicos de concreto al año; 347 camiones mezcladores de concreto; cinco terminales férreos (tres en Georgia, uno en Mississippi y uno en Carolina del Norte); y un puerto marítimo en Mobile, Alabama. Deuda 2013 Adquisición activos Lafarge El 12 de mayo de 2011 la Compañía suscribió con Lafarge, líder mundial de materiales de construcción, un contrato mediante el cual Argos adquiere por USD 760 millones, activos cementeros y concreteros en Estados Unidos Unidos, con una transacción financiada mediante un n crédito puente de US$404 millones, US$ 356 millones de recursos propios producto de desinversiones. ersiones de capital para el 2013, 2 se esperan Por su parte, la inversiones estén alrededor de los US$ 220 Millones, los cuales se enfocaran principalmente en Colombia, Colombia donde US$ 93 Millones corresponderán rán a la ampliación de la capacidad instalada en el centro del país en 900 mil toneladas por año, y más de US$ 65 millones se destinaran para reforzar el sistema de empaque y ampliar la capacidad de almacenamiento en la planta de Cartagena; la inversión en Estados unidos de un Molino en Carolina del Sur por cerca de USD$ 50 millones. millones Miles de millones Inversiones de Capital Fuente: Bloomberg, Helm Comisionista de Bolsa *Los cupones indexados al DTF o IPC, se calcularon con base en las proyecciones de Helm Bank y Helm Comisionista de Bolsa Fuente: Cementos Argos, Helm Comisionista de Bolsa Con dicha adquisición la capacidad instalada de Argos en Estados Unidos dos alcanzó las 3,2 millones de toneladas de cemento y cerca de 10 millones de metros cúbicos de concreto al año; y de esta forma,, la Compañía queda con una capacidad instalada total en todas las regiones donde tiene presencia de 16 millones de toneladas dee cemento y 14 millones de metros cúbicos de concreto al año. Como resultado de lo anterior,, Argos se convierte en el segundo productor más grande de cemento del sureste de Estados Unidos; igualmente, llega a ser el cuarto productor más grande de concreto de este país y uno de los líderes en el mercado de concreto de Atlanta, Dallas y Houston, importantes centros urbanos del sur de Estados Unidos. CAPEX Las inversiones de Capital del 2012 fueron de COP$ 79 miles de millones para mantenimiento, y COP$ 212 m miles de millones que correspondieron a inversiones estratégicas. El comportamiento de la deuda de largo plazo tiende a disminuir isminuir con el paso del tiempo y por tanto un roll over de la deuda se puede considerar conveniente para mantener la estructura de capital, sin embargo, por el momento no se conoce o posee ninguna información que muestre una intención de emitir nuevos títulos de endeudamiento o pago anticipado de algún título vigente. La discriminación en monto plazo y tasa de cada bono que posee la compañía se presenta a continuación: Tabla 5 Bonos en circulación Bono en circulación, plazo Tasa Bono del 24 de abril de 2014 9,7% EA-Anual EA Bono del 11 de abril de 2014 DTF+134 - Trimestral 111.400.000.000 Bono del 11 de abril del 2015 DTF+145 TF+145 - Trimestral 114.943.000.000 Bono del 23 de nov. del 2015 IPC+280 - Semestral 80.000.000.000 Bono del 28 de abril del 2016 IPC+600 - Trimestral 114.943.000.000 Bono del 16 de abril del 2017 C6 IPC+380 - Trimestral 97.022.000.000 Bono del 16 de abril del 2017 C15 IPC+450 - Trimestral 303.082.000.000 Bono del 23 de nov. del 2017 IPC+317 - S A 440.000.000.000 Bono del 28 de Abril del 2019 IPC+630 - Trimestral 70.350.000.000 Bono del 16 de mayo del 2022 IPC+424 - Trimestral 299.896.000.000 Bono del 28 de Abril del 2024 IPC+424 - Trimestral 229.530.000.000 Bono del 16 de mayo del 2017 IPC+450 - Trimestral 303.802.000.000 Total Saldo ene-2013 81.175.000.000 2.246.143.000.000 Fuente: Bloomberg, Helm Comisionista omisionista de Bolsa Página 9 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Respecto a la deuda con Entidades financieras, a diciembre de 2011 poseía 5 créditos de largo plazo por COP$ 453.000 millones, donde el saldo a diciembre de 2012 varía al tener en cuenta las obligaciones que se vuelven de corto plazo y las amortizaciones del periodo. Tabla 6 Obligaciones financiera LP. dic. 2011 $ Monto en Dólares Monto en COP$MM Bancolombia Peso - 300.000 16-sep-20 Banco Popular Peso - 60.000 14-may-13 Bancolombia Peso - 50.000 27-dic-20 AV Villas Peso - 25.000 10-oct-13 Andino Trading Dólar 9.564.831 18.582 01-ene-15 9.564.831 453.582 Total Término Fuente: Cementos Argos, Helm Comisionista de Bolsa La compañía tiene obligaciones de largo plazo que están respaldadas por la EKF (ECA de Dinamarca), y cuyo agente administrativo es el Citibank, por valor inicial de US$159.235.669, cuyos deudores son Cementos Argos S.A, Zona Franca S.A.S y Argos USA Corp. Esta deuda tiene un covenant financiero para el indicador Deuda Neta/EBITDA + Dividendos 12 meses donde exigen que sea menor de 4 a partir de junio 30 de 2012, otros covenants exigidos estaban dados para fechas anteriores al 2012. Tabla 7 Obligaciones financiera LP ECA Dinamarca a Dic. 2011 Monto en Dólares $ Citibank PLC London Citibank PLC London Total Monto en COP$MM Término Dólar 114.729.586 222.885 26-jun-19 Dólar 4.697.165 9.125 26-jun-19 119.426.751 232.010 Fuente: Cementos Argos, Helm Comisionista de Bolsa Otras obligaciones financieras de LP que presenta la compañía son un Leasing con Bancolombia, y un Crédito sindicado con Citibank sucursal panamá como agente administrador a una tasa de Libor + 1,5%. El crédito sindicado presenta los siguientes covenants financieros; A) mantener el indicador Deuda Neta /EBITDA menor a 2,5, B) Cobertura del servicio a la deuda no menor a 4,0 y C) Razón deuda Total / Patrimonio menor a 1,3. Tabla 8 Otras obligaciones de LP $ Bancolombia Citibank (AD) Total Valoración Metodología La metodología que se implementó para determinar el valor de Cementos Argos S.A. (CEMARGOS) fue el de Flujo de Caja Libre descontado. El proceso metodológico para realizar la valoración se muestra a continuación: Ilustración 14 Proceso de Valoración Recopilación y análisis de información existente - Ingresos operativos - Proyección EF - Egresos operativos - Proyección FCLO - Escenarios de - Proyección FCLD valoración - Inversiones -Proyección FCI 4.491 67.995 72.486 01-dic-16 18-may-15 - Tesis de inversión Financiación Fuente: Helm Comisionista de Bolsa Para la elaboración del modelo financiero de valoración, se tuvo en cuenta los siguientes componentes claves de la metodología: Horizonte de tiempo: el número de periodos futuros que se proyectaron correspondió a 5 años; teniendo como primer periodo al año 2013 y como último al 2018. Flujos de caja de la firma: es el resultado de la Utilidad antes de Intereses e Impuestos “UAII” (EBIT) – Impuestos a la Renta + Depreciaciones + Amortizaciones de gastos diferidos + Otras causaciones que no requieren caja (+-) Corrección monetaria Inversiones activos fijos - Variación en capital de trabajo. Valor de perpetuidad: Se utiliza el valor a perpetuidad para estimar la capacidad de generación de caja a futuro, en los periodos posteriores a los que se está realizando la proyección específica en el modelo financiero. Tasa de descuento: la tasa de descuento se estimó con base a la metodología WACC (Weighted Average Cost of Capital) en español costo Promedio Ponderado del capital, anotando que los riegos propios de la operación se involucraron el flujo de caja proyectado; dado esto secalculo el WACC conforme a la siguiente fórmula: Monto en Monto en Término Dólares COP$MM Leasing Peso Sindicado Dólar 35.000.000 35.000.000 - Análisis tasa de descuento = 1− + + + Donde: Fuente: Cementos Argos, Helm Comisionista de Bolsa Página 10 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Kd = Tx= D= E= Ke= Costo Ponderado de la deuda una vez descontado el beneficio tributario correspondiente a 5% E.A (en COP$). Tasa impositiva Deuda Total; La estructura de deuda se asumió de acuerdo a lo expuesto en el sub título Deuda, y dadas las condiciones actuales de liquidez de la compañía no se asume una rotación de deuda, y por tanto en el largo plazo la estructura de capital estará representada en su totalidad por el aporte de los accionistas. Equity Total; donde en la estructura de capital inicial corresponde al 62%. Sin embargo este porcentaje se va incrementando en la medida que se paga deuda emitida. Costo del Equity; calculado mediante la metodología CAPM, que se presenta a continuación: Supuestos macroeconómicos Para el desarrollo de las proyecciones de ingresos, costos gastos y otros, se afectan en algunos casos por variables de tipo macroeconómico como la inflación, la tasa de interés de los depósitos a término o la tasa representativa del mercado, los cuales estarán sujetos a las siguientes proyecciones: Tabla 10 Supuestos macroeconómicos IPC % PIB % (var) Devaluación % Dólar DTF E.A. % 2012 2013p 2014p 2015p 2016p 2017p 2.44 3,6 -7,62 1.768 5.27 2,37% 4,3% 2,35 1.810 4,25 3,5% 5,5% -2,00 1.774 5,00 3,5% 5,0% -2,00 1.738 6,50 3,5% 5,0% -2,00 1.675 6,10 3,5% 5,0% -2,00 1.641 5,60 Fuente: Helm Bank; Helm Comisionista de Bolsa Factores de Riesgo = + − Donde: Rf= Tasa libre de Riesgo = Beta apalancado (Rm-Rf)= Prima de Mercado Dado lo anterior, la tasa de descuento resultante para cada periodo proyectado se muestra a continuación: Tabla 9 Costo Ponderado del Capital (tasa de descuento) WACC 2013p 8,93% 2014p 9,13% 2015p 9,12% 2016p 9,14% 2017p 9,31% 2018p 9,35% 9,40% 9,30% 9,20% 9,10% 9,00% 8,90% 8,80% 8,70% 2013P 2014P 2015P 2016P 2017P 2018P Fuente: Cálculos propios Helm Comisionista de Bolsa El comportamiento de la tasa de descuento, se explica en gran parte por el supuesto de Roll Over de deuda bancaria, el des apalancamiento del beta a medida que se va pagando la deuda emitida (bonos); donde el beta des apalancado que se ha tomado para el cálculo del WACC es de 1.116 el cual ha sido calculado con base al comportamiento de la acción respecto al COLCAP hasta junio de 2013. Uno de los supuestos del modelo respecto a la tasa de descuento, es que se mantendrán constantes las obligaciones financieras bancarias de largo plazo, por tanto, la estructura de capital solo cambia en la medida que se vayan venciendo los bonos emitidos por la compañía y se modifiquen tasas como la tasa libre de riesgo o hayan cambios en el tipo de cambio. Los factores de riesgo que pueden afectar el flujo de caja de la compañía pueden depender de factores tanto endógenos como exógenos; de forma que para poder incluirlos en la valoración, se tomaron datos históricos y se modelaron mediante la iv metodología de Simulaciones de Montecarlo , con el objetivo de mostrar un flujo de caja que involucre los factores de riesgo que lo pueden afectar. Factores Macroeconómicos Los factores macroeconómicos podrían representar un riesgo para la operación y los resultados de Cementos Argos. El principal riesgo macroeconómico es el ciclo de la construcción de los mercados en los que opera la compañía, que va ligado fuertemente al desempeño de la economía de cada país. Riesgos políticos Los riesgos políticos de los países en los que opera Cementos Argos también podrían afectar los resultados de la empresa. En este aspecto, la estrategia de la compañía ha sido invertir en países que además de contar con un potencial de crecimiento sean reconocidos por su estabilidad política, sobre todo en lo que respecta a inversión extranjera. Dependencia del personal clave La dependencia de de personal con capacidades y conocimientos específicos, puede llegar a afectar los resultados de la compañía, es por esto que Cementos Argos ha establecido políticas de sucesión y equipos de trabajo que aseguran que no exista dependencia de personal clave. Dependencia de un solo segmento de negocio El 97% de los ingresos operacionales consolidados de Cementos Argos provienen de la venta de Cemento y Concreto. Al ser una empresa integrada verticalmente, incluyendo la generación de energía para sus procesos productivos, las concreteras que fabrican la mezcla lista de concreto, la flota fidelizada que distribuye sus productos y los puertos de embarque en el país y el exterior, la empresa garantiza en todo momento su continuidad en la cadena de valor del negocio. Página 11 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 De la misma forma, existen algunos proveedores o clientes que podrían afectar la operación normal de la compañía y sus resultados. Sin embargo, para mitigar el riesgo de proveedores, en la mayoría de los casos, se busca establecer contratos de mediano o largo plazo con sanciones relevantes en caso de incumplimientos. Factores ambientales El negocio de Cementos Argos está expuesto a riesgos operacionales como condiciones climáticas, interrupción del suministro de energía, fallas técnicas, fuego, explosiones u otros accidentes, entre otros. Estos riesgos podrían afectar las actividades del Emisor. Para la mayoría de estas eventualidades, se cuenta con las pólizas necesarias para mitigar el impacto de estos riesgos en los resultados del Emisor. Otros riesgos, relacionados con el giro del negocio Dentro del giro normal del negocio, existen riesgos latentes que son externos a la compañía tales como cambios en la regulación nacional e internacional, condiciones económicas adversas, desarrollos de nuevas tecnologías que permitan encontrar productos sustitutos, Entrada de nuevos competidores y cambios negativos en el precio del cemento por presiones de demanda a la baja. Para mitigar algunos de estos riesgos, la compañía aprovisiona en sus estados financieros eventos adversos de posible ocurrencia que pueden afectar la situación financiera. El Emisor cuenta con un equipo de abogados especializado en la legislación de las regiones donde tiene presencia. Proyecciones La proyección de los estados financieros de la compañía, dependen directamente de los supuestos utilizados para la proyección de la producción y del nivel de precios de venta de cada producto; en este sentido, se han proyectado de forma independiente las cantidades producidas y nivel de precios para cada regional mediante la implementación de Simulaciones de Montecarlo, en orden de mantener coherencia con el comportamiento histórico, y las expectativas que se tienen para cada regional. Ingresos El 2012 mostró un crecimiento de los ingresos del 19,4% respecto a los ingresos del 2011, justificado en parte por la inclusión de los activos adquiridos en USA en 2011 a Lafarge, pero este hecho no se puede considerar como una tendencia de crecimiento natural de la compañía; por tal razón, el 2013 se proyecta con la una tasa de crecimiento inferior de 9,8%, soportado por la expectativa de ejecución de grandes obras de infraestructura en Colombia y el Caribe. Ilustración 15 Proyección de ingresos 7.000 6.000 5.000 4.000 3.000 2.000 1.000 MMM COP$ Interrupción de las actividades, no relacionadas con factores laborales Las operaciones de Cementos Argos están sujetas a factores que en ocasiones no son controlables por la compañía; factores como la disponibilidad de materia prima, carbón y otros combustibles, agua y energía. Para minimizar estos riesgos, Cementos Argos adquiere aproximadamente la mitad del consumo de carbón a sus filiales y es autosuficiente en la generación de energía para su proceso productivo en un 70%. Maneja también unos adecuados inventarios de materia prima para poder cubrir cualquier eventualidad en la cadena desabastecimiento. En las plantas de la zona norte de Colombia, existe la posibilidad de operar los hornos de clinkerización con carbón o con gas, dependiendo de la disponibilidad del recurso y su precio en el mercado. La caliza, materia prima principal para la producción, es extraída de minas propias de la compañía. 25,0% 20,0% 19,4% 15,0% 9,8% 6,2% 5,1% 6,9% 6,4% 10,0% 6,2%5,0% 0,0% 2012 2013P 2014P 2015P 2016P 2017P 2018P Ingresos 2012 Otros Caribe Creci % Ingresos Capex nuevo USA Colombia Fuente: Helm Comisionista de Bolsa Los ingresos de la compañía se han proyectado de forma discriminada y mediante la metodología de Simulaciones de Montecarlo para cada regional, y otros negocios, los cuales contienen las exportaciones realizadas a otros países, y un rubro adicional denominado ingresos por nuevo CAPEX, el cual refleja los resultados proyectados de la ejecución de nuevas inversiones de capital durante los años de la proyección. Para las nuevas inversiones de capital se tomó como supuesto el que empiezan a ser productivas seis meses después de realizadas las inversiones de un año, y reflejan ventas de cemento en cada regional de forma ponderada de acuerdo a la participación en los ingresos que cada regional presenta actualmente; es decir, se asigna un porcentaje de las nuevas inversiones a cada regional. Producción Por su parte, la proyección de la producción de cada regional se discriminó en producción de cemento por toneladas y 3 producción de concreto en metros cúbicos (M ), a excepción de las exportaciones, para las cuales solo se proyectó producción de cemento. Dadas las proyecciones de cada regional y otros negocios, las cuales se realizaron mediante Simulaciones de Montecarlo, a continuación se muestran los resultados. Página 12 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Ilustración 16 Producción Proyectada de Cemento Margen EBITDA Ilustración 18 EBITDA, Margen EBITDA 12,0% 10,0% 30% 8,0% 25% 6,0% $2.000 $1.500 20% 4,0% 2012 2,0% 15% 0,0% 10% $1.000 $500 2013P 2014P 2015P 2016P 2017P 2018P 5% Total 2012 USA Caribe Colombia Nuevo Capex Crecimiento 0% Fuente: Helm Comisionista de Bolsa $0 2010 2011 2012 2013 2014 2015 2016 2017 2018 EBITDA Margen EBITDA MMM COP$ MM Ton 18 16 14 12 10 8 6 4 2 0 Fuente: Helm Comisionista de Bolsa La proyección de la producción de cemento,, tuvo en cuenta lla capacidad instalada que actualmente tiene cada regional, con excepción de la regional Colombia, para la cual se incluye un incremento en la capacidad ad de 900 mil toneladas por año a mediados del 2014. Actualmente se considera que la capacidad en Colombia especialmente en el centro del país está al tope de la producción, razón por la cual el crecimiento del 2013 en términos de volúmenes es de tan solo el 0,3%, pero a partir del 2014 cuando ya son productivas las nuevas inversiones de capital se proyectan crecimientos recimientos en el rango del 8% al 10%. La producción destinada a exportaciones, se limitó por la capacidad de la regional Colombia menos la producción efectiva de dicha regional destinada para cubrir el mercado interno; por su parte, la producción de las nuevas uevas inversiones de capital estuvo sujeta al supuesto de una capacidad inst instalada de 1000 toneladas por cada COP$180 millones invertidos aproximadamente. Ilustración 17 Producción Proyectada de Concreto 10 6,0% 8 5,0% os resultados operacionales muestran un salto en el 2011, Los explicado por la inclusión de los activos adquiridos a Lafarge en Estados Unidos, aclarando que éstos se incluyen en los estados financieros consolidadoss de la compañía a partir del último úl trimestre del 2011. La proyección del costo de Producción se hizo con base en la información histórica y manteniendo una proporción respeto a los ingresos operacionales para las Regionales Colombia, Colombia Caribe y USA, donde para esta última que ha presentado present resultados operacionales negativos en los últimos años, se supuso un escenario en el que para el 2013 deja de presentar resultados de EBITDA negativos y empieza poco a poco a mostrar resultados positivos, lo cual impulsa positivamente los resultados consolidados de la compañía. En este sentido, los márgenes individuales para oscilan para la Regional Colombia alrededor del 35%, para la Regional Caribe alrededor del 24%, y para la Regional USA van desde el 0% al 16%; 16% lo que deja un margen EBITDA consolidado do proyectado que va del 18,96% en el 2013 al 24,23% en el 2018. 4,0% 6 3,0% 4 2,0% MM M3 2 1,0% 0 0,0% 2012 2013P 2014P Total 2012 2015P 2016P USA 2017P 2018P Caribe Fuente: Helm comisionista de Bolsa La producción de concreto presenta un comportamiento proyectado un poco más constante si se compara con el comportamiento de la producción de cemento, lo cual se explica por el supuesto que las inversiones de capital en su mayoría son para incrementar crementar la capacidad cementera más no concretera, es por eso que las proyecciones de concreto no involucran el rubro de inversiones por nuevo CAPEX. Página 13 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Ilustración 20 Esquema valoración valorac del Patrimonio Resultados de Valoración Flujo de caja Teniendo en cuenta los resultados de las diversas proyecciones de producción, nivel de costos y gastos, y el nivel de precios para cada regional; se calculó lculó el valor de la operación de forma consolidada para toda la compañía bajo la siguiente metodología. + •Valor Valor de la Operación + •Activos Activos no Operativos = •Valor Valor Compañía - •Pasivo Pasivo Financiero Ilustración 19 Esquema de valoración de la operación = •Valor Valor Patrimonio + •Utilidad Operativa - •Impuestos operativos = •NOPLAT + •Depreciaciones y amortizaciones = •Flujo de Caja Bruto - •Inversión en Capital de Trabajo - •Inversión de Capital o fija = •Flujo de Caja Operativo (VP) + •Perpetuidad (VP) (+) Inversiones Temporales (+) Otros Activos (=) Valor Compañía (-) Otros Pasivos = •Valor de la operación (=) Valor Patrimonio por FCLO Fuente: Helm Comisionista de Bolsa Dado lo anterior, ell valor del patrimonio quedaría estimado de la siguiente forma: Tabla 12 Valor del Patrimonio (+) Valor de la Operación El flujo de caja Operativo consolidado resultante en valores corrientes como en constantes al 2013 se presenta a continuación: Tabla 11Valor Valor operación con reservas actuales FCLO FCLO VP 2013p 73.781 73.781 2014p 486.094 445.442 2015p 502.961 422.386 2016p 563.966 433.940 2017p 692.835 487.673 2018p 773.533 497.940 Valor Operación 1.880.573 285.342 15.619.895 3.470.328 12.149.567 Fuente: Cálculos propios Helm Comisionista de Bolsa Fuente: Helm Comisionista de Bolsa Perpetuidad 13.453.980 17.232.327 11.092.820 13.453.980 Fuente: Cálculos propios Helm Comisionista de Bolsa De acuerdo a la metodología de valoración asumida asumida, una vez determinado el valor de la operación, para determinar el valor del patrimonio se siguen los siguientes pasos: Tesis de inversión: una vez realizada la escisión e de los activos no operacionales, presenta una estructura de activos enfocados en actividades cementeras y concreteras, quitándole ruido a los resultados de la compañía y volviéndola más comparables con sus peers del sector. sificación de mercados que presenta le permite De otra parte, la diversificación mitigar el riesgo y generar flujos de caja sólidos y con expectativas positivas. Un alto porcentaje de la generación de valor de la compañía, depende de la expectativa de recuperación de la regional USA, de la cual se espera empiece a mostrar resultados positivos este año. La emisión de e acciones preferenciales cambió su estructura de capital y la volvió más sólida en términos patrimoniales, sin embargo, aún existe incertidumbre respecto a la utilización de los recursos captados, y cómo estos pueden afectar la operación de la compañía. Dado lo anterior, r, Proyectamos un P.O de COP$8.930 COP$8.9 para la acción ordinaria a finales de 2013 y COP$ 9.120 20 para la acción preferencial; y dado el nivel actual de la especie en COP$ C 7.600, recomendamos la compra de la especie, observando un potencial de valorización de 17,5%. Página 14 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Comparables FINANCIERA MERCADO ACTIVO TOTAL VENTAS NETAS 12 M EBITDA 12M INVENT/ VENTAS MARGEN BRUTO Promedio 21.983 14.599 1.225 13 30 22 Mediana 22.766 11.509 411 12 31 26.420 11.509 2.135 13 22 Millones de USD Norteamérica Promedio MARGEN MARGEN EBITDA NETO ROE EV/ EBITDA PRECIO/ VENTAS PRECIO P/ EBITDA 10 7 18 2 727 14,4 1,73 12.895 21,5 19 2 3 11 1,4 43 8,5 1,29 9.027 21,5 16 1 3 12 1,4 43 8,8 1,29 9.027 - PVL MARKET CAP RPG Vulcan Materials Co 8.127 2.567 390 13 13 15 -2 -1 23 2,7 54 18 1,87 7.026 - Latinoamérica Promedio 5.041 2.092 411 15 34 25 6 9 11 1,8 2.340 8,5 1,91 3.219 20,4 Cementos Argos Unión Andina de Cementos Cementos Pacasmayo Grupo Cementos Chihuahua Cementos Bio Bio Cemex Latam Holdings 5.810 2.438 - 8 28 - 9 4 - 2,3 8.800 - 1,77 5.604 26,1 2.925 876 279 21 34 32 15 12 11 2,1 4 6,7 1,89 2.373 16,0 934 444 106 24 39 24 14 11 11 3 6 12,5 1,79 1.615 22,2 1.646 632 122 17 18 19 3 2 - 1,9 46 9,6 1,25 1.241 62,7 1.048 638 31 10 35 5 -9 -13 24 0,6 669 11,8 0,8 374 0,0 4.059 1.592 548 6 52 34 17 25 - 2,7 13.820 7,8 3,06 4.419 16,0 Cemento Andino 674 162 61 29 33 37 20 8 7 - - - - - 0,0 Europa Promedio 22.766 11.669 1.946 12 31 19 2 -1 7 0,8 30 4,5 0,97 9.953 - Italcementi 11.732 Ciments Francais 9.627 Cimpor-Cimentos De Portugal 6.787 5.761 835 16 - 14 -9 -12 6 0,2 5 1,2 0,18 1.419 - 5.030 851 16 - 17 -4 2 6 0,4 45 2,6 0,47 2.088 - 2.607 702 10 - 27 9 -8 7 1,1 3 4,2 1,38 2.960 - 2.897 - Buzzi Unicem 7.684 3.667 608 15 - 17 1 2 6 0,8 12 4,9 0,74 Asia Promedio 33.707 33.126 406 11 32 28 29 17 41 4,1 493 35,9 2,76 29.382 22,5 Grasim Industries Taiwan Cement Acc China Resources Cement Asia Cement Corp Tangshan Jidong Cement 7.171 5.287 1.171 12 - 22 10 17 5 1,1 2.949 4,8 1,58 4.999 9,6 3.568 794 95 5 7 12 36 8 47 5,6 36 47 1,39 4.492 18,3 2.177 2.129 461 10 - 22 9 15 10 2 1.226 9,4 3,12 4.253 20,6 6.729 3.267 663 9 24 20 9 11 10 1,1 4 5,5 1,32 3.628 12,2 4.069 386 22 15 5 6 92 8 217 10 36 177 1,41 3.909 18,9 6.044 2.321 - 13 30 - 10 3 - 1,1 12 - 1,38 2.601 47,9 915 851 172 8 42 20 14 21 19 3,9 450 19,4 5,87 3.506 30,0 Siam City Cement Pub Fuente: Bloomberg Página 15 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Sensibilidades de valoración Tasa de descuento El valor objetivo de COP$8.830 es el resultado de descontar los flujos con una tasa de descuento variable que depende de la estructura de capital, tal y como se mostró en el apartado de Metodología – Tasa de descuento. A continuación se presentan escenarios de valor para el precio de la acción en COP$, para diferentes valores de la tasa de descuento, asumiendo estructuras de capital constantes a través del tiempo. Tabla 13 Precio de la acción COP$ ante diferentes tasas de descuento Tasa de descuento Precio 7,0% 7,5% 8,0% 8,5% 9,0% 18.920 15.390 12.920 11.080 9.670 8.930 8.550 7.640 6.890 6.260 5.710 5.250 9,5% 10,0% 10,5% 11,0% 11,5% 12,0% En este escenario base se plantea una recuperación del margen EBITDA de la regional USA de 3% cada año hasta llegar a presentar un margen en el 2018 de 17%, que hace que de forma ponderada aporte el 4,15% del margen consolidado. Tabla 15 Escenario pesimista EBITDA Colombia Caribe USA Exportaciones Margen Ponderado 2013P 2014P 2015P 2016P 2017P 2018P 16,83 17,17 17,46 17,79 18,10 18,41 % % % % % % 3,19% 3,11% 3,05% 2,99% 2,93% 2,86% -0,05% 0,21% 0,46% 0,71% 0,95% 1,19% -1,5% -1,5% -1,4% -1,4% -1,3% -1,3% 18,44% 19,03% 19,54% 20,10% 20,64% 21,16% COP$ 7.560 Valor Acción Fuente: Cálculos propios Helm Comisionista de Bolsa En este escenario pesimista se plantea una recuperación del margen EBITDA de la regional USA de 1% cada año hasta llegar a presentar un margen en el 2018 de 7%, que hace que de forma ponderada aporte el 1,19% del margen consolidado. Tabla 16 Escenario Optimista moderado EBITDA Fuente: Cálculos propios Helm Comisionista de Bolsa Niveles de recuperación del Margen EBITDA para USA La regional de Estados Unidos viene presentando EBITDA negativos en los últimos años, y un nivel de producción que representa cerca del 35% del total consolidado de la compañía, razón por la cual el efecto de una mejora en los márgenes operacionales de esta regional impactan significativamente el flujo de caja operacional de la compañía y por ende el valor final. Colombia Caribe USA Exportaciones Margen ponderado Valor Acción 2013P 2014P 2015P 2016P 2017P 2018P 16,83 17,17 17,46 17,79 18,10 18,41 % % % % % % 3,19% 3,11% 3,05% 2,99% 2,93% 2,86% 0,99% 2,27% 3,52% 4,76% 5,94% 7,12% -1,5% -1,5% -1,4% -1,4% -1,3% -1,3% 19,48% 21,10% 22,60% 24,15% 25,63% 27,09% COP$ 10.500 Fuente: Cálculos propios Helm Comisionista de Bolsa A continuación se presentan los márgenes ponderados efectivos que cada regional aporta para el consolidado de la compañía para escenarios en los que el margen de la Regional USA se va recuperando poco a poco; donde los márgenes de la regional Colombia a lo largo de la proyección están alrededor del 35%, los de la regional Caribe están por el 24%, y el margen de la regional USA para el 2012 termina en -1% y se va recuperando de acuerdo a los diferentes escenarios de valoración Tabla 14 Escenario base Mgn EBITDA Colombia Caribe USA Exportaciones 2013P 2014P 2015P 2016P 2017P 2018P 16,83% 17,17% 17,46% 17,79% 18,10% 18,41% 3,19% 3,11% 3,05% 2,99% 2,93% 2,86% 0,47% 1,24% 1,99% 2,73% 3,45% 4,15% -1,5% -1,5% -1,4% -1,4% -1,3% -1,3% Margen ponderado 18,96% 20,07% 21,07% 22,13% 23,14% 24,13% Valor acción COP$ 8.930 Fuente: Cálculos propios Helm Comisionista de Bolsa Página 16 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Área de Inversiones y Estrategias Contactos Gerente de Inversiones José Germán Cristancho Herrera jose.cristancho@grupohelm.com Tel (1) 3394540 Ext. 5590 Analista Senior de Valoración Edgar Andrés Sánchez Franco edgar.sanchez@grupohelm.com Tel (1) 3394540 ext. 4060 Estructurador Senior Renta Variable Luisa Fernanda Gutiérrez Valderrama luisa.gutierrez@grupohelm.com Tel (1) 3394540 Ext. 5970 Estructurador Renta Fija Internacional Lucas Toro Duque lucas.toro@grupohelm.com Tel (1) 3394540 Ext. 4840 Asistente Renta Fija Internacional Juan Diego Dávila juan.davila@grupohelm.com Tel (1) 3394540 Ext. 4840 Estructurador Renta Fija Local (Banca Privada) José Mauricio Celis jose.celis@grupohelm.com Tel (1) 3394540 Ext. 5930 Estructurador Renta Fija Institucional William Flórez Maestre william.florez@grupohelm.com Tel (1) 3394540 Ext 5962 Analista Renta Variable Laura Tatiana Salamanca Carrillo laura.salamanca@grupohelm.com Tel (1) 3394540 Ext. 4847 Este documento puede mencionar métodos de valoración como los siguientes: Comparables del mismo sector: Este método compara múltiplos financieros con varias empresas del mismo sector y se toma como un punto de referencia al que el analista puede modificar con descuentos o premios de acuerdo a su percepción de características específicas de la empresa. Valor en libros: Evalúa el valor de mercado de los activos registrados en el balance. Suma de las partes: Es la valoración de cada uno de los negocios de la compañía por separado, utilizando los métodos de valuación para cada uno, y luego sumarlos para generar un solo valor. FCLD: El método de flujo de caja libre descontado implica evaluar en valores presente los flujos de caja que se espera la compañía va a generar en el futuro. Para llevar las proyecciones a valor presente se utiliza una tasa de descuento también conocida como el costo promedio ponderado del capital. Múltiplos de transacción: Los múltiplos de la compañía son comparados con las transacciones que involucraron compañías con un perfil de negocio similar. Dividendos descontados: Se descuenta el flujo de dividendos proyectado con una tasa de descuento (Ke) que relaciona el costo del capital. Eva (Valor Económico Agregado): Se determina el nivel adicional de rentabilidad generado por los activos de la compañía en relación al costo capital; donde esta rentabilidad se descuenta con el costo promedio ponderado del capital y se suma al valor neto de los activos. Las recomendaciones que surjan a partir de un ejercicio de valoración elaborado por la comisionista, se basarán en rangos de potencial de valorización de acuerdo a la siguiente tabla: Rango de valorización Recomendación Mínimo Máximo Comprar 10% - Mantener 5% 9,99% - 4,99% Vender Analista de Renta Fija y Macroeconomía Esteban González Benavides esteban.gonzalezb@grupohelm.com Tel (1) 3394540 Ext. 4853 Página 17 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Anexos Anexos Tabla 17 Compañías Subordinadas a dic. 2011 Alexios N.V. American Cement Terminals LLC Argos Cement LLC Argos Ready Mix LLC Argos USA Corp. Carbones del Caribe S.A.S. C.I. del Mar Caribe BVI Inc. Canteras de Colombia S.A.S. Caribbean Construction and Development Ltd. Caricement Antigua Limited Caricement Antilles NV Caricement Saint Maarten NV Caricement USVI Corp. Cement and Mining Engineering Inc. Cemento Panamá S.A. Cementos Argos S.A. Cementos Colón, S.A. Central Aggregates LLC Cimenterie Nationale S.E.M. Colcaribe Holdings S.A. Comercial Arvenco C.A. Concretos Argos S.A. Consort Livestock Inc. Corporaciones e Inversiones del Mar Caribe S.A.S. Dorset Shipping Co. Ltd. Ganadería Río Grande S.A.S. Gulf Coast Cement LLC Haití Cement Holding S.A. International Cement Company S.A. Logística de Transporte S.A. Marítima de Graneles S.A. Piazza Acquisition Corp. Point Corp. Port Royal Cement Company LLC Reforestadora del Caribe S.A.S. RMCC Group Inc. Savannah Cement Company LLC Sociedad Portuaria de Cementeras Asociadas S.A. Sociedad Portuaria Golfo de Morrosquillo S.A. Sociedad Portuaria La Inmaculada S.A. Sociedad Portuaria Las Flores S.A. Somerset Shipping Co. Ltd. South Central Cement Ltd. Southern Equipment Company Inc. Southern Star Concrete Inc Southern Star Leasing, LLC Trans Atlantic Shipmanagement Ltd. Transatlantic Cement Carriers Inc. Urbanizadora Villa Santos S.A.S. Valle Cement Investments Ltd. Venezuela Ports Company S.A. Vensur N.V. Winterset Shipping Co. Ltd. Zona Franca Argos S.A.S. Fuente: Cementos Argos S.A, Helm Comisionista de Bolsa Participación % 50,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 98,40 70,00 100,00 65,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 80,85 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 100,00 50,00 100,00 100,00 100,00 100,00 84,40 100,00 100,00 Página 18 de 19 INICIO DE COBERTURA – Cementos Argos S.A. 27 de junio de 2013 Ilustración 21 Histograma simulación producción cemento Colombia Ilustración 23 Histograma Simulación Producción Concreto USA 2.500 9.000 8.000 2.000 7.000 6.000 1.500 5.000 1.000 4.000 3.000 1.639 1.479 1.532 1.586 1.319 1.372 1.426 1.159 1.212 1.265 945 998 1.052 1.105 937 1.002 1.068 1.133 1.199 1.265 1.330 1.396 1.461 1.527 1.592 1.658 1.723 1.789 1.855 1.920 Frecuencia - 838 892 1.000 Frecuencia 500 2.000 Fuente: Helm comisionista de Bolsa Fuente: Helm comisionista de Bolsa Ilustración 22 Histograma simulación producción concreto Colombia Ilustración 24 Histograma Simulación Concreto Caribe 3000 2.500 2500 2.000 2000 1.500 1500 1.000 1000 500 Fuente: Helm comisionista de Bolsa Frecuencia 868 836 804 773 741 709 677 645 614 582 550 518 486 455 423 0 Clase Frecuencia 500 92 94 97 99 102 104 107 109 112 114 117 119 122 124 127 Fuente: Helm comisionista de Bolsa i El Clinker se forma tras calcinar caliza y arcilla a una temperatura entre 1350 y 1450 C°. donde el Clinker es el producto del horno que se muele para fabricar el cemento. ii De acuerdo a lo comentado por la misma compañía en su informe de gestión 2011. iii DANE, Boletín de Prensa, Estadísticas de cemento gris, Diciembre de 2012 iv El método de Montecarlo permite resolver problemas matemáticos mediante la simulación de variables aleatorias. El método de Monte Carlo proporciona soluciones aproximadas a una gran variedad de problemas matemáticos posibilitando la realización de experimentos con muestreos de números aleatorios en un computador. El método es aplicable a cualquier tipo de problema, ya sea estocástico o determinístico. Página 19 de 19