aviso de oferta para instrumentos de corto plazo emitidos por

Anuncio

AVISO DE OFERTA PARA INSTRUMENTOS DE CORTO PLAZO EMITIDOS POR

EMPRESAS QUE FORMAN PARTE DEL

MERCADO ALTERNATIVO DE VALORES - MAV

ELECTROVÍA S.A.C.

PRIMER PROGRAMA DE EMISION DE INSTRUMENTOS DE CORTO PLAZO

ELECTROVÍA

Hasta por un monto máximo en circulación de USD 5´000,000.00 (Cinco millones y

00/100 Dólares de los Estados Unidos de América) o su equivalente en Nuevos

Soles.

Primera Emisión del Primer Programa de Instrumentos de Corto Plazo de Electrovía

Hasta por un monto máximo en circulación de S/. 9’000,000.00 (Nueve millones y

00/100 Nuevos Soles) – Serie D

(Oferta Pública de Instrumentos de Corto Plazo)

Por Resolución de la Intendencia General de Supervisión de Conductas Nº 073-2015SMV/11.1, de fecha 25 de agosto de 2015, se dispuso la inscripción en el Registro Público

del Mercado de Valores de la Superintendencia de Mercados de Valores, el programa de

emisión denominado PRIMER PROGRAMA DE EMISION DE INSTRUMENTOS DE

CORTO PLAZO ELECTROVÍA de ELECTROVÍA S.A.C. (la “Empresa”), que posibilita la

emisión de Instrumentos de Corto Plazo hasta por un monto máximo en circulación de US$

5’000,000.00 (Cinco millones y 00/100 Dólares de los Estados Unidos de América) o

su equivalente en Nuevos Soles en el marco del Reglamento del Mercado Alternativo de

Valores – MAV, aprobado por Resolución SMV Nº 025-2012-SMV/01. Los Instrumentos de

Corto Plazo de ELECTROVÍA S.A.C. se podrán emitir en una o más emisiones y sus

series correspondientes hasta por un monto máximo US$ 5’000,000.00 (Cinco millones y

00/100 Dólares de los Estados Unidos de América) o su equivalente en Nuevos

Soles.

La Empresa fue constituida el 4 de octubre de 1996. Tiene como objeto social dedicarse a

la distribución y venta de equipos electrónicos para comunicaciones, representaciones

nacionales e internacionales, importaciones en general, exportaciones de productos

tradicionales y no tradicionales.

Asimismo, la Empresa puede dedicarse a la comercialización, distribución y venta de

productos naturales, alimentos, golosinas, dietéticos, nutricionales, de limpieza, así como

cualquier otra clase de productos.

Se entiende comprendidos dentro del objeto social de la Empresa los actos contratos que

coadyuven a la realización de sus fines.

La Empresa cumple con los requisitos establecidos en el numeral 4.2 del artículo 4° del

Reglamento del Mercado Alternativo de Valores - MAV, aprobado mediante Resolución

SMV N° 025-2012-SMV/01, para poder participar en el MAV.

{RAD: 0340481.DOC v.1}

El capital social de la Empresa al 30 de junio del 2015 asciende a S/. 7’593,501.00 (Siete

millones quinientos noventa y tres mil quinientos uno y 00/100 Nuevos Soles) y se

encuentra representado por 7’593,501 acciones de un valor nominal de S/. 1.00 (Un

Nuevo Sol) cada una.

Se ha acordado en esta oportunidad emitir Instrumentos de Corto Plazo en el marco del

Reglamento del Mercado Alternativo de Valores—MAV, aprobado por Resolución SMV Nº

025-2012-SMV/01, bajo las siguientes condiciones:

Empresa

Electrovía S.A.C.

Agente Colocador

Kallpa Securities Sociedad Agente de Bolsa S.A. con

domicilio en Jr. Monterosa N° 233, of. 902, Urb. Chacarilla

del Estanque, distrito de Santiago de Surco, y teléfono 6307500.

Representante del Agente

Colocador

Alberto Arispe Bazán.

Denominación

Primera Emisión del Primer Programa de Emisión de

Instrumentos de Corto Plazo Electrovía.

Tipo de Instrumento

Papeles Comerciales.

Clase

Instrumentos representativos de deuda nominativos,

indivisibles,

libremente

negociables

y

estarán

representados por anotaciones en cuenta a través de

CAVALI S.A. ICLV.

Código ISIN

PEP73490V048

Código Nemónico

ELVIA1PC1D

Moneda

Nuevos soles.

Monto a Subastarse

Por un importe de S/. 2’000,000.00 (Dos millones y 00/100

Nuevos Soles) ampliable hasta S/. 4’000,000.00 (cuatro

millones y 00/100 Nuevos Soles). No obstante, en caso no

se presenten ofertas de compra o cuando las ofertas de

compra no sean acordes con las condiciones del mercado

o las expectativas de la Empresa, la Empresa podrá

reducir el monto de la Emisión.

Valor Nominal

S/. 1,000.00 (Mil y 00/100 Nuevos Soles) cada uno.

Serie

Serie D, que no podrá exceder de S/. 4’000,000.00 (Cuatro

Millones y 00/100 Nuevos Soles) o su equivalente en

Dólares Americanos.

Número de Instrumentos a 2,000 instrumentos de corto plazo ampliables hasta 4,000

Subastarse

instrumentos de corto plazo

La Serie D tendrá un vencimiento de 180 días, contados a

Plazo de Vencimiento

partir de la Fecha de Emisión.

Precio de Colocación

A descuento.

Interés

Cupón Cero.

Página 2 de 4

Av. Separadora Industrial N° 4003 – Ate Vitarte – Telf.: (51-1) 208-5110

www.electrovia.com

Amortización

Sobre el 100% del Valor Nominal al plazo del vencimiento.

Tipo de Oferta

Oferta Publica Primaria en Rueda de Bolsa de la Bolsa de

Valores de Lima (BVL) bajo la modalidad de negociación

periódica a través del Mecanismo centralizado de

Negociación de la BVL en el marco del Reglamento del

Mercado Alternativo de Valores – MAV, aprobado mediante

Resolución SMV N° 025-2012-SMV/01.

Mecanismo para la

Adjudicación

Variable a Subastar

Mecanismo de Prorrateo

Subasta Holandesa.

Tasa de Rendimiento

En caso de que la demanda exceda la oferta a la tasa de

emisión, se efectuará un prorrateo proporcional entre todos

los adjudicatarios cuyas órdenes de compra solicitaron una

tasa igual a la tasa de emisión.

En caso el prorrateo origine la adjudicación de un número

de valores no entero, el redondeo se hará a la unidad más

cercana.

Prospecto Marco,

Acto Marco y sus

Complementos

Estarán disponibles para su evaluación en la oficina

principal del “Empresa”, en Kallpa Securities Sociedad

Agente De Bolsa S.A. y en el Registro Público del Mercado

de Valores de la Superintendencia del Mercado de Valores.

Garantías

Garantía Genérica sobre el patrimonio de la Empresa.

Clasificación de Riesgo

Pacific Credit Ratings P2.

Moneda de Pago

Se realizará en Nuevos Soles.

Fecha de Pago de

Principal e Intereses

El pago del principal e intereses será efectuado en la fecha

de miércoles 31 de agosto de 2016

Lugar y Agente de Pago

CAVALI S.A. I.C.L.V., con domicilio en Pasaje Acuña Nº

106, Lima.

Fecha de la Subasta y

Adjudicación

jueves 03 de marzo del 2016

Hora de la Adjudicación

Ingreso de Propuestas

A partir de las 13.00 horas del jueves 03 de marzo del

2016

• Las propuestas de compra se ingresan desde las 12:00

pm hasta las 13:00 pm del jueves 03 de marzo del 2016. A

través del Libro de Subastas del Mecanismo Electrónico de

Negociación de la BVL - Millenium. El mecanismo permite

que los inversionistas puedan elegir a la Sociedad Agente

de Bolsa de su preferencia, a fin de remitir sus órdenes de

compra.

• La tasa de rendimiento requerido, deberá ser expresada

en treintaidosavos (1/32) porcentuales, hasta 4 decimales

como máximo.

Página 3 de 4

Av. Separadora Industrial N° 4003 – Ate Vitarte – Telf.: (51-1) 208-5110

www.electrovia.com

• El número máximo de propuestas de compras por

inversionistas será cinco (5), considerándose como válidas

las cinco (5) primeras que presente.

Fecha de Emisión

viernes 04 de marzo de 2016

Fecha y Modalidad de

Liquidación

Se realizará el día viernes 04 de marzo de 2016, a través

de CAVALI S.A. I.C.L.V., dentro del t+1.

Fecha de Vencimiento

Miércoles 31 de agosto de 2016

Fecha de Redención

Miércoles 31 de agosto de 2016

Aviso Importante

En caso no se presenten ofertas de compra o cuando las

Ofertas de compra no sean acordes con las condiciones

del mercado o las expectativas de la Empresa, la Empresa

podrá reducir el monto de la oferta e inclusive declararla

desierta. Asimismo, la Empresa se reserva el derecho de

suspender o dejar sin efecto, en cualquier momento y sin

necesidad de expresar causa alguna la subasta.

KALLPA SECURITIES SOCEIDAD

AGENTE DE BOLSA S.A.

Entidad Estructuradora

KALLPA SECURITIES SOCEIDAD

AGENTE DE BOLSA S.A.

Agente Colocador

Página 4 de 4

Av. Separadora Industrial N° 4003 – Ate Vitarte – Telf.: (51-1) 208-5110

www.electrovia.com

ELECTROVÍA S.A.C

Fecha de Comité: 30 de junio de 2015 con EEFF1 al 31 de diciembre de 2014

Instrumento Clasificado

Primera Emisión del Primer Programa de Emisión

de Instrumentos de Corto Plazo Electrovía

Sector Comercio - Telecomunicaciones, Perú

Clasificación

Perspectiva

p2

Estable

Equipo de Análisis

Brenda Bergna A.

Emma Álvarez G.

bbergna@ratingspcr.com

ealvarez@ratingspcr.com

(511) 208.2530

p2: Emisiones con certeza en el pago oportuno. La liquidez y otros aspectos del emisor son firmes; sin embargo, las necesidades continuas de fondos pueden

incrementar los requerimientos totales de financiamiento

Las categorizaciones de corto plazo podrán ser complementadas si correspondiese, mediante los signos (+/-) mejorando o desmejorando

respectivamente la clasificación alcanzada entre las categorías 2 y 3.

“La información empleada en la presente clasificación proviene de fuentes oficiales; sin embargo, no garantizamos la confiabilidad e integridad de la

misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las clasificaciones de PCR constituyen una

opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.”

Racionalidad

En comité de clasificación de riesgo, PCR decidió otorgar la clasificación de “p2” a la Primera Emisión del Primer Programa

de Emisión de Instrumentos de Corto Plazo Electrovía. Esta decisión se sustenta en el avance en ventas que ha mostrado la

empresa desde el inicio de sus operaciones justificado en la amplia red de distribución que posee, que a su vez la ubica

como el distribuidor líder de América Móvil. Adicionalmente, toma en cuenta las condiciones externas favorables, entre las

que destacan el crecimiento sostenido del sector de telefonía móvil, la penetración a nivel nacional y la nueva regulación de

Osiptel; esta última representa una oportunidad de crecimiento y mayor competencia en el mercado de telecomunicaciones.

No obstante, limita la nota el bajo nivel de liquidez presentado, derivado del modelo de negocio que lo obliga a tomar deuda

bancaria de corto plazo. Asimismo, a pesar del compromiso mostrado por los accionistas, Electrovía aun presenta bajos

niveles de solvencia.

Resumen Ejecutivo

Los fundamentos específicos sobre los cuales se basa la clasificación asignada son los siguientes:

1

Amplia y consolidada red de distribución, actualmente la empresa posee 40,000 puntos de venta y 1,000

subdistribuidores a nivel nacional, siendo esta una de sus principales fortalezas que le ha permitido ubicarse como el

primer distribuidor de América Móvil. Al cierre del presente informe, Electrovía se encuentra concentrada en el rubro de

las telecomunicaciones, luego de la decisión por parte de los socios de migrar la cartera de consumo masivo hacia

Viaconsumo (empresa relacionada). Esta decisión, si bien conllevó a la caída en las ventas a diciembre 2014,

representa un factor positivo, puesto que le permitirá aprovechar mejor los factores externos y enfocar sus recursos

hacia un mayor crecimiento y penetración.

Rápido crecimiento de la telefonía móvil durante la última década, la cual se encuentra asociada al desarrollo que

ha venido mostrando la tecnología, así como al incremento del poder adquisitivo en algunos sectores de la población y,

por último, a la mayor educación tecnológica de los agentes. De esta manera, y apoyado a la mayor red de señal que

presentan las dos mayores compañías de telecomunicaciones en el Perú, la demanda por este tipo de productos se ha

incrementado, permitiendo el abaratamiento de los costos del servicio.

Descalce en las operaciones las cuales son cubiertas con préstamos bancarios, debido al giro del negocio y el

contrato que poseen con América Móvil, del cual los pagos que recibe Electrovía por concepto de activación de líneas

post-pago es cobrado a lo largo de 9 meses, mientras que en el caso de las líneas pre-pago este es cobrado durante

12 meses. Asimismo, la empresa recibe un bono adicional a los 6 meses, siempre y cuando el cliente conserve la línea

Auditados por SMS Latinoamérica

www.ratingspcr.com

1

activa por ese periodo o realice una recarga mayor o igual a 60 soles. Es así que debido a los desfases que enfrenta la

empresa entre los pagos que recibe por parte de América Móvil y el pago de sus obligaciones corrientes, debe buscar

financiamiento de corto plazo con entidades bancarias.

Compromiso de los accionistas traducido en la capitalización de resultados en los últimos periodos, permitiendo

fortalecer la posición patrimonial; sin embargo los indicadores de solvencia aun se encuentran en niveles bajos.

Nueva regulación de Osiptel acerca del desbloqueo de equipos que permitirá un crecimiento en las ventas, esta

medida, efectiva desde el 02 de enero del 2015, obliga a las empresas de telefonía móvil a vender los equipos de

teléfono desbloqueados. Este punto representa una oportunidad para Electrovía, puesto que le permitirá vender

equipos de fabricantes directos e incrementar sus ventas y penetración. Sobre ello, actualmente se encuentra en

negociaciones con potenciales proveedores para esta línea de negocio. Asimismo, y puesto que, el core del negocio de

América Móvil se basa en la venta de líneas, mas no en la venta de equipos, esta medida abaratará costos. Por el lado

del consumidor, la medida también resulta beneficiosa puesto que producirá una mayor competencia en el mercado, así

mismo el usuario ya no estará atado a una sola empresa operadora y por último evitará un sobrecosto para las

empresas de telefonía.

Análisis Sectorial

Entorno Macroeconómico

En el año 2014, la economía mundial mostró un comportamiento desigual; por un lado, el crecimiento sostenido y pausado de

la economía estadounidense y por el otro, estancamiento de la zona euro, deterioro de las economías latinoamericanas,

ralentización de la actividad en China y una desaceleración en Japón. En ese sentido, la Perspectiva de la Economía

Mundial2 por parte del Fondo Monetario Internacional (FMI) para el 2015 se ubica en 3.5%, menor en 0.3 puntos porcentuales

por debajo de los proyectados previamente, producto del repunte de las economías avanzadas, respaldado por el retroceso

en los precios del petróleo, mientras que las economías emergentes mostraran una contracción por quinto año consecutivo.

Asimismo, para el 2016 el FMI espera un crecimiento de 3.7%. Por su parte, el Banco Central de Reserva del Perú (BCRP)3

estima un crecimiento de la economía mundial para el 2015 y 2016 de 3.2% y 3.7%, respectivamente. La percepción de una

recuperación mundial es frágil aún con mejoras en las perspectivas a consecuencia de la moderación de la consolidación

fiscal, una política monetaria activa y menores tensiones geopolíticas.

El debilitamiento del crecimiento mundial estuvo influenciado por la economía China, la cual ha mostrado un deterioro en su

PBI a 7.0% para el primer trimestre del 2015, mientras que las proyecciones del BCRP ubican su PBI en 6.8% a finales de

año. Esto es consecuencia, de las menores inversiones que se vienen dando desde el segundo semestre 2014, aunado a un

menor ritmo de actividad económica. Asimismo, varios países de América Latina; específicamente, Brasil, Chile y Perú han

contado con una desaceleración de su economía, dado el menor crecimiento de China, así como por las condiciones

financieras más restrictivas producto del proceso de normalización de la política monetaria de Estados Unidos. Del mismo

modo, la economía de Estados Unidos ha sido afectada este primer trimestre por un invierno más frio que lo usual, sumado a

las menores exportaciones por la apreciación del dólar y por una importante reducción de la inversión en hidrocarburos dado

el decrecimiento de los precios del petróleo en el último año.

El Perú registró un crecimiento de 2.4% en el 2014, menor a lo alcanzado durante el año 2013 (5.8%), explicado por el menor

crecimiento del consumo y la inversión, ante el deterioro de los términos de intercambio, así como por disminución del gasto

público, dadas las dificultades en la ejecución de los programas de inversión, y los factores de oferta transitorios los cual es

afectaron severamente a la producción primaria. Según el reporte de inflación del BCRP (Enero 2015), la proyección del

crecimiento del PBI para el 2015 sería 4.8%, sustentado en la expectativa de reversión parcial de los choques de oferta,

recuperación de la demanda ante un mayor gasto público y la recuperación de la confianza empresarial. A su vez, la

autoridad monetaria proyecta un crecimiento de la economía peruana del 6.0% para el 2016 dado el aumento esperado de

las exportaciones como consecuencia de los proyectos mineros Constancia y Las Bambas.

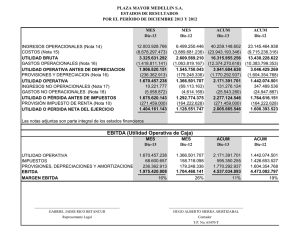

INDICADORES

PBI (var. % real)

Consumo Privado (var. % real)

Inflación (var. % IPC)

Tipo de cambio promedio (USD)

Exportaciones (USD MM)

Importaciones (USD MM)

2009

1.05%

2.80%

0.02%

2.95

26,962

21,011

PRINCIPALES INDICADORES MACROECONÓMICOS

ANUAL

2010

2011

2012

2013

8.45%

8.70%

0.17%

2.83

35,565

28,815

6.45%

6.00%

0.39%

2.75

46,268

36,967

5.95%

6.10%

0.22%

2.64

45,639

41,113

5.78%

5.30%

2.86%

2.7

41,939

42,003

2014

2.40%

4.30%

3.20%

2.87

37,994

40,809

PROYECCIONES ANUAL*

2015

2016

4.80%

4.50%

1.5%-2.5%

3.5%**

36,090

38,903

6.00%

4.80%

1.5%-2.5%

2.2%**

39,871

41,918

Fuente: BCRP / Elaboración: PCR

2

3

FMI Perspectivas Económicas Abril 2015

BCRP Reporte de Inflación Mayo 2015

www.ratingspcr.com

2

La inflación al cierre del 2014 se ubicó en 3.20%, mayor a la tasa presentado en el año 2013 (2.86%) debido al alza en los

precios de los alimentos y tarifas eléctricas. De otro lado, la balanza comercial registró un saldo negativo en el año 2014

explicado por la disminución de las exportaciones en 7.41% respecto al año 2013. Dicha variación responde a la reducción

de las exportaciones mineras influenciadas por el menor volumen y la caída de las cotizaciones de los metales. Asimismo, las

importaciones también disminuyeron en 3.34%; sin embargo, estas se retrocedieron en menor cuantía que las exportaciones,

derivando en una balanza comercial negativa.

Consumo Privado

El consumo privado creció 4.1% debido a los menores términos de intercambio sobre el ingreso disponible que creció 2.2%,

junto con el menor ritmo de crecimiento de créditos y empleo nacional urbano. De igual manera, al observar los indicadores

de consumo privado, resalta la variación negativa de ventas de vehículos familiares para los tres primeros trimestres del

2014. Finalmente la confianza del consumidor disminuyó en los dos primeros trimestres del 2014 con respecto al 2013; sin

embargo, al cierre del cuarto trimestre se ubico en 60 puntos, situación favorable con respecto a los 59 puntos del mismo

periodo del 2013. En ese sentido, la demanda interna presentó un crecimiento anual de 2.0% y representó la tasa de

crecimiento más baja desde el 2009 (-3.3%) debido a la contracción de la inversión interna y a la desaceleración en el

crecimiento del consumo privado y consumo público.

Industria de telefonía

La industria de telefonía en el Perú se encuentra dividida en 2 servicios: (i) telefonía fija; y (ii) telefonía móvil. La telefonía móvil ha

registrado un rápido crecimiento en la última década, basado en el desarrollo exponencial de la tecnología, en el incremento del

poder adquisitivo en algunos sectores de la población y en la educación tecnológica que adoptada en el país. Estos factores han

ocasionado no solo el incremento de la demanda por telefonía móvil, sino también han permitido abaratar los costos del servicio y

aumentar su oferta.

A partir de los datos reportados a OSIPTEL, al cierre del año 2014 se registraron un total de 31.88 MM de líneas móviles en el

país, significando un incremento de 0.48% respecto al año anterior. Es preciso señalar que durante los años 2012 y 2013 se

ejecutaron los procesos de baja de líneas telefónicas no activos, afectando la evolución del número de líneas móviles.

Actualmente, esta industria se puede categorizar como un oligopolio pues el 93.54% del mercado, en términos de líneas por

empresa, se encuentra concentrado en dos empresas, siendo estas Telefónica Móviles (54.33%) y América Móvil (39.21%). Sin

embargo, se estima que el nivel de competencia en el sector aumentará a partir del ingreso durante el año 2014 de dos

operadores al mercado peruano (Entel y Viettel). Respecto al primero, es un operador privado chileno, que realizó su ingreso en el

1S 2013 mediante la compra de Nextel, cambiando en octubre 2014 la marca comercial a “Entel”. Por su parte, Viettel es una

empresa operadora de comunicaciones estatal vietnamita, con operaciones en Vietnam, Mozambique, Haití, Camboya, Laos y

Bangladesh, y centrada en nichos de mercado de sectores bajos. Viettel inició operaciones a finales de julio 2014, teniendo su

lanzamiento oficial en octubre 2014 mediante la marca comercial Bitel.

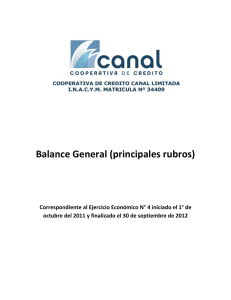

EVOLUCIÓN DEL NÚMERO DE LÍNEAS POR EMPRESA (MM DE LÍNEAS)

PARTICIPACIÓN DE LAS EMPRESAS DEL SECTOR – DIC14

35

5.45%

30

54.33%

25

Telefónica Móviles

20

Nextel (Entel)

15

América Móvil

Viettel Perú

10

5

39.21%

0

dic-09

dic-10

Telefónica Móviles

Nextel (Entel)

dic-11

dic-13

dic-14

1.01%

América Móvil

Viettel Perú

Fuente: OSIPTEL / Elaboración: PCR

Aspectos Fundamentales

Reseña

Electrovía S.A.C (en adelante la “Empresa”) es una empresa de capitales peruanos que inicia sus operaciones en el año

2001 con tres tiendas de representación de Telecom Italia Mobile (TIM, hoy América Móvil), ubicadas en los distritos de Los

Olivos, San Juan de Miraflores y Barranco.

La empresa nace bajo la concepción de TIM, la cual creó un modelo de negocio que le permitiría crecer como empresa de

telecomunicación en un mercado liderado por Telefónica del Perú, es decir expandirse de manera rápida y eficaz en el

www.ratingspcr.com

3

mercado. Por tal motivo, en el año 2000, TIM ingresa al Perú como el tercer operador de telecomunicaciones móviles e

introduce la tecnología GSM4, buscando posicionarse en un segmento de mercado joven mediante una estrategia prepago en

sus inicios, dando la imagen de libertad puesto que no existía la obligación de mantener un contrato fijo con las claus ulas

existentes en ese momento. Es así y con la visión de poder crear su propio canal de distribución TIM (hoy Claro), lanza una

propuesta de franquicias a nivel nacional, buscando a jóvenes profesionales con ganas de emprender.

El principal foco de expansión de Electrovía, se centró en la nueva lima, es decir, en las periferias destacando el cono norte,

por lo que decidió quedarse con la tienda de Los Olivos y crear en todo Lima y provincias un canal de sub-distribuidores,

tales como bodegas, casas de cambio, etc, lo que permitió a Electrovía consolidarse rápidamente como el distribuidor líder

en ventas a nivel nacional de América Móvil (Claro). Es así que, la empresa brinda principalmente servicios de

representación, comercialización, distribución y Marketing Estratégico para América Móvil, con una cobertura tanto en Lima

como en provincias.

Grupo Económico

Electrovía fue fundada en el año 2001, siendo esta la primera empresa del Grupo Synergoz, el cual fue constituido por los señores

Cesar Fernández- Dávila, Manfred Bustamante y Ben Oviedo, accionistas también de Electrovia. En ese sentido, Synergoz se

dedica a la administración de las diversas empresas que lo conforman y que operan en los principales sectores de la economía

tales como consumo masivo, tecnología y retail. Actualmente la sociedad cuenta con más de 14 años de experiencia.

ESTRUCTURA DEL GRUPO ECONÓMICO

Synergoz

(2012)

Electrovía

(2001)

ViaConsumo

(2008)

ViaTodo

(2011)

Wiinti

(2012)

Fuente: Electrovía/ Elaboración: PCR

Accionariado, Directorio y Estructura Administrativa

Al 31 de diciembre de 2014, el capital social de la empresa ascendió a S/. 7.59MM, representado por 7’593,503 acciones

comunes, las cuales tienen un valor nominal de S/. 1.00 cada una y se encuentran íntegramente suscritas y pagadas. El nivel

de capital es mayor en S/. 1.24MM (+19.55%) respecto al 2013 debido al aumento de capital realizado en julio de 2014.

La empresa cuenta con tres accionistas: (i) el Sr. Ben Oviedo Alva, contador de profesión, posee un 33.34% de participación

y se desempeña como Presidente y Gerente General de Electrovía. Este cuenta con 17 años de experiencia laboral con

especialidad en planeamiento estratégico, finanzas y gestión comercial en empresas dedicadas al consumo masivo, logística

y canales virtuales. Asimismo, cuenta con un MBA en Tulane University; (ii) el Sr. Manfred Bustamante Michelena, ingeniero

industrial, posee un 33.33% de participación y se desempeña como Gerente Comercial. Cuenta con 14 años de experiencia

en distintos sectores tales como industria, consumo masivo, telecomunicaciones, retail y finanzas. Asimismo posee dos MBA

realizados en la Universidad Adolfo Ibañez en Chile y en INCAE (Costa Rica); y (iii) el Sr. Cesar Fernández-Dávila Gonzáles,

administrador de empresas, cuenta con una participación de 33.33% y desempeña el cargo de Gerente de Operaciones

siendo el responsable de todos los aspectos financieros y fiscales de las diversas operaciones, presenta 15 años de

experiencia. Asimismo, cuenta con dos MBA uno realizado en la universidad Adolfo Ibañez en Chile y el otro en INCAE.

Desarrollos Recientes

El 17 de Julio del 2014, mediante Junta de Accionistas, se acordó el aumento de capital por un importe de

S/.1’241,978.00 siendo el nuevo capital de S/. 7’593,501.00 representado por 7’593,501 acciones con un valor nominal

de S/.1.00 cada una.

Operaciones y Estrategias

Operaciones

Electrovía se desempeña en el sector de las telecomunicaciones, brindando servicios de representación, comercialización y

distribución a América Móvil, a través de tres unidades de negocios: (i) Producto Prepago, que abarca productos tales como

equipos y chips (líneas) que no generen al consumidor final un compromiso de pago, (ii) Producto Postpago, que incluye

4

Las siglas GSM vienen del inglés Global System for Mobile”, sistema global para teléfonos móviles. La principal característica de los móviles GSM es la

posibilidad del uso exclusivo de tarjetas SIM. Estas tarjetas son de tipo personalizado, lo que significa que puedes usarlas en diferentes teléfonos

celulares teniendo siempre la misma información en la memoria.

www.ratingspcr.com

4

equipos y chips (líneas) que generan un compromiso de pago fijo durante el periodo de vigencia del contrato, (iii) Recarga de

minutos, las cuales se hacen a través de tarjetas físicas o virtuales del operador y que son demandadas tanto por clientes

postpago como por los que pertenecen al segmento prepago. Esta última unidad de negocio es la más representativa en los

ingresos de la empresa.

Así, al cierre del 2014, la “Recarga de minutos” concentra el 90.45% del total de las ventas de Electrovía. Este es distribuido

bajo dos modalidades. En primer lugar mediante el sistema de distribución vertical, a través del cual la empresa realiza la

distribución y/o comercialización de tarjetas a sus puntos de venta, entre los que se encuentran sub distribuidores

autorizados; y en segundo lugar, mediante el sistema de distribución horizontal, por el cual la empresa realiza la distribución

y/o comercialización de las tarjetas a diferentes establecimientos retail de Lima o Provincias y de manera directa al

consumidor final. La venta de equipos y chips representa el 9.55% del total de sus ventas.

Recargas

PostPago

PrePago

• Las ganancias que percibe la empresa por este tipo de productos se realiza de manera automática.

• Actualmente Electrovía es la empresa líder en el mercado en este tipo de producto.

• El pago que recibe la empresa es por línea activada. Es así que la empresa recibirá una comisión por plan tarifario el cual será pagado en

9 meses. Asimismo, pasados los 6 meses, la empresa recibirá un bono adicional. Actualmente la empresa activa cerca de 2,500 líneas

mensuales.

• En el caso de este tipo de líneas, estas se encuentran pre-activadas. De esta manera la empresa recibirá un monto cuando el cliente

active su linea, este pago se realiza de manera mensual y durante un horizonte de 12 meses. Asimismo, al mes 6, si el consumo durante

ese tiempo fue mayor a 60 soles la empresa recibirá un bono adicional.

Fuente: Electrovía/ Elaboración: PCR

Adicionalmente, como parte de la comercialización de los servicios ofrecidos por América Móvil, tales como equipos o chips,

Electrovía posee un contrato de exclusividad en el que se encuentra obligado a seguir de manera estricta los procedimientos

y políticas de venta establecidos y comunicados por la empresa de telefonía, además de contar con la infraestructura

necesaria para mantener la buena calidad de sus productos. Asimismo, deberá designar una fuerza de ventas cuyos

miembros estén debidamente aprobados y capacitados por la empresa de telefonía.

Principales marcas de Representación

Al cierre del año 2014 el único proveedor de Electrovía es América Móvil Perú, sin embargo hasta el año 2013 se

comercializaban también marcas como Kraft Foods Perú, Kimberly – Clark Perú y mercadería de Clorox Perú S.A. No

obstante, para el año 2014 se decidió separar la cartera de consumo masivo como estrategia de crecimiento. De esta

manera, dichas marcas pasaron a formar parte de la empresa Viaconsumo S.A.C.

Clientes

Al cierre de diciembre 2014, el 48% de las ventas se encuentra concentrado en 15 clientes por un monto de S/. 68.41MM;

entre estos, los tres principales clientes justifican el 71% de dicho monto. Cabe resaltar que las ventas de equipos, chips y

recargas que realiza Electrovía son hechas en un 98% al contado, por lo que las cuentas por cobrar que se pueden apreciar

en el balance representan en su mayoría comisiones de ventas hechas y que América Móvil difiere el pago a 12 meses.

Infraestructura

Electrovía ejecuta sus operaciones desde su domicilio legal ubicado en Ate, Lima. Al cierre del presente informe, Electrovía

posee un inmueble propio ubicado en el Cercado de Lima, cuya área de terreno es de 1,200 m2 y área construida de

1,931.98 m2, si bien este terreno fue financiado en el 2004 mediante un leasing, en la actualidad se encuentra hipotecado

como garantía del préstamo a largo plazo adquirido con el Banco de Crédito del Perú para la construcción del mismo.

Adicionalmente, cuenta con 58 establecimientos anexos que se encuentran divididos en:

ESTABLECIMIENTOS ANEXOS

TIPO DE ESTABLECIMIENTO

N° DE LOCALES

Local Comercial

48

Oficinas Administrativas

3

Depósito

3

Agencia

1

Sucursal

2

Fuente: Electrovía/ Elaboración: PCR

Posición Competitiva

Actualmente, existe una gran cantidad de distribuidores oficiales de América Móvil en el Perú, no obstante Electrovía se

posiciona como la empresa líder en la distribución de los distintos productos gracias a los canales de sub distribución

implementados desde el inicio de sus operaciones. En cuanto al producto de recargas, productos prepago y post pago, los

principales competidores de la empresa se encuentran ubicados en Lima, representando el 65.00%, 70.00% y 60.00%

respectivamente de la venta total a nivel nacional.

www.ratingspcr.com

5

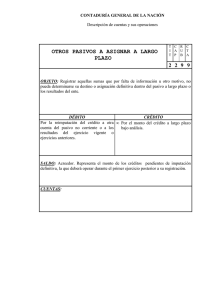

PARTICIPACIÓN MERCADO RECARGAS

PARTICIPACIÓN MERCADO PRODUCTOS PRE-PAGO

8%

10%

10%

5%

28%

20%

40%

49%

20%

14%

22%

18%

Electrovía

Neuf

PARTICIPACIÓN MERCADO PRODUCTOS POST-PAGO

Dalisur SAC

Refill

15%

25%

Pack Solution

Maverick

Fuente: Electrovía/ Elaboración: PCR

Electrovía

Moviles Online

Netaxes

Otros

16%

Paratel

Fuente: Electrovía/ Elaboración: PCR

Paratel

Moviles Online

Electrovia

Otros

Fuente: Electrovía/ Elaboración: PCR

Inversiones y estrategias Corporativas

El organismo regulador de las Telecomunicaciones, Osiptel, indicó que a partir del 02 de enero de 2015, todas las compañías

operadoras de telefonía móvil debían vender los teléfonos desbloqueados, es decir equipos que no tengan ninguna

restricción para acceder a las redes de otros operadores, de modo que los usuarios puedan adquirir equipos

independientemente del operador con quien quiera trabajar. Este punto representa una gran oportunidad para Electrovía,

puesto que ésta al contar con una red de sub distribución de más de 1,000 puntos de venta, podría convertirse en un aliado

estratégico para las marcas que busquen penetrar en el mercado.

Asimismo, entre los proyectos de inversión que posee Electrovía, se encuentra la representación de marcas de devices, de

modo que puedan complementarse con la oferta existente o creando una alianza estratégica a una de las marcas líderes en

el segmento.

La empresa tiene como objetivo poseer estructuras apropiadas de gestión y control, de modo de crear un mayor valor y un

mejor desarrollo de la cultura organizacional y capital humano, es por eso que se ha tomado especial interés en la mejora del

clima laboral, y la ética de la empresa, lo que se ve reflejado en su plan estratégico.

Análisis Financiero

Eficiencia Operativa

Electrovía, presentó un crecimiento continuo de las ventas durante los últimos cinco años; en particular, durante el periodo

del 2010 -2011 se observó un incremento de 31.47% con respecto a diciembre. Cabe resaltar que durante el 2010 se

observó gran penetración y un aumento en la demanda. Según Latinvex, en dicho año el mercado de telefonía peruana logró

un crecimiento de 11.50% con un total de 32.50 MM de suscripciones; en particular, la telefonía móvil presentó los avances

más significativos, aunado a la mayor cobertura nacional de los diferentes operadores que ayudó a una mayor penetración.

Es así y debido a la red de distribución que poseía Electrovía en ese momento, que logró un incremento en ventas, y un

aumento de altas, es decir, de líneas activas, soportado además por las condiciones favorables y alto crecimiento que

experimentaba el país.

Hasta el año 2013, Electrovía ofrecía tres tipos de productos, siendo estos (i) Recargas a través de sus dos sistemas de

distribución (vertical y horizontal), (ii) Equipos y chips, los cuales se encuentran referidos a las líneas Post-pago y Pre-pago

respectivamente, y (iii) productos de consumo masivo. No obstante, a partir del 2014 la cartera de consumo masivo pasó a

ser administrada por la empresa Viaconsumo, la cual se encuentra enfocada en mercados de consumo y retail -decisión

basada en el plan estratégico realizado en el año 2010-, así como a la apertura de la posibilidad de incorporación de nuevas

marcas con representación internacional, lo que genera nuevas oportunidades de negocios. En ese sentido, la estructura de

ventas de la empresa sufrió una variación respecto al año 2013, toda vez que la cartera de productos de consumo masivo

representaba el 6.01% del total de ventas a diciembre 2013; no obstante, tras el nuevo enfoque comercial, las tarjetas de

recargas pasaron a representar el 90.45% (diciembre 2013: 84.34%). De otro lado, los equipos y chips lograron una

participación en 9.55% del total de ventas (diciembre 2013: 9.65%). En la actualidad, y luego de la migración de la cartera de

consumo masivo, América Móvil es el único proveedor de Electrovía, lo que convierte a esta empresa en una netamente

especializada en el rubro de las telecomunicaciones.

Para el año 2014, Electrovía obtuvo ingresos por S/. 141.63MM, representando un retroceso en 14.56% (-S/. 24.14MM)

respecto al año 2013. Dicha variación se sustentó, en mayor medida, en la caída de los ingresos por la línea de negocio de

“Recargas de minutos”, cuyos saldos pasaron de S/. 139.81MM (diciembre 2013) a S/. 128.10MM (diciembre 2014). Es de

mencionar que los ingresos obtenidos en el año 2013 superaron lo presupuestado por la empresa, generando un crecimiento

www.ratingspcr.com

6

en cerca del 23.85% (vs el año 2012); sin embargo el crecimiento promedio para el periodo 2012-2014 se ubicó en 7.74% y

se espera un crecimiento anual de 15% en el 2015. En segundo lugar, explica la evolución de los ingresos, la

reestructuración de la cartera de Electrovía puesto que la referida a consumo masivo, que incluye los productos de Kraft

Foods, Kimberly Clark, Clorox entre otros, pasó a ser administrada por Viaconsumo (empresa del mismo grupo económico).

Por último, contribuyó el decrecimiento en S/. 2.47MM (-15.46%) de los ingresos por ventas de “Equipos y chips”, aun en el

contexto de crecimiento de unidades vendidas (+20.38%), explicado por el tipo de plan escogido por los clientes.

Respecto a las ventas de “Equipos y chips” es preciso resaltar que no existe una relación directa entre el número de equipos

vendidos y los ingresos generados por este concepto, debido a que estos dependen en mayor medida del monto del plan

escogido por el cliente; es decir, cuanto más alto sea el plan, mayores serán las ganancias de Electrovía y otorgaría un

menor costo del equipo comprado con un plan fijo.

COMPOSICIÓN DE INGRESOS (MM S/.)

MARGEN BRUTO POR TIPO DE PRODUCTO (MM S/.)

20.00

280

240

16.00

200

MM

12.00

8.00

160

120

80

4.00

40

0

ene-14

feb-14

mar-14

abr-14

may-14

jun-14

jul-14

ago-14

sep-14

oct-14

nov-14

dic-14

ene-13

feb-13

mar-13

abr-13

may-13

jun-13

jul-13

ago-13

sep-13

oct-13

nov-13

dic-13

0.00

Equipos y chips

Recarga

Utilidad Bruta

Recarga

Equipo y Chips

Costo de ventas

Venta

Fuente: Electrovía / Elaboración: PCR

Dentro de la cartera por tipo de producto a diciembre 2014 destacan las “Recargas de minutos” las cuales representaron el

95.45% del total de ventas, convirtiéndose en el producto principal, no obstante, es el producto con el menor margen bruto

ubicándose este en 4.55% (diciembre 2013: 4.18%). En el caso de este producto (recargas), las ganancias de Electrovía se

registran automáticamente cuando se realiza la operación de venta; sin embargo, en el caso de los equipos post- pago y prepago las ganancias se reparten a lo largo de un periodo de tiempo. En particular, el producto post-pago presenta un proceso

más largo puesto que los clientes de este segmento deben pasar por una evaluación crediticia, adicionalmente las ganancias

por este tipo de producto se encuentran en función al plan que adquiere el cliente. De esta manera, Electrovía percibe

ganancias por la activación de la línea, la cual será pagada en los 9 meses siguientes a la activación, adicionalmente si el

cliente mantiene su línea activa por más de 6 meses, la empresa recibirá un bono adicional como recompensa. Por su parte,

el servicio pre-pago se refieren a líneas pre-activadas que comercializa la empresa, de esta manera las ganancias de

Electrovía se darán en función a la activación de la línea, por consiguiente, la empresa recibirá un monto mensual durante 12

meses, así mismo, si el cliente realiza una recarga mayor o igual a 60 nuevos soles, la empresa ganará un bono adicional al

sexto mes. En términos de margen bruto, esta línea de productos exhibe un mayor margen siendo de 52.74% a diciembre

2014 (diciembre 2013: 59.42%).

INGRESOS POR SEGMENTO

DISTRIBUCIÓN DE LOS GASTOS OPERACIONALES

MM

180

160

140

120

100

80

60

40

20

0

dic-12

Total Ventas

Equipo y Chips

dic-13

dic-14

Recarga

Consumo Masivo Kraft

dic-14

S/. 9.45MM

dic-13

S/. 14.65MM

dic-12

S/. 16.90MM

dic-11

S/. 9.72MM

dic-10

S/. 7.18MM

dic-09

S/. 5.96MM

0%

20%

40%

Gastos Administrativos

60%

80%

100%

Gastos de Ventas

Fuente: Electrovía / Elaboración: PCR

El menor nivel de ingresos derivó en un decrecimiento del costo de ventas en S/. 18.67MM (-12.67%). Asimismo, se registró

la reducción del los gastos administrativos, los cuales pasaron de S/. 6.65MM (diciembre 2013) a S/. 4.16MM (diciembre

2014) asociado a la migración de la cartera de consumo masivo a Viaconsumo. De manera similar, los gastos de ventas

disminuyeron en 27.65% (-S/. 2.21MM) explicados por los menores servicios prestados por terceros y menores gastos por

www.ratingspcr.com

7

personal. Cabe indicar que esta última contempla el gastos por la fuerza de ventas la cual representa parte importante del

core del negocio. La empresa cuenta con 210 empleados de los cuales 136 representan la fuerza de ventas, reflejado en la

participación de estos gastos en el total de gastos operativos que asciende a 58.15% al cierre de diciembre 2014. En tal

sentido, los gastos operativos sumaron S/. 9.95MM (diciembre 2013: S/. 14.65MM). A partir de lo explicado, se registró el

ligero deterioro del margen operativo, el cual se ubicó en 2.13% (diciembre 2013: 2.28%).

Por su parte, el EBITDA se situó en S/. 3.37MM (diciembre 2013: S/. 4.37MM) significando una disminución en 22.88%

respecto al año 2013 explica tanto por la disminución del resultado operativo (-20.29%) como por el menor gastos en

depreciación de equipos de transporte, equipos de computo y el software de la empresa (-39.64%).

Rendimiento Financiero

A diciembre 2014, la utilidad neta ascendió a S/. 0.83MM, representando una disminución en S/. 0.51MM (-38.08%) respecto

a lo obtenido al cierre del año 2013, traducido en una disminución del margen neto el cual terminó en 0.58% (diciembre 2013:

0.81%). Dicho resultado estuvo explicado principalmente por el incremento de los gastos financieros, los cuales crecieron en

S/. 0.37MM (+17.96%) guiado por el incremento del pago de intereses asociados a la mayor utilización del crédito revolvente.

Asimismo, la variación negativa del resultado estuvo influenciado por los menores ingresos financieros debido a la reducción

de ganancias por diferencia de tipo de cambio (-S/. 0.07MM, -93.35%). En ese sentido, los indicadores de rentabilidad ROE y

ROA anualizados experimentaron un retroceso, ubicándose en 8.48% y 2.05%, respectivamente (diciembre 2013: 14.96% y

3.72%). Para ambos estas variaciones fueron explicadas por la disminución del resultado de la empresa para el año 2014.

EVOLUCIÓN DE LOS MARGENES

ROE Y ROA

30.00

15.00%

20.00

10.00%

10.00

5.00%

0.00

0.00%

1.20

8.00%

0.80

4.00%

0.40

dic-14

dic-13

dic-12

dic-11

dic-10

0.00

dic-09

0.00%

Utilidad Neta 12M

Margen Neto 12M

Margen Operativo 12M

Margen Bruto 12M

Activo Promedio

ROE

dic-14

20.00%

dic-13

40.00

dic-12

1.60

dic-11

25.00%

Millones

50.00

dic-10

12.00%

2.00

Millones

16.00%

Patrimonio Promedio

ROA

Fuente: Electrovía/ Elaboración: PCR

Liquidez5

El indicador de liquidez general de Electrovía registró un ligero deterioro, pasando de 1.16 veces (diciembre 2013) a 1.14

veces (diciembre 2014). Este efecto obedece a la mayor variación relativa del pasivo corriente (+20.84%) en contraste con el

incremento del activo corriente (+19.51%). Por su parte, el ratio de prueba ácida se ubicó en 0.92 veces (diciembre 2013:

0.91 veces). Cabe indicar que los activos con menor facilidad de conversión comprenden principalmente el nivel de

inventarios de la empresa, esta mantiene una participación del 21.31% en el activo corriente y 14.91% en el activo total. En

ese sentido, el mayor nivel de inventario (S/. 6.02MM a diciembre 2014) afectó parcialmente la liquidez ácida de Electrovía.

En particular, el activo corriente avanzó desde S/. 25.17MM (diciembre 2013) a S/. 30.08MM (diciembre 2014), sustentado

en: (i) el aumento de “otras cuentas por cobrar comerciales” en S/. 3.24MM (+20.32%) influenciado principalmente por el

crecimiento de cuentas por cobrar a América Móvil; (ii) la mayor compra de mercaderías que significó el aumento de

inventario en S/. 0.66MM (+12.29%); y (iii) el incremento de cuentas por cobrar a relacionadas que pasaron de S/. 1.04MM a

S/. 1.78MM, derivado de préstamos a empresas del grupo Synergoz con vencimiento corriente.

Respecto a su distribución, el activo corriente se encuentra soportado principalmente por dos activos que en conjunto

representan el 84.74% del total de los activos circulantes. En primer lugar, “otras cuentas por cobrar comerciales” alcanzó

una participación del 63.43% en el activo corriente y 47.58% en el activo total, posicionándose como la cuenta más

importante del activo. Al cierre de diciembre 2014, esta ascendió a S/. 19.21MM, la cual a su vez se encuentra representada

principalmente por las cuentas por cobrar a América Móvil que sumaron S/. 18.12MM (diciembre 2013: S/. 13.32MM). Cabe

indicar que esta última refiere a los saldos que América Móvil debe pagar a la empresa como parte de la venta de productos;

de manera específica comprende: (i) los bonos ganados por la activación de líneas pre-pago y post-pago, las cuales son

pagadas en un periodo entre 9 a 12 meses, respectivamente, y (ii) el bono adicional que Electrovía recibe si se cumple la

5

Para efectos de análisis, se consideró la parte no corriente de las cuentas por cobrar a América Móvil como corrientes, a partir del modelo de negocio

explicado por Electrovía, el cual indica que el plazo de exceso de los 12 meses no resulta significativo.

www.ratingspcr.com

8

condición de que el cliente mantenga su línea activa por más de 6 meses. A partir de estas características, la empresa

presenta desfases de liquidez que calza mediante el financiamiento bancario de corto plazo.

En segundo lugar, la empresa posee altos niveles de mercadería (inventarios) debido a la naturaleza del negocio,

manteniendo la segunda mayor participación en el activo corriente (14.91% del total). Estos registraron un crecimiento de

12.29% respecto a diciembre 2013, terminando en S/. 6.02MM, producto de la mayor demanda experimentada reflejada en el

incremento de equipos y chips vendidos al cierre del año 2014 (+20.38%). Además, debido a que tanto los productos prepago

como las tarjetas de recarga son vistos como commodities, estos presentan alta rotación y demanda; es así que el periodo

promedio de los inventarios fue de 22 días (diciembre 2013: 21 días).

Por último, Electrovía mantiene cuentas por cobrar con sus relacionadas Synergoz, Viatodo y Wiinti por un monto ascendente

a S/. 1.76MM (diciembre 2013: S/. 1.04MM). El primero de ellos, responde a pagos adelantados realizados a Synergoz los

cuales servirán a la matriz para invertir en mejoras de herramientas de gestión que repercutirán en un menor gasto por pagar

por Electrovía. Asimismo, estas cuentas por cobrar incluyen un préstamo para la cobertura de gastos corrientes de la

plataforma de venta virtual sobre la cual Electrovía se beneficiará en los próximos trimestres (Viatodo) y préstamo para la

implementación de tiendas para la expansión del negocio de Wiinti (a la fecha se ha cancelado más del 50% de la deuda). La

cancelación de estas cuentas por cobrar son exigibles en el corto plazo y se efectuaría durante el ejercicio del año 2015.

DISTRIBUCIÓN DEL ACTIVO Y PASIVO CORRIENTE

EVOLUCIÓN DEL ACTIVO Y PASIVO CORRIENTE

100%

1.40

80%

1.20

60%

1.00

10.00

8.00

6.00

0.60

4.00

veces

0.80

20%

MM

40%

0.40

0%

2.00

Mercaderías

Prueba Ácida

dic-14

dic-13

dic-12

dic-11

0.00

dic-10

dic-14

dic-13

Prov. (bonos x cobrar)

Mercaderías

Otros Pasivos

Tributos por pagar

Préstamos Banc.

dic-09

Otros Activos

Cuentas por Cobrar Com.

Otras Cuentas por Cobrar

Remuneraciones por pagar

Cuentas por pagar Com.

dic-12

dic-11

dic-10

dic-09

0.20

Liquidez General

Fuente: Electrovía / Elaboración: PCR

Por su parte, el pasivo corriente sumó S/. 26.29MM, significando un incremento en S/. 4.53MM (+20.84%) respecto al cierre

del año 2013, producto del crecimiento del financiamiento de corto plazo así como por las mayores cuentas por pagar

comerciales. En ese sentido, los sobregiros y préstamos bancarios (deuda de corto plazo) concentran cerca del 67.05% del

total de pasivos corrientes y alcanzaron el monto de S/. 17.74MM. Dicho saldo fue mayor en S/. 4.36MM (+32.53%) debido al

uso más intensivo de préstamos revolventes (+34.03%) en contraste con el año anterior. Es importante mencionar que los

sobregiros y préstamos bancarios son utilizados para cubrir los desfases ocasionados entre el día del pago de las

obligaciones y el día en el que la Empresa recibe el efectivo por parte de América Móvil; ello dado que Electrovía recibe sus

pagos en un horizonte de 9 meses para el caso de líneas post-pago y de 12 meses para el caso de líneas prepago, por lo

que se ve obligada a cubrir estas brechas con deuda financiera de corto plazo de 90 a 120 días. Asimismo, Electrovía

mantiene obligaciones de corto plazo con ocho bancos del sistema, con una tasa promedio entre 8.00% y 8.50% por lo que la

entrada al mercado de valores resultaría una alternativa favorable debido a los probables menores gastos financieros que

asumiría para el financiamiento de sus obligaciones comerciales corrientes. Cabe mencionar que al cierre del año 2014, las

obligaciones de corto plazo también están compuestas por el saldo remanente de dos contratos leasing otorgados a la

empresa (saldo de S/. 0.65MM), estos cuentan con fechas de vencimiento en setiembre y octubre de 2015, y tuvieron como

destino la compra de maquinarias.

De otro lado, el comportamiento del pasivo corriente estuvo determinado por el crecimiento de las cuentas por pagar

comerciales, las cuales pasaron de S/. 6.33MM (diciembre 2013) a S/. 6.60MM (diciembre 2014). Estas cuentas refieren a las

líneas de crédito que maneja Electrovía con su proveedor (América Móvil) para la compra de mercadería. La empresa debe

pagar por la totalidad del valor de los equipos; sin embargo, en caso este sea adquirido mediante un plan post-pago, su valor

será menor en comparación al pagado inicialmente por Electrovía. Es así que esta última recibe una nota de crédito por parte

de su proveedor con el valor remanente del precio del equipo, el cual puede ser cobrado por la empresa en un plazo de 15

días. Por tanto, Electrovía mantiene cuentas por cobrar y pagar con América Móvil (proveedor) que son manejadas de

manera independiente, anulando la posibilidad de netearlas. Es importante acotar que las ganancias de Electrovía se derivan

de la activación de líneas y no por la venta de los equipos.

www.ratingspcr.com

9

En relación al periodo promedio de pago6 anualizado, este registró un ligero aumento de 1 día en relación al cierre del año

2013, concluyendo que la empresa paga sus obligaciones en un promedio de 18 días. Cabe mencionar que para los cierres

de año el promedio de pago se mantiene niveles mayores debido al aumento de las ventas registradas por campaña de fin de

año que generan el incremento de las cuentas por pagar. De otro lado, tomando en cuenta el total de cuentas por cobrar que

mantiene Electrovía, el periodo promedio de cobro se ubica en 57 días, nivel mayor al presentado en diciembre 2013 (39

días) y que se encuentra relacionado principalmente al manejo de cobro que tiene con América Móvil. Asimismo, el ciclo

operativo de la empresa indica que esta tarda en promedio 73 días (diciembre 2013: 56 días) para recuperar los recursos

financieros invertidos en sus existencias.

Solvencia

A diciembre 2014, el pasivo total de Electrovía representó el 75.84% del total de fondeo de la empresa, presentando un

incremento de 13.34% (+S/. 3.60MM) respecto al mismo periodo del año anterior. La estructura del pasivo es principalmente

de corto plazo (85.84% del total de pasivos y 65.10% del total de fondeo) y se encuentra asociada principalmente al

financiamiento para cubrir los desfases que genera el tipo de negocio en el corto plazo, así como para la compra de

mercadería.

PASIVO TOTAL Y DEUDA FINANCIERA

45

40

35

30

25

20

15

10

5

-

3.12

3.03

COMPOSICIÓN DE LA DEUDA FINANCIERA

3.14

3.50

3.00

2.14

2.06

100%

S/3.70MM

S/4.27MM

80%

2.50

1.83

2.00

1.50

60%

40%

S/.17.09MM

S/. 12.75MM

1.00

0.50

20%

Patrimonio

Pasivo Total

0%

dic-14

dic-13

dic-12

dic-11

dic-10

dic-09

-

dic-13

Leasing

Endeudamiento

dic-14

Préstamo BCP

Préstamos Bancarios

Fuente: Electrovía / Elaboración: PCR

En particular, el pasivo no corriente alcanzó el monto de S/. 4.34MM, siendo menor en S/. 0.93MM (-17.63%). Este se

encuentra compuesto, en mayor medida, por las obligaciones de largo plazo cuyo saldo al cierre del año 2013 correspondía a

un préstamo otorgado por el Banco de Crédito del Perú (BCP) y a tres contratos de arrendamiento financiero. Estos últimos

se obtuvieron con el objetivo de comprar maquinaria, y fueron pactados con vencimientos en octubre 2014, setiembre 2015 y

octubre 2015; dado este cronograma, estos ya no se contabilizan dentro de la deuda de largo plazo al cierre del año 2014.

Por otro lado, la deuda con el BCP tuvo un monto inicial de S/. 4.81MM (tasa anual 8.50%), con fecha de vencimiento en

noviembre de 2019, amortización mensual y destinado a la construcción del inmueble de la empresa ubicado en el Cercado

de Lima. Por tanto, las obligaciones de largo al cierre del 2014 ascendieron a S/. 3.07MM (diciembre 2013: S/. 3.73MM) cuya

reducción responde a las amortizaciones del préstamo mencionado así como de los contratos de arrendamiento financiero.

En términos de cobertura, el ratio de cobertura del servicio de deuda (RCSD) registró un deterioro, pasando de 1.61 veces

(diciembre 2013) a 1.08 veces (diciembre 2014) explicado por la disminución del nivel de EBITDA (-22.88%) aunado al incremento

de los gastos financieros de la empresa (+ 17.96%). Adicionalmente, la capacidad de la empresa para hacer frente a sus deudas

financieras, medida por el ratio Deuda financiera/EBITDA, se ubicó en 6.18 veces (diciembre 2013: 3.92 veces).

COBERTURA DE GASTOS FINANCIEROS

2.00

12.00

1.50

8.00

1.00

0.50

0.00

-

EBITDA 12 meses

Deuda Financiera /EBITDA 12M

Deuda Financiera /Pasivo Total

Pasivo Total/ EBITDA 12M

dic-14

4.00

dic-13

dic-14

dic-13

dic-12

dic-11

dic-10

dic-09

-

2.50

dic-12

2.00

3.00

16.00

dic-11

4.00

3.50

20.00

dic-10

6.00

24.00

dic-09

8.00

Millones

5.00

4.50

4.00

3.50

3.00

2.50

2.00

1.50

1.00

0.50

0.00

Millones

INDICADORES DE SOLVENCIA

10.00

Deuda Financiera

Gastos Financieros 12M

Servicio de Cobertura deuda

EBITDA 12M /Gastos Financieros 12M

Fuente: Electrovía / Elaboración: PCR

6

Costo de ventas a 12 meses/ Promedio de Cuentas por pagar *365

www.ratingspcr.com

10

Por su parte, el patrimonio se ubicó en S/. 9.75MM presentando un avance en S/. 0.83MM (+9.27%) en relación al cierre del año

2013. Este efecto responde a la capitalización de utilidades que los accionistas han realizado durante el periodo de análisis; es así

que durante los últimos cinco años, el capital social se ha incrementado en S/. 4.63MM, reflejando el compromiso de los acciones

con la empresa. La acción más reciente, realizada el 17 de julio de 2014 mediante Junta General de Accionistas, decidió

capitalizar S/. 1.24MM, los cuales corresponden a las utilidades no distribuidas de los ejercicios 2007 y 2008 (S/. 0.04MM) y el

ejercicio 2013 (S/. 1.20MM).

En ese sentido, el nivel de endeudamiento de Electrovía al cierre del 2014 se situó en 3.14 veces, siendo mayor a lo registrado el

mismo periodo del año anterior (3.03 veces). Este deterioro se sustenta en el crecimiento del pasivo (+13.34%) que mitigó el

avance del patrimonio (+9.27%).

Instrumento Calificado

Primera Emisión del Primer Programa de Emisión de Instrumentos de Corto Plazo - Electrovía

La Primera Emisión del Primer Programa de Emisión de Instrumentos de Corto Plazo ELECTROVÍA tendrá un valor nominal

de US$ 3.00MM (Tres millones y 00/100 Dólares Americanos) o su equivalente en nuevos soles cada uno y podrán ser

emitidos en una o más series de hasta de US$ 3.00 MM (Tres millones y 00/100 Dólares Americanos) o su equivalente en

nuevos soles cada una, por un plazo no mayor de 180 (ciento ochenta) días.

El Programa de esta primera emisión establece que será hasta por un monto en circulación de US$ 5.00MM o su equivalente

en Nuevos Soles y tendrá una vigencia de 6 años a partir de su inscripción en el Registro Público del Mercado de Valores de

la Superintendencia del Mercado de Valores (“SMV”), con posibilidad de ser renovado según lo establecido por el

Reglamento del Mercado Alternativo de Valores-MAV, aprobado por Resolución SMV N° 025-2012-SMV/01. El Programa

comprenderá una o más emisiones de Valores cuyos términos y condiciones serán definidos por las personas designadas por

la Empresa. Los términos y condiciones de las emisiones serán informados a la SMV y a los inversionistas a través de los

Actos Complementarios de Emisión, los Complementos del Prospecto Marco correspondientes y del Aviso de Oferta.

Los recursos obtenidos de la colocación de la primera emisión de los Instrumentos de Corto Plazo emitidos en el marco del

Primer Programa de Emisión de Instrumentos de Corto Plazo Electrovía serán destinados para reemplazar la deuda

financiera de corto plazo existente. Asimismo se menciona en dicho prospecto que los fondos obtenidos de la emisión no

podrán ser destinados para financiar las operaciones de las empresas vinculadas del emisor.

PRINCIPALES TÉRMINOS Y CONDICIONES DE LA EMISIÓN

Características

Serie

Monto de la Emisión

Plazo de la emisión

Emisor

Estructurador

Opción de rescate

Garantía

Primera Emisión

Una o más series

Hasta US$ 3.00 MM

Por un plazo no mayor a 180 días

Electrovía S.A.C

Kallpa Sociedad Agente de Bolsa S.A.C.

La Empresa podrá rescatar los Instrumentos de Corto Plazo, de acuerdo con lo señalado en el artículo 330 de la LGS,

siempre que se respete lo dispuesto en el artículo 89 de la Ley del Mercado de Valores.

Garantía genérica sobre el patrimonio de la Empresa

Fuente: Electrovía/ Elaboración: PCR

www.ratingspcr.com

11

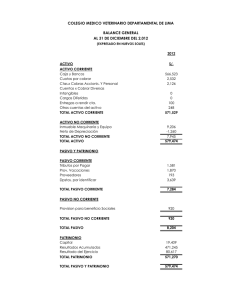

RESUMEN FINANCIERO - ELECTROVÍA SAC

dic-09

dic-10

dic-11

dic-12

dic-13

dic-14

BALANCE GENERAL - S/. MM

Total Activo Corriente

Total Activo No Corriente

Total Activo

Total Pasivo Corriente

Total Pasivo No Corriente

Total Pasivo

Patrimonio

Deuda Financiera Directa

Sobregiros y Préstamos

Obligaciones Financieras de Largo Plazo (LP)

Porción Cte de la Obligación de LP

Porción de Largo Plazo de Obligación de LP

Deuda Financiera Indirecta

9.80

5.77

15.57

9.74

0.88

10.62

4.95

3.40

3.10

0.30

0.06

0.24

n.d

11.47

6.00

17.47

10.80

0.97

11.77

5.70

4.54

4.20

0.34

0.01

0.33

n.d

14.39

6.68

21.07

11.60

2.01

13.62

7.45

7.12

5.35

1.76

0.39

1.37

n.d

23.00

9.71

32.71

19.77

4.99

24.76

7.94

14.71

9.76

4.95

0.59

4.36

5.60

25.17

10.78

35.94

21.75

5.26

27.02

8.93

17.11

12.75

4.36

0.64

3.73

4.27

30.08

10.30

40.38

26.29

4.34

30.62

9.75

20.82

17.09

3.73

0.65

3.07

3.39

79.37

-5.96

1.73

-0.76

0.09

-0.73

0.43

94.27

-7.18

1.79

-0.56

0.01

-0.78

0.75

123.94

-9.72

2.84

-1.09

0.02

-1.22

1.75

148.02

-16.90

3.14

-1.18

-2.00

1.13

165.76

-14.65

3.78

-1.70

0.08

-2.08

1.34

141.63

-9.95

3.02

-2.16

0.01

-2.46

0.83

79.37

1.73

0.39

2.12

-0.73

0.43

2.39

2.93

2.71

1.60

94.27

1.79

0.39

2.18

-0.78

0.75

2.29

2.80

2.75

2.08

123.94

2.84

0.37

3.21

-1.22

1.75

2.32

2.62

1.99

2.22

148.02

3.14

0.54

3.68

-2.00

1.13

1.57

1.84

1.42

4.00

165.76

3.78

0.58

4.37

-2.08

1.34

1.82

2.10

1.61

3.92

141.63

3.02

0.35

3.37

-2.46

0.83

1.23

1.37

1.08

6.18

0.92

0.32

0.69

2.14

2.14

3.58

0.92

0.39

0.80

2.06

2.06

3.46

0.85

0.52

0.95

1.83

1.83

4.00

0.80

0.59

1.85

3.12

3.82

4.74

0.81

0.63

1.92

3.03

3.50

4.25

0.86

0.68

2.13

3.14

3.49

4.03

9.69%

2.18%

0.55%

4.30%

13.18%

9.51%

1.89%

0.80%

8.30%

23.47%

10.13%

2.29%

1.41%

3.46%

14.23%

13.54%

2.12%

0.76%

3.72%

14.96%

11.12%

2.28%

0.81%

2.05%

8.48%

9.16%

2.13%

0.58%

1.01

0.59

0.05

1.06

0.69

0.67

1.24

0.80

2.78

1.16

0.75

0.50

1.16

0.91

3.23

1.14

0.92

3.42

ESTADO DE GANANCIAS Y PERDIDAS - S/. MM

Total Ingresos Brutos

Gastos Operativos

Resultado Operativo

Otros Ingresos y Egresos

Ingresos Financieros

Gastos Financieros

Utilidad Neta

EBITDA Y COBERTURA

Total Ingresos Netos 12M*

EBIT 12M

Depreciación y Amortización 12M

EBITDA 12M

Gastos Financieros 12M

Utilidad Neta del año 12M

EBIT/Gastos Financieros 12M (veces)

EBITDA/Gastos Financieros 12M (veces)

R. de Cobertura de Servicio de Deuda - RCSD (veces)

Deuda Financiera/EBITDA (veces)

SOLVENCIA

Pasivo Corriente/Pasivo Total (veces)

Deuda Financiera/Pasivo Total (veces)

Deuda Financiera/Patrimonio (veces)

Pasivo Total / Patrimonio (veces)

(Pasivo Total+Deuda Indirecta) / Patrimonio

Pasivo Total / Capital Social (veces)

(veces)

RENTABILIDAD

ROA Anualizado

ROE Anualizado

Margen Bruto 12M

Margen Operativo 12M

Margen Neto 12M

LIQUIDEZ

Liquidez General (veces)

Prueba Ácida (veces)

Capital de Trabajo (S/.MM)

n.d. = No Disponible

Fuente: Electrovía / Elaboración: PCR

www.ratingspcr.com

12