ICBC Bank Perú

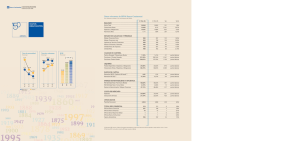

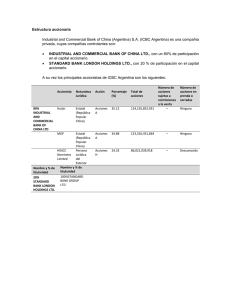

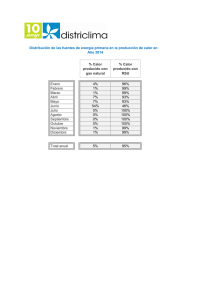

Anuncio

Equilibrium Clasificadora de Riesgo S.A. Informe de Clasificación Contacto: Maria Luisa Tejada mtejada@equilibrium.com.pe Carmen Alvarado calvarado@equilibrium.com.pe (511) 616-0400 ICBC PERÚ BANK Lima, Perú 23 de setiembre de 2016 Clasificación Categoría Definición de Categoría Entidad A La Entidad posee una estructura financiera y económica sólida y cuenta con la más alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Depósitos de Corto Plazo (Hasta un año) EQL 1+.pe Grado más alto de calidad. Existe certeza de pago de intereses y capital dentro de los términos y condiciones pactados. Depósitos de Mediano y Largo Plazo (Mayores a un año) AA.pe Refleja muy alta capacidad de pagar el capital e intereses en los términos y condiciones pactados. Las diferencias entre ésta clasificación y la inmediata superior son mínimas. “La clasificación que se otorga no implica recomendación para comprar, vender o mantener valores y/o instrumentos de la Entidad clasificada” -------------- Información en Millones de Soles ------------Dic.15 Jun.16 Dic.15 Jun.16 Activos: 494.9 389.4 Patrimonio: 99.8 97.8 Pasivo: 395.0 291.6 Pérdida Neta: 8.2 7.0 Historia de Clasificación: Entidad → A (21.03.14). Depósitos de Corto Plazo → EQL 1+.pe (20.10.15). Depósitos de Mediano y Largo Plazo → AA.pe (20.10.15). Para la presente evaluación se han utilizado los Estados Financieros Auditados de ICBC Perú Bank al 31 de diciembre de 2012, 2013, 2014 y 2015, además de Estados Financieros No Auditados al 30 de junio de 2015 y 2016. Del mismo modo, se utilizó información adicional proporcionada por la Entidad. Las categorías otorgadas a las Entidades Financieras y de Seguros se asignan según lo estipulado por la Resolución SBS N°184002010/Art.17. Fundamento: Tras la evaluación realizada, el Comité de Clasificación de Equilibrium concluyó mantener la categoría A como Entidad a ICBC Perú Bank S.A. (en adelante el Banco o ICBC Perú), así como ratificar la categoría EQL 1+.pe a sus depósitos de corto plazo y la clasificación de AA.pe a los depósitos de mediano y largo plazo. Las categorías asignadas se sustentan en el respaldo patrimonial que confiere su principal accionista, Industrial and Commercial Bank of China Ltd. (en adelante ICBC o la Casa Matriz) en la estrategia de negocios y plan de trabajo que presenta para Perú. Del mismo modo, la clasificación incorpora la experiencia, trayectoria y conocimiento del equipo de personas a cargo de la administración del Banco, sobre quienes recae la gestión del modelo de negocio planteado por la Casa Matriz para Perú. A pesar de lo antes mencionado, aún limita al Banco poder contar con una mayor clasificación las pérdidas operativas acumuladas, las cuales responden a la limitada escala de operaciones, y el hecho que a la fecha de análisis se encuentra fuera de lo presupuestado en términos de rentabilidad y resultado de última línea. No obstante, es de mencionar que, si bien las proyecciones iniciales consideran pérdidas para el ejercicio 2016, las mismas no están alineadas con lo proyectado. Del mismo modo, se toma en consideración que el Banco registra un crédito en situación judicial, cubierto con provisiones al 100%, que deberá de castigar antes del cierre del ejercicio en curso. Por otro lado, la clasificación incorpora la limitada participación en el mercado local y la natural y consecuente concentración en el portafolio de colocaciones y en las fuentes de fondeo. La nomenclatura .pe refleja riesgos solo comparables en el Perú ICBC Perú Bank S.A. se constituyó el 10 de enero de 2012 luego de la suscripción del Convenio de Estabilidad Jurídica entre Proinversión y la Casa Matriz, a través del cual esta última se comprometió a constituir un capital social de US$50.0 millones, el mismo que fue debidamente inscrito y pagado en el mismo año. El 08 de noviembre de 2013, la Superintendencia de Banca, Seguros y AFP (SBS) autorizó el funcionamiento de ICBC Perú Bank, iniciando operaciones el 06 de febrero de 2014. Con respecto a la Casa Matriz, se resalta su liderazgo mundial por cuarto año consecutivo, en términos de activos y cartera de créditos, ostentando el segundo lugar en términos de capitalización bursátil. En tal sentido, la Matriz registró activos por US$3,522.1 billones al primer semestre de 2016 y una cartera de créditos de casi US$1,900.0 billones. A la fecha del presente informe, ICBC se encuentra clasificado por Moody’s Investors Service Inc., siendo sus clasificaciones de largo y corto plazo de A1 y P-1, respectivamente. Dichas categorías se sustentan en la posición y diversificación de ICBC en el mercado mundial, sus sólidos indicadores de liquidez, solvencia y rentabilidad. Asimismo, pondera el respaldo que sus principales accionistas brindan: Huijin Investment Ltd (35.33%) y el Ministerio de Finanzas de la República Popular China (35.09%). Respecto a esto último, es de mencionar que el 02 de marzo de 2016, Moody’s resolvió modificar las perspectivas del Gobierno Chino (Aa3) de estables a negativas producto del debilitamiento de sus cuentas fiscales, conllevando además que todas las entidades financieras que clasifica vean modificadas sus perspectivas. No obstante lo anterior, se resalta que ICBC es un banco sistémico o too big to fail designado por el G-20, lo cual le permite registrar indicadores alineados a los estándares de Basilea III con respecto a las exigencias de requerimiento de capital. En relación a la gestión del Banco, se destaca el apoyo que el personal clave proveniente de China brinda al equipo local, lo que permite a la Entidad hacer sinergias con la Matriz y con el Grupo, beneficiándose además del respaldo técnico y de la plataforma de gestión de riesgos reconocida a nivel mundial. En línea con lo anterior, es de mencionar que el core bancario que utiliza el Banco es el mismo que usan todas las subsidiarias de ICBC a nivel mundial, el cual es administrado desde Shanghai con back-up inmediato en la ciudad de Beijing. Dicha plataforma mantiene una conexión directa y en tiempo real con las oficinas en Perú, lo cual permite al Banco realizar transferencias interbancarias en tiempo real hacia China sin costos adicionales, logrando obtener una ventaja comparativa respecto al resto de entidades financieras. Por otro lado, es de mencionar que el objetivo inicial del Banco fue dirigir la colocación de créditos a empresas corporativas para generar un mayor volumen; sin embargo, las mismas lo exponen a un riesgo de concentración toda vez que la caída de un solo crédito le ha representado un índice de morosidad superior al registrado en promedio por los bancos medianos1, además de afectar sus márgenes. Asimismo, las pérdidas acumuladas, además de las fluctuaciones observadas en el tipo de cambio, impactan en el patrimonio efectivo del Banco, conllevando a que se ajusten los límites legales y por ende el nivel que puede colocar por crédito sin contar con garantías reales. Por este motivo, el Banco ha decidido en esta etapa ampliar la gama de productos, esperando llegar a su meta principalmente a través de créditos de arrendamiento financiero. A la fecha del presente análisis, el Banco ofrece diversos productos bancarios entre los cuales se encuentran los préstamos a plazo en diversas temporalidades, financiamiento de proyectos y servicios de comercio exterior, préstamos interbancarios y cambio de divisas. En esa línea, la cartera bruta de colocaciones asciende a S/147.8 millones al primer semestre de 2016, revelando un incremento de 13.97% respecto a lo registrado al cierre del 2015. Por tipo de crédito, se observa que la participación de préstamos a plazo (mayoritariamente en moneda extranjera) deja de representar el 100% para darle una participación de 3.34% a operaciones de leasing. En cuanto a la calidad de la misma, el Banco registra la caída de uno de sus créditos por S/4.5 millones el cual pasó a vencido en setiembre de 2015 y a judicial al cierre de dicho ejercicio. Lo antes expuesto conlleva a que el riesgo por deudor sea 2.04% Pérdida, además de registrar un índice de morosidad de 3.06% con una cobertura de cartera deteriorada de 122.20%. De acuerdo a lo mencionado al inicio de este fundamento, el volumen de la cartera bruta aún se encuentra por debajo de las proyecciones inicialmente trazadas lo cual responde a diferencias en supuestos macroeconómicos, toda vez que al momento de realizar las proyecciones el país crecía a un ritmo distinto a lo observado para el periodo en evaluación. Sin embargo, se resalta que a lo largo del ejercicio 2015 y en lo que va del 2016 -según lo manifestado por la Gerencia- el Banco suscribió convenios con otras subsidiarias del Grupo para referirles operaciones con empresas peruanas interesadas en obtener créditos de mayor volumen, y así ganar por comisiones. En referencia a la estructura de fondeo, el Banco registra un capital social de S/132.84 millones, siendo el patrimonio neto de S/97.8 millones producto de las pérdidas acumuladas hasta la fecha de corte. No obstante, su participación dentro de la estructura de fondeo se incrementa de 20.16% a 25.11% entre semestres al haberse incrementado el pasivo en mayor cuantía. En esa línea, se exhibe que los adeudados disminuyen su peso dentro de la estructura de 40.11% a 31.73%, compuesto principalmente por líneas con la Casa Matriz y otras relacionadas, siendo los depósitos del público los que presentan el mayor cambio como fuente de fondeo al pasar de 39.00% a 41.63%. Dada la naturaleza inicial del negocio, existe una alta concentración en el fondeo, lo cual le genera mayor volatilidad, resultándole a su vez más costoso toda vez que los gastos por adeudos pasaron de S/0.4 millones en junio de 2015 a S/0.9 millones a la fecha de corte. Adicionalmente, se observa que la generación aún no es suficiente para afrontar la carga operativa ascendente a S/8.5 millones, conllevando a que el Banco registre una pérdida neta de S/7.0 millones a junio del 2016 (pérdida de S/2.4 millones en el mismo periodo del ejercicio previo). Por el lado de la solvencia, se resalta que ICBC Perú mantiene una alta dependencia patrimonial y operacional de la Casa Matriz, considerando que la tecnología y los criterios para la gestión y apetito de riesgo se encuentran alineados con los estándares del Grupo. En tal sentido, el Banco espera reducir dicha dependencia en el mediano plazo -a medida que el modelo de negocio alcance su etapa de maduración- a través de la generación de utilidades que le permita revertir a su vez las pérdidas pre-operacionales acumuladas previamente mencionadas. No obstante, el Banco procederá con la emisión de bonos subordinados en lo que resta del ejercicio 2016, además de estar trabajando en otras opciones de fortalecimiento patrimonial en aras de incrementar el patrimonio efectivo y llegar a la meta trazada en colocaciones. Finalmente, Equilibrium mantendrá un monitoreo activo a fin de evaluar la gestión y el desempeño de la Entidad en relación a los objetivos planteados bajo el modelo de negocio, el mismo que debería derivar, en un mediano plazo, en la diversificación de sus fuentes de fondeo y en un nivel de generación suficiente y estable a fin de cubrir los costos operativos, los mismos que actualmente se encuentran limitados por la etapa inicial de sus operaciones. 1 Incluye ICBC Perú Bank, Banco de Comercio, Banco Financiero, Banbif, Banco GNB, Citibank y Banco Santander. 2 Fortalezas 1. Respaldo de su accionista, Industrial and Commercial Bank of China (ICBC), el mismo que mantiene una importante participación de mercado y cobertura a nivel global, al ser un banco sistémico, considerando que el ICBC es el banco más grande del mundo a nivel de activos. 2. Conservadora gestión de riesgo crediticio y reducido nivel de morosidad a nivel mundial. 3. Experiencia profesional de la Gerencia. Debilidades 1. Reducido margen financiero neto en el segmento objetivo. 2. Desconocimiento de la marca en el mercado. 3. Pronunciada curva de aprendizaje entre la Casa Matriz en China y las oficinas en Perú. 4. Reducida escala operativa en la etapa inicial del negocio. 5. Alta dependencia de los ingresos financieros al movimiento del tipo de cambio. Oportunidades 1. Desarrollo de operaciones comerciales derivadas de las sinergias del TLC con China y los países del APEC. 2. Pronunciada brecha de infraestructura local. 3. Crecimiento de la economía peruana. 4. Expansión y diversificación de operaciones y productos especializados. Amenazas 1. Desaceleración del crecimiento económico tanto en Perú como en China. 2. Postergación de licitaciones de proyectos empresariales de gran envergadura por temas sociales y ambientales. 3. Elevada cuota de participación de mercado del segmento corporativo por parte de los cuatro bancos más grandes del sistema y otros actores especializados en dicho segmento. 3 La duración del cargo de Director es de tres años, pudiendo ser reelegidos indefinidamente, siendo convocados de manera mensual con un quórum mínimo de tres de sus miembros. DESCRIPCIÓN DEL NEGOCIO El 08 de noviembre de 2013 ICBC Perú Bank (en adelante ICBC Perú o el Banco), subsidiaria directa de Industrial and Commercial Bank of China Ltd. (en adelante ICBC o la Matriz), recibió la autorización de funcionamiento por parte de la Superintendencia de Banca, Seguros y AFP (SBS) mediante Resolución SBS N°6674-2013. El Banco se constituyó el 10 de enero de 2012 como una entidad bancaria de acuerdo a los términos de la Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la SBS, Ley N°26702, iniciando operaciones el 06 de febrero de 2014. Plana Gerencial A la fecha de análisis, la Plana Gerencia del Banco se encuentra conformada por los siguientes profesionales: Plana Gerencial Haichang Xie Eduardo Patsías Mella Juan Lira Tejada El 10 de enero de 2012, en calidad de inversionista extranjero, ICBC suscribió por 10 años un Convenio de Estabilidad Jurídica con el Estado Peruano (representado por Proinversión), a través del cual se obligaba a efectuar un aporte de capital a ICBC Perú Bank hasta por US$49.9 millones en un plazo no mayor de dos años. Dicho aporte fue realizado en su totalidad el 13 de julio de 2012 alcanzando un capital social de US$50.0 millones o S/132.8 millones. El convenio firmado garantiza la estabilidad del régimen tributario referido al impuesto a la renta, la libre disponibilidad de divisas, el derecho de libre remesa de sus utilidades y capitales, el derecho de utilizar el tipo de cambio más favorable y el derecho a la no discriminación por parte de Entidades o Empresas del Estado Peruano. Augusto Cheng Rivadeneira Gustavo Ochoa Sáenz Industrial and Commercial Bank of China Ltd. Total 100.00 El 01 de enero de 1984 se fundó ICBC como un banco especializado de propiedad estatal, el mismo que 10 años después se transformó en un banco comercial. ICBC mantiene su posicionamiento en el mercado mundial al ser el banco más grande del mundo en términos de activos y cartera crediticia y segundo en capitalización bursátil. La Matriz se encuentra presente en China a través de 17 mil sucursales y más de 97 mil ATMs, lo que le permite mantener una sólida base de clientes corporativos que alcanza a más de 5.25 millones, para lo cual cuenta con más de 427 mil trabajadores. Asimismo, se resalta su presencia en 42 países a través de 412 instituciones financieras. Directorio Con fecha 29 de enero de 2016, se registró un cambio en el Directorio del Banco, ingresando el Sr. Xiaobo Li en reemplazo del Sr. Zhao Guicai. En el año 2005, ICBC reformó su estructura accionaria buscando convertirse en una institución comercial moderna. Dicha reforma se inició a través del aporte de capital de Central Huijin Investment Ltd. a cambio del 35.4% de las acciones. Un año después, en el 2006, se recibió la inversión de Goldman Sachs Group, Inc., Allianz Group y American Express Company abriendo el accionariado de un banco estatal a un holding de propiedad estatal de responsabilidad limitada, conllevando a su vez que la Matriz pase a listar tanto en Hong Kong Stock Exchange como en Shanghai Stock Exchange. Adicionalmente se resalta que el Ministerio de Finanzas de la República Popular China mantiene el 35.2% de las acciones de la Matriz. En línea con lo anterior, al cierre del primer semestre del ejercicio, el Directorio del Banco se encuentra conformado por cinco miembros, los cuales se detallan a continuación: Haichang Xie Cargo Presidente Xiaobo Li Director Yang Xuening Director Hong Guilu Director Julio César Del Castillo Vargas Director Auditor General INDUSTRIAL AND COMMERCIAL BANK OF CHINA Fuente: SMV / Elaboración: Equilibrium Directorio Miguel Freyre Calero En cuanto al personal del Banco, el mismo asciende a 46 trabajadores entre los cuales se incluye al personal clave de ICBC en cada una de las áreas de la Entidad a fin de asegurar una comunicación oportuna y la adecuada interacción entre ICBC Perú e ICBC en la República Popular China. 99.99 0.01 Miguel Raygada Castillo Fuente: ICBC Perú Bank / Elaboración: Equilibrium % Otros Gerente General Gerente General Adjunto de Banca Corporativa y Tesorería Gerente General Adjunto de Riesgos y OCN Gerente de Contabilidad Gerente de Operaciones Gerente de Administración y Recursos Humanos Gerente del Departamento Legal Jiang Yong Accionariado A la fecha del presente informe, el capital autorizado, suscrito y pagado del Banco se encuentra representado por 132.8 millones de acciones comunes en circulación equivalente a un capital social de S/132.8 millones, siendo la estructura accionaria: Accionistas Gerencia Fuente: SMV / Elaboración: Equilibrium La Junta General de Accionistas delegó al Directorio todas las facultades de gestión y de representación legal necesarias para la administración del Banco dentro de su objeto. 4 ICBC se encuentra clasificada por Moody’s Investors Service siendo las clasificaciones actuales detalladas a continuación: Categoría Depósitos de LP adquirió bancos ya establecidos como forma de expandir el negocio siendo su primera compra el HK Bank of East Asia (ahora ICBC - Asia). Luego de la reestructuración del accionariado y de los aportes de capital de los socios estratégicos, ICBC inaugura en el 2007 el branch en Moscú y en el siguiente año se da inicio al proceso de implementación de ramas en Sydney, Nueva York, Doha y Tibet continuando en el 2009 con la apertura de las oficinas en Indonesia, Macao, Malasia y Hanoi. Posteriormente, se establecen los branches de Canadá, Tailandia, Abu Dabi, París, Bruselas, Ámsterdam, Milán, Madrid, Pakistán y Bombay. Del mismo modo, completa su expansión en África y la zona sureste de Asia al llevar operaciones a Vientián, Phnom Penh, Rangún y Ciudad del Cabo. Rating A1 Depósitos de CP P-1 Baseline Credit Assessment baa2 Fuente: Moody’s / Elaboración: Equilibrium Cabe mencionar que el 09 de setiembre de 2016 Moody’s ratificó las clasificaciones asignadas a la Casa Matriz manteniendo las perspectivas en negativo. En tal sentido, es de resaltar que la perspectiva asignada es consecuencia del ajuste al Gobierno Chino (Aa3) producto de la desaceleración económica china y la debilitación de su política fiscal. Por lo antes expuesto, Moody’s cambió las perspectivas tanto para China como para todas las empresas financieras de dicho país. Durante el 2012, ICBC optó por el ingreso al mercado Latinoamericano a través de la compra del Standard Bank Argentina, constituyendo en simultáneo, las subsidiarias en Perú y Brasil. Negocios La Casa Matriz mantiene como estrategia a nivel mundial el enfoque de negocios en banca corporativa. Sin embargo, se desempeña como banca universal ofreciendo productos y servicios financieros que además de incluir la banca de inversión, ofrece seguros, consultoría financiera, transacciones de cambio de moneda, financiamiento de comercio exterior y leasing tanto para personas naturales como jurídicas, instituciones financieras y agencias gubernamentales. Cultura Organizacional La cultura corporativa de ICBC Perú replica las políticas y características del sistema financiero chino basándose en diversas cualidades establecidas por la Casa Matriz. En este sentido, la misión corporativa del Grupo es la excelencia para sus clientes a través del entendimiento de los propósitos y valores mientras que su visión consta en construir un banco líder global con la más alta rentabilidad, rendimiento y prestigio para lo cual incorpora cinco valores esenciales: integridad, humanidad, prudencia, innovación y excelencia. De acuerdo a las estadísticas al primer semestre del 2016, la participación de mercado de la ICBC en China alcanza alrededor del 12% en colocaciones y 13% en depósitos totales del sistema bancario Chino. Por segmento de negocio, los préstamos corporativos representan el 64% de la cartera bruta del negocio, seguido por los préstamos personales que representan el 30% del total de la cartera al cierre de junio de 2016. La Casa Matriz ha impulsado el desarrollo de su negocio minorista en los últimos años, con el objetivo de diversificar las fuentes de ingresos, continuar con la tendencia de ganancias crecientes y la ampliación de sus negocios de capital eficiente, pese a encontrarse en un escenario de desaceleración económica importante. Respaldo del Grupo ICBC Perú Bank es una subsidiaria de Industrial and Commercial Bank of China. En ese sentido, se considera que en caso de presentarse condiciones adversas y de ser necesario, la Matriz proporcionaría el suficiente respaldo financiero para afrontar eventuales contingencias, dada su sólida posición financiera y la importante franquicia del Grupo a nivel internacional. Asimismo, es de resaltar que en noviembre de 2013, el Financial Stability Board2 -comisión establecida para coordinar a nivel internacional el establecimiento de normas y políticas eficaces en el sector financiero- designó a la Matriz como una institución financiera de importancia sistémica, es decir como una institución cuya quiebra podría desencadenar una crisis financiera mundial. Dicha designación es considerada positiva toda vez que la misma lo obliga a un mayor estándar de requerimiento de capital, así como a una mayor supervisión regulatoria y mayores esfuerzos en la identificación y gestión de riesgos, ajustándose a los estándares del comité de Basilea III. Al cierre del primer semestre de 2016, ICBC presentó las siguientes cifras e indicadores financieros: Indicadores Activo Total Patrimonio Utilidad Neta Morosidad En billones de US$ 3,522.1 277.9 22.6 1.55% Cobertura de la cartera atrasada 143.02% Tier-1 Ratio de adecuación de capital 12.54% ICBC PERÚ BANK Fuente: ICBC / Elaboración: Equilibrium Estrategia de Negocio ICBC Perú busca posicionarse en el sistema bancario local manteniendo la estrategia mundial de la Casa Matriz a través de sinergias con empresas corporativas locales y sus relaciones comerciales o colaboración con clientes de Expansión del Grupo ICBC inició su proceso de internacionalización en 1992 mediante la apertura de su subsidiaria en Singapur. Al cabo de tres años se estableció en Europa a través de la apertura de una oficina representativa en Londres. Asimismo, 2 5 Establecida por las 20 economías más grandes del mundo (G-20). año, resaltando que dicha área mantiene más de diez mil trabajadores en China. ICBC en China así como con empresas chinas en general. Lo anterior se impulsa gracias a la ventaja comparativa frente a otros bancos, mediante la cual el Banco puede realizar transferencias en tiempo real. Para lo anterior, se brinda prioridad de atención a aquellas empresas que cuenten con una clasificación internacional de grado de inversión otorgada por alguna de las grandes agencias internacionales de clasificación de riesgo. De acuerdo a la normativa vigente, la Superintendencia de Banca, Seguros y AFP aprobó mediante Resolución SBS N° 443-2014, efectuar la subcontratación significativa de su procesamiento de datos en el exterior. El Banco se enfoca en la colocación de productos tradicionales como el financiamiento de capital de trabajo, préstamos sindicados y negocios colaterales asociados, así como otros tipos de financiamientos requeridos por los clientes. En el caso de los préstamos a plazo, estos pueden considerar desembolsos parciales para los préstamos de diferentes temporalidades (corto, mediano o largo plazo) de acuerdo a las necesidades de sus clientes. Asimismo, ICBC Perú fomenta su participación en préstamos sindicados con el objetivo de formar parte del financiamiento de algún proyecto de gran envergadura así como operaciones offshore. GESTIÓN DE RIESGO Riesgo Crediticio La gestión de riesgo crediticio del Banco incluye las políticas y procedimientos de todo el proceso crediticio, los mismos que incorporan lineamientos a seguir para la evaluación, otorgamiento, seguimiento, control y recuperación de las exposiciones afectas a riesgo de crédito. De esta manera, todo cliente de ICBC Perú es evaluado de acuerdo a los estándares mundiales de la Matriz, empleando para ello una metodología interna que le asignará un rating crediticio. La mencionada clasificación crediticia contempla el análisis de los principales factores de riesgo, tanto cualitativos como cuantitativos, considerando primordialmente la capacidad de pago del deudor, el que a su vez debe ser consistente con los requerimientos establecidos por la Matriz. Por su parte, las facilidades para financiamientos comerciales o trade finance, se basan en los siguientes productos: a) b) c) d) Importación a través de cartas de crédito Avance contra documento de importación Compra de facturas de exportación Descuento de exportación Es importante resaltar que el Banco mantiene su enfoque en clientes cuya clasificación de riesgo de deudor corresponda a la categoría Normal. Asimismo, sobre la base de los límites regulatorios, cuenta con límites internos a nivel individual y global, además de límites por industria para evitar riesgos de concentración, los mismos que se encuentran aprobados por el Comité de Riesgos y por el Directorio. Adicionalmente, el Banco ofrece el producto de carta de crédito o stand-by letter of credit (SBLC) y cartas de garantía bancaria. Ambos productos deben ser emitidos por el Banco para garantizar a un cliente ante un tercer beneficiario; de esta manera, a cambio de tomar el riesgo de incumplimiento por parte del cliente, el Banco percibe una comisión calculada a una tasa acordada sobre el importe de la garantía o stand-by. En cuanto a las autonomías de aprobación de créditos, toda operación crediticia debe ser aprobada por el Comité de Créditos, conformado por seis miembros, siendo necesario el voto a favor de al menos cuatro de sus integrantes para que una propuesta sea considerada aprobada. No obstante, las operaciones denominadas de bajo riesgo (aquellas garantizadas al 100% con garantías auto liquidables), financiamientos de comercio exterior y operaciones lideradas por la Matriz pueden ser aprobadas directamente por la Gerencia General. Es de mencionar que la baja escala del negocio así como las pérdidas acumuladas que impactan al patrimonio efectivo, el Banco se ha enfocado en operaciones de arrendamiento financiero dado que el mismo puede ser desembolsado por mayores importes al contar con garantías reales. Modelo Operativo ICBC Perú Bank registra sus operaciones en una sola oficina ubicada en el distrito de San Isidro – Lima, la misma que actúa como Sede Principal. En línea con el modelo de negocio implementado, centrado en el otorgamiento de facilidades crediticias a empresas corporativas y grandes empresas, no es necesario para el Banco contar con la implementación de una red de oficinas ni de infraestructura adicional. En cuanto al seguimiento de cartera, el Banco ha determinado un sistema de alertas tempranas cuyo principal objetivo es la identificación oportuna del riesgo de los deudores, enfatizando en aquellas exposiciones crediticias que presenten indicios de incremento del riesgo. Asimismo, adicional a la clasificación regulatoria, el Banco cuenta con una clasificación interna, siguiendo un modelo de la Casa Matriz, proceso que es realizado mensualmente y que permite clasificar y hacer seguimiento continuo a las exposiciones crediticias de acuerdo a su nivel de riesgo. La plataforma tecnológica y de procesamiento de datos se encuentra ubicada en la ciudad de Shanghai, teniendo un back-up instantáneo en la ciudad de Beijing, el mismo que atiende a todas las sucursales ubicadas fuera de la República Popular China. Asimismo, la plataforma mantiene una interconexión en tiempo real con las oficinas en Lima así como en el centro alterno garantizando la continuidad del negocio. Adicionalmente, el core bancario (denominado FOVA) cuenta con un centro de atención al cliente ubicado en China que opera las 24 horas del día y 365 días al Riesgo de Mercado Para mantener una adecuada administración de los riesgos de mercado, el Banco ha determinado que los riesgos a los que se encuentra afecto son principalmente el riesgo cambiario y el riesgo de tasa de interés. 6 Cabe mencionar que el Banco presenta una posición activa neta en dólares estadounidenses motivo por el cual existen límites de alerta temprana y límites internos a la posición global de sobrecompra y sobreventa de moneda extranjera de acuerdo a la Resolución SBS N° 9076-2012. Del mismo modo, ICBC Perú cuenta con un modelo interno para la estimación del riesgo cambiario el cual se mide en forma diaria y se basa en la metodología de valor en riesgo y simulación histórica. Adicionalmente, se encuentra alineado a la política de la Matriz, la misma que establece límites de Stop Loss y límites Overnight para las operaciones spot en el mercado Forex. Riesgo Operacional La metodología de administración de riesgos operacionales de ICBC Perú Bank consta de distintas etapas basadas en las mejores prácticas tales como el estándar australiano neozelandés de administración de riesgos (AS/NZS-4360), Basilea II y las resoluciones y circulares emitidas por la SBS. De esta manera, el Banco mantiene un especialista de riesgo operacional que le permite identificar, cuantificar y realizar el respectivo seguimiento a los posibles riesgos operativos y la consecuente pérdida potencial resultante de fraudes (internos o externos), sistemas inadecuados de tecnología de la información, fallas administrativas, controles defectuosos, error humano o eventos externos. Por otro lado, con el objetivo de mitigar el riesgo de tasa de interés, el Banco realiza inversiones únicamente en instrumentos financieros emitidos por el Gobierno Central o aquellos emitidos por el Banco Central de Reserva del Perú (BCRP), los mismos que son registrados a su valor razonable. Adicionalmente, el Departamento de Riesgos se encarga de la medición de la exposición asociada a las tasas de interés de la cartera de negociación basándose en el enfoque VaR de varianzas y covarianzas, el cual cuantifica la máxima pérdida esperada ante variaciones diarias de tasas de interés en un horizonte de liquidación de un día. Para el monitoreo del riesgo operacional, el Departamento de Riesgos cuenta con una serie de indicadores clave de riesgo los cuales muestran cuestiones de riesgo subyacente realizando reportes mensuales al área de riesgo operacional con el fin de actualizar la información recogida para cada indicador así como para tomar acciones oportunas para validar que dichos riesgos no sobrepasen los umbrales permitidos. En línea con lo anterior, el Banco realiza un monitoreo diario del VaR del portafolio de inversiones mediante la simulación de escenarios de Stress Testing, en base a escenarios predefinidos, informando de manera trimestral al Comité de Riesgos. Asimismo, el Banco cuenta con modelos internos para la medición del riesgo de tasa de interés en su Banking Book, los mismos que son mensualmente medidos y presentados al Comité de Riesgos. Prevención de Lavado de Activos y Financiamiento de Terrorismo El Banco mantiene los siguientes principios como políticas de Prevención para el Lavado de Activos y Financiamiento del Terrorismo (LA/FT) bajo los criterios establecidos por la Casa Matriz: Los trabajadores del Banco que mantienen relación directa con clientes deben proceder con la verificación de la identidad de los mismos así como obtener información sobre su actividad laboral, económica y/o empresarial, y el destino de las operaciones a realizar a través del Banco bajo un proceso de debida diligencia. El Banco debe asegurarse de que todos los miembros del Directorio y el personal estén informados sobre el sistema de LA/FT mediante inducciones al inicio de la relación contractual y adicionalmente mediante capacitaciones periódicas. Cabe mencionar que el Banco utiliza el método estandarizado de acuerdo a la normativa vigente tanto para el cálculo del requerimiento patrimonial mínimo para cubrir el riesgo cambiario como para el riesgo de tasas de interés. Riesgo de Liquidez La gestión de riesgo de liquidez de ICBC Perú Bank está alineada con los principios y requisitos internos de la Casa Matriz, las normas establecidas por la SBS y el BCRP, además de alineado a los estándares de Basilea III. La efectividad de las políticas, normativas y procedimientos implementados por ICBC Perú están subordinados al conocimiento e importancia del sistema de LA/FT por parte de todos los colaboradores del Banco, por lo cual cada miembro del personal y Directorio debe revisar regularmente la información entregada por el Oficial de Cumplimiento a fin de asegurar el cumplimiento de la regulación en dicha materia. El Banco considera de suma importancia, la capacitación del personal con la finalidad de generar y mantener un nivel de concientización y vigilancia permanente en el personal a fin de que puedan reconocer, identificar e informar sobre las operaciones inusuales que podrían terminar siendo sospechosas. De esta manera, el Banco mantiene una adecuada gestión e indicadores de liquidez asegurándose de cumplir con sus obligaciones acorde a la escala y riesgo de sus operaciones en condiciones normales como para escenarios de estrés a fin de evitar incurrir en pérdidas significativas. ICBC Perú ha establecido un conjunto de límites internos y alertas tempranas a fin de realizar un mejor control de la exposición al riesgo de liquidez. Dichos límites han sido aprobados por el Comité de Riesgos encontrándose los mismos en concordancia con el apetito por riesgos de la Matriz manteniendo consistencia con el tamaño inicial del Banco. Asimismo, se contempla la simulación de escenarios de estrés que permiten determinar el máximo grado de fortaleza ante cualquier riesgo, activando las señales de alerta temprana y derivando en los planes de acción y de contingencia correspondiente a cada una de las áreas del Banco. Cabe mencionar que a la fecha del presente informe y desde el inicio de operaciones del Banco, no se han reportado operaciones sospechosas. Del mismo modo, al primer semestre de 2016, el Plan Anual de Trabajo se encuentra avanzado en un 96%. 7 ANÁLISIS FINANCIERO Créditos directos según sector económico Minería, 6.67% Participación de Mercado Al 30 de junio de 2016, las operaciones del Banco aún son reducidas, siendo su participación de mercado en términos de colocaciones de 0.06%. Asimismo, su cuota de mercado alcanza 0.08% de los depósitos totales y 0.27% del patrimonio del sector. Por tipo de crédito, la participación del Banco en créditos corporativos se incrementa de 0.18% a 0.20% mientras que la participación a grandes empresas lo hace de 0.09% a 0.10% en el último semestre. Industria Manufacturera, 23.93% Intermediación Financiera, 36.82% Construcción, 10.32% Comercio, 14.39% Activos y Calidad de Cartera Los activos del Banco alcanzaron S/389.4 millones al primer semestre de 2016, revelando una disminución de 21.31% respecto a lo registrado al cierre de 2015. Lo antes mencionado responde a un menor nivel en caja y bancos así como a una menor tenencia de inversiones disponibles para la venta. En relación al primero, se observa una disminución de 30.53% entre semestres al necesitarse un menor encaje por menores depósitos, mientras que el segundo responde al vencimiento y venta de CDs del BCRP (29.06%). Fuente: SBS / Elaboración: Equilibrium De acuerdo a lo señalado en informes previos, la aún reducida cantidad de clientes y escala de operaciones conlleva a que crédito promedio por deudor del Banco se mantenga en niveles elevados, inclusive incrementándose entre semestres de S/9.3 millones a S/11.4 millones. Es de mencionar que en el tercer trimestre de 2015, uno de los clientes de ICBC Perú tuvo problemas de pago por lo el crédito pasó a situación de vencido. Al no regularizar su situación, el crédito de S/4.5 millones pasó a judicial al cierre del 2015 pasando la clasificación por riesgo por deudor de dicho cliente de Normal a Pérdida. De este modo, la cartera de colocaciones al cierre del primer semestre de 2016 se ubicó 97.96% en Normal y 2.04% en Pérdida. Respecto a las colocaciones brutas de ICBC Perú, se mantiene una tendencia creciente a la fecha de análisis, toda vez que la cartera bruta se incrementa en 13.97% entre semestres totalizando S/147.8 millones. En esa línea, se resalta que el crecimiento viene por parte de las colocaciones vigentes, las mismas que pasaron de S/125.2 millones a S/143.3 millones en el periodo antes señalado. Producto de lo antes mencionado, el Banco el índice de morosidad de la cartera deteriorada alcanzó 3.06%, siendo la cobertura por provisiones de 122.20%. De considerar el tipo de crédito por segmentación regulatoria, el Banco coloca mayoritariamente a empresas corporativas y en menor proporción a grandes empresas. Tal es así que los créditos corporativos alcanzaron el 73.74% de la estructura con S/109.0 millones mientras que la diferencia de 26.26% (S/38.8 millones) fue colocada a grandes empresas. Créditos por situación Jun.16 3.06% 96.94% Dic.15 96.52% 3.48% Set.15 96.47% 3.53% Colocaciones por tipo de crédito 160,000 Jun.15 100.00% Mar.15 100.00% 140,000 38,813 120,000 35,558 100,000 49,582 36,723 94% 95% 96% 97% 98% 99% 100% 35,828 Vigente 80,000 Vencido Judicial Fuente: SBS / Elaboración: Equilibrium 60,000 109,012 94,144 40,000 72,114 66,639 Mar.15 Jun.15 78,450 Pasivos y Estructura de Fondeo A la fecha de corte de análisis, las fuentes de fondeo del Banco presentaron cambios en la estructura en relación a lo registrado al cierre del ejercicio 2015. Tal es así que los depósitos pasaron a ser la principal fuente de fondeo con el 41.63% seguido de los adeudados con 31.73% y por el patrimonio con el 25.11% de la estructura. 20,000 Corporativos Set.15 Dic.15 Jun.16 Grandes Empresas Fuente: SBS / Elaboración: Equilibrium En términos de sector económico, se observa que las colocaciones del Banco están concentradas en cinco sectores al ser el 52.02% relacionado a intermediación financiera, 16.92% a industria manufacturera, 14.39% a comercio, 6.67% a minería y 3.06% a construcción. A pesar de la mayor participación de los depósitos en la estructura de fondeo, en términos absolutos disminuyen 16.02% entre semestres al totalizar S/162.1 millones. Asimismo, lo antes mencionado no permite aún atomizar la participación de sus depositantes siendo la concentración de los 10 principales de 94%. No obstante, se resalta que el Banco cuenta con elevados ratios de liquidez que permite mitigar parcialmente dicha concentración, además de con- 8 tar con líneas disponibles en el sistema financiero local e internacional ante un posible caso de estrés. Sin embargo, los gastos financieros se incrementaron exponencialmente al pasar de S/0.7 millones a S/3.8 millones entre junio de 2015 y 2016, toda vez que se registraron diferencias cambiarias negativas por S/1.2 millones y S/1.0 millones de pérdidas por productos financieros derivados. Asimismo, el gasto por adeudos se incrementó en S/0.5 millones contribuyendo con el mayor gasto financiero. En cuanto a los adeudados, si bien estos disminuyen su participación como fuente de fondeo de 40.11% a 31.73%, en absolutos retrocede en 37.76% al totalizar S/123.5 millones. A la fecha de análisis los principales adeudados están relacionados a relacionadas y a la Casa Matriz. Por lo antes expuesto, el margen financiero bruto del Banco retrocede de 87.74% a 34.64% en los últimos 12 meses, siendo el ajuste del resultado financiero bruto de 60.41% totalizando S/2.0 millones. Luego de considerar el cargo por provisiones, el margen financiero neto de ICBC Perú se retrocede hasta 31.99% para el periodo bajo análisis y alcanza los S/1.9 millones. Por su parte, los ingresos por servicios financieros neto presenta un incremento importante entre periodos analizados mitigando parcialmente los mayores gastos impulsando el resultado operacional hasta S/2.7 millones. Por su parte, se observa que el patrimonio retrocede en 2.01% dado que las pérdidas pre-operacionales acumuladas continúan haciendo presión, además de haberse registrado una pérdida superior a la esperada para la fecha de corte. Evolución estructura de fondeo 100% 90% 1.02% 1.02% 1.19% 25.04% 29.12% 36.43% 80% 0.72% 40.11% 1.54% 31.73% 70% 60% Evolución de márgenes 29.22% 23.95% 50% 42.63% 200% 41.63% 40% 39.00% 150% 30% 20% 44.73% 38.43% 127.02% 132.42% 144.91% 135.74% 117.08% 100% 27.22% 10% 20.16% 25.11% 90.80% 89.62% 50% 0% 73.42% 54.59% Mar.15 Jun.15 Patrimonio Set.15 Depósitos Dic.15 Adeudados Jun.16 0% Otros -50% Fuente: SBS / Elaboración: Equilibrium 9.43% -28.95% 12.26% -59.25% Set.15 Dic.15 -119.56% Mar.15 Margen Financiero Neto Jun.15 Margen Neto Gastos Financieros Jun.16 Gastos Operativos Fuente: SBS / Elaboración: Equilibrium En línea con lo antes señalado, se observa que la limitada escala operativa del Banco aún no permite hacerle frente a los gastos operativos, los mismos que resultan demasiado elevados al tomar en consideración que dichos gastos recogen gastos de expatriación del personal clave chino en nuestro país. De este modo, la pérdida operacional neta se mantiene en S/5.9 millones, siendo la pérdida neta ascendente a S/7.0 millones. Solvencia De acuerdo a lo mencionado al inicio del presente informe, la Casa Matriz firmó un contrato de estabilidad jurídica con Proinversión tras el cual procedió con el aporte de capital social que ascendió a S/132.8 millones. Si bien dicho aporte ha logrado sostener las operaciones del Banco a lo largo de los últimos ejercicios, el mismo pierde peso dentro del patrimonio neto al considerar las pérdidas preoperacionales acumuladas así como las pérdidas del ejercicio. De acuerdo a lo mencionado por la Gerencia, el fortalecimiento del patrimonio se daría a través de la emisión de bonos subordinados así como por aportes de capital de la Casa Matriz. Composición de los Ingresos Financieros Créditos Directos 46.97% Fondos Interbancarios 3.77% -62.15% -150% Al 30 de junio de 2016, la Entidad registró ingresos financieros S/5.9 millones, similar a lo registrado en junio de 2015, producto del rendimiento de sus inversiones y de su cartera de colocaciones, los cuales aportaron el 42.19% y 46.98% del total de los ingresos. Inversiones 44.85% 14.83% -40.92% -100% Rentabilidad y Eficiencia De acuerdo a lo inicialmente proyectado por el Banco, el mismo aún no logra alcanzar su punto de equilibrio. De este modo, acumula una pérdida neta de S/7.0 millones al primer semestre del año, superior a la pérdida registrada en similar periodo del ejercicio previo (S/2.4 millones). Cabe mencionar que la pérdida neta registrada es mayor a la originalmente presupuestada, toda vez que la misma presentó una diferencia en cambio negativa además de pérdidas asociadas a productos financieros derivados. Sin embargo, según lo manifestado por la Gerencia, el Banco debería llegar al objetivo inicialmente pactado a través de la liquidación de inversiones financieras así como por mejores rendimientos de su activo generador. 65.36% 31.99% 15.98% Al finalizar el primer semestre de 2016, el ratio de capital global del Banco retrocede de 45.51% a 43.56%. Si bien dicho indicador aún se considera holgado y suficiente para seguir incrementando sus colocaciones de acuerdo a lo estimado en sus proyecciones iniciales, la disminución del patrimonio efectivo limita el importe que puede colocar por operación sin constituir garantías lo cual restringe al área comercial. Disponible 4.40% Fuente: SBS / Elaboración: Equilibrium 9 Composición de los Fondos Disponibles Evolución ratio de capital global 80.00% 69.79% Bancos y corresponsales 25.41% 70.00% 60.00% 45.51% 50.00% 44.72% 45.51% BCRP 33.25% 43.56% 40.00% Inversiones 41.34% 30.00% 20.00% 14.45% 14.28% 14.17% 14.17% 15.02% Mar.15 Jun.15 Set.15 Dic.15 Jun.16 10.00% 0.00% ICBC Perú Bank Fuente: SBS / Elaboración: Equilibrium Banca Múltiple Fuente: SBS / Elaboración: Equilibrium De acuerdo a lo antes mencionado, el Banco presenta al 30 de junio de 2016 un descalce positivo importante en moneda nacional para el tramo de 0 a 30 días mientras que en moneda extranjera presenta un descalce negativo en dicho tramo así como en el tramo de 2 a 5 años además de un descalce positivo en la banda de 6 meses. Liquidez y Calce de Operaciones A la fecha de corte, los ratios de liquidez por moneda del Banco se mantienen por encima de los indicadores mínimos requeridos por la SBS (8% en moneda local y 20% en moneda extranjera). Tal es así que el ratio de liquidez en moneda local resultó en 293.12% mientras que en moneda extranjera se ubicó en 71.24%. Adicionalmente, el Banco cumple satisfactoriamente con todos los ratios de liquidez adicionales establecidos mediante la Resolución SBS N° 9075-2012, siendo el ratio de inversiones líquidas en MN de 91.95% (mínimo legal de 5%) y cumpliendo holgadamente con la meta de 80% para los ratios de cobertura de liquidez en moneda local y moneda extranjera. Los descalces antes mencionados se explican principalmente por la posición registrada en el disponible y en las inversiones disponibles para la venta. No obstante lo anterior, el patrimonio efectivo del Banco resulta suficiente para absorber dichas brechas. Del mismo modo, el Banco cuenta con un Plan de Contingencia de Liquidez que incluye líneas con entidades financieras locales y extranjeras, así como con su Casa Matriz. Cabe mencionar que lo previamente detallado responde al nivel actual registrado en los fondos disponibles del Banco, al haber alcanzado los mismos S/239.8 millones. Si bien dicha partida disminuye respecto a lo registrado al cierre de 2015 (S/360.2 millones), aún presenta una posición superavitaria que conlleva incluso al un descalce positivo en el tramo de 0-30 días. Respecto al disponible, está principalmente compuesto por el encaje legal, el cual retrocede en el último semestre por el menor requerimiento al haber disminuido los depósitos y obligaciones. Por otro lado, las inversiones financieras del Banco se mantienen colocadas en instrumentos de riesgo soberano (bonos del Tesoro Público Peruano, bonos Globales Peruanos y CDs del BCRP), los mismos que retroceden en los últimos seis meses en 29.06% al haberse dado vencimientos y liquidaciones de ciertos instrumentos. Calce de operaciones 100.0% 80.0% 60.0% 40.0% 20.0% 0.0% -20.0% 1M 2M 3M 4M 5M Moneda Nacional 6M 7-9M 10-12M 1-2A Moneda Extranjera Fuente: ICBC Perú Bank / Elaboración: Equilibrium 10 2-5A >5A ICBC PERÚ BANK ESTADO DE SITUACIÓN FINANCIERA (Miles de S/) ACTIVOS Dic.12 % Caja Bancos y Corresponsales Otros Total Caja y Bancos Invers. Negoc., Dispon. para la Venta y a Vcto Fondos Interbancarios Fondos Disponibles Colocaciones Vigentes Préstamos Arrendamiento Financiero Total Colocaciones Vigentes Refinanciados y reestructurados Cartera Atrasada (Vencidos y Judiciales) Cartera Problema Colocaciones Brutas Menos: Provisiones de Cartera Intereses y Comisiones No Devengados Colocaciones Netas Intereses, Comisiones y Cuentas por Cobrar Activo Fijo Neto Otros activos TOTAL ACTIVOS 122,329 122,329 122,329 0.00% 96.94% 0.00% 96.94% 0.00% 0.00% 96.94% 119,684 119,684 119,684 0.00% 96.17% 0.00% 96.17% 0.00% 0.00% 96.17% 117,513 117,513 56,422 3,101 177,036 - 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% - 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 985 2,674 199 126,187 0.00% 0.00% 0.00% 0.78% 2.12% 0.16% 100.00% 869 3,245 658 124,456 0.00% 0.00% 0.00% 0.70% 2.61% 0.53% 100.00% PASIVO Y PATRIMONIO Dic.12 % Depósitos y obligaciones Depósitos a la vista y ahorro con el público 0.00% Depósitos a la vista y ahorro sistema financiero y organismos internacionales 0.00% Total depósitos a la vista y ahorro 0.00% Depósitos a plazo con el público 0.00% Depósitos a plazo sistema financiero y organismos internacionales 0.00% Total depósitos a plazo 0.00% CTS 0.00% Depósitos restringidos 0.00% Otras obligaciones 205 0.16% Total de depósitos y obligaciones 205 0.16% Fondos Interbancarios 0.00% Adeudados instituciones del país 0.00% Adeudados instituciones del exterior y organismos internacionales 0.00% Total de adeudados 0.00% Intereses y otros gastos por pagar 0.00% Cuentas por pagar 0.00% Provisiones para créditos contingentes 0.00% Otros pasivos 295 0.23% TOTAL PASIVO 500 0.40% Capital Social 132,840 105.27% Capital Adicional y Ajustes al Patrimonio 0.00% Reservas 0.00% Resultados Acumulados 0.00% Resultado Neto del Ejercicio -7,153 -5.67% TOTAL PATRIMONIO NETO 125,687 99.60% TOTAL PASIVO Y PATRIMONIO 126,187 100.00% Dic.13 % Dic.13 118 118 2,052 2,170 132,840 -7,153 -3,401 122,286 124,456 % 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.09% 0.09% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 1.65% 1.74% 106.74% 0.00% 0.00% -5.75% -2.73% 98.26% 100.00% Dic.14 % 0.00% 36.12% 0.00% 36.12% 25.46% 0.00% 61.58% Var (%) Jun.16/Jun.15 92.01% 48.77% 92.01% 1.22% 40.07% 138,364 4,943 143,307 4,518 4,518 147,825 35.53% 1.27% 36.80% 0.00% 1.16% 1.16% 37.96% 10.53% 14.48% 0.00% 0.00% 13.97% 35.03% 39.86% 44.27% 5,521 142,304 2,307 2,275 2,721 389,395 1.42% 0.00% 36.54% 0.59% 0.58% 0.70% 100.00% 2.36% 14.48% 66.18% -7.59% -58.24% -21.31% 467.73% -100.00% 40.25% 71.84% -14.27% 13.81% 39.55% Var (%) Jun.16/Dic.15 Var (%) Jun.16/Jun.15 -10.85% 11.10% -33.96% -33.96% -100.00% -16.02% -45.32% -37.76% -9.88% -2.62% 466.37% -26.19% 0.00% -123.62% 39.73% -14.68% -2.01% -21.31% 962.32% 1223.84% 51.72% -100.00% 27.77% 841.29% 142.59% 6.76% 21.51% 34.93% -3.16% 454.13% 1021.29% 69.75% 0.00% -139.30% 39.73% 193.07% -8.83% 39.55% % Dic.15 0.00% 40.97% 0.00% 40.97% 19.67% 1.08% 61.73% 73,247 5 73,252 97,942 171,194 0.0% 26.2% 0.0% 26.3% 35.1% 0.0% 61.4% 202,451 202,451 139,737 18,004 360,192 0.00% 40.91% 0.00% 40.91% 28.24% 3.64% 72.79% 140,645 8 140,652 99,136 239,788 106,130 106,130 106,130 37.00% 0.00% 37.00% 0.00% 0.00% 0.00% 37.00% 102,467 102,467 102,467 36.7% 0.0% 36.7% 0.0% 0.0% 0.0% 36.7% 125,184 125,184 4,518 4,518 129,702 25.30% 0.00% 25.30% 0.00% 0.91% 0.91% 26.21% 1,029 184 104,917 1,256 2,871 728 286,808 0.36% 0.06% 36.58% 0.44% 1.00% 0.25% 100.00% 972 -33 101,462 1,342 2,654 2,391 279,044 0.3% 0.0% 36.4% 0.5% 1.0% 0.9% 100.0% 5,394 124,308 1,388 2,462 6,517 494,867 1.09% 0.00% 25.12% 0.28% 0.50% 1.32% 100.00% Dic.14 % 11,076 11,076 86,313 86,313 103 97,492 74,734 74,734 2,492 295 175,013 132,840 -293 -10,554 -10,198 111,795 286,808 3.86% 0.00% 3.86% 30.09% 0.00% 30.09% 0.00% 0.00% 0.04% 33.99% 0.00% 0.00% 26.06% 26.06% 0.00% 0.87% 0.00% 0.10% 61.02% 46.32% -0.10% 0.00% -3.68% -3.56% 38.98% 100.00% 11 Jun.15 6,339 6,339 50,842 9,531 60,373 112 66,823 101,664 101,664 550 2,419 166 176 171,799 132,840 -2,444 -20,752 -2,400 107,244 279,044 % 2.3% 0.0% 2.3% 18.2% 3.4% 21.6% 0.0% 0.0% 0.0% 23.9% 0.0% 0.0% 36.4% 36.4% 0.2% 0.9% 0.1% 0.1% 61.6% 47.6% -0.9% 0.0% -7.4% -0.9% 38.4% 100.0% Dic.15 75,535 75,535 116,801 116,801 686 193,022 198,488 198,488 824 2,406 349 395,089 132,840 -4,067 -20,752 -8,244 99,778 494,867 % Var (%) Jun.16/Dic.15 -30.53% -30.53% -29.06% -100.00% -33.43% Jun.15 % 15.26% 0.00% 15.26% 23.60% 0.00% 23.60% 0.00% 0.00% 0.14% 39.00% 0.00% 0.00% 40.11% 40.11% 0.17% 0.49% 0.00% 0.07% 79.84% 26.84% -0.82% 0.00% -4.19% -1.67% 20.16% 100.00% Jun.16 Jun.16 67,339 16,577 83,916 77,139 77,139 1,050 162,105 15,000 108,537 123,537 743 2,343 919 1,977 291,623 132,840 961 -28,995 -7,033 97,772 389,395 % % 17.29% 4.26% 21.55% 19.81% 0.00% 19.81% 0.00% 0.27% 0.00% 41.63% 0.00% 3.85% 27.87% 31.73% 0.19% 0.60% 0.24% 0.51% 74.89% 34.11% 0.25% 0.00% -7.45% -1.81% 25.11% 100.00% ESTADO DE RESULTADOS INTEGRALES (Miles de S/) Dic.12 % INGRESOS FINANCIEROS 1,104 100.00% Disponible 1,104 100.00% Fondos Interbancarios 0.00% Inversiones 0.00% Créditos Directos 0.00% Ganancias por Valorización de Inversiones 0.00% Diferencia de Cambio 0.00% Otros 0.00% GASTOS FINANCIEROS 5,293 479.44% Obligaciones con el público 0.00% Depósitos del sistema financiero y organismos financieros internacionales 0.00% Fondos interbancarios 0.00% Adeudos y obligaciones financieras 0.00% Primas al fondo de seguro de depósitos 0.00% Diferencia de cambio 0.00% Pérdidas en productos financieros derivados 0.00% Otros 5,293 479.44% MARGEN FINANCIERO BRUTO -4,189 -379.44% Provisiones 0.00% Recuperaciones y reversiones 0.00% MARGEN FINANCIERO NETO -4,189 -379.44% Ingresos por servicios financieros 0.00% Gastos por servicios financieros 2 0.18% MARGEN OPERACIONAL -4,191 -379.62% GASTOS OPERATIVOS 2,881 260.96% Personal y Directorio 929 84.15% Generales 1,952 176.81% MARGEN OPERACIONAL NETO -7,072 -640.58% Depreciaciones y amortizaciones 81 7.34% Valuación de activos y provisiones 0.00% Ingresos / gastos extraordinarios, netos 0.00% RESULTADO ANTES DE IMPUESTOS -7,153 -647.92% Impuesto a la renta 0.00% RESULTADO NETO -7,153 -647.92% Dic.13 8,852 2,335 6,517 8,852 8,852 7 8,845 11,634 8,170 3,464 -2,789 339 -396 -3,524 123 -3,401 % 100.00% 26.38% 0.00% 0.00% 0.00% 0.00% 0.00% 73.62% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 100.00% 0.00% 0.00% 100.00% 0.00% 0.08% 99.92% 131.43% 92.30% 39.13% -31.51% 3.83% 0.00% -4.47% -39.81% 1.39% -38.42% Dic.14 % 6,738 100.00% 1,740 25.83% 126 1.87% 932 13.82% 961 14.27% 0.00% 2,979 44.21% 0.00% 201 2.99% 115 1.71% 0.00% 2 0.02% 83 1.23% 2 0.03% 0.00% 0.00% 0.00% 6,537 97.01% 1,025 15.21% 0.00% 5,512 81.81% 131 1.95% 21 0.32% 5,622 83.44% 15,250 226.32% 9,936 147.47% 5,313 78.85% -9,628 -142.89% 517 7.68% 0.00% -51 -0.75% -10,196 -151.32% 2 0.03% -10,198 -151.35% 12 Jun.15 5,866 88 72 1,457 1,987 2,262 719 290 0 2 425 2 5,147 0 -110 5,257 106 23 5,339 7,767 5,335 2,432 -2,428 264 1 -2,692 -292 -2,400 % 100.00% 1.49% 1.22% 24.83% 33.88% 0.00% 38.57% 0.00% 12.26% 4.94% 0.00% 0.03% 7.24% 0.04% 0.00% 0.00% 0.00% 87.74% 0.00% -1.88% 89.62% 1.80% 0.39% 91.03% 132.42% 90.95% 41.47% -41.39% 4.49% 0.01% 0.00% -45.89% -4.97% -40.92% Dic.15 13,914 218 146 4,318 4,247 4,986 2,064 871 0 6 1,180 6 11,850 4,254 7,596 359 63 7,892 16,290 11,052 5,239 -8,398 528 153 -9,080 -836 -8,244 % 100.00% 1.57% 1.05% 31.03% 30.52% 0.00% 35.83% 0.00% 14.83% 6.26% 0.00% 0.05% 8.48% 0.04% 0.00% 0.00% 0.00% 85.17% 30.58% 0.00% 54.59% 2.58% 0.45% 56.72% 117.08% 79.43% 37.65% -60.36% 3.80% 1.10% 0.00% -65.26% -6.01% -59.25% Jun.16 % 5,883 100.00% 259 4.40% 222 3.77% 2,482 42.19% 2,764 46.98% 157 2.67% 0.00% 0.00% 3,845 65.36% 665 11.30% 5 0.08% 2 0.04% 944 16.05% 4 0.06% 1,175 19.98% 1,050 17.84% 0.00% 2,038 34.64% 155 2.64% 0.00% 1,882 31.99% 812 13.80% 37 0.62% 2,658 45.18% 8,525 144.91% 5,737 97.53% 2,788 47.39% -5,867 -99.74% 268 4.56% 365 6.21% 0.00% -6,501 -110.51% 532 9.05% -7,033 -119.56% Var (%) Jun.16/Dic.15 0.29% 195.21% 210.24% 70.37% 39.06% -100.00% 434.85% 129.25% 1620.72% 38.63% 122.40% 53.21% -60.41% -100.00% -64.19% 667.55% 58.41% -50.23% 9.76% 7.55% 14.61% 141.69% 1.80% 65458.98% 141.51% -282.47% 193.07% Var (%) Dic.15/Dic.14 106.50% -87.49% 15.71% 363.52% 341.74% 67.37% 925.01% 656.43% 295.47% 1324.53% 257.21% 81.29% 315.24% 37.80% 173.64% 195.58% 40.38% 6.82% 11.22% -1.40% -12.77% 2.09% -100.00% -10.94% -39978.15% -19.16% RATIOS Dic.12 Dic.13 Dic.14 Liquidez N.A. N.A. Disponible / depósitos a la vista 15.98 N.A. N.A. Disponible / depósitos totales 1.82 N.A. Disponible / Activo total N.A. 0.62 N.A. Colocaciones netas / depósitos totales N.A. 1.08 N.A. Liquidez en MN N.A. 9208.83% Liquidez en ME N.A. N.A. 79.18% N.A. N.A. Ratio Inversiones Líquidas (RIV) MN 94.04% N.A. Ratio Inversiones Líquidas (RIV) ME N.A. 7.30% N.A. Ratio Cobertura Liquidez (RCL) MN N.A. 2164.04% N.A. Ratio Cobertura Liquidez (RCL) ME N.A. 666.09% Endeudamiento N.A. Ratio de capital global (%) N.A. 58.74% Pasivo / Patrimonio N.A. N.A. 1.57 N.A. N.A. Pasivo / Activo 0.61 N.A. Colocaciones Brutas / Patrimonio N.A. 0.95 N.A. Cartera vencida / Patrimonio N.A. 0.00% N.A. Cartera atrasada / Patrimonio N.A. 0.00% N.A. N.A. Compromiso patrimonial 0.92% Calidad de Activos N.A. Cartera atrasada / Colocaciones brutas N.A. 0.00% Cartera deteriorada / Colocaciones brutas N.A. N.A. 0.00% Cartera deteriorada+castigos / Coloc.brutas+castigos N.A. N.A. 0.00% Provisiones / Cartera Atrasada N.A. N.A. N.A. Provisiones / Cartera deteriorada N.A. N.A. N.A. Rentabilidad Margen neto N.A. N.A. -151.35% Margen financiero bruto N.A. N.A. 97.01% Margen financiero neto N.A. N.A. 81.81% Margen de operaciones neto N.A. N.A. -142.89% ROAE* N.A. N.A. -8.71% ROAA* N.A. N.A. -4.96% Componente extraordinario de utilidades N.A. N.A. Rendimiento de préstamos N.A. N.A. 0.91% Costo de depósitos N.A. N.A. 0.12% Eficiencia Gastos de operación / Activos totales N.A. N.A. 5.32% Gastos de personal / Colocaciones brutas N.A. N.A. 9.36% Gastos operativos / Ingresos financieros N.A. N.A. 226.32% Gastos operativos / Margen bruto N.A. N.A. 233.29% Gastos de personal / Ingresos Financieros N.A. N.A. 147.47% Otros indicadores e Información adicional N.A. Ingresos de intermediación** N.A. 3,759 N.A. Costos de intermediación** N.A. 200 N.A. Utilidad de la actividad de intermediación** N.A. 3,559 N.A. Número de deudores** N.A. 11 N.A. Crédito promedio (en S/)** N.A. 9,648,182 N.A. Número de personal** N.A. 47 N.A. Número de oficinas** N.A. 1 N.A. Castigos anualizados (en miles de S/) ** N.A. 0 N.A. Castigos/ Colocaciones + castigos** N.A. 0.00% (1) Banca Mediana incluye: ICBC Perú Bank, Banco de Comercio, Banco Financiero, BanBif, Citibank, Banco GNB y Banco Santander ** Promedio 13 Jun.15 Dic.15 Jun.16 Banca Múltiple Bancos Medianos (1) 27.01 2.56 0.61 1.52 13338.56% 128.68% 21.08% 0.00% 5198.17% 250.81% 4.77 1.87 0.73 0.64 861.32% 75.18% 87.96% 17.22% 2315.42% 119.93% 2.86 1.48 0.62 0.88 293.12% 71.24% 91.95% 20.19% 1394.77% 120.69% 0.70 0.38 0.23 1.04 26.01% 44.66% - 1.05 0.42 0.28 0.94 23.96% 56.29% - 45.51% 1.60 0.62 0.96 0.00% 0.00% 0.91% 45.51% 3.96 0.80 1.30 4.53% 4.53% 9.93% 43.56% 2.98 0.75 1.51 4.62% 0.00% 10.27% 15.02% 8.78 0.90 6.42 9.83% 18.40% -2.81% 14.02% 8.20 0.89 5.91 6.12% 13.25% 1.50% 0.00% 0.00% 0.00% N.A. N.A. 3.48% 3.48% 3.48% 119.39% 119.39% 3.06% 3.06% 3.06% 122.20% 122.20% 2.87% 4.00% 5.62% 154.81% 110.95% 2.24% 3.70% 5.10% 153.41% 93.15% -40.92% 87.74% 89.62% -41.39% -5.96% -3.09% 1.51% 0.30% -59.25% 85.17% 54.59% -60.36% -16.52% -3.33% 0 3.27% 0.45% -119.56% 34.64% 31.99% -99.74% -12.56% -3.85% 0 3.40% 0.77% 23.23% 74.49% 57.42% 33.70% 20.75% 2.07% 10.43% 1.31% 11.58% 60.79% 47.02% 20.01% 11.44% 1.24% 9.58% 2.04% 5.74% 10.50% 132.42% 150.91% 90.95% 3.29% 8.52% 117.08% 137.47% 79.43% 4.38% 7.75% 144.91% 418.38% 97.53% 2.93% 2.30% 34.08% 45.75% 17.89% 2.71% 2.49% 34.46% 56.69% 20.44% 3,603 716 2,887 11 9,315,173 46 1 0 0.00% 8,928 2,057 6,870 14 9,264,429 48 1 0 0.00% 5,726 1,616 4,110 13 11,371,142 46 1 0 0.00% 814,197 191,756 622,441 259,880 54,703 3,864 134 3,934,474 1.69% 182,897 62,843 120,054 68,671 50,752 707 29 370,243 1.45% © 2016 Equilibrium Clasificadora de Riesgo. LAS CLASIFICACIONES CREDITICIAS EMITIDAS POR EQUILIBRIUM CLASIFICADORA DE RIESGO S.A. (“EQUILIBRIUM”) CONSTITUYEN LAS OPINIONES ACTUALES DE EQUILIBRIUM SOBRE EL RIESGO CREDITICIO FUTURO RELATIVO DE ENTIDADES, COMPROMISOS CREDITICIOS O DEUDA O VALORES SIMILARES A DEUDA, Y LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE INVESTIGACION PUBLICADAS POR EQUILIBRIUM (LAS “PUBLICACIONES DE EQUILIBRIUM”) PUEDEN INCLUIR OPINIONES ACTUALES DE EQUILIBRIUM SOBRE EL RIESGO CREDITICIO FUTURO RELATIVO DE ENTIDADES, COMPROMISOS CREDITICIOS O DEUDA O VALORES SIMILARES A DEUDA. EQUILIBRIUM DEFINE RIESGO CREDITICIO COMO EL RIESGO DE QUE UNA ENTIDAD NO PUEDA CUMPLIR CON SUS OBLIGACIONES CONTRACTUALES, FINANCIERAS UNA VEZ QUE DICHAS OBLIGACIONES SE VUELVEN EXIGIBLES, Y CUALQUIER PERDIDA FINANCIERA ESTIMADA EN CASO DE INCUMPLIMIENTO. LAS CLASIFICACIONES CREDITICIAS NO TOMAN EN CUENTA CUALQUIER OTRO RIESGO, INCLUYENDO SIN LIMITACION: RIESGO DE LIQUIDEZ, RIESGO DE VALOR DE MERCADO O VOLATILIDAD DE PRECIO. LAS CLASIFICACIONES DE RIESGO Y LAS OPINIONES DE EQUILIBRIUM INCLUIDAS EN LAS PUBLICACIONES DE EQUILIBRIUM NO CONSTITUYEN DECLARACIONES DE HECHOS ACTUALES O HISTORICOS. LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE EQUILIBRIUM NO CONSTITUYEN NI PROPORCIONAN RECOMENDACIÓN O ASESORIA FINANCIERA O DE INVERSION, Y LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE EQUILIBRIUM NO CONSTITUYEN NI PROPORCIONAN RECOMENDACIONES PARA COMPRAR, VENDER O MANTENER VALORES DETERMINADOS. NI LAS CLASIFICACIONES CREDITICIAS NI LAS PUBLICACIONES DE EQUILIBRIUM CONSTITUYEN COMENTARIOS SOBRE LA IDONEIDAD DE UNA INVERSION PARA CUALQUIER INVERSIONISTA ESPECIFICO. EQUILIBRIUM EMITE SUS CLASIFICACIONES CREDITICIAS Y PUBLICA SUS PUBLICACIONES CON LA EXPECTATIVA Y EL ENTENDIMIENTO DE QUE CADA INVERSIONISTA EFECTUARA, CON EL DEBIDO CUIDADO, SU PROPIO ESTUDIO Y EVALUACION DE CADA VALOR SUJETO A CONSIDERACION PARA COMPRA, TENENCIA O VENTA. LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE EQUILIBRIUM NO ESTAN DESTINADAS PARA SU USO POR PEQUEÑOS INVERSIONISTAS Y SERÍA IMPRUDENTE QUE UN PEQUEÑO INVERSIONISTA TUVIERA EN CONSIDERACION LAS CLASIFICACIONES DE RIESGO O PUBLICACIONES DE EQUILIBRIUM AL TOMAR CUALQUIER DECISION DE INVERSION. EN CASO DE DUDA USTED DEBERA CONSULTAR A SU ASESOR FINANCIERO U OTRO ASESOR PROFESIONAL. TODA LA INFORMACION AQUI CONTENIDA SE ENCUENTRA PROTEGIDA POR LEY, INCLUYENDO SIN LIMITACION LAS LEYES DE DERECHO DE AUTOR (COPYRIGHT), Y NINGUNA DE DICHA INFORMACION PODRA SER COPIADA, REPRODUCIDA, REFORMULADA, TRANSMITIDA, TRANSFERIDA, DIFUNDIDA, REDISTRIBUIDA O REVENDIDA DE CUALQUIER MANERA, O ARCHIVADA PARA USO POSTERIOR EN CUALQUIERA DE LOS PROPOSITOS ANTES REFERIDOS, EN SU TOTALIDAD O EN PARTE, EN CUALQUIER FORMA O MANERA O POR CUALQUIER MEDIO, POR CUALQUIER PERSONA SIN EL CONSENTIMIENTO PREVIO POR ESCRITO DE EQUILIBRIUM. Toda la información aquí contenida es obtenida por EQUILIBRIUM de fuentes consideradas precisas y confiables. Sin embargo, debido a la posibilidad de error humano o mecánico y otros factores, toda la información contenida en este documento es proporcionada “TAL CUAL” sin garantía de ningún tipo. EQUILIBRIUM adopta todas las medidas necesarias a efectos de que la información que utiliza al asignar una clasificación crediticia sea de suficiente calidad y de fuentes que EQUILIBRIUM considera confiables, incluyendo, cuando ello sea apropiado, fuentes de terceras partes. Sin perjuicio de ello, EQUILIBRIUM no es un auditor y no puede, en cada momento y de manera independiente, verificar o validar información recibida en el proceso de clasificación o de preparación de una publicación. En la medida que ello se encuentre permitido por ley, EQUILIBRIUM y sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes y proveedores efectúan un descargo de responsabilidad frente a cualquier persona o entidad por cualquier pérdida o daño indirecto, especial, consecuencial o incidental derivado de o vinculado a la información aquí contenida o el uso o inhabilidad de uso de dicha información, inclusive si EQUILIBRIUM o cualquiera de sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes o proveedores es advertido por adelantado sobre la posibilidad de dichas pérdidas o daños, incluyendo sin limitación: (a) cualquier pérdida de ganancias presentes o potenciales, o (b) cualquier pérdida o daño derivado cuando el instrumento financiero correspondiente no sea objeto de una clasificación crediticia específica asignada por EQUILIBRIUM. En la medida que ello se encuentre permitido por ley, EQUILIBRIUM y sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes y proveedores efectúan un descargo de responsabilidad por cualquier pérdida o daño directo o compensatorio causados a cualquier persona o entidad, incluyendo sin limitación cualquier negligencia (pero excluyendo fraude, dolo o cualquier otro tipo de responsabilidad que no pueda ser excluido por ley) en relación con o cualquier contingencias dentro o fuera del control de EQUILIBRIUM o cualquiera de sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes y proveedores, derivados de o vinculados a la información aquí contenida o el uso de o la inhabilidad de usar cualquiera de dicha información. EQUILIBRIUM NO PRESTA NI EFECTUA, DE NINGUNA FORMA, GARANTIA ALGUNA, EXPRESA O IMPLICITA, RESPECTO A LA PRECISION, OPORTUNIDAD, INTEGRIDAD, COMERCIABILIDAD O AJUSTE PARA CUALQUIER PROPOSITO ESPECIFICO DE CUALQUIER CLASIFICACION O CUALQUIER OTRA OPINION O INFORMACION. 14