Banco Itau Uruguay SA - Banco Central del Uruguay

Anuncio

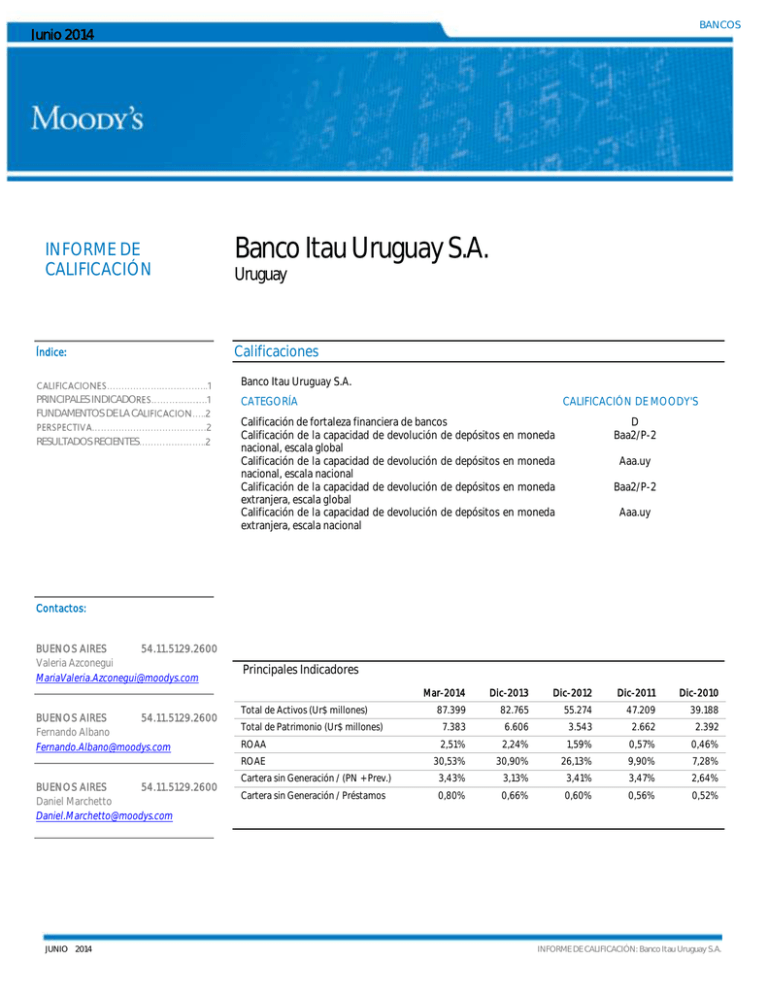

BANCOS | Junio 2014 INFORME DE CALIFICACIÓN Banco Itau Uruguay S.A. Uruguay 600064858 Índice: Calificaciones Banco Itau Uruguay S.A. PRINCIPALES INDICADO FUNDAMENTOS DE LA CA RESULTADOS RECIENTES CATEGORÍA CALIFICACIÓN DE MOODY'S Calificación de fortaleza financiera de bancos Calificación de la capacidad de devolución de nacional, escala global Calificación de la capacidad de devolución de nacional, escala nacional Calificación de la capacidad de devolución de extranjera, escala global Calificación de la capacidad de devolución de extranjera, escala nacional depósitos en moneda D Baa2/P-2 depósitos en moneda Aaa.uy depósitos en moneda Baa2/P-2 depósitos en moneda Aaa.uy Contactos: BUENOS AIRES 54.11.5129.2600 Valeria Azconegui MariaValeria.Azconegui@moodys.com BUENOS AIRES 54.11.5129.2600 Fernando Albano Fernando.Albano@moodys.com BUENOS AIRES 54.11.5129.2600 Daniel Marchetto Daniel.Marchetto@moodys.com JUNIO 2014 Principales Indicadores Mar-2014 Dic-2013 Dic-2012 Dic-2011 Dic-2010 87.399 82.765 55.274 47.209 39.188 7.383 6.606 3.543 2.662 2.392 0,46% Total de Activos (Ur$ millones) Total de Patrimonio (Ur$ millones) ROAA 2,51% 2,24% 1,59% 0,57% ROAE 30,53% 30,90% 26,13% 9,90% 7,28% Cartera sin Generación / (PN + Prev.) 3,43% 3,13% 3,41% 3,47% 2,64% Cartera sin Generación / Préstamos 0,80% 0,66% 0,60% 0,56% 0,52% Buenos Aires Andrea Manavella 54.11.4816.2332 INFORME DE CALIFICACIÓN: Banco Itau Uruguay S.A. BANCOS Fundamento de la calificación La calificación de fortaleza financiera de bancos (BFSR, por sus siglas en inglés) de D de Banco Itaú Uruguay S.A. (Itaú Uruguay) refleja su importante rol en el sistema financiero uruguayo y sus relativamente buenos fundamentos financieros dentro del entorno operativo desafiante del Uruguay. Itaú Uruguay mantiene altos indicadores de liquidez así como fuertes niveles de capitalización y calidad de activos. La calificación BFSR de D equivale a una evaluación de riesgo base (BCA)de ba2. Al incorporar el BCA la alta probabilidad de soporte que recibiría de su casa matriz, Itaú Unibanco, en caso de una situación de estrés, la calificación de depósitos en moneda local es Baa2/p-2 y de Aaa.uy en escala nacional. Anteriormente, en agosto de 2006 Bank of América Corporation (BAC) concretó un acuerdo para intercambiar sus negocios en Uruguay por acciones de Itaú Unibanco. En marzo de 2007, Moody's asignó por primera vez a BankBoston Uruguay S.A. una BFSR. Dicha calificación se asignó luego de la adquisición de la Sociedad por parte de Itaú Unibanco. El banco de esta manera, se convirtió una subsidiaria de BAC a principios de marzo de 2007 y el 23 de marzo fue vendida a Itaú Unibanco. A partir del 3 de agosto de 2007 la S.A. pasó a denominarse Banco Itaú Uruguay S.A. La calificación global de depósitos en moneda extranjera sube a Baa2/Prime-2 de Baa3/Prime-3, debido a la suba del techo para depósitos en moneda extranjera, mientras que la calificación en moneda extranjera en escala nacional subió a Aaa.uy desde Aa1.uy. Dicha calificación es inferior a la de depósitos en moneda local ya que incorpora los riesgos de transferencia y de convertibilidad de divisas. Las calificaciones en escala nacional de Moody's para los bancos uruguayos, se identifican con el sufijo ".uy," y constituyen calificaciones de orden relativo sobre la capacidad crediticia para instrumentos en un país en particular relativas a otros emisores o emisiones locales. Las calificaciones en escala nacional son para uso local y no son comparables en forma global. Las calificaciones en escala nacional no son una opinión absoluta sobre los riesgos de incumplimiento, pues en países con baja calidad crediticia internacional, aún los créditos calificados en altos niveles de la escala nacional, pueden también ser susceptibles de incumplimiento. Las calificaciones en escala nacional se asignan sobre la base de la correspondiente calificación en escala global, tanto para instrumentos en moneda local, como en moneda extranjera. Perspectiva La perspectiva de las calificaciones es estable. Resultados recientes Al término del primer trimestre del ejercicio 2014, Banco Itau Uruguay registró un resultado positivo de Ur$ 534 millones, superior a la ganancia obtenida a marzo de 2013, que fue de Ur$ 72 millones. La suba del resultado final obedece al aumento del margen financiero neto, mayores ingresos por comisiones y menores cargos por impuestos a las ganancias, siendo atenuados por el aumento de los gastos administrativos y mayores cargos por incobrabilidad. El margen financiero neto creció en Ur$ 182 millones, debido al aumento de los ingresos financieros en Ur$ 260 millones, mientras que los egresos financieros se incrementaron en Ur$ 78 millones con respecto al mismo periodo del ejercicio anterior. Por su parte, las comisiones netas del periodo fueron de Ur$ 280 millones lo que significa un incremento de 81,8% frente al mismo periodo del ejercicio anterior. Las comisiones netas cubrían el 32,3% de los gastos administrativos, indicador mayor al registrado a marzo de 2013 de 23,9%. Adicionalmente, el ratio de eficiencia, gastos operativos sobre ingresos operativos, disminuyó a 55,2% de 85,4% con respecto al mismo período del ejercicio anterior, mostrando una mejor eficiencia en la cobertura de los gastos de estructura. El 57,4% de estos gastos se encuentran relacionados a gastos de personal. A marzo de 2014, la cartera de préstamos se incremento un 51,8% comparado con el mismo periodo del ejercicio anterior, alcanzando un monto de Ur$ 35.459 millones. Asimismo, los depósitos totales (Publico y Sector Financiero) aumentaron un 41,5%, alcanzando un monto de Ur$ 74.058 millones. A marzo de 2014, la cartera irregular de Banco Itau Uruguay representaba el 0,8% de los préstamos totales, siendo levemente superior al obtenido a marzo de 2013 de 0,7%. La cartera irregular se encontraba cubierta en un 309,2% con 2 JUNIO 2014 INFORME DE CALIFICACIÓN: Banco Itau Uruguay S.A. BANCOS previsiones, mostrando una holgada cobertura de su cartera irregular con previsiones. Banco Itau Uruguay registraba buenos ratios de liquidez. A marzo de 2014, los activos líquidos representaban el 53,1% de los activos totales. El fondeo de la entidad se encuentra muy diversificado. En términos de capitalización el banco muestra un adecuado nivel, cumpliendo, con los requerimientos regulatorios. El ratio de capitalización ( PN / Activos totales) de la institución a marzo de 2014, era de 8,5%, mientras que el ratio PN / Activos Ponderados por Riesgo - Basilea I representaba 11,2% superior al número alcanzado a marzo 2013 (11,1%). En el ejercicio anterior, su único Accionista Itaú Unibanco Holding S.A. realizó dos aportes de capital: a) el primero lo realizó con fecha 14 de marzo de 2013 por un monto de US$ 30 millones y el segundo los realizó con fecha 10 de diciembre de 2013 por un monto de US$ 59,9 millones. El presente dictamen fue elaborado con fecha de 02 de junio de 2014. 3 JUNIO 2014 INFORME DE CALIFICACIÓN: Banco Itau Uruguay S.A. BANCOS BALANCE GENERAL ACTIVO Disponibilidades y saldos en el banco central Préstamos a bancos y otras instituciones financieras Inversiones y títulos valores Títulos para negociación Títulos en cuenta de inversión Títulos disponibles para la venta Préstamos netos de previsiones Cartera de préstamos Previsiones Préstamos disponibles para la venta Activos fijos - netos Inversiones en subsidiarias y afiliadas no consolidadas Valor llave y otros activos intangibles - netos Otros activos - total Total de activos PASIVOS Depósitos del público Depósitos del sector financiero Deudas de corto plazo Otros pasivos - total Total de pasivos PATRIMONIO NETO Acciones comunes Resultados no asignados y reservas - total Otros componentes del patrimonio neto Total del patrimonio neto Total pasivos y patrimonio neto ESTADO DE RESULTADOS Ingresos financieros Egresos financieros Margen financiero neto Cargos por incobrabilidad Ingresos no financieros Comisiones netas Ingresos por operaciones de compra-venta de moneda extranjera Ingresos por operaciones de compra-venta de títulos Ganancia/(pérdida) sobre títulos en cuenta de inversión Otros ingresos Total de ingresos no financieros Otros egresos operativos (no financieros) Gastos de personal Gastos administrativos y otros gastos operativos Depreciación y amortización Egresos no recurrentes/ extraordinarios (Pérdida) ganancia por ajuste por inflación (neta) Gastos operativos totales Participación en el resultado de subsidiarias y asociadas / resultados de operaciones conjuntas Resultado antes de impuestos (pérdida) Impuesto a la ganancias Resultado del ejercicio después de impuestos, antes de ingresos (egresos) extraordinarios Resultado del ejercicio Resultado del ejercicio luego de ingresos (egresos) extraordinarios Resultado disponible / (pérdida atribuible) a los accionistas 4 JUNIO 2014 Mar-2014 Dic-2013 Dic-2012 Dic-2011 Dic-2010 16.971 26.435 3.021 0 3.021 3.021 34.583 35.459 877 4.427 356 558 517 531 87.399 20.220 19.355 2.588 79 2.510 2.510 33.912 34.542 630 4.782 359 462 530 557 82.765 2.363 26.090 2.716 1.649 1.067 1.067 22.319 22.768 448 816 274 430 0 265 55.274 1.452 24.261 945 0 945 945 18.969 19.459 490 867 239 372 0 106 47.209 1.072 15.268 7.981 0 7.981 7.981 13.461 13.816 354 575 220 341 0 269 39.188 71.603 2.455 4.781 1.176 80.015 67.030 2.362 5.349 1.418 76.159 47.622 1.764 1.223 1.122 51.731 41.550 649 1.239 1.109 44.547 34.529 552 766 949 36.796 4.465 2.935 -17 7.383 87.399 4.465 2.402 -261 6.606 82.765 1.639 1.411 493 3.543 55.274 1.639 566 456 2.662 47.209 1.639 323 430 2.392 39.188 908 137 772 44 896 280 92 11 417 96 896 868 498 341 29 0 206 1.073 95 2.903 195 2.708 107 1.957 787 361 45 487 278 1.957 2.834 1.692 1.097 45 -61 0 2.773 275 2.285 146 2.139 -146 1.081 599 326 28 -123 251 1.081 2.358 1.393 922 43 -49 0 2.309 250 1.732 91 1.641 253 911 437 286 14 -22 196 911 1.902 1.104 758 41 -11 0 1.891 194 1.407 111 1.296 171 845 366 222 26 51 180 845 1.630 970 625 36 -34 122 1.718 179 550 16 534 1.785 286 1.500 1.057 206 851 408 165 244 251 85 166 534 534 534 1.500 1.500 1.500 851 851 851 244 244 244 166 166 166 INFORME DE CALIFICACIÓN: Banco Itau Uruguay S.A. BANCOS RATIOS CALIDAD DE ACTIVO Cargos por Incobrabilidad / Cartera de Préstamos Cargos por Incobrabilidad / Ingresos antes de Previsiones Previsiones / Cartera de Préstamos Cartera sin Generación / Cartera de Préstamos Cartera sin Generación / (Patrimonio Neto + Previsiones) RENTABILIDAD ROAA ROAE Resultados del Ejercicio / Promedio de Activos Ponderados por Riesgo Basilea I Resultados Antes de Cargos por Incobrabilidad / Promedio de Activos Ponderados por Riesgo (Basilea I) CAPITALIZACION Patrimonio Neto Básico / Activos Ponderados por Riesgo (Basilea I) Patrimonio Neto / Activos Ponderados por Riesgo (Basilea I) Patrimonio Neto Básico - Activos Intangibles / Activos Ponderados por Riesgo (Basilea I) Patrimonio Neto / Total de Activos EFICIENCIA Gastos Operativos / Ingresos Operativos LIQUIDEZ Y FINANCIAMIENTO (Fondos del Mercado Activos Líquidos) / Total de Activos Activos Líquidos / Total de Activos 5 JUNIO 2014 0,50% 6,28% 2,47% 0,80% 3,43% 0,31% 6,85% 1,82% 0,66% 3,13% -0,64% -23,85% 1,97% 0,60% 3,41% 1,30% 55,58% 2,52% 0,56% 3,47% 1,24% 51,83% 2,57% 0,52% 2,64% 2,51% 30,53% 3,99% 2,24% 30,90% 3,48% 1,59% 26,13% 2,64% 0,57% 9,90% 0,99% 0,46% 7,28% 0,90% 5,26% 3,61% 1,90% 1,86% 1,80% 11,20% 11,20% 11,72% 11,00% 11,00% 13,09% 9,70% 9,70% 8,41% 8,93% 8,93% 7,76% 10,62% 10,62% 9,04% 8,45% 7,98% 6,41% 5,64% 6,10% 55,18% 64,56% 79,39% 80,67% 83,13% -32,37% 53,12% -29,64% 50,94% -38,89% 56,39% -39,55% 56,47% -43,59% 62,07% INFORME DE CALIFICACIÓN: Banco Itau Uruguay S.A. BANCOS © Copyright 2014 Moody’s Corporation, Moody’s Investors Service, Inc., Moody’s Analytics, Inc. y/o sus licenciatarios y afiliados (conjuntamente, “MOODY’S”). Todos los derechos reservados. LAS CALIFICACIONES DE RIESGO EMITIDAS POR MOODY´S INVESTORS SERVICE, INC., (“MIS”) Y SUS AFILIADAS SON LAS OPINIONES ACTUALES DE MOODY´S ACERCA DEL RIESGO CREDITICIO FUTURO RELATIVO DE ENTIDADES, COMPROMISOS DE CRÉDITO O DE DEUDA O VALORES DE DEUDA SIMILARES, Y LAS CALIFICACIONES DE RIESGO Y PUBLICACIONES DE INVESTIGACIÓN REALIZADAS POR MOODY´S (“PUBLICACIONES DE MOODY´S”) PUEDEN INCLUIR LAS OPINIONES ACTUALES ACERCA DEL RIESGO CREDITICIO FUTURO RELATIVO DE ENTIDADES, COMPROMISOS DE CRÉDITO O DE DEUDA O VALORES DE DEUDA SIMILARES. MOODY´S DEFINE EL RIESGO CREDITICIO COMO EL RIESGO DE QUE UNA ENTIDAD NO PUEDA CUMPLIR CON SUS OBLIGACIONES CONTRACTUALES, FINANCIERAS AL MOMENTO DE SU VENCIMIENTO Y CUALQUIER PÉRDIDA FINANCIERA ESTIMADA EN CASO DE INCUMPLIMIENTO. LAS CALIFICACIONES DE RIESGO NO TRATAN OTROS RIESGOS, INCLUIDOS PERO NO LIMITADOS AL: RIESGO DE LIQUIDEZ, RIESGO DE VALOR DE MERCADO O VOLATILIDAD DE LOS PRECIOS. LAS CALIFICACIONES DE RIESGO Y LAS OPINIONES DE MOODY´S INCLUIDAS EN LAS PUBLICACIONES DE MOODY´S NO SON DECLARACIONES DE HECHOS ACTUALES NI HISTÓRICOS. LAS PUBLICACIONES DE MOODY’S PODRÁN TAMBIEN INCLUIR ESTIMATIVOS BASADOS EN MODELOS CUANTITATIVOS Y OPINIONES RELACIONADAS O COMENTARIOS PUBLICADOS POR MOODY’S ANALYTICS, INC. LAS CALIFICACIONES DE RIESGO Y LAS PUBLICACIONES DE MOODY´S TAMPOCO CONSTITUYEN O PROVEEN ASESORAMIENTO DE ÍNDOLE FINANCIERO O DE INVERSIÓN, NI RECOMENDACIONES PARA COMPRAR, VENDER O MANTENER TÍTULOS. NI LAS CALIFICACIONES DE RIESGO NI LAS PUBLICACIONES DE MOODY´S SE REFIEREN A LA CONVENIENCIA DE UNA INVERSIÓN PARA UN INVERSOR EN PARTICULAR. MOODY´S EMITE SUS CALIFICACIONES DE RIESGO Y LAS PUBLICACIONES DE MOODY´S CON LA EXPECTATIVA Y BAJO EL ENTENDIMIENTO DE QUE CADA INVERSOR REALIZARÁ SU PROPIO ESTUDIO Y EVALUACIÓN DE CADA UNO DE LOS TÍTULOS QUE SE ENCUENTRA BAJO CONSIDERACIÓN PARA COMPRAR, MANTENER, O VENDER. LAS CALIFICACIONES DE RIESGO DE MOODY’S Y LAS PUBLICACIONES DE MOODY’S NO ESTAN DIRIGIDAS AL USO POR INVERSORES MINORISTAS Y SERIA EN VANO QUE LOS INVERSORES MINORISTAS CONSIDEREN LAS CALIFICACIONES DE RIESGO POR MOODY´S O LAS PUBLICACIONES DE MOODY´S AL TOMAR ALGUNA DECISION DE INVERSION. EN CASO DE DUDA CONTACTAR A SU ASESOR FINANCIERO U OTRO PROFESIONAL. TODA LA INFORMACIÓN CONTENIDA EN EL PRESENTE DOCUMENTO SE ENCUENTRA PROTEGIDA POR LEY, INCLUYENDO DE FORMA NO TAXATIVA AL DERECHO DE AUTOR, Y NADA DE ESA INFORMACIÓN PODRÁ SER COPIADA O REPRODUCIDA, REFORMATEADA, RETRANSMITIDA, TRANSFERIDA, DIFUNDIDA, REDISTRIBUIDA O REVENDIDA, O ALMACENADA PARA SU POSTERIOR USO CON ALGUNO DE DICHOS FINES, YA SEA EN SU TOTALIDAD O EN PARTE, DE CUALQUIER FORMA O MANERA O POR CUALQUIER MEDIO O PERSONA, SIN PREVIO CONSENTIMIENTO POR ESCRITO DE MOODY´S. Toda la información aquí contenida es obtenida por MOODY'S de fuentes que estima precisas y confiables. Sin embargo, debido a la posibilidad de error humano o mecánico, así como otros factores, toda la información contenida en este documento se proporciona "tal como es", sin garantía de ningún tipo. MOODY'S adopta todas las medidas necesarias para que la información que utiliza para asignar una calificación crediticia sea de suficiente calidad y de fuentes que estima confiables, incluyendo, cuando sea apropiado, fuentes independientes de terceros. Sin embargo, MOODY'S no es un auditor y no puede en cada caso en particular, verificar o validar de manera independiente la información recibida en el proceso de calificación o al preparar las Publicaciones de Moody’s. Siempre que la ley lo permita, MOODY’S y sus directores, oficiales, empleados, agentes, representantes, licenciatarios y proveedores no tendrán responsabilidad en relación a cualquier persona o entidad en relación a daños indirectos, especiales, consecuentes o pérdidas incidentales o daños que surjan de o en relación con la información contenida en el presente o el uso o la inhabilidad de uso sobre dicha información, incluso si MOODY’S o cualquiera de sus directores, oficiales, empleados, agentes, representantes, licenciatarios o proveedores fueren advertidos con anticipación sobre la posibilidad de dicha pérdida o daño, incluyendo pero no limitándose a: (a) cualquier pérdida de ganancias presentes o futuras o (b) cualquier pérdida o daño que surja cuando un determinado instrumento financiero no es sujeto de una calificación de riesgo particular asignada por MOODY’S. Siempre que la ley lo permita, MOODY´S y sus directores, oficiales, empleados, agentes, representantes, licenciatarios y proveedores no tendrán responsabilidad por cualquier pérdida directa o compensatoria o daño causado a cualquier persona o entidad, incluyendo pero no limitándose a negligencia (pero excluyendo fraude, conducta dolosa o cualquier otro tipo de responsabilidad que, para evitar cualquier duda, no pueda ser excluida por ley) por parte de, o cualquier contingencia dentro o fuera del control de MOODY’S o cualquiera de sus directores, oficiales, empleados, agentes, representantes, licenciatarios o proveedores, que surjan de o en relación con la información contenida en la presente o el uso de o la inhabilidad de uso sobre dicha información. MOODY´S NO OTORGA NINGUNA GARANTÍA, EXPRESA O IMPLÍCITA, EN CUANTO A LA PRECISIÓN, OPORTUNIDAD, COMPLETITUD, COMERCIALIDAD O APTITUD PARA CUALQUIER PROPÓSITO PARTICULAR DE DICHA CALIFICACIÓN U OTRA OPINIÓN O INFORMACIÓN, EN CUALQUIER FORMA O MANERA ALGUNA. MIS, una agencia calificadora de riesgo subsidiaria de propiedad total de Moody’s Corporation (“MCO”), informa por la presente que la mayoría de los emisores de títulos de deuda (incluidos bonos corporativos y municipales, debentures, pagarés y papeles comerciales) y acciones preferidas calificadas por MIS han acordado pagarle a MIS, antes de la asignación de cualquier calificación, honorarios por los servicios de análisis y calificación que van desde $ 1.500 a aproximadamente $ 2.500.000. MCO y MIS también mantienen políticas y procedimientos vinculados a la independencia de las calificaciones y los procesos de calificación de MIS. La información relativa a ciertas afiliaciones que pudieran existir entre directores de MCO y entidades calificadas, y entre entidades que presentan calificaciones de MIS y que han también informado públicamente a la SEC un interés de propiedad en MCO superior al 5%, se publica anualmente en www.moodys.com bajo el título "Shareholder Relations — Corporate Governance — Director and Shareholder Affiliation Policy”. Sólo para Australia: Cualquier publicación en Australia de este documento es realizado por la filial de Moody´s, Moody´s Investors Service Pty Limited ABN 61 003 399 657 AFSL 336969 y/o Moody’s Analytics Australia Pty Ltd ABN 94 105 136 972 AFSL 383569 (de ser aplicable). Este documento está destinado a ser provisto sólo a "clientes mayoristas" según el significado que se le asigna en el Artículo 761 G) de la Ley de Sociedades del año 2001. Al continuar accediendo a este documento desde Australia, usted declara a MOODY'S que es, o está accediendo al documento como representante de un "cliente mayorista" y que ni usted ni la entidad que usted representa van a difundir, directa o indirectamente, este documento o su contenido a "clientes minoristas" dentro del significado de la sección 761G de la Ley de Sociedades de 2001. La Calificación de Riegos de Moody’s es una opinión en cuanto a la calidad crediticia o una obligación de deuda del emisor, y no sobre los títulos valores del emisor o cualquier forma de título disponible para los inversores minoristas. Sería peligroso para los inversores minoristas tomar cualquier decisión de inversión basada en esta calificación crediticia. En caso de duda consulte con su asesor financiero o profesional de otro tipo. 6 JUNIO 2014 INFORME DE CALIFICACIÓN: Banco Itau Uruguay S.A.