Intervención Cambiaria 2010

Anuncio

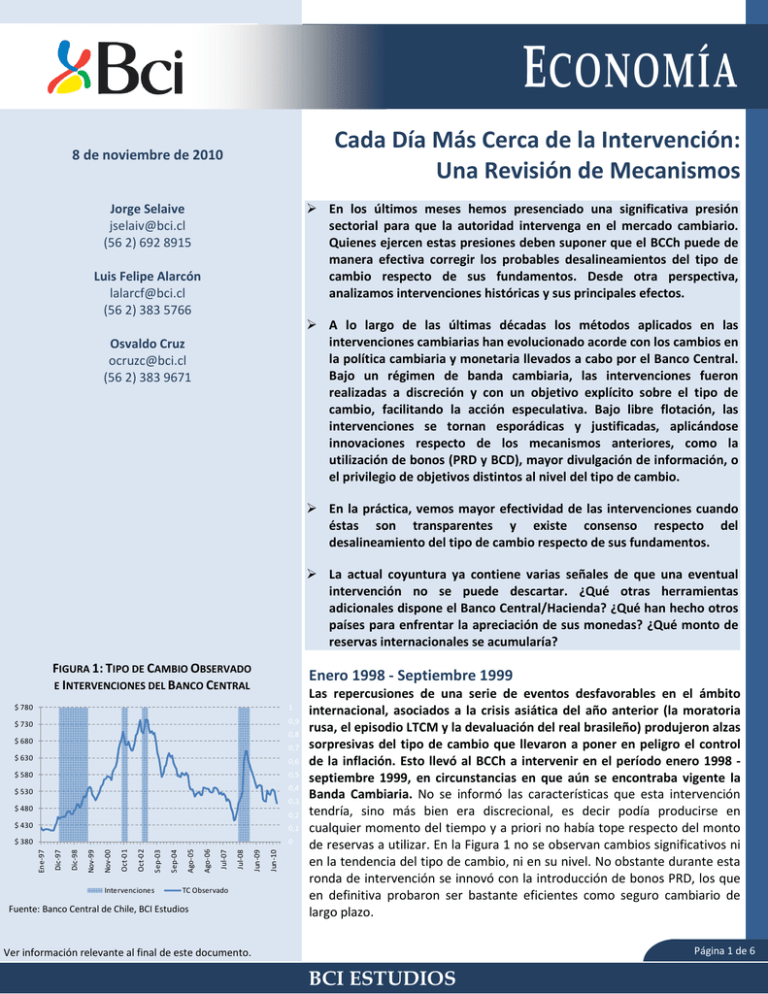

E CONOMÍA Cada Día Más Cerca de la Intervención: Una Revisión de Mecanismos 8 de noviembre de 2010 Jorge Selaive jselaiv@bci.cl (56 2) 692 8915 En los últimos meses hemos presenciado una significativa presión sectorial para que la autoridad intervenga en el mercado cambiario. Quienes ejercen estas presiones deben suponer que el BCCh puede de manera efectiva corregir los probables desalineamientos del tipo de cambio respecto de sus fundamentos. Desde otra perspectiva, analizamos intervenciones históricas y sus principales efectos. Luis Felipe Alarcón lalarcf@bci.cl (56 2) 383 5766 A lo largo de las últimas décadas los métodos aplicados en las intervenciones cambiarias han evolucionado acorde con los cambios en la política cambiaria y monetaria llevados a cabo por el Banco Central. Bajo un régimen de banda cambiaria, las intervenciones fueron realizadas a discreción y con un objetivo explícito sobre el tipo de cambio, facilitando la acción especulativa. Bajo libre flotación, las intervenciones se tornan esporádicas y justificadas, aplicándose innovaciones respecto de los mecanismos anteriores, como la utilización de bonos (PRD y BCD), mayor divulgación de información, o el privilegio de objetivos distintos al nivel del tipo de cambio. Osvaldo Cruz ocruzc@bci.cl (56 2) 383 9671 En la práctica, vemos mayor efectividad de las intervenciones cuando éstas son transparentes y existe consenso respecto del desalineamiento del tipo de cambio respecto de sus fundamentos. La actual coyuntura ya contiene varias señales de que una eventual intervención no se puede descartar. ¿Qué otras herramientas adicionales dispone el Banco Central/Hacienda? ¿Qué han hecho otros países para enfrentar la apreciación de sus monedas? ¿Qué monto de reservas internacionales se acumularía? FIGURA 1: TIPO DE CAMBIO OBSERVADO E INTERVENCIONES DEL BANCO CENTRAL Enero 1998 - Septiembre 1999 $ 780 1 $ 730 0,9 0,8 $ 680 0,7 $ 630 0,6 $ 580 0,5 $ 530 0,4 0,3 $ 480 0,2 Intervenciones Fuente: Banco Central de Chile, BCI Estudios Jun-10 Jul-08 TC Observado Jun-09 Jul-07 Ago-06 Sep-04 Ago-05 Oct-02 Sep-03 Oct-01 Nov-00 Dic-98 Nov-99 0 Dic-97 0,1 $ 380 Ene-97 $ 430 Las repercusiones de una serie de eventos desfavorables en el ámbito internacional, asociados a la crisis asiática del año anterior (la moratoria rusa, el episodio LTCM y la devaluación del real brasileño) produjeron alzas sorpresivas del tipo de cambio que llevaron a poner en peligro el control de la inflación. Esto llevó al BCCh a intervenir en el período enero 1998 septiembre 1999, en circunstancias en que aún se encontraba vigente la Banda Cambiaria. No se informó las características que esta intervención tendría, sino más bien era discrecional, es decir podía producirse en cualquier momento del tiempo y a priori no había tope respecto del monto de reservas a utilizar. En la Figura 1 no se observan cambios significativos ni en la tendencia del tipo de cambio, ni en su nivel. No obstante durante esta ronda de intervención se innovó con la introducción de bonos PRD, los que en definitiva probaron ser bastante eficientes como seguro cambiario de largo plazo. Página 1 de 6 Ver información relevante al final de este documento. BCI ESTUDIOS Economía Agosto - Diciembre 2001 FIGURA 2: RESERVAS INTERNACIONALES DEL BANCO CENTRAL DE CHILE (MILLONES DE DÓLARES) La alta turbulencia regional por la situación argentina hicieron que el BCCh interviniera en el periodo Agosto - Diciembre 2001. El país se encontraba con un régimen de flotación libre desde Septiembre de 1999. Esta vez, el Banco Central informó de manera explícita el monto total de recursos disponibles para intervenir (montos máximos de US$2.000 millones en operaciones de mercado abierto y otros US$2.000 millones en papeles denominados en dólares), el lapso de tiempo en el cual se producirían tales intervenciones, y los fundamentos que a su juicio validaban tal acción de política. Sin embargo, la información relativa a los episodios específicos de intervención fue parcial. En términos de resultados, se observa en la Figura 1 un efecto inmediato sobre la trayectoria del tipo de cambio que perduró hasta la elección presidencial de Brasil a fines de 2002. En esta ronda sólo se liquidaron US$800 millones aproximadamente, mientras que se licitaron PRD por US$3.040 millones. $ 28.000 $ 26.000 $ 24.000 $ 22.000 $ 20.000 $ 18.000 Nov-10 Ago-10 Mar-10 May-10 Dic-09 Oct-09 Jul-09 Abr-09 Feb-09 Ago-08 Nov-08 Jun-08 Mar-08 Ene-08 $ 16.000 Reservas Internacionales Fuente: Banco Central de Chile Octubre 2002- Febrero 2003 FIGURA 3: TIPO DE CAMBIO REAL 1 110 0,9 105 0,8 100 0,7 95 0,6 0,5 90 0,4 85 0,3 0,2 80 0,1 Intervenciones Tipo de Cambio Real Fuente: Banco Central de Chile, BCI Estudios Jun-10 Jun-09 Jul-08 Jul-07 Ago-06 Ago-05 Sep-04 Sep-03 Oct-02 Oct-01 Nov-00 Nov-99 Dic-98 Dic-97 0 Ene-97 75 Con el riesgo país de Brasil subiendo significativamente, dados los temores de los inversionistas frente a la próxima elección presidencial y un panorama global complejo, el BCCh anunció el 10 de Octubre de 2003 que podría intervenir en el período Octubre 2002- Febrero 2003. El anuncio lo hizo fijando nuevamente montos máximos de US$2.000 millones en operaciones de mercado abierto y US$2.000 millones adicionales en papeles denominados en dólares. Finalmente, el Banco Central no llevó a cabo ninguna liquidación de reservas en el mercado spot, pero licitó US$500 millones en BCD entre octubre y noviembre de 2002 y posteriormente licitó US$250 millones adicionales entre diciembre 2002 y enero 2003. Esta vez el cambio en la trayectoria y nivel del tipo de cambio fue notorio y duradero, sin embargo, hay que señalar que una vez efectuadas las elecciones en Brasil, las condiciones crediticias y de liquidez mejoraron significativamente. Abril - Septiembre 2008 Estados Unidos se encontraba enfrentando una grave crisis financiera impulsada en gran parte por problemas con los créditos hipotecarios, como consecuencia del desbalance de gasto producto de un boom crediticio. Era esperable que el elevado déficit en cuenta corriente terminara en una desaceleración de la actividad norteamericana y en una depreciación del dólar, especialmente respecto de aquellas monedas estrechamente vinculadas a commodities. En el ámbito interno, la situación también se presentaba muy compleja, dada la combinación simultánea de alta inflación, tipo de cambio apreciado y debilitamiento de la actividad económica. Ante este escenario, el BCCh anunció un incremento “preventivo” en el nivel de reservas internacionales por un monto de hasta US$8.000 millones, mediante la compra de divisas en el mercado local, por un período comprendido entre el 14 de abril y el 12 de diciembre de 2008. Posteriormente se anunció que estas subastas serían diarias, a un horario fijo y por montos de hasta US$ 50 millones. Hasta el 29 de septiembre de 2008 (colapso de Lehman Brothers), fecha de la última licitación, el Banco Central incrementó sus reservas internacionales en US$5.750 millones, lo que equivalió a un 70% del programa original (US$8.000 millones). En Página 2 de 6 Ver información relevante al final de este documento. BCI ESTUDIOS Economía términos comparativos, la estrategia comunicacional de intervención consideró un mayor grado de transparencia, junto con anunciar no una intervención cambiaria, sino que un “programa de acumulación de reservas internacionales”. En todo caso los resultados fueron notables, tal como se advierte en la Figura 1, no obstante la presencia de factores coyunturales colaboraron de manera no menor a la depreciación del CLP, entre estos el colapso de Lehman. Nuestra estimación es que el anuncio de intervención cambiaria por US$8.000 millones tuvo un impacto, extrayendo factores externos, de entre $20 y $30. A diferencia de la última intervención, las expectativas de inflación dentro del horizonte de política del BCCh se encuentran contenidas dentro del rango de tolerancia, lo que permitiría mantener la TPM inalterada al menos por un tiempo, factor necesario para que la intervención sea consistente y tenga mayor probabilidad de éxito Como corolario, la evidencia muestra que las intervenciones exitosas deben cumplir con una serie de requisitos, tales como (1) transparencia en las condiciones y objetivos de ésta, (2) no declarar un nivel objetivo de tipo de cambio, (3) llevar a cabo una política monetaria consistente con la intervención, y que las intervenciones sean sólo en casos excepcionales y ampliamente justificados (burbujas, ataques especulativos, desviación significativa respecto de los fundamentos, etc.) ¿Qué señales indican que no se puede descartar una intervención cambiaria? En el plano internacional no se puede negar la actual tensión cambiaria existente entre las principales paridades del mundo, las que lógicamente tienen efectos apreciativos de primer orden sobre el CLP. Por otra parte, la notoria desaceleración en la recuperación de las principales economías avanzadas agregaría un factor de riesgo adicional que podría justificar un nuevo “programa preventivo de acumulación de reservas”, en especial si se estima que el nivel de reservas internacionales del BCCh estaría por debajo del de otros países emergentes (no así desde una perspectiva histórica). De tomarse esta opción, el BCCh tendrá que entregar los argumentos “que le acomoden” para justificar aumento adicional de Reservas Internacionales (RI). Entre las razones que estimamos podría esgrimir el BCCh son que el mayor diferencial de tasas internas y externas, junto con las positivas perspectivas de crecimiento para Chile, provocaría un influjo de capital de corto plazo potencialmente capaz de formar burbujas en la economía. Ante estas se debe contar con un nivel de reservas adecuado para hacer frente al momento en que dicha burbuja desaparezca, junto con la aplicación de medidas de orden macroprudencial sobre el mercado financiero local. En el plano doméstico, tenemos que el tipo de cambio nominal ya estaría al menos $15 por debajo de su “fair value” según nuestras estimaciones de desalineamiento nominal, mientras que el tipo de cambio real (TCR) se estaría aproximando al nivel registrado durante la intervención de 2008 (Figura 3). Por otra parte, y a diferencia de la última intervención, las expectativas de inflación dentro del horizonte de política del BCCh se encuentran contenidas dentro del rango de tolerancia, lo que permitiría mantener la TPM inalterada al menos por un tiempo, factor necesario para que la intervención sea consistente y tenga mayor probabilidad de éxito. Al respecto ya hemos visto que el BCCh ha reducido su ritmo de contracción Página 3 de 6 Ver información relevante al final de este documento. BCI ESTUDIOS Economía monetaria, no descartándose una pausa si las condiciones lo ameritan, a pesar de que el actual nivel de TPM se mantiene ampliamente dentro del terreno expansivo. Herramientas Alternativas de Intervención del BCCh En este grupo debemos contemplar tanto instrumentos convencionales como no convencionales. Dentro de los primeros estaría la implementación de controles cambiarios (encaje), cuya efectividad es muy discutible (existencia de canales de evasión) y a su vez restan grados de libertad al esquema de política monetaria actualmente vigente, por lo que creemos que el uso de esta alternativa es muy poco probable. La aplicación de cambios en las políticas de cobertura cambiaria que las AFPs mantienen sobre su portfolio en el exterior. No debe descartarse la utilización de derivados cambiarios como mecanismo de intervención cambiaria por parte del BCCh. Otra alternativa, que se utilizó en buena parte de la década de los 90s, es la compra de divisas por parte del BCCh de manera directa al Fisco, lo que evitaría la entrada de estos flujos de divisas al mercado cambiario. Recordemos que el Fisco mantiene hace ya buen tiempo una posición crónicamente larga en dólares y corta en pesos. El inconveniente de este tipo de medida es que adolece de falta de transparencia, no utiliza canales de mercado y podría interpretarse como una pérdida de independencia del BCCh respecto del poder ejecutivo. De las herramientas no convencionales se debe tener en cuenta la aplicación de cambios en las políticas de cobertura cambiaria que las AFPs mantienen sobre su portfolio en el exterior, recordemos que a comienzos de este año la publicación de un nuevo reglamento, por parte de la Superintendencia de Pensiones, estimuló un rápido retroceso en las posiciones de venta forward de las AFPs, las que provocaron en poco tiempo una depreciación del CLP en torno a $50. Si bien este tipo de medidas poseen un alto potencial de impacto sobre el tipo de cambio, consideramos que la manipulación deliberada podría acarrear efectos no deseados sobre la rentabilidad de los fondos administrados, lo que atenta contra el fin último del sistema de AFPs. Sin embargo, si el espíritu es mejorar la administración del riesgo cambiario por activo administrado, y perfeccionar el reglamento entregado a principios de año, existe espacio político-económico para que Hacienda/BCCh trabajen en un perfeccionamiento. Definitivamente, un mecanismo no del todo elegante, aunque efectivo, que el mercado no debe descartar. Por último, no debe descartarse la utilización de derivados cambiarios por parte del BCCh. En efecto, se podría diseñar un programa de compra de divisas forward bajo el mecanismo de compensación, presionando al alza al tipo de cambio y evitando la necesaria esterilización monetaria de una intervención directa o de compras forward con entrega física. Adicionalmente, este tipo de medida generaría una contraparte natural a las habituales ventas forward de las AFPs (conteniendo además al spread onshore). A pesar de estas bondades, este mecanismo tiene varios puntos en contra, en primer lugar no cumple con un objetivo de acumulación de reservas, comunicacionalmente es difícil de explicar y justificar, podría presionar al alza a las tasas en pesos (fondeo implícito de una compra forward) y podría impactar de manera negativa al desarrollo del mercado de Página 4 de 6 Ver información relevante al final de este documento. BCI ESTUDIOS Economía derivados cambiarios. Otros Banco Centrales También es útil comparar cómo han reaccionado distintos Bancos Centrales del mundo frente a la apreciación de sus monedas. Para esto podemos comparar el incremento de las reservas internacionales a abril de 2008 (antes de la intervención de Chile) y a noviembre de 2010. TABLA 1: MUY DISTINTA INTENSIDAD DE ACUMULACIÓN DE RESERVAS INTERNACIONALES Los países han disminuido la velocidad con que incrementan sus reservas internacionales si comparamos con los períodos anteriores de intervención. Brasil India México Israel Perú Chile Reservas Internacionales, excluyendo oro (RI) Abril de 2008 Octubre de 2010 Var. Anual RI/PIB* Var. Anual RI/PIB* 78% 16% 22% 17% 55% 33% 0% 20% 20% 10% 39% 13% -4% 24% 11% 34% 61% 27% 26% 30% 10% 12% 2% 16% Intensidad de Incremento de RI ↓ ↓ ↑ ↑ ↓ ↓ Fuente: BCI Estudios Creemos que si se llega a intervenir a través de una acumulación adicional de reservas internacionales en Chile, dicho acumulación no será por un monto superior a US$10.000 millones, ni inferior a US$5.000 millones, lo que se condice con la menor intensidad de acumulación de otras economías, y con lo que estimamos corresponde al desalineamiento de corto plazo del tipo de cambio nominal atribuido al ataque especulativo a favor del peso que observamos en lo reciente. Existe una divergencia en cómo han reaccionado los distintos países en ambos períodos. Hasta abril de 2008 todos los países, exceptuando Israel, habían aumentado fuertemente sus reservas internacionales en el último año. Este escenario es muy distinto al actual. Hoy tenemos países que siguen incrementando intensamente sus reservas internacionales, entre ellos México, Brasil y Perú. Un caso especial es Israel que pasó de ser un país que disminuyó sus reservas en el período anterior (un año antes de 2008) a un país que actualmente ha incrementado sus RI. Todos los demás han disminuido la intensidad con que incrementan sus RI, pero ninguno ha dejado de hacerlo. Resumiendo, en el período anterior tenemos 5 de 6 países incrementando sus reservas. De estos mismos 6 países, hoy solo 2 siguen aumentando sus RI con la misma intensidad (Tabla 1). Como nuevo corolario, creemos que si se llega a intervenir a través de una acumulación adicional de reservas internacionales en Chile, dicha acumulación no será por un monto superior a US$10.000 millones, ni inferior a US$5.000 millones. Esto se condice con la menor intensidad de acumulación de otras economías y con lo que estimamos corresponde al desalineamiento de corto plazo del tipo de cambio nominal atribuido al ataque especulativo a favor del peso que observamos en lo reciente. Página 5 de 6 Ver información relevante al final de este documento. BCI ESTUDIOS Economía Economista Jefe BCI Jorge Selaive jselaiv@bci.cl (56 2) 692 8915 Subgerente Renta Variable Pamela Auszenker pauszen@bci.cl (56 2) 692 8928 Subgerente Economía y Renta Fija Luis Felipe Alarcón lalarcg@bci.cl (56 2) 383 5766 Analista Senior Rodrigo Mujica Recursos Naturales rmujica@bci.cl (56 2) 692 8922 Analistas Este informe ha sido preparado con el objeto de brindar información a los clientes de Bci Banca de Inversión y Finanzas. No es una solicitud ni una oferta para comprar y vender ninguno de los instrumentos financieros que en él se mencionan. Esta información y aquélla en la que está basado, ha sido obtenida en base a información pública de fuentes que estimamos confiables. Sin embargo, esto no garantiza que ella sea exacta ni completa. Las recomendaciones y estimaciones que emite BCI Estudios respecto de los instrumentos financieros que analizan responden exclusivamente al estudio de los fundamentos y el entorno de mercado en que se desenvuelven las compañías que se transan en bolsa y apoyado en las mejores herramientas disponibles. No obstante, esto no garantiza que ellas se cumplan. Todas las opiniones y proyecciones emitidas en este informe pueden ser modificadas sin previo aviso. Bci Banca de Inversión y Finanzas y/o cualquier sociedad o persona relacionada con éste, puede en cualquier momento tener una posición en cualquiera de los instrumentos financieros mencionados en este informe y puede comprar o vender esos mismos instrumentos. El resultado de cualquier operación financiera, realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad de la persona que la realiza. Recomendación Sobreponderar Neutral Subponderar S.R. E.R. Definición La rentabilidad esperada en los próximos 12 meses para el instrumento financiero es superior en 5% o más respecto de nuestro retorno proyectado para el índice selectivo (IPSA). La rentabilidad esperada en los próximos 12 meses para el instrumento financiero se encuentra entre +/-5% respecto de nuestro retorno proyectado para el índice selectivo (IPSA). La rentabilidad esperada en los próximos 12 meses para el instrumento financiero es inferior en 5% o más respecto de nuestro retorno proyectado para el índice selectivo (IPSA). Sin Recomendación. Precio en Revisión. Christopher Baillarie Bebidas, Telecom y Transporte cbailla@bci.cl (56 2) 692 8968 María Jesús Bofill Economía y Retail mbofill@bci.cl (56 2) 383 9752 Marcelo Catalán Eléctrico mcatalg@bci.cl (56 2) 383 5431 Rubén Catalán Financiero, Economía rhcatal@bci.cl (56 2) 383 9010 Osvaldo Cruz Economía ocruzc@bci.cl (56 2) 383 9671 Guillermo Salinas gsalina@bci.cl (56 2) 383 5652 Página 6 de 6 Ver información relevante al final de este documento. BCI ESTUDIOS