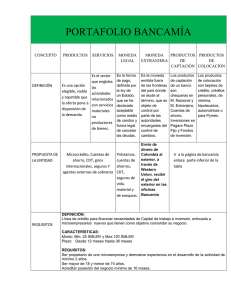

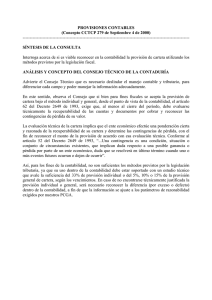

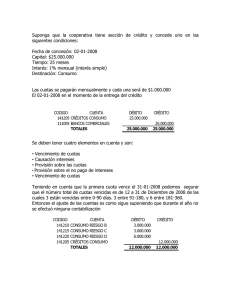

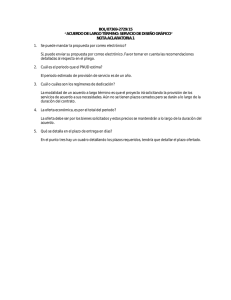

anexo - Superintendencia Financiera de Colombia

Anuncio