El sector agroalimentario

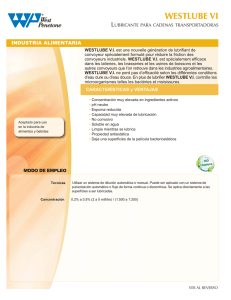

Anuncio