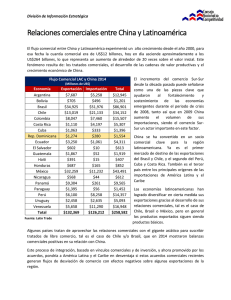

El emprendimiento en América Latina

Anuncio