Descarga

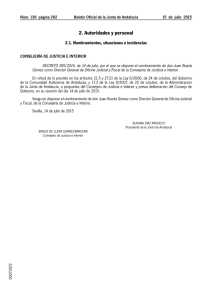

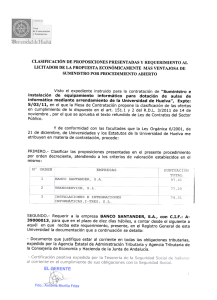

Anuncio