XXI Jornadas - Gobierno de Aragón

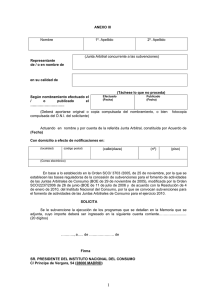

Anuncio