MERCADOS FINANCIEROS INTERNACIONALES GERMAN

Anuncio

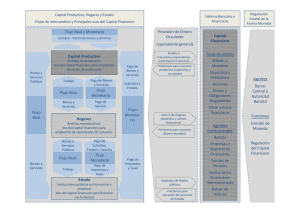

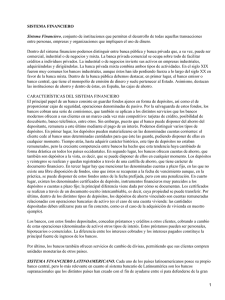

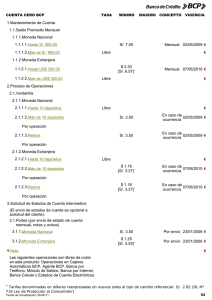

MERCADOS FINANCIEROS INTERNACIONALES GERMAN HERNANDO ACOSTA TORRES UNIVERSIDAD DE LA SABANA INSTITUTO DE POSTGRADOS ESPECIALIZACION EN FINANZAS Y MERCADO DE CAPITALES CHIA 2009 MERCADOS FINANCIEROS INTERNACIONALES GERMAN HERNANDO ACOSTA TORRES TRABAJO FINAL DE GRADO ASESOR-JURADO Dr. FERNANDO MORENO UNIVERSIDAD DE LA SABANA INSTITUTO DE POSTGRADOS ESPECIALIZACION EN FINANZAS Y MERCADO DE CAPITALES CHIA 2009 2 INTRODUCCION La importancia de los Mercados Financieros en la economía mundial, ha sido relevante en los últimos años; del adecuado desarrollo y regulación de estas herramientas, depende en gran parte la evolución de las naciones y de los ciudadanos de las mismas. El presente trabajo, pretende hacer un bosquejo de los principales Mercados Financieros del Mundo, como son el de Estados Unidos, el Europeo y El Japonés, además del mercado Colombiano; se busca con este escrito hacer una descripción de las entidades e instrumentos que hacen parte de esta importante herramienta, así como algunas normas y entidades que regulan este mercado. 3 OBJETIVOS Teniendo en cuenta la importancia de los mercados financieros dentro de la economía mundial, este trabajo busca cumplir con los siguientes objetivos: - Conocer los mercados financieros más importantes en la economía del mundo. - Desagregar los componentes de los Mercados Financieros - Conocer el sistema monetario de los países y regiones más importantes del mundo - Determinar los componentes del Mercado de Capitales - Analizar otros tipos de mercados internacionales como los derivados y de divisas - Conocer los entes que regulan y controlan los Mercados Financieros - Describir los principales índices de las bolsas más importantes del mundo 4 1. MERCADOS FINANCIEROS Los mercados financieros son aquellos donde se pueden realizar compras y ventas de activos financieros, como bonos y acciones. Estos mercados facilitan el financiamiento e inversión de las familias, empresas y dependencias gubernamentales. Gracias a la globalización dicho intercambio se presenta no solo al interior de la economía de cada país, sino también este fenómeno traspasa fronteras permitiendo un desplazamiento alrededor de todo el mundo, recurriendo a herramientas creadas para tal fin, las cuales se analizarán más adelante. A continuación se efectuara una descripción de los componentes de los Mercados Financieros a nivel general, ya que sin importar el tipo de economía, moneda, situación política, etc., los principios de los Mercados Financieros son los mismos y las herramientas utilizadas para el desarrollo de estos, son similares y pretenden cumplir con los mismas objetivos básicos como los de incentivar o facilitar el mercado de capitales, el mercado de derivados y el mercado de divisas, todo soportado por los principios económicos de oferta y demanda. 1.1 DESCRIPCION La intermediación entre los entes o personas superavitarias, es decir que cuentan con recursos disponibles para inversión o ahorro y las deficitarias que al contrario de las anteriores recurren a la obtención de recursos para inversión o para la ejecución de su objeto social como es el caso de las entidades financieras, es conocida como Mercados Financieros. 5 ESQUEMA MACROECONOMICO DE FLUJO DE FONDOS ING. FAMILIAS ING. EMPRESAS GTOS FAMILIAS EMPRESA FAMILIAS GTOS GOBIERNO IMPUESTOS GOBIERNO END. DEL BOBIERNO CREDITOS DEPOSITOS MDO FINANCIERO BANCA MDO CAPITALES Este intercambio de dinero, valores y materias primas genera costos y beneficios en el momento de la realización de las operaciones, sin embargo a futuro el objetivo de cada uno es la maximización de sus recursos mediante la obtención de rendimientos y utilidades. Los Mercados Financieros lo componen el Mercado monetario y Mercado de capitales. Todo tipo de transacciones que se efectúan en los mercados financieros se realizan en el mercado primario o mercado secundario. El mercado primario hace referencia a todas las emisiones iniciales que efectúan las entidades colocando sus valores por primera vez en el mercado y el mercado secundario hace referencia a la negociación de valores ya existentes en el mercado. 6 1.2 INTEGRANTES DE LOS MERCADOS FINANCIEROS Los ahorradores o prestamistas están conformados tanto por individuos, familias, empresas e incluso el mismo estado, que mediante su actividad ordinaria, generan recursos suficientes que les permite obtener excedentes para ahorro e inversión una vez cubiertas sus necesidades básicas o de funcionamiento, de esta manera recurren los Mercados Financieros, utilizando las herramientas disponibles para tal fin, ofrecidas por los intermediarios que operan en este mercado. Por otra parte se encuentran los inversionistas o prestatarios, los cuales buscan recursos en los Mercados Financieros, en este caso también participan los mismos entes o individuos, pero a diferencia de los anteriores estos carecen de los recursos necesarios para la ejecución de proyectos, el desarrollo de su objeto social o simplemente utilizan estos recursos para maximizarlos y obtener mayores ganancias. Las empresas por ejemplo pueden recurrir a los mercados financieros para la obtención de recursos adicionales, ya sea para la ampliación de su capacidad instalada, para inversión en capital de trabajo, para la ampliación de su planta, para invertir en tecnología, etc. En el caso de las familias o individuos, recurren a los mercados financieros para la obtención de recursos adicionales también para invertir en necesidades básicas que les permita lograr un mejor nivel de vida. Los Mercados Financieros se llevan acabo mediante dos modalidades el mercado intermediado y el no intermediado. El mercado intermediado o sistema bancario esta compuesto por las entidades financieras, dedicadas a la captación de recursos mediante depósitos recibidos de los ahorradores o prestamistas a una tasa determinada por el mercado, para después colocar dichos recursos con los inversionistas o prestatarios a una tasa de interés más alta que la de los depósitos. Este diferencial entre la tasa de 7 captación y la de colocación es conocida como margen de intermediación y es el porcentaje de ganancia para la entidad financiera. Entre las entidades financieras que pertenecen al mercado intermediado en Colombia, se encuentran: Bancos: Recibe fondos o capitales reconociendo intereses mediante captación de ahorro a través de la emisión de certificados de deposito, cuentas de ahorros, cuentas corrientes, con el animo de usarlos junto con su propio capital para otorgar créditos o prestamos, adquirir pagares, giros y letras de cambio, así mismo efectúa compra de divisas, otorga avales y garantías. Corporaciones Financieras: Moviliza recursos y asigna capital con el fin de promover la creación, organización, fusión, transformación, y expansión de cualquier tipo de empresa, así como ofrecer servicios financieros especializados. Además suscribe y compra acciones, o bonos convertibles en acciones, bien sea del mercado primario o secundario. Compañías de Financiamiento Comercial: Captan recursos mediante la emisión de depósitos a término con el propósito de realizar operaciones activas de crédito para facilitar la comercialización de bienes y servicios. Cooperativas Financieras: Captan ahorro para el otorgamiento de créditos ordinarios o de fomento, inviertein en títulos emitidos por entidades o sociedades anónimas. Sociedades Administradoras de Fondos de Pensiones y Cesantías: Administran, custodian y manejan los recursos que constituyen fondos de cesantías y de pensión de jubilación y de invalidez. 8 Almacenes Generales de Deposito: Su objeto es el de depósito, conservación, custodia, manejo y distribución, compra y venta de mercancías y de productos nacionales y extranjeros. Expiden certificados de depósito y bonos, que puedan ser transferidos por endoso, con el fin de acreditar la propiedad y depósitos en las mercancías y productos. Compañías de Seguros: Su objetivos es el de efectuar contratos de seguros generales y de vida, en donde estos están en relación del riesgo asegurado. Administra fondos de pensiones de jubilación e invalidez. Sociedades de Capitalización: Estimula el ahorro mediante la constitución de capitales determinados, a cambio de desembolsos o pagos únicos o periódicos, con posibilidad o sin ella de realizar reembolsos anticipados por medio de sorteos. A diferencia del mercando Intermediado, en el no intermediado el dinero no pasa a través del intermediario, este sirve de puente entre las partes para efectuar la negociación cobrando una comisión por dicho servicio. En este mercado el riesgo de contraparte y de liquidez es más grande para el inversionista. En el mercado no intermediario se encuentran: Sociedades Comisionistas de Bolsa: Tienen como objeto exclusivo el desarrollo del contrato de comisión para la compra y venta de valores. Así mismo con previa autorización pueden efectuar la intermediación en la colocación de títulos valores garantizando la totalidad o parte de la misma o adquiriendo dichos valores por cuenta propia, realizar operaciones por cuenta propia con el fin de dar mayor estabilidad a los precios del mercado, reducir los márgenes entre el precio de la demanda y la oferta de los mismos y en general dar liquidez al mercado. Todo tipo de transacciones que se efectúan en los mercados financieros se realizan en el mercado primario y secundario. El merado primario hace referencia 9 a todas las emisiones iniciales que realizan las entidades colocando sus valores por primera vez en el mercado y el mercado secundario hace referencia a la negociación de valores ya existentes en el mercado. Como se menciono anteriormente los Mercados Financieros están compuestos por Mercado Monetario y Mercados de capitales, los cuales se describen a continuación. 10 2. MERCADO MONETARIO En general en este mercado se efectúa compra y venta de activos a corto plazo, es decir menos a un año, en este se incluyen el mercado de divisas. La oferta principal esta compuesta por las entidades del mercado intermediado, por los ahorradores e inversionistas (individuos, familias, empresas), y los recursos provenientes del exterior. Por otra parte los demandantes de este mercado son los individuos, las empresas, el estado y todo aquel que en algún momento requiera recursos adicionales para la realización de su objeto social y de sus actividades. En este mercado se pueden encontrar instrumentos de bajo riesgo, siendo estos a la vista o corto plazo. El mercado monetario permite la gestión eficiente de los excedentes de tesorería, por parte de los inversionistas, y de las necesidades de financiación a corto plazo, por parte de los emisores. Como estos instrumentos se reembolsan en un periodo inferior al año, los inversores solo están expuestos a un riesgo de crédito a corto plazo, menor que en el caso de los títulos negociados en el mercado de capitales. Un pilar esencial en los mercados financieros lo constituye la banca, como mediadora entre agentes y emisora de instrumentos financieros. En los años 80 los mercados se globalizaron, se crean productos homogéneos, redes mundiales y se opera las veinticuatro horas del día. Sin embargo, no se dispone de instituciones financieras auténticamente mundiales, que permitiera la expansión de la globalización. Dada la necesidad de crean instituciones que estuvieran acordes con las necesidades, el mundo asiste a una oleada de fusiones que alcanza a todos los segmentos de los mercados financieros, aunque sea el más espectacular el bancario. La principal causa de las fusiones se centro en la 11 necesidad de operar en mercados mundiales, dando servicio a clientes cada vez más internacionales y de mayor tamaño, que demandan productos más diversificados y especializados para cubrir sus necesidades financieras. Los grandes operadores financieros se inclinan por una estrategia internacional, buscando un tamaño óptimo de recursos y de mercados. En 1944 mediante el acuerdo de Bretton Woods, se establecieron las reglas para las relaciones comerciales y financieras entre los países más industrializados del mundo. El objetivo principal del acuerdo fue el nuevo orden de la económica mundial y el apoyo al comercio a través de un régimen internacional monetario, con tipo de cambio estable y fuerte y con el dólar estadounidense como patrón. La conferencia fue conformada con la presencia de 44 naciones. En aquel entonces, la mayoría de las naciones del tercer mundo aún eran colonias europeas por lo que no tuvieron presentación propia. La mayoría de sus representantes eran de América Latina y sus regímenes eran, por lo general, permeables a la influencia y el control de Washington. India no alcanzaba la independencia plena y viajó a Bretton Woods como parte de la delegación británica. Los países del bloque comunista, conducido por la Unión Soviética, participaron de la conferencia, pero no ratificaron los acuerdos. Dentro de este acuerdo se crearon dos organizaciones institucionales como son el Banco internacional para la reconstrucción y el desarrollo BIRD o BANCO MUNIDAL y el fondo monetario internacional FMI. 2.1 SISTEMA MONETARIO COLOMBIANO El origen del sistema moderno financiero colombiano, se remonta a la mision “Kemmerer” y a la ley 45 de 1923, las cuales definen un sistema financiero especializado, donde existiera una estricta concordancia entre la procedencia de los recursos y la aplicación de los mismos. 12 “La Ley 45 de 1923, estableció quienes podían dedicarse a la actividad financiera y por ello determino el sistema de organización de la instituciones que se dedicaran a ella… Se limitaron en forma taxativa las facultades de los bancos, para que su ejercicio se ajustara a las restricciones y limitaciones impuestas por las leyes… En este periodo se puede observar como la sabiduría del legislador se orientó de manera previsiva a asegurar el mantenimiento de un sistema bancario solidó, dado su tamaño y especialización hacia las operaciones comerciales dentro de una economía de mercado. Para el país es más importante tener un número limitado de instituciones sólidas y eficientes que permitan la movilización del ahorro existente y su correcta distribución, que un sistema financiero frágil por abundancia de instituciones subcapitalizadas, incapaces de poner el ahorro al servicio de la financiación de inversiones”1 La forma como fueron apareciendo los diferentes intermediarios financieros que actualmente operan, no se puede considerar como arbitraria, más bien obedecen a las necesidades derivadas de los modelos de desarrollo económico que prevalecieron en un momento determinado. Es el caso de las corporaciones financieras y la necesidad de fortalecer el desarrollo de un sistema industrial, otro caso latente es el de las corporaciones de ahorro y vivienda y el plan de desarrollo económico denominado “las cuatro estrategias”, donde se establecía la importancia del sector de la construcción como motor de desarrollo, especialmente por el impacto que tiene en la generación de empleo. Algunos de los eventos más relevantes que hacen parte de la evolución del sistema monetario Colombiano se encuentran: 1921: Visita de la misión “Kemmerer” a Colombia 1923: Expedición de la Ley 45 de 1923 1931: Creación de la Caja Agraria (Ley 57 de 1931) 1 El orden institucional del sistema financiero, Revista del Banco de la Republica, Octubre 1988 13 1932: Creación del Banco Central Hipotecario (Decretos 711 y 945)1936: Ley 16 de 1936, regulación del crédito de fomento para la agricultura, ganadería y otros sectores; concordancia entre el ciclo productivo y el plazo de créditos. 1940: Creación del Instituto de Fomento Industrial. 1951: Se otorga facultades al Banco de la Republica, para fijar un cupo especial para el descuento de operaciones de fomento 1953: Constitución del Banco cafetero 1956: Creación del Banco Ganadero 1957: Creación de las Corporaciones Financieras. 1972: Adopción del sistema de valor constante, creación de las Corporaciones de ahorro y vivienda y creación del FAVI 1985: Creación del Fondo de Garantías de Instituciones Financieras 2.1.1 Entes de control: Es el banco central de Colombia, el objetivo de la política monetaria del Banco de la República es el logro de tasas de inflación coherentes con el mandato constitucional de garantizar la estabilidad de precios, en coordinación con una política macroeconómica general que propenda por el crecimiento del producto y el empleo. Entre las principales funciones del banco de la república están: - Emisión de moneda legal - Prestamista de última instancia - Banquero de Bancos - Funciones cambiarias - Administración de las reservas internacionales - Banquero, agente fiscal y fideicomisario del gobierno - Promotor del desarrollo científico, cultural y social. 14 2.2 SISTEMA MONETARIO DE ESTADOS UNIDOS El sistema bancario norteamericano ha sufrido cambios importantes acercándose al objetivo de lograr una banca universal o multibanca, es decir un sistema de filiales, mejorando su operatividad en contraria de lo enmarcado en la ley McFadden y la ley Glass-Steagall. La ley McFadden prohíbe a los bancos abrir sucursales por fuera de sus estados de origen, permite que estas entidades realicen préstamos en todo el país, pero los recursos obtenidos mediante captación deben ser recibidos únicamente en donde tenga su sede. Por otra parte la ley Glass-Steagall establece la separación entre la banca comercial y la banca de inversión. En esta ley también se implementan topes para las tasas de interés para depósitos a término y se prohíbe la remuneración para los depósitos a la vista. Las medidas relacionadas con el reconocimiento de intereses a los depósitos a termino a y la vista fueron derogadas posteriormente en los años ochenta. A continuación se resumen las principales fuentes y usos de fondos de acuerdo al tipo de institución financiera en Estados Unidos. Instituciones financieras Principales fuentes de fondos Principales usos de fondos Bancos Comerciales Depósitos de familias, negocios y dependencias gubernamentales Compra de valores gubernamentales y corporativos, prestamos a negocios y familias. Instituciones de ahorro Depósitos de familias, negocios Y dependencias gubernamentales Compra de valores gubernamentales y corporativos, hipotecas y otros prestamos a familias; algunos prestamos a negocios. Uniones de crédito Depósitos de los miembros de la Unión de crédito Préstamos a los miembros de la unión de crédito Compañías financieras Vende valores a familias y negocios Préstamos a familias y negocios Sociedades de inversión Vende acciones a familias, negocios y dependencias gubernamentales Compra los valores gubernamentales y corporativos de largo plazo Fondos del mercado de dinero Vende acciones a familias, negocios y dependencias gubernamentales Compra de valores gubernamentales y corporativos a corto plazo 15 Compañías aseguradoras Primas de seguros y ganancias de Inversión Compra de valores gubernamentales y corporativos de largo plazo Fondos de pensiones Aportaciones de patronos/empleados Compra de valores gubernamentales y Corporativos de largo plazo Resumen de fuentes y recursos institucionales Fuente Jeff Madura, “Mercados e Instituciones Financieras” Quinta edición Anteriormente cada entidad se especializaba en productos específicos es decir no se presentaba competencia entre ellas, por ejemplo los bancos comerciales servían como prestamistas de fondos corporativos a corto plazo, mientras que las casas de bolsa servían de fuente de fondos a largo plazo. De igual manera las instituciones de ahorro permitían el acceso a recursos para hipotecas y las aseguradoras concentraban sus inversiones en bonos. Además los depósitos que aportaban las unidades superavitarias a los bancos e instituciones de ahorro estaban fuertemente regulados precisamente con el fin de evitar competencias. Hoy en día gracias a la desregulación a las tasas pagadas por los depósitos, a la creación de sociedades de inversión y como es lógico al acceso que tienen los inversionistas a mercados internacionales debido a la globalización, dicha especialización de cada entidad ha tenido que ser ampliada y mejorar sus portafolios de productos de manera que brinden al inversionista mayores alternativas para la colocación de sus recursos. 2.2.1 Organización: La organización moderna de la banca norteamericana esta compuesta por: Money Center Banks: Son de gran tamaño ubicados en grandes ciudades que por lo general sirven de centros de compensación para otras entidades más pequeñas. Bank Trust Co: Estos son bancos estatales que realizan toda clase de operaciones incluyendo las de fiducia, contando con una autorización previa para tal fin. 16 Bancos Regionales y Superregionales: Estas entidades están dedicadas principalmente a banca de consumo, estos se han expandido a través de fusiones, adquisiciones y trasformaciones en varios estados, aprovechando los tratados bilaterales que permiten este tipo de operaciones. Banca Unitaria: Se caracterizan por contar con una sola oficina. Bancos no Bancos: Son entidades dedicadas a negocios típicamente bancarios pero no son reconocidas como tal, ya que no tienen ningún tipo de vigilancia y regulación. La estructura del financiero norteamericano se divide en dos grandes grupo de acuerdo a la estructura de propiedad de los bancos e instituciones financieras; ellas son: Multibank Holding Companies: Poseen inversiones en dos o más entidades financieras, adquiriendo la mayoría accionaría para el control de las mismas, para este tipo de operaciones debe obtener aprobación del consejo de gobernadores de la FED, así como cuando deseen adquirir más del 5% de alguna entidad. One Bank Holding Companies: Estas son compañías que poseen un solo banco, pero a través de subsidiarias pueden realizar actividades distintas a la de banca comercial tradicional. 2.2.2 Instrumentos: Dentro del Mercado Monetario de Estados Unidos tenemos los siguientes instrumentos: Commercial Paper: Son papeles de deuda emitidos por grandes corporaciones y entidades de financiamiento comercial, los cuales están destinados a financiar su capital de trabajo. Son emitidos a plazos de 30 a 270 días y se caracterizan por su demanda en el mercado secundario. 17 Certificates of deposit: Son certificados de depósito, emitidos por bancos comerciales por mínimo 15 días. Banker Acceptances: Son letras de cambio, aceptadas o avaladas por un banco y generalmente respaldan operaciones de comercio exterior. Treasury Bills: Se conocen como papeles de deuda del gobierno americano, emitidos como pagarés de tesorería a plazos de 13, 26 y 52 semanas. Son colocados a través de subastas publicas, son los papeles de menor riesgo en el mercado y como es lógico los de un rendimiento más bajo. Assets Trusts: Son fondos fiduciarios a través de los cuales los pequeños inversionistas tienen acceso a operaciones que, por sus volúmenes mínimos elevados, solo las puede realizar individualmente los grandes inversionistas. Mortgages: Freddie Mac y Fannie Mae, son dos modalidades de papeles que respaldados por obligaciones hipotecarias, emitidos por las cajas de ahorro y entidades de préstamos hipotecarios con respaldo del gobierno federal, para obtener liquidez. Federal Funds: Es la tasa en que se negocian los fondos interbancarios. Estos negocios se llevan a cabo sólo entre bancos comerciales con fondos depositados den el Fed, como parte de las reservas. Cuando un banco tiene déficit de encaje, llama telefónicamente a uno que tenga excedentes y le toma prestados fondos a la vista. La transacción se realiza mediante abonos y cargos en las cuentas corrientes de los bancos en el Fed, sin que medie la existencia de un colateral. Es un segmento del mercado en el que solo participan los bancos comerciales, pero es un buen indicador de la situación de liquidez en la economía, ya que se determina por el libre juego de oferta y demanda de fondos. 18 Discount Rate: Es la tasa que cobra el Fed, a los bancos por préstamos para cubrir requerimientos de reservas. Esta tasa es administrada, y generalmente, es de las últimas en cambiar en el mercado, lo que confirma siempre tendencias claras del mismo Prime Rate: Es la tasa preferencial que les cobran los grandes bancos a sus principales clientes. Se trata de una tasa administrada por los bancos que cambia únicamente cuando las condiciones del mercado presentan una tendencia definida y sostenible con el tiempo. INSTRUMENTO EMISOR INVERSIONISTA VENCIMENTO ACTIVIDAD M/DO S/DARIO Certificados de Tesorería Gobierno Federal Familiar y Empresas 13 semanas 26 semanas, 1 año CDs minorista Bancos e Inst. de ahorro Familias 7 días a 5años o más Inexistente CDs negociables Grandes B/cos e Inst de ahorro Compañías 2 semanas a un año Moderada Papel Comercial Controladoras bancarias, financieras y otras cias Empresas 1 día a 270 días Depósitos en Eurodólar Bancos fuera de E.U Empresas y Gobierno 1 día a1 año Aceptaciones Bancarias Bancos* Compañías 30 días a 270 días Fondos federales Instituciones de Deposito Instituciones de Depósito 1 día a 7 días Inexistente Contratos de Recompra Emp. No financieras e inst.financieras Emp. No financieras e instituciones financieras 1 día a 15 días Inexistente Alta Baja Inexistente Alta *Las empresas exportadoras pueden vender las aceptaciones con descuento para obtener fondos. Fuente Jeff Madura, “Mercados e Instituciones Financieras” Quinta edición 2.2.3 Entes reguladores: El principal ente regulados es el Sistema de reserva federal (FED) Este órgano es el responsable de la política monetaria y es la máxima autoridad monetaria de Estados Unidos, hace las veces de banco central. 19 La organización cuenta con su oficina principal en Washington, además de 12 oficinas regionales a lo largo del país. Un factor importante en esta organización es que los bancos regionales pertenecientes a la FED, son propietarios de los bancos que vigilan, sin embargo se evita el conflicto de intereses entre estas empresas. Entre las funciones principales de la FED tenemos: - Emisión primaria del dinero. - Cámara de compensación - Ofrece servicios de transferencia electrónica de fondos, tanto para bancos afiliados y no afiliados. - Supervisa a los bancos estatales, que sean miembros de la misma. Comptroller of teh currency (OCC): Entidad adscrita al departamento del tesoro y es la encargada de la vigilancia de los bancos nacionales, su directos es el contralor el cual tiene autonomía en las labores administrativas. Office of thrift supervisión (OTS): Entidad adscrita el departamento del tesoro, su función principal es la de establecer los estatutos, regulaciones y supervisión de las entidades. Federal Deposit Unsurance Corporation (FDIC): Su principal función es la de asegurar depósitos para los bancos comerciales miembros, para evitar posibles crisis que puedan afectar a los ahorradores. Todos los bancos nacionales deben ser miembros y los estatales también pertenecen al mismo organismo pero por factores de mercadeo. 20 2.3 SISTEMA MONETARIO EUROPEO En Diciembre de 1978, fueron definidas las características básicas del sistema monetario Europeo, donde el objeto principal de las mismas era estabilizar las relaciones de cambio de las monedas pertenecientes a cada uno de los países que conforman la zona, garantizando un correcto funcionamiento del mercado común, brindando a los inversionistas un nivel optimo de seguridad, así mismo se buscaba coordinar las políticas económicas afianzando la cooperación entre los bancos centrales, obteniendo niveles estándar en cuanto a tasas de interés y de inflación. De esta manera se lograría mitigar el impacto proveniente de los tipos de cambio entre las diferentes monedas. La base principal de funcionamiento que aplicaba para el S.M.E, era la parrilla de paridades, la cual consistía en la estabilización de los tipos de cambio del mercado de los países participantes. Existía un compromiso por parte de los bancos centrales de cada uno de los países que garantizaba mantener las monedas dentro de la banda de fluctuación disminuyendo el impacto de tipo de cambio. Para lograr este objetivo era necesario que el banco emisor de la moneda apreciada vendiera su propia moneda a cambio de la moneda depreciada. El ECU (European Currency Unit) estaba definida como la unidad monetaria del S.M.E, estaba constituido por una cesta de monedas formada por cantidades fijas de 12 monedas comunitarias; la cual era revisada cada 5 años a fin de adaptarla al peso comparativo de los piases de la comunidad europea. Entre las principales funciones del ECU, se encontraban: - Servir de unidad para los cálculos presupuestales de la comunidad europea - Medio de pago y reserva de los bancos centrales - Magnitud de referencia en los sistemas de tipos de cambio 21 Sin embargo, debido al constante incremento en los niveles de movimientos internacionales presentado a raíz de la globalización y de la dificultad permanente de mantener un sistema de tipos de cambio prácticamente fijo, se vio la necesidad de crear una moneda única, que permitiera obtener una política monetaria común, logrando disminuir los riegos cambiarios entres los países pertenecientes a la zona. Debido a lo anterior a partir del 1 de Enero de 1999, comenzó a existir como monda única en los países pertenecientes a la unión europea el EURO, sin embargo por aspectos netamente técnicos, es decir no era posible contar con la capacidad de producción de la moneda; por un lapso de 3 años esta moneda se negociaría solamente en operaciones de tipo financiero, de política monetaria y como referencia contable en las relaciones contractuales. A partir del 1 de Enero de 2002, ya se podía utilizar el EURO, para transacciones al por menor, es decir se encontraría en circulación monedas y billetes de diferentes denominaciones. 2.3.1 Euromercados: Los Euromercados son conocidos como operaciones efectuadas en monedas distintas a la del país donde se realizan las mismas, este tipo de operaciones pueden ser depósitos, préstamos y emisión de títulos. En los Euromercado participan bancos centrales, bancos comerciales y en general toda clase de entidad financiera que tenga el carácter de multinacional. Los bancos comerciales, son el principal elemento dentro de los euromercados, ellos juegan un papel muy importante ya que estos toman los depósitos y efectúan préstamos a los demás participantes del mercado, incluso muchas veces estos participantes son otros bancos. 2.3.2 Instrumentos: Dentro del sistema monetario europeo, encontramos los siguientes instrumentos: 22 Eurodepósitos: Es el mercado realizado en una moneda fuera de la jurisdicción del país que lo emite. En su mayoría son manejados bajo la modalidad de depósitos a plazo fijo, los cuales varían de acuerdo a su plazo ya sean overnights, call menoy o incluso a varios años. Por lo general son emitidos con plazos de 30, 60, 90 y hasta 180 días, con cláusulas de penalización por retiros anticipados. Estos depósitos representan el 80% de los pasivos eurobancarios. Europrestamos: Son prestamos efectuados en una moneda fuera de la jurisdicción de país en que se emite. Tienen la modalidad de corto plazo que va hasta 6 meses o mediano y largo plazo que van de 5 a 7 años. Los préstamos a corto plazo son por lo general interbancarios o están relacionados directamente con operaciones de comercio internacional. Las tasas de estos préstamos son flotantes, tomando con referencia el Libor, adicionándole un spread. Euronotas: Son programas de financiación a medio plazo donde la captación de recursos se realiza mediante la emisión sucesiva de pagarés, si los emisores no son de carácter bancario, o de certificados de depósito a corto plazo, si lo son. Son compromisos vinculantes suscritos a medio plazo, en virtud del cual un prestatario puede realizar sucesivas emisiones de papel a corto plazo en nombre propio . Préstamos Sindicados: Estos préstamos se realizan buscando una diversificación del riesgo que lleva concentrar los recursos de un banco en unos pocos clientes. Existen dos diferentes esquemas de sindicación: - Un banco, usualmente el banco líder del sindicato, que recibe el encargo de una sindicación de un préstamo para una empresa o un país y que invita a otros bancos para que aporten los recursos que requiere el préstamo; cada uno de los bancos lleva un riesgo equivalente a los recursos aportados. 23 - Un banco que realiza un préstamo y luego vende en el mercado participaciones en ese préstamo. La modalidad más utilizada resulta de una combinación de las dos. Los costos involucrados en una operación de este tipo son: - La tasa de interés básica: usualmente el libor o la tasa doméstica de referencia “Dobar”(corresponde a la definición de la tasa de interés para cada una de las monedas en las cuales se desembolsa el préstamo; en el caso de recursos prestados en dólares, el “Dobar” corresponde a la tasa “prime”) - “spreads” o diferenciales sobre la tasa básica, definidos para cada una de las monedas que participan en el préstamo. - Comisión de compromiso: Sobre la parte comprometida y no desembolsada del préstamo. - Comisión de participantes administración: en el Esta sindicato, de comisión acuerdo se a reparte su entre los participación, correspondiendo la mayor parte al líder. - Comisión del agente: Corresponde a una cantidad fija por año. - Gastos: Los que ocasione la negociación y sindicación del préstamo. 2.3.3 Entes de control: El BCE es el banco central de la moneda única europea, el euro. La función principal del BCE consiste en mantener el poder adquisitivo de la moneda única y, de este modo, la estabilidad de precios en la zona del euro. La zona del euro comprende los trece países de la Unión Europea que han adoptado el euro desde 1999. Funciones 24 - Definir y ejecutar la política monetaria de la zona euro - Realizar las operaciones de cambio - Poseer y gestionar las reservas oficinales de los países de la zona euro - Promover el buen funcionamiento de los sistemas de pago. - Autoriza la emisión de billetes de la zona euro - Mantiene estrechas relaciones de cooperación con las instituciones, organismos y foros pertinentes, tanto al interior de la unión europea, como a nivel internacional, según los requerimientos. 2.4 SISTEMA MONETARIO JAPONES En la última década el mundo fue testigo del acelerado crecimiento de los bancos comerciales japoneses. Los bancos de inversión, que allá se conocen como Securities houses, alcanzaron también tamaños significativos, superando a sus competidores de occidente. El panorama financiero internacional se transformo radicalmente en los últimos años y los japoneses se convirtieron en los principales aportantes de recursos de crédito para el mercado mundial. Una de las características distintivas de este país consiste en la lata propensión a ahorrar de los habitantes, que supera con crecer la del resto de naciones del mundo. Además de sus grandes volúmenes, el ahorro se caracteriza por su buena estabilidad desde el punto de vista del plazo. A su vez el sector industrial, que ha crecido a ritmos sostenidos muy elevados, demanda gran cantidad de recursos para sus necesidades de inversión y, como es lógico, el sector financiero se ha adaptado en tamaño a dichas exigencias. Los grandes volúmenes de ahorro, junto con el persistente superávit comercial presentando durante años, contribuyen a explicar la razón por la cual los bancos 25 de este país alcanzaron los primeros lugares en cuanto a volumen de activos y préstamos a escala internacional. La estructura del sistema financiero japonés sigue un esquema rígido de banca especializada. Por mandato de la legislación financiera, se ha segmentado el sistema tanto desde el punto de vista de los sectores económicos que puede atender cada institución, como desde la perspectiva de los plazos a los que puede captar y colocar cada intermediario. La Ley 65, al igual que la Ley Glass-Steagall en el caso de Estados Unidos, separa completamente la banca comercial de la banca de inversión. No obstante, en el Japón, como en el resto del mundo, se ha venido desvaneciendo el límite entre las dos modalidades de banca, y la desgravación emprendida pretende a eliminar la separación. La máxima autoridad monetaria en el país es el Banco del Japón, que equivale al sistema de la Reserva Federal de los Estados Unidos. A su vez, el Ministerio de Finanzas es el organismo encargado de control y vigilancia de los intermediarios financieros. A diferencia de Estados Unidos y de otros sistemas financieros en el mundo, en el Japón es obligatorio para los bancos afiliarse a la Agencia de Seguros de Depósitos. Una norma que tuvo importantes implicaciones sobre el desarrollo del mercado financiero japonés fue el control a las tasas de interés. Esa medida, que se originó en la reforma financiera implantada por los norteamericanos en la época de la ocupación, fue la primera de las restricciones jurídicas al sector financiero que se derogó, a finales de 1985. En el Japón existen alrededor de 158 bancos comerciales de todos los tamaños, entre alrededor de 6.000 intermediarios financieros en total. Encabezando la lista, por tamaño e importancia, se encuentran trece bancos de ciudad, comparables a 26 los Money center banks de Estados Unidos, con la diferencia de que operan nacionalmente. De estos trece que figuran a mediado de 1990 entre los veinte bancos más grandes le mundo2. Además de los bancos de ciudad, conforman el sistema bancario japonés los bancos extranjeros, los bancos regionales, los bancos cooperativos agrícolas y forestales, los bancos de industria y comercio, los bancos fiduciarios y los bancos de crédito de largo plazo, estos últimos se presentan en gran parte debido a que en Japón no son extraños los depósitos y préstamos a plazos de cien años y más, en razón de la centenaria costumbre, de gran arraigo cultural, de ahorrar para poder adquirir vivienda familiar y asegurar una vida cómoda en la vejez. El sistema bancario es altamente concentrado, aunque no alcanza el grado de concentración del sistema alemán. En efecto, mientras en Japón los trece bancos de ciudad controlan el 50% de los activos de todo el sistema bancario, en Alemania ocho bancos alcanzan esa participación. En los Estados Unidos, en contraste, 35 bancos controlan el 50% de los activos bancarios. Los grandes bancos japoneses se han especializado en negocios de intermediación para importantes clientes corporativos, en muchos casos relacionados. Una de las mayores ventajas de estos bancos, hasta hace poco, tanto en el escenario doméstico, como en el mercado internacional, radicaba en que tenían costos de capital artificialmente bajos, y, por consiguiente podían prestar a tasas inferiores a las de sus competidores. 2 “Internacional Bank Scoreboard", en Businessweek, Julio 2 de 1990 27 3. MERCADO DE CAPITALES MERCADO DE CAPITALES BANCARIO O INTERMEDIADO BANCOS OTROS NTERMEDIARIOS NO BANCARIO O DE INSTRUMENTOS ACCIONES RENTA FIJA DERIVADOS OTROS A diferencia del Mercado Monetario, este mercado se caracteriza por que las operaciones que se realizan se efectúan con instrumento a largo plazo y con títulos valores, en su gran mayoría con acciones de compañías, este mercado se lleva acabo en diferentes mercados bursátiles. El Mercado de capitales, brinda varios beneficios tanto al emisor de los títulos como al inversionista; en el caso del emisor cuenta con la posibilidad de colocar sus títulos directamente en el mercado mediante la emisión de acciones o bonos, así mismo se puede decir que es una fuente de financiación diferente a la ofrecida en el Mercado Monetario, ya que sus pasivos por colocación es decir su fuente de financiación es a más largo plazo, además abre las puertas al publico para que este obtenga una participación en el patrimonio de la empresa sin perder el control. 3.1 INSTRUMENTOS En el mercado de capitales se encuentran algunos instrumentos de fácil acceso que se pueden negociar en cualquier bolsa del mundo, entre otros tenemos títulos tenemos: 28 3.1.1 Acciones: Una acción se conoce como un titulo de propiedad, aunque muy pequeño, sobre una compañía. Por su naturaleza, una acción es un titulo de renta variable. La rentabilidad obtenida de una acción puede alta, muy baja o aun negativa. Los precios de las acciones tienen variación permanente, minuto a minuto. El pago de los dividendos de las acciones, es decretado anualmente por la junta de accionistas de cada empresa y esta dado por los resultados de la misma en el periodo anterior, es así que cada portador de las mismas esta sujeto al resultado de la administración de la empresa en cada periodo, es decir no tiene asegurado ningún tipo de rentabilidad. Según el comportamiento del mercado las acciones se clasifican en: Cíclicas: Son aquellas cuyo precio varia en forma apreciable con la situación económica, es decir siguen el comportamiento del mercado. La acción sube cuando suben el mercado y así mismo baja cuando baja el mercado, pero no en la misma proporción. Las acciones de sectores como el de los automóviles, el turismo y la construcción son cíclicas, porque cuando se presenta una situación económica desfavorable hay una actividad económica baja en estos sectores, lo que genera bajas ventas y baja rentabilidad para las empresas, por tal razón el precio de la acción tiende a disminuir. Acíclicas: El comportamiento de esta acciones es inverso al del mercado, es decir cuando el mercado sube estas acciones bajan y viceversa. Este tipo de acciones pertenecen a compañías de sectores de comida, bebidas, servicios públicos, productos farmacéuticos y productos de primera necesidad. 3.1.2 Bonos: Son papeles de renta fija, los cuales pueden ser emitidos a corto plazo (menos de un año) mediano plazo (entre uno y 10 años) y largo plazo (entre once y treinta años). Se conocen como instrumentos de deuda y el que recibe el dinero contrae una obligación de pago posterior, reconociendo un interés 29 generalmente con tasa fija, existiendo algunos instrumentos de este tipo con tasa variables. Comparados con las acciones, estos instrumentos son de más baja volatilidad y dependiendo de la aversión al riesgo del inversionista, puede ser una alternativa relativamente segura, garantizándole al mismo el recibo de sumas periódicas correspondiente a intereses. Teniendo en cuenta el emisor existen los siguientes tipos de bonos: - Los del gobierno de los Estados Unidos - Los bonos soberanos, que son emitidos por países diferentes a Estados Unidos - Los de gobiernos estatales, provinciales, departamentales o municipales - De corporaciones radicadas fuera de los Estados Unidos - Los de empresas radicadas fuera de Estados Unidos, que son emitidos en ese país en dólares; estos bonos se conocen como bonos yanquis. De igual manera existen bonos samuráis en el Japón y bonos bulldog en el Reino Unido Teniendo en cuenta el lugar y la moneda de la emisión de los bonos, se dividen así: - Bono doméstico: Son emitidos por una empresa en su propio país de residencia. 30 - Bono internacional: Son papeles que se emiten por una entidad en un país extranjero, esto es, un bono que se vende a inversionistas en un país diferente al de la entidad emisora. - Bono extranjero: Papel emitido por una entidad en un país extranjero pero denominado en la moneda de ese país y colocado en el mercado por una institución del país en que se coloca la emisión. Por ejemplo, los Yankee bonds, emtidos en dólares en Nueva York por un no residente de Estados Unidos. - Eurobono: Bono emitido por una entidad en un país extranjero, denominado en una euromoneda y ofrecido en más de un país, coloca a través de un sindicato de “underwriters”; usualmente no están sujetos a retención en la fuente. Por ejemplo, una emisión de bonos denominada en dólares y emitida en Londres, por una compañía italiana colocada en varios mercados a través de un sindicato de bancos. 3.1.3 ADR’S: Los certificados de depósitos de acciones comienzan a utilizarse en Estados Unidos en 1927, con la denominación American Depository Receipts. La razón de su creación fue la aparición de una ley británica que prohibía a las compañías, radicadas en el Reino Unido, negociar sus acciones en mercados extranjeros. Cuando una empresa no estadounidense decide cotizar en un mercado de valores norteamericano, el banco o bancos de inversión que organizan la operación de lanzamiento de sus acciones adquieren un número determinado de ellas y seguidamente emitirán unos “recibos” que son los títulos que cotizarán y no las acciones originales. Los ADR, son en definitiva títulos emitidos por Estados Unidos, por un banco depositario americano, que representa la posesión de acciones de una compañía que cotiza en un mercado organizado fuera del país americano. La ventaja principal de este instrumento, es la capacidad que otorgan al inversor 31 de invertir en compañías extranjeras, mientras que ejercen su derecho al voto y reciben dividendos, sin tener que entrar en posesión de los valores y pudiendo no obstante acceder de manera directa a las acciones cuando así lo desee. INSTRUMENTO EMISOR INVERSIONISTA VENCIMENTO ACTIVIDAD M/DO S/DARIO Certificados bonos de tesorería Gobierno Federal Familias y empresas 3 a 30 años Alta Bonos municipales Gobiernos estaTales y locales Familias y compañías 10 a 30 años Moderada Bonos corporativos Empresas Familias y compañías 10 a 30 años Moderada Hipotecas Individuos y Empresas Inst. financieras 15 a 30 años Moderada Valores de capital Social Empresas Familias y compañías sin vencimiento Alta* *para acciones de grandes empresas Fuente Jeff Madura, “Mercados e Instituciones Financieras” Quinta edición 3.2 INDICES E INDICADORES La importancia de los datos económicos para los participantes de los mercados financieros se ha incrementado fuertemente con los años. Existen dos razones principales para este incremento; la primera es lo referente a la tecnología, que ayuda a la diseminación de la información económica en forma instantánea, y la segunda la creciente sofisticación en la evolución de esos datos y su significado para el valor de los activos financieros. 3.2.1 Indicadores: Se deben tener en cuenta tres aspectos importantes para determinar la relevancia de los indicadores y variables económicas a analizar; ellos son: - Relevancia para la economía en su conjunto: Si bien los datos pueden tratar de toda la economía, algunos disparan ciertos efectos. Por ejemplo las ventas minoristas representan 2/3 de la actividad económica de los Estados Unidos, por lo que el gasto personal total sobre ventas minoristas 32 es un dato de crucial importancia ya que determina gran parte de los ciclos económicos. - Momento en que son emitidos: Existen ciertos informes e índices que adquieren gran valor por el momento en que son emitidos. Uno de ellos es el Nacional Purchasing Managers Survey, reemplazado por el Institute for Supply Management PMISA (ISM) que es emitido justo el primer día de negocios del mes siguiente al mencionado informe, esto hace que termine el mes y ya se cuente con información, mientras que, por ejemplo, el PBI trimestral es determinado tres meses después o sea un trimestre después del informado, con lo cual ya es información añeja. - Confiabilidad de los datos: En este caso hay que tener atención a la magnitud de las muestras, si son revisadas, si no son demasiado revisadas (lo cual insume mucho tiempo) o si tiene datos que son muy volátiles y entorpecen el desempeño del indicador. A parte de estas consideraciones se debe tener en cuenta dos aspectos importantes: - Ciclo económico: En los estadios tempranos del ciclo económico no hay peligro de inflación, por lo que los reportes más observados son aquellos referidos a demanda o producción. Sin embargo, en la expansión de los negocios y cuando ya hay capacidad escasa, comienza a haber mucha ansiedad acerca de si habrá aumento de salarios o de precios, es decir peligro de inflación, y los informes referidos a estos ítem son los más mirados. - Cambios estructurales: Estos cambios son aquellos referidos a cuando un informe deja de ser importante u otro se vuelve importante. Así, la estadística semanal de provisión de moneda por la Fed. en 1980 era 33 determinante para las tasas de interés de corto plazo. Sin embargo cuando la Fed. dejo de tener como objetivo un determinado nivel de reservas bancarias y cuando se rompió la relación entre crecimiento económico y agregados monetarios, esto hizo que estos datos en particular dejaran de ser útiles. Entre las principales variables económicas que se deben observar para analizar los mercados financieros se encuentran: - Producto Interno Bruto: Mide el nivel de actividad económica o el volumen total de producción de bienes y servicios finales de la economía (a diferencia de la producción, que si imputa todos los bienes intermedios). Desde el lado de la demanda se tiene consumo, más inversión, más gasto, más superávit/déficit de la cuenta corriente. Por el lado de la oferta sería el consumo más el ahorro. - Riesgo país: En la práctica y para países emergentes es medido por el Emerging Markets Bond Index (EMBI+), elaborado por el banco de inversión JP MORGAN. Representa el rendimiento diferencial o spread promedio ponderado, de los bonos de un determinado país emergente por sobre el de los Estados Unidos (mercado considerado libre de riesgo). En relación con el PIB, si las expectativas de crecimiento económico de un país son fundadas, el riesgo país tiende a bajar. - Inflación: Si se mantiene en niveles bajos, genera mayor confianza en el programa económico y en los inversores. Pero un descenso por debajo de los niveles compatibles con un crecimiento potencial sin inflación, alerta sobre riesgos “deflacionarios” de efectos más nocivos sobre el crecimiento que la propia inflación. Los bancos centrales deben determinar el nivel óptimo de inflación. 34 - Balanza comercial: Es la diferencia entre las exportaciones y las importaciones. Como estas últimas estas correlacionadas con el PIB, cuando la económica se expande, las importaciones aumentan fuertemente y se deteriora el saldo de la balanza comercial. El aumento del déficit en la balanza comercial preocupa a largo plazo, por que debe financiarse con entrada de capitales o mediante la depreciación de la moneda domestica. - Resultado fiscal: Es la diferencia entre ingresos y egresos del sector público. Debe diferenciarse entre el resultado fiscal “primario” (que excluye el pago de intereses de la deuda) y el “total”, que si los incluye. Cuando el déficit fiscal tiene una tendencia creciente, o sea que permanentemente se gasta más de los que recauda, pueden producirse dificultades para financiar la diferencia vía bonos por desconfianza de los inversores. Un déficit fiscal alto, creciente o no sostenible a través del tiempo lleva a un escenario pesimista. Detrás de esta variable se encuentra la estructura del gasto público y del sistema tributario: a los inversores no le importa como se logra reducir el déficit fiscal, sino que se efectivamente reducido. - Tasa de desempleo: Mide la cantidad de gente que está desocupada sobre la población económicamente activa (PEA), es decir no sobre la población activa en edad de trabajar total, sino solamente sobre aquellas personas que estén buscando un trabajo los que ya tienen. Si esta crece, el gobierno está más presionado para hacer política monetaria expansiva y lo más probable es que las tasas de interés tengan tendencia decreciente. La tasa de desempleo aun en pleno empleo no es cero, pues siempre habrá gente buscando trabajo, lo que se denomina “tasa natural de desempleo”. - Reservas del sistema financiero: Incluye las reservas internacionales de los países, los coeficientes de liquidez mantenidos en depósitos en el exterior y los préstamos contingentes negociados por los distintos países. Cuando más altas sean estas reservas en relación con la masa total de depósitos, más recursos tendrá el sistema financiero para hacer frente a una corrida 35 sobre los depósitos. También influyen positivamente sobre la confianza de los inversores la mayor solidez del sistema bancario medida a través de la calidad de la cartera de préstamos y los niveles de capitalización de las entidades. - Tipo de cambio: Este aspecto es fundamental, ya que determina el verdadero poder adquisitivo de una inversión para un extranjero. Un inversor puede mantener una cartera diversificada de activos de diversos países, pero no mide sus rendimientos en la moneda local respectiva, sino que lo mide generalmente en moneda “fuerte” o divisas de gran aceptación, que cumplen con la función de reserva de valor como lo es el dólar estadounidense. - Factores políticos: Las noticias políticas inciden sobre el riesgo soberano en la medida que se crea que puedan producirse cambios de rumbo en el programa económico o que se adopten medidas legislativas que afecten negativamente las ganancias de las empresas. El cronograma de elecciones genera volatilidad de precios, sin que esto implique mayor riesgo ya que debe considerarse un ingrediente necesario de un régimen democrático. 3.2.2 Indices: Por otra parte se encuentran los índices de mayor reconocimiento que son: Dow Jones: Se conoce como la sumatoria de los precios de las acciones de las 30 principales compañías industriales, dividido por un factor de ajuste. Es el índice más antiguo de los utilizados, fue creado en 1884. Este índice dentro de las empresas incluye cotizaciones de la bolsa de Nueva York y de NASDAQ (Microsoft e Intel). 36 Nasdaq: Analiza el comportamiento de los precios de las principales empresas del sector tecnológico, incluidas las de microprocesadores, computadores, Internet, telecomunicaciones, programación de computadores y biotecnología. Standard & Poors 500: Esta conformado por una base de 500 acciones, dividida por sectores; 400 industrial, 40 servicios, 20 de transportes y 20 financieras. Este índice es más utilizado por los grandes inversionistas, ya que el Dow, solo toma precios de acciones, a diferencias del S&P 500, que se calcula ponderando la capitalización libre en el mercado, es decir se tienen en cuenta las acciones que realmente están circulando en el mercado por compañía, descontando las que se encuentran en poder de la misma empresa o de los de la misma. Russell 200: Recopila el precio de las acciones de las 2000 compañías más grandes de E.U. Nikkei 225: Comunmente denominado índice Nikkei, es le índice bursátil más popular del mercado japonés, lo componen los 225 valores más líquidos que cotizan en la Bolsa de Tokio. Desde 1971, lo calcula el periódico Nihon Keizai Shinmun (diario Japonés de los negocios) de cuyas iníciales proviene el nombre del índice. Los valores del índice, ponderan por precios y no por capitalización, aunque este cálculo difiere de una media simple ya que el divisor es ajustado. La lista de componentes es revisada anualmente y los cambios se hacen efectivos a principios de Octubre, aunque pueden introducirse en casos excepcionales en otras fechas. Hang Seng Index: Es el principal índice bursátil de Hong Kong. Es usado para grabar y monitorizar diariamente los cambios de las más grandes compañías de Hong Kong, en el mercado de acciones. Está conformado por 33 compañías. DAX: Es el índice bursátil de referencia de la Frankfurter Wertpapierbörse (Bolsa de Fráncfort). Se le conoce también como DAX 30. Es el índice más conocido de 37 la Bolsa Alemana. Las sesiones se desarrollan de lunes a viernes. Se calcula comenzando a las 9 de la mañana y el cierre se produce tras la subasta de cierre de precios del DAX, que empieza a las 5 y 30. El cálculo se realiza cada minuto durante la sesión, tomando los precios del sistema de trading. Tiene base 1000 puntos a partir del 31 de Diciembre de 1987. CAC 40: (Cotation Assistée en Continu) que toma su nombre del primer sistema de automatización de la bolsa de Paris, en un índice bursátil francés, una referencia para el Euronext Paris. El índice es una medida ponderada según la capitalización de los 40 valores más significativos de entre las 100 mayores empresas negociadas en la Bolsa de Paris. Se comenzó a calcular el 31 de Diciembre de 1987 con un valor base de 1000 puntos. Aunque el CAC 40, está compuesto por compañías francesas, alrededor del 45% de las acciones están en manos de extranjeros. Los inversores alemanes son la mayor parte, seguidos por japoneses, estadounidenses y británicos. IBEX 35: (iberia Index) es el principal índice de referencia de la bolsa española elaborado por bolsas y mercados españoles. Está conformado por 35 empresas con más liquidez que cotizan en el sistema interconexión bursátil electrónico (SIBE), en las cuatro bolsas españolas (Madrid, Barcelona; Bilbao y Valencia). Es un índice ponderado por capitalización bursátil, lo cual significa que, al contrario de índices como el índice Dow Jones no todas las empresas que lo forman tienen el mismo peso. IGBC: Es el índice de la Bolsa de Valores de Colombia, el cual corresponde al indicador bursátil del mercado accionario, refleja el comportamiento promedio de los precios de las acciones en el mercado, ocasionado por la interacción de las fluctuaciones que por efecto de oferta y demanda sufren los precios de las acciones. Para la composición del índice general, se buscaron las acciones más representativas en función de su rotación y frecuencia, de esta manera el número de acciones que compone la canasta para el índice, será variable y se calculará 38 cada trimestre. El índice se calcula en cada instante de las negociaciones y el valor definitivo del día será calculado 30 minutos después del cierre del mercado. 4. OTROS MERCADOS FINANCIEROS 4.1 FOREX El mercado de Divisas, también conocido como mercado “forex” o “FX” (el nombre completo es The Foreing Exchange Market), es el mercado financiero más grande y liquido del mundo. Debido a la disolución del tratado de Bretton Woods en 1971 y a la liberación del anclaje del dólar al oro, se presento el surgimiento del mercado cambiario moderno, en el que el dólar pasó de tener un valor fijo a no variable. Dicha liberación del tipo de cambio, provoco un brote de oportunidades de inversión que fueron acrecentándose con el tiempo hasta lograr los volúmenes de transacciones y liquidez actuales. La transacción de divisas consiste en la compra de la moneda de un determinado país y la venta simultanea de la divisa de otro país. Las divisas son intercambiadas en pares, es decir si el inversor decide comprar un cruce, tal como GBPUSD, está comprando libras (posición larga o long) y vendiendo dólares simultáneamente. Inversamente si asume una posición vendida (corta o short), en el mismo cruce, estará vendiendo libras y comprando dólares. Como se menciono anteriormente el mercado forex es el mercado financiero de mayor tamaño y liquidez, la mayoría de las transacciones se llevan a cabo entre el dólar estadounidense (USD), el euro (EUR), el yen (JPY), la libra esterlina (GBP) y el franco suizo (CHF). La compra y la venta de divisas constituye un elemento clave de apoyo al comercio mundial y, como las divisas importantes se mueven unas contra otras, hay y continuará habiendo oportunidades de hacer dinero con las transacciones monetarias. Aunque los jugadores importantes en el mercado 39 compran y venden en acuerdos de millones de dólares, los jugadores más pequeños también tienen cabida en este mercado. El mercado de divisas no opera desde una ubicación fija, aunque hay centros muy importantes alrededor del mundo en ciudades como New York, Londres, Tokio y Fráncfort, pero se trata más bien de un mercado que opera por teléfono o sobre internet. Las plataformas operativas en línea existentes en el mercado forex, muestran las cotizaciones a cada instante de los distintos cruces, al tiempo que proveen distintos tipos de gráficos e indicadores para mejorar las decisiones de inversión. Gran parte de los inversores de forex, lo hacen con fines especulativos, sacando provecho de la volatilidad inherente a este mercado. Este mercado opera las 24 horas, cinco días por semana. El mercado forex es un mercado internacional que involucra organizaciones grandes, como compañías comerciales y bancos centrales y comerciales internacionales y jugadores más pequeños como agencias de corredores y corredores individuales. 4.2 MERCADOS DE COMMODITIES Este mercado también se conoce como transacciones a futuros o Forward; este mercado fue diseñado para proteger a compradores y vendedores del riesgo de 1variaciones en el precio de los productos que negociaban. Este mecanismo consiste básicamente en contratos en los que se asume un compromiso de entrega o recibo de mercancías en un momento en el futuro a un precio fijo determinado en el momento de negociación del contrato. El comprador se compromete así a comprar y el vendedor a vender en las condiciones estipuladas. En la práctica, los contratos se utilizan normalmente como negocios financieros paralelos a las transacciones comerciales reales. El principal mercado de futuros de productos básicos del mundo es el Chicago Board of Trade. Dentro de las grandes bolsas, se crean mercados especializados 40 por tipos de productos, algunos se concentran en metales (oro, plata y cobre) y petróleo (crudo y gasolina); otros, en alimentos (carne, cebada, soya). 4.3 MERCADO DE FUTUROS Y OPCIONES El origen de las transacciones con futuros y opciones se remontan a la antigüedad, los griegos las utilizaron extensamente. Los agricultores y comerciantes europeos del siglo XVII, utilizaban este tipo de mecanismos para protegerse del riesgo de fluctuación de los precios de sus productos. Un siglo después se sentaron las bases del activo mercado de commodities en Chicago. Futuros: Son obligaciones por parte de los suscriptores de entrega o recibo de un instrumento financiero, en una fecha y aun precio predeterminado. Los instrumentos puedes ser papeles del mercado monetario, bonos, acciones, tasas de interés o índices, divisas o materias primas. Normalmente no culminan en entrega física de los instrumentos sobre los que están basados. Los contratos son estandarizados en cuanto a márgenes, monto nominal y volumen de unidades representadas en el contrato, así como fechas de maduración. Lo anterior permite transarlos a través de oferta pública en mercado especializados. Los contratos de futuros descritos contrastan con los contratos Forward, estos últimos se celebran normalmente entre bancos y sus clientes y se utilizan preferiblemente en negocios con divisas. Los propósitos básicos de estos negocios son los mismos de cobertura de riesgos de los futuros, pero se elaboran a la medida de los clientes, de acuerdo a sus necesidades, en función de montos, cantidades y plazos de maduración. Dentro del leguaje utilizado en el ámbito de los mercados financieros, vale la pena tener en cuenta dos términos que hacer referencia a las posiciones que puede adoptar cualquier participante: - Posición corta (short); se produce cuando un participante en el mercado vende a futuros algún instrumento que no posee en el presente. 41 - Posición larga (long); se genera cuando un participante compra futuros de algún instrumento en el mercado. Es importante destacar aquí las más importantes funciones que cumplen las bolsas, fuera de facilitar las transacciones, se convierten en cámaras de compensación, garantes de los negocios que se celebran en sus sedes y vigilantes del cumplimiento de los reglamentos y obligaciones por parte de los participantes en el mercado. Opciones: Una transacción con opciones es, esencialmente, un contrato a futuros, con la enorme diferencia de que el comprador de una opción adquiere el derecho y no la obligación, de ejercer o no el contrato discrecionalmente hasta el momento de su vencimiento. Para adquirir el derecho, el comprador paga una prima, que es el precio del contrato, en el momento de cerrar el negocio. Se asimila así una opción a un contrato de seguro, en el que el tomador le paga una compañía aseguradora una prima, a cambio de que esta última asuma el riesgo definido, por un lapso determinado. Las opciones le permiten al comprador obtener utilidades del alza o la caída en el precio del instrumento asociado, comprometiendo tan sólo una pequeña suma en la prima, mientras se determina claramente desde el principio el riesgo en el que se incurre, o sea el valor de la prima. En efecto la máxima perdida en que incurriría el comprador de una opción es la prima, que se pierde en caso de que deje expirar la opción, sin embargo, las opciones fueron creadas inicialmente como instrumentos para efectuar operaciones de cobertura. A continuación se muestra las modalidades de contratos de acuerdo a los derechos y obligaciones: Call Put 42 Comprador (holder) Derecho a comprar Derecho a vender Vendedor (writer) Obligación de vender si el comprador ejerce su derecho Obligación de comprar si el vendedor ejerce su derecho 5. ANALISIS La internacionalización de los mercados financieros se ha convertido en una importante tendencia. El extraordinario crecimiento de los mercados extranjeros ha sido el resultado del gran incremento de los ahorros en países como Estados Unidos y Japón y la falta de regulación de estos mercados le ha permitido expandir sus actividades. Sin embargo esta falta de regulación es la que ha ocasionado que en varios países se presenten problemas en los mercados, trascendiendo a sus vecinos y en ocasiones a otras regiones, esos problemas se han agravado a tal punto que se han convertido en devastadoras crisis afectando las economías y por consiguiente el desarrollo de las naciones, provocando inclusive retrocesos no solo económicos sino también en el nivel de vida de los ciudadanos. Las regulaciones laxas en temas como los mercados de derivados, que en algún momento no se pensó que pudieran tener consecuencias negativas, fueron la razón principal para que se disparara la actual crisis financiera global. Desde el propio ex presidente de la junta de la reserva federal de Estados Unidos Alan Greenspan quien ejerció este cargo por 19 años desde 1987 al 2006, pensaba que la regulación a ciertos instrumentos financieros era innecesaria ya que de acuerdo a su naturaleza, como el caso de los hedge funds, que cambian de posiciones tan rápidamente que es difícil, casi imposible mantener un control estricto sobre los mismos, y el control por parte de los reguladores debería hacerse casi que minuto a minuto, lo cual sería muy dispendioso, además que todo tipo de restricciones que se apliquen al comportamiento de estos fondos, impedirían su 43 comportamiento normal y evitaría la toma de riesgos por parte de los inversionistas y en si este es el principal aporte de estos instrumentos a la económica de todo el mundo. Todo esto ocasiono que se creara una burbuja especulativa en el mercado inmobiliario, el patrón de comportamiento de dichas burbujas es el mismo sin importar en donde se presente; suben los precios inmobiliarios, esto hace que los bancos presten más fácilmente con garantías que respaldan dichos préstamos, al ver los inversores que el mercado se muestra rentable, deciden participar, para lo cual recurren a los bancos en busca de recursos. Al existir mayor demanda de inmuebles los constructores optar por realizar mayores inversiones en construcción, hasta que se llega al exceso de capacidad, entonces los constructores no pueden vender los espacios construidos, por lo cual cesan en el pago de sus obligaciones, lo cual afecta los bancos, el precio de los inmuebles que se encontraban como garantía de los prestamos cae y la burbuja explota. Las políticas monetarias de la reserva federal de los Estados Unidos FED, cuentan con una particularidad, en tiempos de menos actividad económica, tiende a ser generosa si se puede decir así, y en tiempos de reactivación económica muy poco prudente. El resultado de esta actuación es que se pueden ofrecer tasas de intereses relativamente bajas, lo que alienta a las personas y empresas a recurrir al crédito, aumentando los niveles de endeudamiento. El exceso de oferta monetaria, hace que de la misma manera se aumente la demanda por activos, lo que hace que el precio de los mismos suba, creado de esta manera las burbujas, en el momento en que se revierten las políticas monetarias expansivas, las tasas vuelven a su estado normal, y el resultado es una alto nivel de créditos impagables, golpeando contundentemente los balances de los bancos. Las denominadas hipotecas subprime, fueron las garantías que se entregaron a los bancos para el otorgamiento de créditos, el problema en si no radico en este aspecto, el inconveniente se presento en el sentido de que el gobierno intento promover el endeudamiento para adquirir vivienda, en sectores que no contaban 44 con niveles de ahorro suficiente ni con capacidad de pago a largo plazo. Los políticos de Estados Unidos, estimularon a los bancos a otorgar créditos con niveles de riesgo alto, que a la larga serían incobrables, como efectivamente sucedió. Los mercados financieros son el eje principal para que una economía, sin importar su tamaño obtenga buenos resultados. El manejo responsable por parte de los participantes de los mercados y una regulación estricta de parte de los entes gubernamentales, son aspectos relevantes, que permiten que todos los individuos que actúan dentro de la economía, obtengan beneficios, no solo propios sino también que ayuden a crear una economía solida, que permita garantizar un nivel de vida optimo para los ciudadanos. Sin los mercados financieros sería imposible movilizar los recursos de una manera eficiente, es de primordial importancia para la economía, la existencia de estas herramientas, más aún hoy en día, que la globalización hace que los negocios se hagan rápidamente sin importar la ubicación de las partes. El mundo globalizado no se detiene, para que las empresas puedan sobrevivir, deben estar atentas a los cambios y señales que manda el mercado. Hemos visto con la crisis actual, como empresas que se creían completamente solidas y blindadas a cualquier tipo de problemas económicos, se han declarado en quiebra o se han visto obligadas a recibir auxilios por parte del gobierno, como es el caso de GM y CRHYSLER, que por efectos de la recesión y la disminución en la demanda, quedaron en posiciones vulnerables, teniendo que tomar decisiones extremas, que en otro momento hubiesen sido impensables. 45 6. CONCLUSIONES Gracias a la estructura y componentes de los Mercados Financieros, su aporte al desarrollo de la económica de los países, es fundamental, ya que por intermedio de ellos, se movilizan los recursos necesarios para inversión y ahorro. El fácil acceso que pueden tener los usuarios de los servicios prestados por los participantes de los Mercados Financieros, hace que las herramientas utilizadas tengan alta demanda, sin importar el tipo de inversionista o ahorrador que esté interesado en adquirirlas. Existen en los Mercados Financieros del mundo, múltiples alternativas para inversión y ahorro, donde se debe tener en cuenta, el tipo de inversión que se quiere realizar, así como también el grado de riesgo de la misma, ya que se encuentran en estos mercados alternativas de renta variable y renta fija, lo cual determinarán los réditos a recibir, así como su exposición al riesgo. Gracias al auge y el aumento de la globalización debido a la tecnología y a la apertura de mercados, todas las entidades que participan en los mismos, tienen la posibilidad de interactuar con organizaciones de otros países, de forma inmediata, además los instrumentos utilizados, permiten que los inversionistas y ahorradores puedan acceder fácilmente a los recursos sin importar la procedencia y el destino. Es importante recalcar la importancia de una adecuada regulación por parte de los entes creados para tal fin, ya que sin un control adecuado a las operaciones realizadas en los mercados ya sea monetario o de capitales, se puede ocasionar 46 serias repercusiones en la economía debido a la incidencia de estos mercados en la misma; un caso palpable es la recesión actual en Estado Unidos, la cual fue provocada por la colocación de prestamos desmedida, realizada por los bancos, sin tener en cuenta los parámetros establecidos para ello, sobre todo lo relacionado con garantías acordes con los desembolsos. 47 BIBLIOGRAFIA SERRANO R, Javier. Mercados Monetarios y de Capitales. Bogotá. Una Empresa Docente, 1989, p 297, 301-309,317-318 SUESCUM MUTIS, Fernando y SAMPER CARREÑO, Alejandro., Monografía No 41, Mercados Financieros Internacionales: El mercado Financiero de Estados Unidos, los Europeos y el Sistema Financiero Japonés, Bogotá. Tercer Mundo Editores, 1994, p 12-21,26-28-47 MADURA, Jeff. Mercados e Instituciones Financieros. Mexico. Quinta Edición. Thomson Learning, 2001, p 5,13,75-83-251 MARTIN MARIN, Jose Luis y TELLEZ VALLE, Cecilia. Finanzas Internacionales. España. Thomson, 2006, p 22,90,100,128-132,194-195 RAMIREZ SOLANO, Ernesto. Moneda, Banca y Mercados Financieros. Mexico. Pearson Educación. 2001, p 61-63 LLANO FERRO, Luis Fernando. Aproximación a Wall Street. Bogotá. Grupo Editorial Norma. P 41-43,50-55 ZONA ECONOMICA. Mercado Forex. Abril de 2009 WIKIPEDIA. Acuerdos de Bretton Woods, Abril de 2009 LATEINAMERICA-STUDIEN. Sistema de Bretton Woods, Abril de 2009 WIKIPEDIA. FTSE100, IBEX 35, CAC 40, DAX, NIKKEI 225, Julio de 2009 BVC.COM.CO. El Mercado No Intermediado, Junio de 2008 48 49 UNIVERSIDAD DE LA SABANA INSTITUTO DE POSTGRADOS RESUMEN ANALÍTICO DE INVESTIGACIÓN No. 1 2 3 4 5 6 7 8 9 VARIABLES NOMBRE DEL POSTGRADO TÍTULO DEL PROYECTO AUTOR DESCRIPCIÓN DE LA VARIABLE FINANZAS Y MERCADO DE CAPITALES MERCADOS FINANCIEROS INTERNACIONALES ACOSTA TORRES GERMAN HERNANDO AÑO Y MES NOMBRE DEL ASESOR 2009-JUNIO MORENO FERNANDO Los mercados financieros son el eje principal de la economía global, su inadecuado manejo se vera reflejado en el desarrollo de los países y en el bienestar de sus habitantes DESCRIPCIÓN O ABSTRACT ya que estos influyen directa e indirectamente en diario vivir de la sociedad-Financial markets are the backbone of the global economy, the improper handling will be reflected in developing countries and the welfare of its inhabitants as these directly and indirectly influence daily life of society Mercado monetario, Mercados de capitales, Mercado intermediado, Mercado no intermediado, Mision Kemmerer; Ley McFadden, Ley Glass-Steagall, Euromercados PALABRAS CLAVES O Eurodepositos, Europrestamos, Euronotas, Prestamos Sindicados, Acciones, Bonos, ADR'S, Indicadores, Indices, Forex, Mercados de Commodities, Mercado de futuros y DESCRIPTORES opciones, entes regualdores. SECTOR ECONÓMICO AL Sector financiero QUE PERTENECE EL PROYECTO Ensayo TIPO DE INVESTIGACIÓN 10 OBJETIVO GENERAL Conocer los mercados financieros mas importantes del mundo Desagregar los componentes de los mercados financieros, conocer el sistema monetario de los paises y regiones mas importantes, determinar los componentes del Mercado de Capitales, analizar otros tipos de mercados internacionales como los derivados y de divisas, conocer los entes que regulan y controlan los mercados financieros, describir los principales indices de las bolsas mas importantes del mundo. SERRANO R, Javier. Mercados Monetarios y de Capitales. Bogotà. Una empresa docente, 1989, p 297,301-309,317-318/SUESCUM MUTIS, Fernando y SAMPER CARREÑO, Alejandro. Monografica No 41, Mercados Financiros Internacionales: El mercado financiero de Estados Unidos, los Europeos y el Sistema Financiero Japones, Bogotà. Tercer Mundo Editores, 1994, p 12-21,26-28-47/MADURA, Jeff. Mercados e Instituciones Financieros.Mexico.Quinta Ediciòn.Thomson Learning,2001,p 5,13,75-83251/MARTIN MARIN, Jose Luis y TELLES VALLE, Cecilia. Finanzas Internacionales.España.Thomson,2006,p22,90,100,128-132,194-195/RAMIREZ 12 FUENTES BIBLIOGRÁFICAS SOLANO,Ernesto.Moneda, Banca y Mercados Financieros.Mexico.Pearson Educaciòn.2001,p 61-63/LLANO FERRO, Luis Fernando.Aproximaciòn a Wall Street.Bogotà.Grupo Editorial Norma.p 41-43,50-55/ZONA ECONOMICA.Mercado Forex.Abril de 2009/WIKIPEDIA.Acuerdos de Bretton Woods. Abril de 2009/LATEINAMERICANASTUDIEN.Sistema de Bretton Woods, Abril de 2009/WIKIPEDIA.FTSE100,IBEX35,CAC40,DAX,NIKKEI 225, Julio de 2009/BVC.COM.CO.El mercado no Monetario, Junio de 2008 Los mercados financieros son el pilar de la economía global, su relevancia dentro de esta se ha vista reflejado con mas claridad sobre todo en las crisis financieras por la que a atravesado el mundo en varias oportunidades. Estas crisis no solo han afectado a las personas que intervienen directamente en los mercados, sino también a los individuos que nada tiene que ver con los mismos; la razón para esto es la incidencia tan marcada e importante que adquieren los mercados dentro de la económica, afecta de una o de otra manera todos los sectores de la misma, beneficiando o perjudicando según sea el caso a todos los participantes.Gracias a la globalización y a los adelantes tecnológicos, 13 RESUMEN O CONTENIDO los mercados del mundo interactúan entre si de forma directa, algunos de mayor relevancia gracias a su tamaño, imponen sus condiciones y en algunos casos como ha sucedido, si llegan a sufrir alguna crisis, esta trascenderá a los demás generado problemas globales económicos.Los mercados financieros de mayor relevancia son el de Estados Unidos, el de la zona Euro y el Asiático, estos mercados por su tamaño e importancia son decisivos en la economía global y su adecuado desempeño tendrá una incidencia directa en los demás países. 11 OBJETIVOS ESPECÍFICOS 14 METODOLOGÍA 15 CONCLUSIONES Investigación en varios medios, como internet, libros de multiples autores relacionados con los mercados financieros, consulta de diferentes revistas y articulos El aporte de los mercados financieros al desarrollo de la economica de los paises es fundamental ya que por intermedio de ellos se movilizan los recursos necesarios para la inversión y el ahorro. El fácil acceso que pueden tener los usuarios de los servicios prestados por los participantes de los Mercados Financieros, hace que las herramientas utilizadas tengan alta demanda, sin importar el tipo de inversionista o ahorrador que esté interesado en adquirirlas. Existen en los Mercados Financieros del mundo, múltiples alternativas para inversión y ahorro, donde se debe tener en cuenta, el tipo de inversión que se quiere realizar, así como también el grado de riesgo de la misma, ya que se encuentran en estos mercados alternativas de renta variable y renta fija, lo cual determinarán los réditos a recibir, así como su exposición al riesgo. Gracias al auge y el aumento de la globalización debido a la tecnología y a la apertura de mercados, todas las entidades que participan en los mismos, tienen la posibilidad de interactuar con organizaciones de otros países, de forma inmediata, además los instrumentos utilizados, permiten que los inversionistas y ahorradores puedan acceder fácilmente a los recursos sin importar la procedencia y el destino. 16 RECOMENDACIONES * CÓDIGO DE LA BIBLIOTECA No aplica para usted.