Tax Alert - Autoconsumo IVA

Anuncio

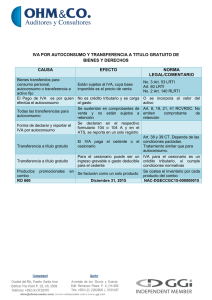

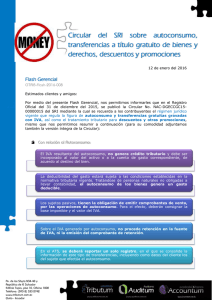

Enero 2016 Tax Alert Ecuador A. Base legal B. Resumen ejecutivo Circular No. NAC-DGECCGC15-00000015. El Servicio de Rentas Internas emitió la presente circular con el fin de recordar a los contribuyentes respecto del IVA por autoconsumo y transferencias a título gratuito de bienes y derechos, así como el tratamiento del crédito tributario originado de dichas transacciones, declaraciones, retención y emisión de comprobantes de venta. Suplemento de Registro Oficial 660 del día jueves 31 de diciembre de 2015. C. Desarrollo de temas Normas respecto del IVA en autoconsumo, transferencias de bienes y derechos a título gratuito. Mediante Suplemento de Registro Oficial 660 del día jueves 31 de diciembre de 2015, el Servicio de Rentas Internas (SRI) emitió la circular No. NACDGECCGC15-00000015 respecto del IVA por autoconsumo y transferencias a título gratuito de bienes y derechos. Autoconsumo • ►La legislación vigente considera como “autoconsumo” a todos los bienes que faltaren en los inventarios del vendedor o prestador del servicio, cuya salida no pudiere justificarse con documentación fehaciente. • ►También se entiende como “autoconsumo” al uso de bienes del inventario propio, para destinarlos como activos fijos. Crédito tributario de IVA y tratamiento de autoconsumo en el Impuesto a la Renta • ►Las transferencias generadas por uso o consumo personal gravadas con tarifa 12% de IVA, generan derecho a crédito tributario por el IVA pagado 1 | Autoconsumo IVA en adquisiciones e importaciones y son susceptibles de ser consideradas para el cálculo del factor de proporcionalidad del crédito tributario de IVA. • ►Para el cómputo total de transferencias a ser consideradas en el factor de proporcionalidad, se debe tener en cuenta inclusive las relacionadas con el autoconsumo que generen o no derecho a crédito tributario. • ►El IVA resultante de la transferencia gravada por uso o consumo personal, corresponde ser pagado por quien efectúa el autoconsumo. Este impuesto satisfecho al no generarse en la adquisición o importación de bienes, no genera crédito tributario, por lo que para efectos del Impuesto a la Renta debe ser cargado al gasto o al costo del activo según corresponda. Los valores que hayan sido registrados como activo o gasto deberán ser considerados para el cálculo del anticipo, entre otros efectos. Declaración • ►Los autoconsumos, se declararán en las casillas del Formulario 104 o 104A correspondientes a ventas locales (excluye activos fijos) gravadas con tarifa 12% o 0% que dan (o no) derecho a crédito tributario, según corresponda. Anexos • ►Los autoconsumos, deberán reportarse como un único registro (consolidado) en el módulo de ventas del Anexo Transaccional Simplificado, incluyendo como datos del cliente, los del mismo sujeto pasivo que realiza dicho autoconsumo. Transferencias a título gratuito • ►Se considera dentro de este rubro: • • ►La deducibilidad del gasto estará sujeta a las condiciones establecidas en la normativa tributaria vigente, no siendo aplicable dentro de aquello el límite previsto para gastos de promoción y publicidad. Emisión de comprobantes de venta en autoconsumo • • ►Los sujetos pasivos de IVA que hubieren realizado autoconsumos, tienen la obligación de emitir facturas o notas de venta por las operaciones efectuadas, aun cuando estén gravadas con tarifa 0% de IVA o no sean objeto del impuesto. • ►Deberán consignar en el comprobante de venta la base imponible (precio de venta) y el valor del IVA de los autoconsumos. • ►Estos comprobantes deben ser conservados durante el plazo de 7 años. • Las transferencias que tengan por objeto trasladar el dominio de bienes muebles de naturaleza corporal, derechos de autor, de propiedad industrial y derechos conexos, que se efectúen a título gratuito, independientemente de la designación que se dé a los contratos o negociaciones que originen dicha transferencia y de las condiciones que pacten las partes. Los retiros de bienes corporales muebles destinados a rifas y sorteos, a título gratuito, sean o no de su giro, efectuados con fines promocionales o de propaganda. Transferencias de bienes o derechos negociados en conjunto a los que se les asigne el 100% de descuento. • ►El IVA causado deberá, de acuerdo a las condiciones pactadas, ser asumido y pagado por el enajenante o cedente, o directamente pagado por el adquiriente o cesionario. Retención en la fuente Crédito Tributario de IVA y tratamiento de las transferencias a título gratuito en el Impuesto a la Renta • ►Sobre el IVA generado por uso o consumo personal, • ►Las transferencias a título gratuito siempre no procede la retención en la fuente del impuesto, ni la emisión del comprobante de retención. 2 | Autoconsumo IVA que generen derecho a crédito tributario, son susceptibles de ser consideradas para el cálculo del factor de proporcionalidad. • ►Para el cómputo total de transferencias a ser consideradas en el factor de proporcionalidad, se debe tener en cuenta las que generen o no derecho a crédito tributario.► • El IVA generado en transferencias a título gratuito, sea que lo hubiere pagado el adquiriente/cesionario o lo hubiese asumido el enajenante/cedente, constituye crédito tributario para el adquiriente o cesionario, de cumplirse las condiciones previstas en la normativa tributaria vigente. • ►Cuando el IVA hubiese sido asumido por el enajenante o cedente, éste deberá registrar como ingreso tanto el IVA como la entrada del inventario; ambos ingresos son gravados para efectos del IR. • ►El IVA generado en la transferencia a título gratuito constituirá gasto deducible para el enajenante o cedente siempre que dicho sujeto haya asumido el impuesto, y no haya sido pagado o reembolsado por el adquiriente o cesionario. • ►Para aplicación de Impuesto a la Renta, los valores que hayan sido registrados como activo, gasto o ingreso deberán ser considerados para el cálculo del anticipo, entre otros efectos. • ►La deducibilidad del gasto estará sujeta a las condiciones establecidas en la normativa tributaria vigente, no siendo aplicable dentro de aquello el límite previsto para gastos de promoción y publicidad. Emisión y entrega de comprobantes de venta en transferencias a título gratuito • ►Los enajenantes/cedentes tienen la obligación de emitir facturas o notas de venta según corresponda, aun cuando dichas transferencias tengan tarifa 0% de IVA o no sean objeto del impuesto. • ►Para el efecto, deberán consignar en el comprobante de venta la base imponible (precio de comercialización o de venta) y el valor del IVA por la transferencia a título gratuito. 3 | Autoconsumo IVA • ►Tales comprobantes deberán contener el desglose de los bienes transferidos con sus respectivos valores, serán emitidos a nombre del adquiriente o cesionario, y deberán ser conservados por los sujetos pasivos durante el plazo de siete años. Retención en la fuente • ►Cuando el enajenante o cedente asuma el IVA, no procederá retención en la fuente del impuesto, y será tal sujeto pasivo el responsable de declarar y pagar la totalidad de dicho tributo. • ►Cuando el adquiriente o cesionario, pague el valor del IVA, se procederá a realizar la retención en la fuente del IVA, en los porcentajes y bajo las disposiciones establecidas en la normativa vigente. • ►Los adquirientes o cesionarios que emitan comprobantes de retención electrónicos, deberán emitir el comprobante inclusive en los casos en los cuales no proceda la misma. Declaración • ►En caso del enajenante o cedente se declarará la transacción en las casillas del formulario 104 o 104A correspondientes a ventas locales gravadas con tarifa 12% o 0% que dan o no crédito tributario según corresponda. • ►En caso del adquiriente o cesionario, reportará las transacciones en los casilleros de adquisiciones y pagos locales, gravados con tarifa 12%, con o sin derecho a crédito tributario, o gravados con tarifa 0%, según sea el caso.► • ►De haberse efectuado la retención en la fuente del IVA, el impuesto retenido deberá ser declarado en la casilla que corresponda de acuerdo al porcentaje de retención aplicado. Anexos • ►El enajenante o cedente, deberá reportar consolidado en un único registro por cliente, en el módulo de ventas del Anexo Transaccional Simplificado. • ►Quienes reciban bienes o derechos a título gratuito reportar las transacciones una a una en el módulo de compras de dicho anexo. Bancarización • ►El requisito de bancarización no será exigido para estas transacciones. Devolución • ►Cuando los adquirentes o cesionarios tengan derecho a la devolución de IVA, observando la normativa aplicable para cada sector beneficiario. EY Ecuador Javier Salazar C. Tax Quito Tel: 593-2-2555-553 javier.salazar@ec.ey.com Carlos Cazar Tax Guayaquil Tel: 593-4-2634-500 carlos.cazar@ec.ey.com Iván García Tax Compliance Tel.: 593-2-2555-553 ivan.garcia@ec.ey.com Alexis Carrera Transfer Pricing Tel.: 593-2-2555-553 alexis.carrera@ec.ey.com Esta publicación contiene información en forma resumida y por lo tanto está destinado sólo para orientación general. No pretende ser un sustituto de la investigación detallada o el ejercicio de juicio profesional. Ni EY Addvalue Asesores Cía. Ltda. ni ningún otro miembro de la organización global Ernst & Young acepta la responsabilidad por pérdidas ocasionadas a cualquier persona que actúe o se abstenga de la acción como resultado de cualquier material de esta publicación. En cualquier asunto específico, usted debe buscar asesoramiento adecuado.