Resolución de 13 - Sede electrónica del Gobierno de Canarias

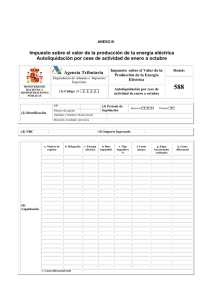

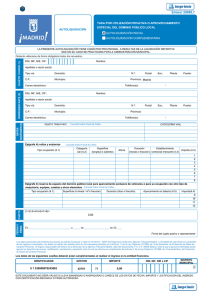

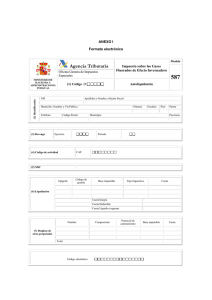

Anuncio

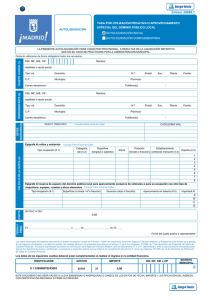

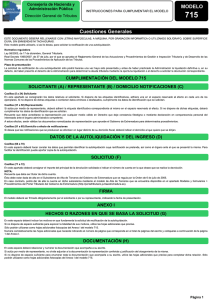

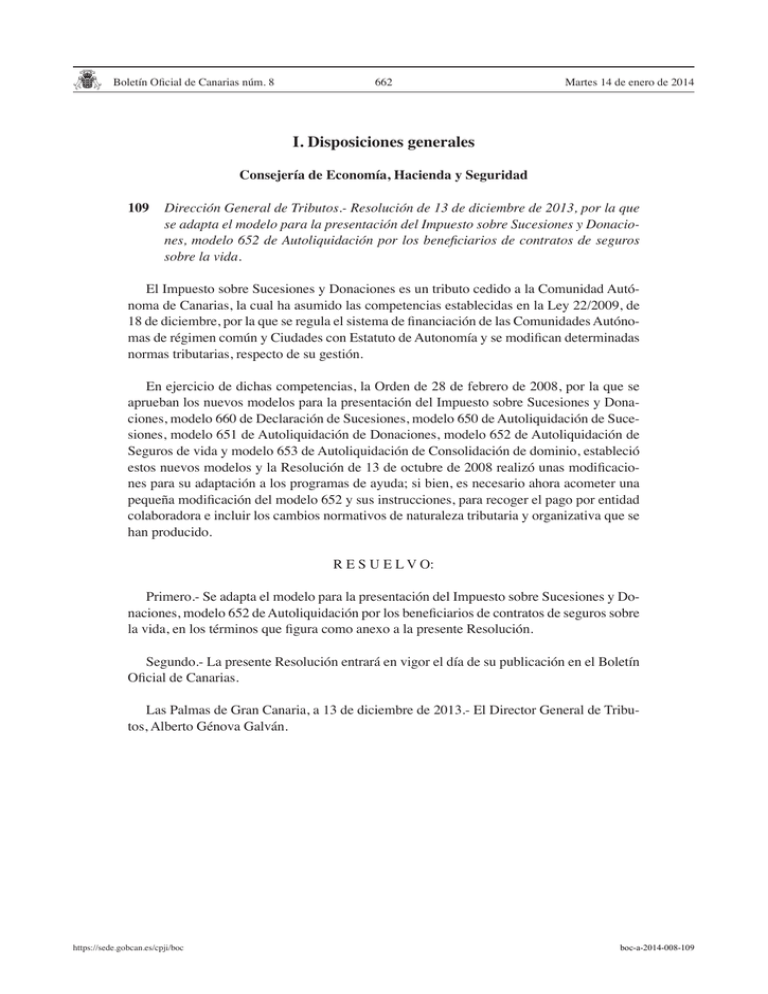

Boletín Oficial de Canarias núm. 8 662 Martes 14 de enero de 2014 I. Disposiciones generales Consejería de Economía, Hacienda y Seguridad 109 Dirección General de Tributos.- Resolución de 13 de diciembre de 2013, por la que se adapta el modelo para la presentación del Impuesto sobre Sucesiones y Donaciones, modelo 652 de Autoliquidación por los beneficiarios de contratos de seguros sobre la vida. El Impuesto sobre Sucesiones y Donaciones es un tributo cedido a la Comunidad Autónoma de Canarias, la cual ha asumido las competencias establecidas en la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, respecto de su gestión. En ejercicio de dichas competencias, la Orden de 28 de febrero de 2008, por la que se aprueban los nuevos modelos para la presentación del Impuesto sobre Sucesiones y Donaciones, modelo 660 de Declaración de Sucesiones, modelo 650 de Autoliquidación de Sucesiones, modelo 651 de Autoliquidación de Donaciones, modelo 652 de Autoliquidación de Seguros de vida y modelo 653 de Autoliquidación de Consolidación de dominio, estableció estos nuevos modelos y la Resolución de 13 de octubre de 2008 realizó unas modificaciones para su adaptación a los programas de ayuda; si bien, es necesario ahora acometer una pequeña modificación del modelo 652 y sus instrucciones, para recoger el pago por entidad colaboradora e incluir los cambios normativos de naturaleza tributaria y organizativa que se han producido. R E S U E L V O: Primero.- Se adapta el modelo para la presentación del Impuesto sobre Sucesiones y Donaciones, modelo 652 de Autoliquidación por los beneficiarios de contratos de seguros sobre la vida, en los términos que figura como anexo a la presente Resolución. Segundo.- La presente Resolución entrará en vigor el día de su publicación en el Boletín Oficial de Canarias. Las Palmas de Gran Canaria, a 13 de diciembre de 2013.- El Director General de Tributos, Alberto Génova Galván. https://sede.gobcan.es/cpji/boc boc-a-2014-008-109 Boletín Oficial de Canarias núm. 8 663 Martes 14 de enero de 2014 Modelo IMPUESTO SOBRE SUCESIONES Y DONACIONES 652 SEGUROS DE VIDA Código Administración Tributaria Espacio reservado para la Administración Persona beneficiaria (2) NIF/CIF TIVA A C I Número Esc. Piso F I T EN Apellidos y nombre o razón soc. ETA ID U Municipio Q Código postal I T E Vía pública Provincia (3) Teléfono Dirección electrónica (4) Fecha de nacimiento / / Autoliquidación complementaria ATIVA NTIFICNúmero Esc. Piso TA IDE E Código postal IQU Municipio ET Vía pública Parcial / % Sí Persona contratante o asegurada Apellidos y nombre o razón soc. Prescrito / Grupo Minusvalidez: NIF/CIF (6) Fecha de devengo País Parentesco Patrimonio preexistente (5) No sujeto Puerta Provincia Núm. última autoliquidación Puerta País Fecha de presentación , Cuota ingresada Seguros Número de póliza Entidad aseguradora Fecha contratación Valor total Autoliquidación Valor de las pólizas 1 A+B+C+D 2 Exenciones Base imponible 1 _ 2 3 Reducciones 4 Base liquidable 3 _ 4 5 Hasta Resto al Cuota íntegra , 101 % 102 6 101+102 Coeficiente multiplicador 103 , , , , , , , , , Cuota tributaria N.B. , , , , C D , , , , , , , , , 8 7 _ 8 9 Doble imposición internacional 10 Deducción de cuotas anteriores 11 Cuota a ingresar , , , , B 7 6 x 103 Deducción por exceso de cuota Cuota tributaria ajustada Valor declarado por el beneficiario A 9 _ 10 _ 11 12 13 Recargo Intereses de demora 14 Total a ingresar 15 12 + 13 + 14 Representante NIF/CIF TIVA ICA Número Esc. Piso F I T N E ETA ID Código postal Municipio Provincia ETIQU Apellidos y nombre o razón soc. Vía pública Teléfono Puerta País El sujeto pasivo declara que presenta el documento original y una copia simple exacta y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003 para actuar en relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso SELLO: FECHA: NÚMERO: IMPORTE: Ejemplar para la Administración https://sede.gobcan.es/cpji/boc boc-a-2014-008-109 Boletín Oficial de Canarias núm. 8 664 Martes 14 de enero de 2014 Modelo IMPUESTO SOBRE SUCESIONES Y DONACIONES 652 SEGUROS DE VIDA Código Administración Tributaria Espacio reservado para la Administración Persona beneficiaria (2) NIF/CIF TIVA ICA Número Esc. Piso F I T N E Apellidos y nombre o razón soc. ETA ID U Municipio Q Código postal I T E Vía pública Provincia (3) Teléfono Dirección electrónica (4) Fecha de nacimiento / / Autoliquidación complementaria ATIVA NTIFICNúmero Esc. Piso TA IDE E Código postal IQU Municipio ET Vía pública Parcial / % Sí Persona contratante o asegurada Apellidos y nombre o razón soc. Prescrito / Grupo Minusvalidez: NIF/CIF (6) Fecha de devengo País Parentesco Patrimonio preexistente (5) No sujeto Puerta Provincia Núm. última autoliquidación Puerta País Fecha de presentación , Cuota ingresada Seguros Número de póliza Entidad aseguradora Fecha contratación Valor total Autoliquidación Valor de las pólizas 1 A+B+C+D 2 Exenciones Base imponible 1 _ 2 3 Reducciones 4 Base liquidable 3 _ 4 5 Hasta Resto al Cuota íntegra , 101 % 102 6 101+102 Coeficiente multiplicador 103 , , , , , , , , , Cuota tributaria N.B. , , , , C D , , , , , , , , , 8 7 _ 8 9 Doble imposición internacional 10 Deducción de cuotas anteriores 11 Cuota a ingresar , , , , B 7 6 x 103 Deducción por exceso de cuota Cuota tributaria ajustada Valor declarado por el beneficiario A 9 _ 10 _ 11 12 13 Recargo Intereses de demora 14 Total a ingresar 15 12 + 13 + 14 Representante NIF/CIF TIVA ICA Número Esc. Piso F I T N E ETA ID Código postal Municipio Provincia ETIQU Apellidos y nombre o razón soc. Vía pública Teléfono Puerta País El sujeto pasivo declara que presenta el documento original y una copia simple exacta y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003 para actuar en relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso SELLO: FECHA: NÚMERO: IMPORTE: Ejemplar para el interesado https://sede.gobcan.es/cpji/boc boc-a-2014-008-109 Boletín Oficial de Canarias núm. 8 665 Martes 14 de enero de 2014 Modelo IMPUESTO SOBRE SUCESIONES Y DONACIONES 652 SEGUROS DE VIDA Código Administración Tributaria Espacio reservado para la Administración Persona beneficiaria (2) NIF/CIF TIVA A C I Número Esc. Piso F I T N Apellidos y nombre o razón soc. E ETA ID U Municipio Q Código postal I T E Vía pública Provincia (3) Teléfono Dirección electrónica (4) Fecha de nacimiento / / Autoliquidación complementaria ATIVA NTIFICNúmero Esc. Piso TA IDE E Código postal IQU Municipio ET Vía pública Parcial / % Sí Persona contratante o asegurada Apellidos y nombre o razón soc. Prescrito / Grupo Minusvalidez: NIF/CIF (6) Fecha de devengo País Parentesco Patrimonio preexistente (5) No sujeto Puerta Provincia Núm. última autoliquidación Puerta País Fecha de presentación , Cuota ingresada Seguros Número de póliza Entidad aseguradora Fecha contratación Valor total Autoliquidación Valor de las pólizas 1 A+B+C+D 2 Exenciones Base imponible 1 _ 2 3 Reducciones 4 Base liquidable 3 _ 4 5 Hasta Resto al Cuota íntegra , 101 % 102 6 101+102 Coeficiente multiplicador 103 , , , , , , , , , Cuota tributaria N.B. , , , , C D , , , , , , , , , 8 7 _ 8 9 Doble imposición internacional 10 Deducción de cuotas anteriores 11 Cuota a ingresar , , , , B 7 6 x 103 Deducción por exceso de cuota Cuota tributaria ajustada Valor declarado por el beneficiario A 9 _ 10 _ 11 12 13 Recargo Intereses de demora 14 Total a ingresar 15 12 + 13 + 14 Representante NIF/CIF TIVA ICA Número Esc. Piso F I T N E ETA ID Código postal Municipio Provincia ETIQU Apellidos y nombre o razón soc. Vía pública Teléfono Puerta País El sujeto pasivo declara que presenta el documento original y una copia simple exacta y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003 para actuar en relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso SELLO: FECHA: NÚMERO: IMPORTE: Ejemplar para la entidad colaboradora https://sede.gobcan.es/cpji/boc boc-a-2014-008-109 Boletín Oficial de Canarias núm. 8 666 Martes 14 de enero de 2014 Modelo IMPUESTO SOBRE SUCESIONES Y DONACIONES 652 SEGUROS DE VIDA Código Administración Tributaria Espacio reservado para la Administración Persona beneficiaria (2) NIF/CIF TIVA ICA Número Esc. Piso F I T N DE Apellidos y nombre o razón soc. Vía pública ETA I Municipio ETIQU Código postal Provincia (3) Teléfono Dirección electrónica (4) Fecha de nacimiento / / / Autoliquidación complementaria ATIVA NTIFICNúmero Esc. Piso TA IDE E Código postal IQU Municipio ET Vía pública / % Sí Persona contratante o asegurada Apellidos y nombre o razón soc. Parcial Grupo Minusvalidez: NIF/CIF (6) Fecha de devengo Prescrito País Parentesco Patrimonio preexistente (5) No sujeto Puerta Provincia Núm. última autoliquidación Puerta País Fecha de presentación , Cuota ingresada Seguros Número de póliza Entidad aseguradora Fecha contratación Valor total Autoliquidación Valor de las pólizas 2 Base imponible 1 _ 2 3 Reducciones 4 Base liquidable 3 _ 4 5 Hasta Resto al Cuota íntegra , , , , , , , , 1 A+B+C+D Exenciones , 101 % 102 6 101+102 Coeficiente multiplicador , 103 Cuota tributaria N.B. , , , , C D , , , , , , , , , 8 7 _ 8 9 Doble imposición internacional 10 Deducción de cuotas anteriores 11 Cuota a ingresar , , , , B 7 6 x 103 Deducción por exceso de cuota Cuota tributaria ajustada Valor declarado por el beneficiario A 9 _ 10 _ 11 12 13 Recargo Intereses de demora 14 Total a ingresar 15 12 + 13 + 14 Representante NIF/CIF Apellidos y nombre o razón soc. TIVA ICA Número Esc. Piso IF IDENT A T E Código postal Municipio ETIQU Vía pública Teléfono Provincia Puerta País El sujeto pasivo declara que presenta el documento original y una copia simple exacta y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003 para actuar en relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso SELLO: FECHA: NÚMERO: IMPORTE: Carta de pago https://sede.gobcan.es/cpji/boc boc-a-2014-008-109 Boletín Oficial de Canarias núm. 8 667 Martes 14 de enero de 2014 IMPUESTO SOBRE SUCESIONES Y DONACIONES Modelo Autoliquidación por los beneficiarios de contratos de seguros sobre la vida 652 CUESTIONES GENERALES El modelo 652 Autoliquidación por los beneficiarios de contratos de seguros sobre la vida se debe utilizar para realizar la liquidación por seguros de vida, por causa de muerte, de forma individualizada, sin acumular a la porción hereditaria. Deberá rellenarse empleando letras mayúsculas, a máquina, por grabación informática o con bolígrafo sobre superficie dura, sin enmiendas ni tachaduras. Cumplimente únicamente los recuadros que aparecen en blanco en el impreso. Las presentes instrucciones tienen carácter informativo y contienen datos referidos a hechos imponibles, del Impuesto sobre Sucesiones y Donaciones (en adelante ISD), acaecidos a partir del 1 de julio de 2012. Por tanto, si se quiere liquidar un seguro de vida referido a una defunción anterior a esa fecha, deberá consultar la normativa vigente en la fecha del devengo del impuesto. Usted podrá obtener más información en: • • • • las Oficinas de la Administración Tributaria Canaria, cuyas direcciones figuran en un anexo a estas instrucciones. en el Servicio de Atención Tributaria en el teléfono 012. en la página web www.gobiernodecanarias.org/tributos (información tributaria-Buzón de consultas). en el correo electrónico: dgtconsu@gobiernodecanarias.org. - El modelo 652 sirve para cuando en una sucesión se quieren cobrar únicamente seguros sobre la vida que había contratado el causante (la persona que ha muerto). Este modelo permite hasta cuatro contratos de seguros sobre la vida. - El modelo 652 no sirve para liquidar más de cuatro seguros sobre la vida, debiendo rellenarse en ese caso, el modelo 650 de autoliquidación de sucesiones. La normativa tributaria básica del ISD se contiene en la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones (en adelante LISD), y en su Reglamento, aprobado por el Real Decreto 1629/1991, de 8 de noviembre (en adelante RISD). Plazo de presentación. El modelo 652 se debe presentar dentro del plazo de 6 meses, contados desde el día de la muerte del causante, o de aquél en que adquiera firmeza la declaración de fallecimiento del ausente. A estos efectos, tanto para la presentación como para el pago de la autoliquidación hay que tener en cuenta que: • el cómputo se realiza de fecha a fecha. • si el último día del plazo para su presentación fuera sábado, domingo o festivo, se entenderá prorrogado al primer día hábil siguiente. En caso de presentación fuera de plazo procederá ingresar los recargos (casilla 14) e intereses de demora (casilla15) sobre la cuota declarada, a tenor de lo establecido en el artículo 27 de la Ley 58/2003, de 17 de diciembre, General Tributaria (en adelante LGT). Lugar de ingreso o presentación. El importe de la autoliquidación se ha de ingresar en cualquiera de las entidades colaboradoras. Una vez realizado el ingreso, el impuesto ha de presentarse en las oficinas de la Administración Tributaria Canaria, según las reglas de competencia territorial, que en el supuesto de una sucesión es, con carácter general, la residencia habitual del causante a la fecha del devengo. Al impreso se ha de acompañar la documentación, el original y copia del certificado que expide la entidad aseguradora, original y copia del certificado de defunción del causante, original y copia del DNI del causante y del beneficiario. Si se trata de una autoliquidación sin ingreso, el impreso junto con la documentación necesaria, ha de presentarse en las oficinas de la Administración Tributaria Canaria. NORMAS PARA CUMPLIMENTAR EL MODELO 652 Persona beneficiaria (2) Adhiera en el recuadro una etiqueta de identificación. Pueden usarse las que facilita la Administración Tributaria Canaria y, si no se tienen, deben rellenarse los datos que se piden y adjuntar una fotocopia del DNI. (3) El número de teléfono y la dirección electrónica, permiten agilizar los trámites administrativos en beneficio del contribuyente y únicamente se utilizan si es imprescindible. (4) Indicar la fecha de nacimiento de la persona beneficiaria, su parentesco con el causante y su grupo de parentesco: Grupo I: descendientes y adoptados menores de 21 años. Grupo II: descendientes y adoptados de 21 años o más, cónyuges, parejas de hecho asimiladas, ascendientes y adoptantes. Grupo III: colaterales de segundo y tercer grado, ascendientes y descendientes por afinidad. Grupo IV: colaterales de cuarto grado, grados más distantes y extraños. Patrimonio preexistente. Consignar en cifras el importe total de los bienes y derechos de los que es titular el beneficiario el día del devengo del impuesto, valorado según las reglas del Impuesto sobre el Patrimonio. Si el importe no supera los 402.678,11 euros, sólo hay que consignar la expresión“ inferior a 402.678,11 euros”. Fecha y firma Si este modelo no lo presentan las personas interesadas, pegar una etiqueta de identificación de la persona que la presenta o representa, o escribir los datos que se piden. La declaración la debe firmar la persona que la presenta. https://sede.gobcan.es/cpji/boc 652 SEGUROS DE VIDA Código Administración Tributaria Espacio reservado para la Administración (2) NIF/CIF TIVA Número Esc. Piso TIFICA Apellidos y nombre o razón soc. EN ETA ID Municipio ETIQU Vía pública Código postal (3) Teléfono Dirección electrónica (4) Fecha de nacimiento / / Provincia Minusvalidez: Apellidos y nombre o razón soc. Vía pública ETA Municipio ETIQU Código postal Prescrito Parcial / No sujeto, en caso de que la percepción de las prestaciones se encuentre incluida en alguno de los supuestos de no sujeción, de acuerdo con la normativa del impuesto. / Prescrito, si ya han transcurrido más de 4 años desde el día siguiente al de la finalización del plazo de 6 meses, hasta la fecha de presentación voluntaria del impuesto y la fecha de presentación de esta autoliquidación, siempre y cuando no se hayan producido actos que interrumpan el plazo de prescripción. Grupo % Sí Persona contratante o asegurada NIF/CIF (6) Fecha de devengo País Parentesco Patrimonio preexistente (5) No sujeto Puerta Autoliquidación complementaria TIVA Número Esc. Piso FICA IDENTI Provincia Núm. última autoliquidación Puerta País Fecha de presentación , Cuota ingresada Seguros Número de póliza Entidad aseguradora Fecha contratación Valor total Autoliquidación Valor de las pólizas 2 Exenciones Base imponible 1 _ 2 3 Reducciones 4 Base liquidable 3 _ 4 5 Hasta Resto al Cuota íntegra , , , , , , , , 1 A+B+C+D , 101 % 102 6 101+102 Coeficiente multiplicador , 103 Cuota tributaria N.B. , , , , B C D 7 _ 8 9 Doble imposición internacional 10 , , , , , , , , , 11 Deducción de cuotas anteriores Cuota a ingresar , , , , 8 Deducción por exceso de cuota Cuota tributaria ajustada Valor declarado por el beneficiario A 7 6 x 103 9 _ 10 _ 11 12 Recargo 13 Intereses de demora 14 Total a ingresar 15 12 + 13 + 14 Representante NIF/CIF Apellidos y nombre o razón soc. TIVA Número Esc. Piso FICA ENTI ETA ID Municipio ETIQU Vía pública Código postal Teléfono Provincia Puerta País El sujeto pasivo declara que presenta el documento original y una copia simple exacta y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003 para actuar en relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Firma del sujeto pasivo de de 20 Firma del representante Dirección electrónica Parcial, si la liquidación que ahora se presenta tiene el carácter de liquidación parcial o de ingreso a cuenta de la liquidación definitiva de la sucesión hereditaria de que se trate, y que se presentará con el modelo 650. (6) Fecha de devengo. Consignar la fecha de defunción o de declaración de fallecimiento de la persona que contrató el seguro. Autoliquidación complementaria Marcar con una X si la autoliquidación que ahora se presenta es complementaria de una autoliquidación anterior ya presentada. En este caso, hay que consignar el número de justificante de la última autoliquidación presentada, la fecha en la que se presentó y el importe ingresado en concepto de cuota. Seguros Ingreso SELLO: Esta autoliquidación debe ser firmada por el contribuyente y por su representante, en su caso. (5) Marcar con una X. Persona beneficiaria FECHA: Discapacidad. Si el beneficiario tiene la condición legal de persona discapacitada, hay que marcarlo con una X e indicar el grado de discapacidad que tiene reconocido. Persona contratante o asegurada Modelo IMPUESTO SOBRE SUCESIONES Y DONACIONES NÚMERO: IMPORTE: Ejemplar para la Administración Autoliquidación Representante Las instrucciones para cumplimentar el apartado de la autoliquidación se encuentran al reverso de esta hoja. Si se ha nombrado representante, escriba sus datos o pegue una etiqueta identificativa. La declaración la debe firmar el sujeto pasivo y/o su representante. Escribir los datos propios de cada seguro contratado por el difunto y por el que se tengan que percibir prestaciones. En la casilla “valor total” hay que indicar el importe total de la prestación que se deriva del seguro, en “N.B.” el número de beneficiarios y el “valor declarado por el beneficiario” la cantidad que recibirá el beneficiario a título individual. Si se trata de una autoliquidación complementaria de una autoliquidación anterior, hay que consignar los datos de los seguros por los que se practicó la primera autoliquidación y debajo los datos del seguro que ahora se liquida. boc-a-2014-008-109 Boletín Oficial de Canarias núm. 8 668 Martes 14 de enero de 2014 Autoliquidación 1 □ 2 □ Valor de las pólizas. Indicar el importe total que obtiene el beneficiario por la suma de las prestaciones de las diferentes pólizas descritas en el apartado anterior. Exenciones. En el supuesto de que el cónyuge, los descendientes o los adoptados reciban prestaciones derivadas de seguros sobre la vida contratados antes del 19 de enero de 1987 4 que estas prestaciones están exentas (o de seguros colectivos a los cuales se hubiesen adherido antes de esta fecha) y se haya optado por aplicar la reducción del 90% (ver en la nota □ de gravamen hasta el límite de 3.005,06 euros). 3 □ 4 □ Base imponible. Restar la casilla □ 2 de la □ 1 e indicar el importe resultante, teniendo en cuenta que el resultado no puede ser una cantidad negativa. Reducciones de la base imponible. Antes de aplicar las reducciones respectivas, hay que tener en cuenta que la aplicación de la normativa propia de la Comunidad Autónoma de Canarias dictada al efecto, sólo será procedente cuando el rendimiento del Impuesto sobre Sucesiones corresponda a dicha comunidad, esto es, cuando el causante tenga su residencia habitual en la misma, en los términos establecidos en el artículo 28.1.1.º.b) de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinados normas tributarias, en el que se exige que dicha residencia hubiera tenido lugar durante el mayor número de días del período de los cinco años anteriores al fallecimiento; si no se cumpliera este requisito se aplicará la normativa estatal (ver las reducciones del artículo 20 de la LISD). Las reducciones que se recogen en este modelo son las vigentes a partir del 1 de julio de 2012 en la Comunidad Autónoma de Canarias, debiendo tener en cuenta las ulteriores modificaciones normativas que al efecto se dicten. Para devengos anteriores habrá que tener en cuenta la normativa vigente en cada momento. Consignar la suma de las reducciones aplicables sobre la base imponible. La normativa del impuesto establece las reducciones siguientes: a) Reducción de parentesco. De acuerdo con el grupo de parentesco indicado, hay que aplicar la reducción que corresponda según la siguiente relación: – Grupo I: adquisiciones por descendientes y adoptados menores de veintiún años: – Menor de diez años de edad: el 100% de la base imponible, sin que la reducción pueda exceder de 138.650 euros. – Menores de quince años e iguales y mayores de diez años de edad: el 100% de la base imponible, sin que la reducción pueda exceder de 92.150 euros. – Menores de dieciocho años e iguales y mayores de quince años de edad: el 100% de la base imponible, sin que la reducción pueda exceder de 57.650 euros. – Menores de veintiuno e iguales y mayores de dieciocho años de edad: el 100% de la base imponible, sin que la reducción pueda exceder de 40.400 euros. – Grupo II: adquisiciones por descendientes y adoptados de veintiuno o más años, cónyuges o parejas de hecho asimiladas, ascendientes y adoptantes: – Cónyuge: 40.400 euros, Hijos o adoptados: 23.125 euros, Resto de descendientes: 18.500 euros, Ascendientes o adoptantes: 18.500 euros. – Grupo III: adquisiciones por colaterales de segundo y tercer grado, ascendientes y descendientes por afinidad: 9.300 euros. – Grupo IV: en las adquisiciones por colaterales de cuarto grado, grados más distantes y extraños, no habrá lugar a reducción por razón de parentesco”. b) Reducción por minusvalía del contribuyente. Con independencia de la reducción por parentesco cabe aplicar, en función del grado de minusvalía del contribuyente, la reducción siguiente: – Grado de minusvalía igual o superior al 33% e inferior al 65%: 72.000 euros. – Grado de minusvalía igual o superior al 65%: 400.000 euros. c) Reducción por prestaciones de seguros. Además de las reducciones de las letras a) y b), hay que aplicar una reducción del 100% sobre la base imponible, con un límite de 23.150 euros, en el caso de que la persona beneficiaria sea cónyuge o pareja de hecho asimilable, ascendiente, descendiente, adoptado o adoptante del difunto contratante o asegurado. Esta reducción es única por beneficiario, independientemente del número de contratos de seguros existentes. Reducción del 100%, sin límite, por la percepción de seguros de vida que traigan causa en actos de terrorismo, en servicios prestados en misiones internacionales humanitarias o de paz, con independencia del parentesco. En caso de prestaciones derivadas de contratos subscritos antes del 19 de enero de 1987 (o de seguros colectivos a los cuales se había adherido el difunto antes del 19 de enero de 1987), se puede optar, por aplicar la reducción citada en el apartado c) o bien el régimen de la disposición transitoria 4.ª de la Ley 29/1987, aplicable en función del grado de parentesco con el causante, teniendo en cuenta que este régimen se aplica por cada póliza de seguros y por cada beneficiario. - Exención de hasta 3.005,06 euros y reducción del 90%, sobre las cantidades que excedan de dicha cifra, si el beneficiario es cónyuge, ascendiente o descendiente del causante. Reducción del 50%, si es un pariente colateral de segundo grado. Reducción del 25%, si es un pariente colateral de tercer o cuarto grado. Reducción del 10%, si es un pariente de grado más distante o no exista parentesco. La opción para este segundo régimen afecta a todas las pólizas, por lo que no se puede aplicar de manera simultánea con la reducción de la letra c) anterior. 5 □ 6 □ Base liquidable. Consignar el importe que resulta de restar de la base imponible de la casilla □ 3 la suma de las reducciones de la casilla □ 4. Cuota íntegra. La cuota íntegra se obtiene de aplicar sobre el importe de la base liquidable (casilla □ 5 ) las tarifas siguientes: Base liquidable Hasta euros Cuota íntegra Euros 0,00 Resto base liquidable Hasta euros Tipo aplicable % 7.993,46 8 □ En caso de que la diferencia entre el importe consignado en la casilla □ 7 y el importe resultante de aplicar sobre la cuota íntegra el coeficiente multiplicador inmediato inferior al indicado en la casilla □ 103 sea superior a la diferencia entre el importe del patrimonio preexistente consignado en la casilla “Patrimonio preexistente” y el importe máximo del tramo de patrimonio preexistente correspondiente a este coeficiente multiplicador inmediato inferior, de la cuota tributaria se tiene que deducir el importe del exceso de esta diferencia respecto a la diferencia entre las cuotas tributarias indicadas. 7,65 7.993,46 611,50 7.987,45 8,50 15.980,91 1.290,43 7.987,45 9,35 23.968,36 2.037,26 7.987,45 10,20 31.955,81 2.851,98 7.987,45 11,05 39.943,26 3.734,59 7.987,45 11,90 47.930,72 4.685,10 7.987,45 12,75 55.918,17 5.703,50 7.987,45 13,60 63.905,62 6.789,79 7.987,45 14,45 71.893,07 7.943,98 7.987,45 15,30 79.880,52 9.166,06 39.877,15 16,15 18,70 119.757,67 15.606,22 39.877,16 159.634,83 23.063,25 79.754,30 21,25 239.389,13 40.011,04 159.388,41 25,50 398.777,54 80.655,08 398.777,54 29,75 797.555,08 199.291,40 en adelante 34,00 10 □ a) el importe efectivo que pagó en el extranjero por razón de un impuesto similar, o b) el resultado de aplicar el tipo medio efectivo de este impuesto al incremento patrimonial correspondiente a las prestaciones derivadas de contratos de seguros sobre vida obtenidos fuera de España, cuando se hayan sometido a gravamen en el extranjero por un impuesto similar. 11 □ 13 □ Grupo IV De 0 a 402.678,11 1,0000 1,5882 2,0000 De más de 402.678,11 a 2.007.380,43 1,0500 1,6676 2,1000 De más de 2.007.380,43 a 4.020.770,98 1,1000 1,7471 2,2000 Más de 4.020.770,98 1,2000 1,9059 2,4000 103 □ Recargo. Si el ingreso voluntario se realiza fuera del plazo de presentación pero dentro de los tres, seis o doce meses siguientes a la finalización del plazo, se aplica un recargo único del 5%, 10% o 15%, respectivamente, y sin intereses. Pasado un año se aplica el recargo del 20%, además de los intereses de demora correspondientes. El importe del respectivo recargo se reducirá en el 25% cuando el ingreso se realice al tiempo de su presentación, en los términos señalados en el artículo 27.5 de la Ley General Tributaria, por lo que el porcentaje que ha de reflejarse en la casilla prevista para el recargo, será el que resulte una vez aplicada dicha reducción. 14 □ Grupo III Deducción de cuotas anteriores. Si la autoliquidación practicada es complementaria de otra anterior, hay que consignar el importe ingresado en concepto de cuota en aquella autoliquidación. Cuota tributaria. Es el resultado de aplicar sobre la cuota íntegra (casilla □ 6 ) el coeficiente multiplicador que corresponda de la escala anterior. Grupos I y II Doble imposición internacional. Si la percepción de las prestaciones hubiese tributado en otro Estado, el contribuyente a quien se le exige el impuesto por obligación personal tendría derecho a deducir la menor de las dos cantidades siguientes: 7 □ Patrimonio preexistente (euros) Deducción por exceso de cuota (error de salto). Intereses de demora. Si además del recargo se tienen que liquidar intereses de demora, hay que indicar su importe. Estos intereses se calculan desde la fecha de finalización del plazo de presentación voluntaria hasta la fecha en que se realiza el ingreso, salvo lo dispuesto en el apartado anterior. Coeficiente multiplicador. Aplique el coeficiente que corresponda de la escala anterior. https://sede.gobcan.es/cpji/boc boc-a-2014-008-109