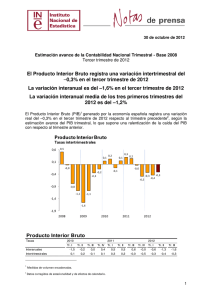

Informe trimestral de la economía española

Anuncio