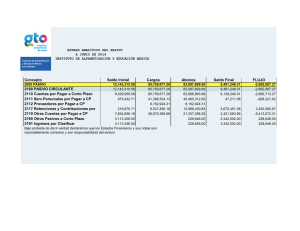

finanzas y presupuestos

Anuncio