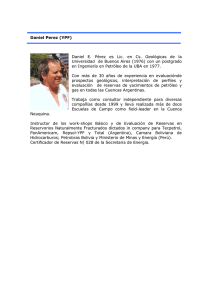

Ricardo Francisco Cevallos Morales Jaime Maya, Ing., Director de

Anuncio