4º Medio (declaración de impuesto al valor agregado)

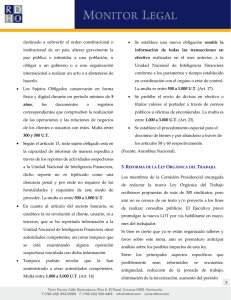

Anuncio

Liceo Polivalente “Juan Antonio Ríos“ Quinta Normal Guía de aprendizaje Unidad Temática: Declaración de impuesto al valor agregado Objetivo General: Determinar correctamente IVA, Débito y Crédito Fiscal, Anotar y contabilizar correctamente el Libro de Compra y Ventas. Contenidos: IVA, multas y sanciones Subsector: Normativa Comercial y Tributaria Nombre alumno: Docente: J. Andrés Torres G. Curso: 4º B y 4º C Fecha: 28/10/2011 Instrucciones: A continuación encontrarás una serie de actividades que deberás desarrollar a fin de prepararte para rendir Examen Final. Declaración de I.V.A. Como tú bien sabes los países desarrollan sus actividades gubernamentales a través de la distribución de los ingresos obtenidos. Una de las principales fuentes de esos ingresos para nuestro país es la recaudación de los impuestos de los contribuyentes entre los cuales encontramos el Impuesto al Valor Agregado (I.V.A.), el cual debe ser declarado y pagado en forma mensual a través del formulario "Declaración y Pago Simultaneo Mensual" (Form. 29), cuyo procedimiento es el que a continuación empezamos a revisar. PASOS A SEGUIR EN LA DECLARACION DE IMPUESTO I.V.A. 1. 2. 3. 4. 5. 6. 7. 8. Registro de operaciones en el Libro de Compra -Ventas Sumas del Libro de Compra - Ventas. Determinación I.V.A. Débito Fiscal. Determinación I.V.A. Crédito Fiscal. Preparar resumen de I.V.A. determinando diferencia (Débito Fiscal - Crédito Fiscal). Determinación Pago Provisional Mensual. Confección Formulario 29 Presentar y/o Pagar Impuesto. Registro de operaciones en Libro Compra - Ventas: Lo primero que debes realizar es revisar y registrar en el Libro de Compra - Ventas, todas las Facturas, Boletas, Notas de Débito, Notas de Crédito correspondientes al período tributario, que correspondan a compras con derecho a Crédito Fiscal y Ventas del contribuyente. No olvides que este registro debe ser realizado en forma diaria y cronológicamente. Sumas del Libro de Compras y Ventas: Al finalizar el mes debes totalizar los registros del o los libros tanto de Compras como de Ventas. Determinación del I.V.A. Crédito Fiscal: Operación que consiste en aplicar el procedimiento anteriormente aprendido, es decir, tomar la suma de la columna I.V.A. del Libro de Compras. Determinación del I.V.A. Débito Fiscal: Para realizar esta operación al igual que la anterior se aplica el procedimiento antes aprendido, es decir, tomar la suma de la columna I.V.A. del libro de ventas. Resumen de I.V.A. determinando diferencia: Este resumen consiste en comparar el I.V.A. Débito Fiscal con el I.V.A. Crédito Fiscal, cuya diferencia indicará si el resultado es un impuesto a enterar en Arcas Fiscales o un remanente a favor del contribuyente para el período siguiente. Determinación del Pago Provisional Mensual (P.P.M): Esta operación consiste en aplicar un porcentaje que fluctúa entre el 0,5% y el 4% aproximadamente, aplicado sobre el total de las ventas netas del período. Confección del Formulario de Declaración: La confección del formulario de declaración consiste en traspasar todos los datos obtenidos al formulario del S.I.I. (Form. 29). Presentación y/o Pago de Impuesto: Esta actividad es la de presentar la declaración para su timbraje y pago en las instituciones recaudadoras (Bancos, Instituciones Financieras, Servipag, etc.). Debes tener presente que para realizar la declaración de impuesto, además del procedimiento estudiado anteriormente puede ser a través de Internet en la página web del Servicio Impuestos Interno. (www.sii.cl) cuyo procedimiento explicaremos a continuación: DECLARACION DE IMPUESTO VIA INTERNET En la Declaración de Impuestos Vía Internet, no debes hacer nada extraordinario ya que la forma de emplear esta herramienta es completando el mismo formulario que aprendiste a hacer en forma manual en la computadora, utilizando el menú habilitado para esta operación por el Servicio de Impuestos Internos. Algunos de los pasos que debes seguir te los mencionamos a continuación: 1. Pasar clave declaración. 2. Abrir icono I.V.A., aparece formulario en pantalla. 3. Aparece un menú, ubicar ingreso de declaración I.V.A. mediante formulario en pantalla. 4. Ubicar nueva página. (Se pide identificación del contribuyente con R.U.T. y clave). 5. Bajar hasta ver Formulario 29. 6. Llenar formulario con los datos, tal cual se hace en forma manual. DECLARACION DE IMPUESTO MENSUAL FORM. 29 DEMOSTRACION PRACTICA DECLARACION DE IMPUESTO MENSUAL Multas y Sanciones Estimado alumno y alumna, como tú bien sabes los contribuyentes (Empresarios, comerciantes, etc.) del I.V.A., deben cumplir con ciertas obligaciones establecidas por nuestra Ley. El incumplimiento de éstas hace que los contribuyentes sean sancionados según las disposiciones vigentes y que se encuentran contempladas en el Código Tributario D.L. 830 de 1974, publicado en el Diario Oficial el 31 de Diciembre del mismo año y sus modificaciones. Las infracciones más comunes que cometen los contribuyentes se encuentran tipificadas en el Artículo 97 en sus números del 01 al 19. Cabe destacar que un estudio más acabado de las disposiciones tributarias lo deberás realizar en otros módulos, durante tu preparación profesional. INFRACCIONES, SANCIONES, Y MULTAS. Art. 97 Nº 01: El atraso u omisión en la presentación de declaraciones, informes o solicitudes de inscripciones en roles o registros obligatorios, que no constituyan la base inmediata para la determinación o liquidación de un impuesto, con multa de 1 UTM a 1 UTA. Art. 97 Nº 02: El retardo u omisión en la presentación de declaraciones o informes, que constituyan la base inmediata para la determinación o liquidación de un impuesto, con multa de 10% de los impuestos que resulten de la liquidación, siempre que dicho atraso u omisión no sea superior a 05 meses. Pasado este plazo, la multa indicada se aumentará en un 2% por cada mes o fracción de mes de retardo, no pudiendo exceder el total de ella del 30% de los impuestos adeudados. El atraso u omisión en la presentación de declaración que no implique la obligación de efectuar un pago inmediato, por estar cubierto el impuesto a juicio del contribuyente, pero que puedan constituir la base para determinar o liquidar un impuesto con multa de 1 UTM a 1 UTA. Art. 97 Nº 03: La declaración incompleta o errónea, la omisión de balances o documentos anexos a la declaración o la presentación incompleta de estos que puedan inducir a la liquidación de un impuesto inferior al que corresponda, a menos que el contribuyente pruebe haber empleado la debida diligencia, con multa del 5% al 20% de las diferencias de impuesto que resultaren. Art. 97 Nº 04: Las declaraciones maliciosamente incompletas o falsas que puedan inducir a la liquidación de un impuesto inferior al que corresponda o la omisión maliciosa en los Libros de Contabilidad de los Asientos relativos a las mercaderías adquiridas, enajenadas o permutadas o a las demás operaciones gravadas, la adulteración de balances o inventarios o la presentación de estos dolosamente falseados, el uso de boletas o Facturas ya utilizadas en operaciones anteriores, o el empleo de otros procedimientos dolosos encaminados a ocultar o desfigurar el verdadero monto de las operaciones realizadas o a burlar el impuesto, con multa del 50% al 300% del valor del tributo eludido y con presidio menor en sus grados medio a máximo. Los contribuyentes afectos al I.V.A., u otros impuestos sujetos a retención o recargo, que realicen maliciosamente cualquiera maniobra tendiente a aumentar el verdadero monto de los créditos o imputaciones que tengan derecho a hacer valer, en relación con las cantidades que deban pagar, serán sancionados con la pena de presidio menor en su grado máximo a presidio mayor en su grado mínimo y con multa del 1005 al 300% de lo adeudado. El que simulando una operación tributaria o mediante cualquier otra maniobra fraudulenta, obtuviere devoluciones de impuestos que no le correspondan, será sancionado con la pena de presidio menor en su grado máximo a presidio mayor en su grado medio y con una multa del 100% al 400% de lo defraudado. Si, como medio para cometer los delitos previstos en los incisos anteriores se hubiese hecho uso malicioso de facturas u otros documentos falsos, fraudulentos o adulterados, se aplicará la pena mayor asignada al delito más grave. Art. 97 Nº 05: La omisión maliciosa de declaraciones exigidas por las leyes tributarias para la determinación o liquidación de un impuesto, en que incurra el contribuyente o su representante, los gerentes y administradores de personas jurídicas o los socios que tengan el uso de la razón social, con multa del 50% al 300% del impuesto que se trata de eludir y con presidio menor en sus grados medios a máximo. Art. 97 Nº 06: La no exhibición del libro de contabilidad o de libros auxiliares y otros documentos exigidos por la Dirección Regional de acuerdo con las disposiciones legales, la oposición al examen de los mismos o a la inspección de establecimiento de comercio, agrícolas, industriales, y mineros, o el acto de entrabar en cualquier forma la fiscalización ejercida en conformidad a la ley, con multa de 1 UTM a UTA. Art. 97 Nº 07: El hecho de no llevar la contabilidad o los libros auxiliares exigidos por la Dirección Regional de acuerdo con las disposiciones legales, o de mantenerlos atrasados y/o llevarlos en forma distinta a la ordenada o autorizada por la ley, y siempre que no se dé cumplimiento a las obligaciones respectivas dentro del plazo que señale el servicio, que no podrá ser inferior a 10 días, con multas de 1 UTM a 1 UTA. Art. 97 Nº 08: El comercio ejercido a sabiendas sobre mercaderías, valores o especies de cualquiera naturaleza sin que se haya cumplido las exigencias legales relativas a la declaración y pago de los impuestos que graven su producción o pago comercio, con multa del 50% al 300% de los impuestos eludidos y con presidio o relegación menores en su grado medio. La reincidencia será sancionada con pena de presidio o relegación menores en su grado máximo. Art. 97 Nº 09: El ejercicio efectivamente clandestino del comercio o de la industria con multa del 30% de una UTA a 5 Uta y con presidio o relegación menores en sus grados máximo a medio y, además, con el retiro de los productos e instalaciones de fabricaciones y envases respectivos. Art. 97 Nº 10: El no-otorgamiento de guías de despacho, de facturas o boletas en los casos y en la forma exigida por las leyes, el uso de boletas no autorizados o de facturas o guías de despacho sin el timbre correspondiente, el fraccionamiento del monto de las ventas o el de otras operaciones para eludir el otorgamiento de boletas, con multa de 5 veces el monto de la operación, con un mínimo de 5 UTM. En caso de las infracciones señaladas en el inciso primero, estos deberán ser, además, sancionados con clausura de hasta 20 días de la oficina, estudio, establecimientos o sucursal en que se hubiere cometido la infracción. La reiteración de las infracciones señaladas en el inciso primero se sancionará además, con presidio o relegación menor en su grado máximo. Para estos efectos se entenderá que hay reiteración cuando se comete dos o más infracciones entre las cuales no medie un período superior a tres años. Para los efectos de aplicar las clausuras el servicio podrá requerir el auxilio de la fuerza pública, la que será concedida sin ningún trámite previo por el cuerpo de Carabineros, pudiendo procederse con allanamiento y descerrajamiento si fuere necesario. En todo caso se pondrán sellos oficiales y carteles en los establecimientos clausurados. Cada sucursal se entenderá como establecimiento distinto para los efectos de este número. En los casos de clausura, el infractor de deberá pagar a sus dependientes las correspondientes remuneraciones mientras dure aquella. No tendrá este derecho los dependientes que hubieren hecho incurrir al contribuyente en la sanción. Art. 97 Nº 11: El retardo en enterar en Tesorería, impuestos sujetos a retención o recargo con multa de un 10% de los impuestos adeudados. La multa indicada se aumentará en un 2% por cada mes o fracción de mes de retardo no pudiendo exceder el total de ella del 30% de los impuestos adeudados. Art. 97 Nº 12: La reapertura de un establecimiento comercial o industrial o la sección que corresponda, con violación de una clausura impuesta por el servicio, con multa del 20% de una UTA a 2 UTA. Y con presidio o relegación menor en su grado medio. Art. 97 Nº 13: La destrucción o alteración de los sellos o cerraduras puestos por el servicio, o la realización de cualquiera otra operación destinada a desvirtuar la oposición de los o cerraduras, con multa de ½ UTA a 4 UTA y con presidio menor en su grado medio. Salvo prueba en contrario, en los casos del inciso precedente se presume la responsabilidad del contribuyente y, tratándose de personas jurídicas, de su representante legal. Art. 97 Nº 16: La perdida o inutilización de los libros de contabilidad y documentación relacionada con las actividades afectas a cualquier impuesto, con multa del 10% al 40% del capital efectivo, a menos que la pérdida o inutilización sea calificada de fortuita por el Director Regional y además, el contribuyente cumpla con los siguientes requisitos: a) Dar aviso al Servicio dentro de las 48 horas siguientes. b) Reconstituir la contabilidad dentro del plazo y conforme a las normas que fija el Servicio, plazo que no podrá ser inferior a 30 días. En todo caso, la pérdida o inutilización de los libros de contabilidad suspenderá la prescripción establecida en el Art. 200, hasta la fecha en que los libros legalmente reconstituidos queden a disposición del Servicio. Art. 97 Nº 17: La movilización o traslado de bienes corporales muebles realizados en vehículos destinados al transporte de carga sin la correspondiente guía de despacho o factura, otorgadas en la forma exigida por las leyes, será sancionada con una multa del 10% al 200% de una UTA. Sorprendida la infracción, el vehículo no podrá continuar hacia el lugar de destino mientras no se exhiba la guía de despacho o factura correspondiente a la carga movilizada, pudiendo, en todo caso, regresar a su lugar de origen. Esta sanción se hará efectiva con la sola notificación del acta de denuncia y en su contra no procederá recurso alguno. Para llevar a efecto la medida de que trata el inciso anterior, el funcionario encargado de la diligencia podrá recurrir al auxilio de la fuerza pública, la que le será concedida por el Jefe de Carabineros más inmediato, sin trámite, pudiendo proceder con allanamiento y descerrajamiento si fuese necesario. Art. 97 Nº 19: El incumplimiento de la delegación de exigir el otorgamiento de la factura o boleta, en su caso, y de retirarla del local o establecimiento del emisor, será sancionado con multa de hasta 1 UTM en el caso de las boletas, y de hasta 20 UTM en el caso de facturas. La Empresa “Gálvez” S.A. presenta el siguiente movimiento al mes de junio del año 2011 VENTAS: 01/06 Fact. 001 a Fala y Cía Ltda RUT. 77281520-1 $ 1.800.000.- I.V.A incluido 03/06 Fact. 002 a May-ling Chang V RUT. 10948869-6 Valor Neto 05/06 Fact. 003 a Francisco Contreras P RUT. 07/06 Fact. 004 a Gabriel López A. RUT. 10765432-1 1.450.000.- 800.000.- 8654328-K 2.950.000.- 09/06 Bol. Del 0001 al 0058 758.000.- 11/06 Bol. Del 0059 al 0100 815.000.- 13/06 N. de Débito 001 a Fala y Cía Ltda RUT. 77281520-1 13/06 Bol. Del 0101 al 0150 115.000.- I.V.A incluido Valor Neto Valor Neto 700.000.- 15/06 Fact. 005 a Carol Godoy V. RUT. 15116217-0 450.000.- I.V.A incluido 17/06 Fact. 006 a Juan Andrés López RUT. 11436540-9 860.000.- I.V.A incluido 19/06 Bol. Del 0151 al 0220 21/06 N. de Crédito 001 a May-ling Chang V. 2.450.000.RUT.10948869-6 21/06 Bol. Del 0221 al 0230 23/06 Fact. 007 a Fernando López A. 250.000.- I.V.A incluido 450.000.RUT. 14115220-0 1.400.000.- I.V.A incluido COMPRAS: 03/06 Fact. 3125 Alfa S.A. fac. Electr. RUT. 40650760-K $ 2.600.000.- I.V.A. incluido. 07/06 Fact. 4568 Gama Ltda. RUT. 70140000-0 2.300.000.- I.V.A. incluido. 09/06 Fact. 0567 Beta Hnos. y Cía. RUT. 71669333-9 1.450.000.- Valor Neto. 11/06 Fact. 3128 Alfa S.A. act. fijo RUT. 40650760-K 1.850.000.- I.V.A. Incluido. 15/06 N. Crédito 312 Alfa S.A. RUT. 40650760-K 300.000.- Valor Neto. 17/06 N. Crédito 500 Beta Hnos. y Cía. RUT. 71669333-9 250.000.- I.V.A. incluido. Se pide: a) Registro de movimientos en Libro de Compras y Ventas. b) Determinar I.V.A. Débito Fiscal. c) Determinar I.V.A. Crédito Fiscal.