Informe sobre la reforma fiscal en Navarra 2015

Anuncio

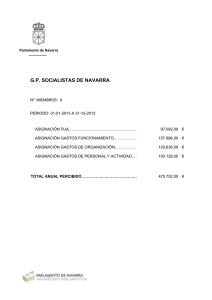

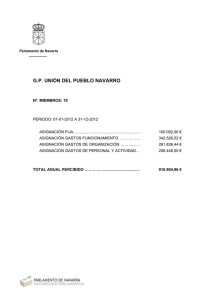

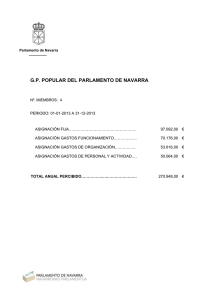

Informe sobre la reforma fiscal en Navarra 2015 Diciembre 2015 Informe sobre la reforma fiscal en Navarra 2015 Este informe ha sido elaborado por servicio de estudios de la Cámara de Comercio de Navarra, en colaboración con D. Juan José Rubio, catedrático de Hacienda Pública de la Universidad de Castilla la Mancha. 2 Informe sobre la reforma fiscal en Navarra 2015 Índice 1. Introducción ........................................................................................... 4 2. Modelos tributarios y evolución reciente ............................................ 5 3. La Reforma fiscal en Navarra. Principales modificaciones ............... 9 4. Valoración de la Reforma fiscal de 2015............................................ 13 5. Recomendaciones de actuación en materia fiscal ........................... 21 6. Conclusiones ....................................................................................... 27 3 Informe sobre la reforma fiscal en Navarra 2015 1. Introducción La reforma fiscal presentada por el Gobierno Foral tiene como objetivo el incremento de la recaudación impositiva y mejorar la distribución de la renta, a través de un incremento en los tipos impositivos en la imposición directa, tanto al trabajo como al capital. La Cámara de Comercio, como organismo de derecho público que defiende los intereses generales de Navarra, valora positivamente aquellas medidas dirigidas al incremento del bienestar y la reducción de la desigualdad pero al mismo tiempo considera que la reforma fiscal introducida por el Gobierno de Navarra en 2015, pese a que podría incrementar la recaudación en el corto plazo, puede afectar negativamente a la economía navarra en el medio y largo plazo. Este informe recoge los argumentos por los que la Cámara considera que no es oportuno el incremento de los impuestos planteado por el Gobierno Foral. De manera general, esto es así por dos motivos: 1) La reforma fiscal repartiría (si acaso) la presión fiscal, la carga tributaria pero esto no garantiza que se reduzca la desigualdad social, 2) En el medio plazo puede incidir negativamente sobre el crecimiento de la economía foral y, por tanto, reducir la recaudación impositiva. Es decir, en el medio plazo la medida propuesta tampoco conseguirá el efecto deseado debido a una caída de la recaudación (como consecuencia del menor crecimiento) y al descenso del empleo, y con ello el incremento de la desigualdad en el nivel de renta entre las familias. El informe recoge la dinámica y tendencia de las reformas fiscales en los últimos treinta años, describe las principales modificaciones introducidas por la reforma fiscal y los argumentos por los cuales, la Cámara no valora positivamente la reforma en el momento actual. Antes de resumir las principales conclusiones, ofrece un conjunto de recomendaciones para mejorar el sistema fiscal navarro. 4 Informe sobre la reforma fiscal en Navarra 2015 2. Modelos tributarios y evolución reciente En los últimos treinta años se ha dado un proceso generalizado de reformas tributarias que han supuesto un cambio significativo de las estructuras fiscales y tributarias de los países de la OCDE. Las reformas de los modelos fiscales anteriores a la década de los ochenta del siglo pasado se regían y restringían bajo los principios de equidad fiscal y progresividad. Sin embargo, las sucesivas crisis de las economías occidentales durante la década de los 90 y principios de siglo llevaron a modificar los principios impositivos sobre los que se debería definir un modelo racional de imposición sobre la renta como fundamento de un sistema fiscal moderno que no limitara el potencial de crecimiento económico. Bajo esta nueva perspectiva se extendió un modelo de imposición casi común en todos los países de la OCDE que en el mundo académico se ha denominado “modelo extensivo de imposición sobre la renta” y que se fundamenta, como ya se ha mencionado, en una alteración de los principios impositivos básicos que caracterizaron las reformas fiscales en el pasado. 2.1. Principios impositivos básicos en los modelos extensivos de imposición Los modelos extensivos de imposición sobre la renta imperantes en los países desarrollados se basan en los siguientes principios impositivos: Eficiencia económica Bajo el principio de eficiencia económica, se trata de que el sistema tributario sea lo más neutral posible desde el punto de vista de la asignación de los recursos económicos que realiza el mercado. Se busca, por tanto, reducir las distorsiones fiscales que generan los impuestos sobre la asignación de recursos, como garantía de un crecimiento sostenido a largo plazo, capaz de generar empleo estable. Si el objetivo de un sistema fiscal es favorecer el crecimiento económico, su diseño debe basarse en la búsqueda de la eficiencia en la asignación de los recursos. En la tradición hacendística clásica, un sistema fiscal es eficiente si evita, en lo posible, el dirigismo impositivo, reduciendo al máximo las interferencias que produce sobre los comportamientos estratégicos de los agentes económicos. Esto es, la eficiencia económica 5 Informe sobre la reforma fiscal en Navarra 2015 exige que los individuos adopten sus decisiones por razones estrictamente de costes y productividad/rentabilidad económica y no por razones de naturaleza fiscal. Dicho esto, es casi imposible diseñar sistemas fiscales absolutamente neutrales bajo este concepto, e incluso indeseables por, al menos, tres razones: primero, porque los sistemas fiscales deben cumplir con otros objetivos de política económica además de la meramente asignativa (suficiencia recaudatoria, justicia distributiva, estabilización económica, etc.). En segundo lugar, por la existencia de fallos de mercado que hacen que el sistema económico no sea eficiente por sí mismo. Por ello, para reconstruir niveles de eficiencia en los mercados, es razonable que se produzcan intervenciones en forma de actuaciones regulatorias y/o que compensen o atenúen tales fallos de mercado. En tercer lugar, la tendencia a la utilización del sistema fiscal como instrumento central de política económica con fines y criterios políticos. Sin cuestionar la legitimidad de estos criterios, las intervenciones en la economía desde la vertiente política originan, por definición, cambios no neutrales en el funcionamiento del sistema económico. Sin embargo, la dificultad de diseñar impuestos totalmente neutrales no debe interpretarse como la aceptación de las distorsiones impositivas. Al contrario, la ausencia de neutralidad debería justificarse de forma precisa por alguno de los motivos citados ya que su interferencia supone trasladar a la sociedad importantes costes con graves consecuencias sobre el crecimiento económico y la generación de empleo. Equidad horizontal Un segundo principio que alcanza relevancia a nivel internacional en los últimos años es la equidad horizontal como principio que evita tratamientos diferenciados en función de las diferentes fuentes de renta. No obstante, en la última década del siglo XX los fenómenos de globalización así como el avance asociado a la tecnología informática y su conexión con los servicios financieros ha impulsado la competencia fiscal internacional lo cual ha provocado a su vez un proceso de deslocalización del capital y una enorme volatilidad en sus movimientos internacionales. Esto ha generalizado un tratamiento fiscal favorable a las rentas del capital con el fin de atraer y/o mantener capitales en el propio territorio. La OCDE o la UE están tratando de ordenar este proceso de desfiscalización del capital a través del desarrollo de fórmulas de control e intercambio de información que permitan reconstruir una fiscalidad razonable de las rentas del capital a nivel internacional. 6 Informe sobre la reforma fiscal en Navarra 2015 Este efecto, evidente en el ámbito internacional, podría alcanzar niveles alarmantes cuando las diferencias se producen en un mismo Estado por competencia fiscal entre diferentes territorios con sistemas fiscales diferenciados, incentivando la salida de capitales e inversiones desde territorios de alta fiscalidad hacia otros de menor presión fiscal. Sencillez en la aplicación Es decir que su administración sea sencilla, bien entendido que los costes de aplicación de cualquier sistema fiscal debe juzgarse no sólo según los costes de gestión y administración de las Agencias Tributarias, sino también, por los costes incurridos por los contribuyentes al cumplir con sus obligaciones fiscales. Cualquier sistema será más sencillo y preciso cuanto menos tiempo se necesite para preparar y cumplimentar las declaraciones fiscales. Así pues, el coste social total de una determinada recaudación fiscal debe incorporar tanto la presión fiscal indirecta, (de corte administrativo), sobre el ciudadano como los costes administrativos públicos. Cuanto más simple sea un impuesto menores son sus costes de cumplimiento y administración y sin embargo, la evidencia empírica indica que aunque éstos son poco visibles, su factura es sorprendentemente elevada. En este sentido, uno de los elementos que mayor incidencia tienen sobre los costes de administración es la complejidad en la definición de la base liquidable, que directamente incide sobre la facilidad con la que los contribuyentes pueden ocultarla o manipularla para darle apariencias diferentes. Asimismo, es posible detectar una correlación positiva entre los costes de administración y cumplimiento y la magnitud de los tipos de gravamen. La razón fundamental de esta correlación reside en que mayores tipos impositivos suponen mayores incentivos a eludir o evadir impuestos por parte del contribuyente; y mayores incentivos para detectar cuotas ocultas por parte de la Administración, desviando recursos desde la gestión a la inspección y control y modificando la relación Administracióncontribuyente desde un enfoque amigable a una perspectiva más agresiva. Frente a los principios de eficiencia económica, equidad horizontal y sencillez, la equidad vertical, pasa a un segundo plano desde la perspectiva tributaria. Gran parte de los economistas modernos (p.e., Haberger) consideran que la política redistributiva del Estado, o de una Comunidad con autonomía fiscal máxima como Navarra, debe hacerse a través del instrumento presupuestario, a través de políticas activas de gasto público en educación, sanidad, integración social, dependencia, etc. Para ello es necesario 7 Informe sobre la reforma fiscal en Navarra 2015 recaudar con eficiencia para poder aumentar el volumen de recaudación disponible para las políticas de gasto público. La realidad fiscal ha puesto de manifiesto que la progresividad ha podido contribuir a un reparto más justo de la carga tributaria pero no a reducir la desigualdad y la desvertebración social. Por ello, la tendencia comparada en este ámbito ha sido la de evitar que fuertes niveles de progresividad fiscal formal puedan incidir de forma negativa sobre comportamientos económicos estratégicos fundamentales como la oferta de trabajo, el ahorro, la inversión o la asunción de riesgos empresariales que inciden sobre el crecimiento económico y la recaudación fiscal. En definitiva, se produce una opción clara, respecto a la implementación de las políticas redistributivas o de carácter social, conduciéndolas a la vertiente del gasto público, liberando parcialmente al sistema fiscal de esta función redistributiva en aras a conseguir una mayor neutralidad fiscal de tal manera que la reducción de las distorsiones fiscales contribuirán a un mayor crecimiento económico que generará retornos recaudatorios suficientes para financiar políticas exigentes de gasto público social. 8 Informe sobre la reforma fiscal en Navarra 2015 3. La Reforma fiscal en Navarra. Principales modificaciones Se resumen a continuación las modificaciones introducidas por la reforma para el impuesto sobre la renta de las personas físicas, el impuesto del patrimonio y el impuesto de sociedades. 3.1. Impuesto sobre la renta de las personas físicas (IRPF) En las tablas 1 y 2 se compara el impuesto sobre la renta en Navarra frente a otras comunidades autónomas tras la reforma así como el caso particular de un contribuyente con dos hijos. Tabla 1. Comparativa del IRPF en Navarra tras la reforma Renta extra disponible Impuesto sobre la renta frente a Navarra Saldo Bruto Anual Navarra País Vasco La Rioja Madrid País Vasco La Rioja Madrid 15.500 1.335 1.235 899 899 100 436 436 16.017 1.456 1.371 1.097 1.097 85 359 359 19.500 2.278 2.121 2.245 2.195 157 33 83 24.400 3.500 3.392 3.408 3.345 108 92 155 32.034 5.565 5.394 5.589 5.369 171 -24 196 47.741 11.090 10.354 10.836 10.389 736 254 701 62.741 17.447 16.121 16.536 15.988 1.326 911 1.459 77.748 24.050 22.392 23.279 22.436 1.658 771 1.614 102.748 35.331 33.689 34.779 33.311 1.642 552 2.020 127.748 47.081 45.189 46.279 44.186 1.892 802 2.895 Fuente: Civismo.org 9 Informe sobre la reforma fiscal en Navarra 2015 Tabla 2. Comparativa del IRPF en Navarra para contribuyentes con hijos Impuesto sobre la renta. Contribuyente con dos hijos Recargo fiscal en Navarra Saldo Bruto Anual Navarra País Vasco La Rioja Madrid País Vasco La Rioja Madrid 15.500 889 581 414 393 308 475 496 16.017 1.010 716 612 582 293 398 428 19.500 1.832 1.467 1.760 1.627 365 71 205 24.400 3.117 2.737 2.924 2.719 379 193 398 32.034 5.118 4.739 5.104 4.884 379 14 234 47.741 10.644 9.700 10.352 9.901 944 292 742 62.741 17.001 15.467 16.052 15.504 1.534 949 1.497 77.748 23.604 21.737 22.794 21.951 1.866 809 1.652 102.748 34.884 33.034 34.294 32.826 1.850 590 2.058 127.748 46.634 44.534 45.794 43.701 2.100 840 2.933 Fuente: Civismo.org En general, la reforma del impuesto supone las siguientes modificaciones: - Minorar el límite de reducción por aportación a planes de pensiones (en 1.000 euros para 2016; de 6.000 a 5.000 y de 8.000 a 7.000 en el caso de pesonas mayores de 50 años). - Transformar las reducciones por mínimos personales y familiares en deducciones en cuota. - Incrementar desde los 32.000 euros el tipo de gravamen, hasta un marginal máximo del 52%, muy por encima del 45% estatal, y del 49% en el País Vasco. - Incrementar entre dos y cuatro puntos la tributación de las rentas del ahorro. - Suprimir a futuro la deducción por vivienda, excepto para VPO, manteniendo un régimen transitorio. - Hacer más progresiva la deducción por trabajo de manera que para rendimientos superiores a 50.000 euros, el importe será de 400 euros frente a los 700 actuales. - Ajustar las tablas de retenciones en función de los cambios anteriores, aumentando los porcentajes desde los 23.250 euros. - Introducir ajustes técnicos relacionados con la percepción de ciertas becas, trabajos realizados en el extranjero, ayudas para víctimas de delitos, en especial violencia de género, tributación de la distribución de la prima de emisión y reducción de capital, 10 Informe sobre la reforma fiscal en Navarra 2015 transmisión de derechos de suscripción, excesos de adjudicación en la disolución de la sociedad de gananciales, etc. - Recoger dos supuestos contemplados en normativa común de manera reciente, relativos a ganancias patrimoniales por cambio de residencia al extranjero y por transmisión de participaciones preferentes. - Establecer normas transitorias para rendimientos irregulares cobrados de forma fraccionada, indemnizaciones por despido, deducción de cuotas sindicales, colegiales o partidos políticos. 11 Informe sobre la reforma fiscal en Navarra 2015 3.2. Impuesto sobre el Patrimonio - Reducción del mínimo exento. Se propone reducir el mínimo exento del impuesto del importe actual de 800.000 euros hasta 550.000 euros. - Modificación de un límite de la cuota íntegra (el llamado escudo fiscal). La propuesta consiste en rebajar el segundo límite del art. 31 del 75% al 65%. Por tanto, la reducción no podrá exceder del 65%, con lo cual en todo caso el sujeto pasivo tributará como mínimo por el 35% de la cuota íntegra de Patrimonio. - Rebajar de 1.500.000 a 1.000.00 de euros el valor de los bienes y derechos del sujeto pasivo por el que será obligatoria la presentación de la declaración por el Impuesto sobre el Patrimonio, con independencia de que el mencionado sujeto pasivo tenga cuota a pagar o no. - Modificar el tratamiento tributario de los bienes y derechos afectos a una actividad empresarial o profesional, así como respecto de la propiedad de participaciones en entidades que realicen actividades empresariales y en las que el sujeto pasivo tenga funciones de dirección, y además de las que perciba más el 50% de la totalidad de sus rendimientos empresariales y de trabajo personal. La propuesta consiste en que estos bienes y derechos vuelvan a estar sujetos y no exentos, si bien puedan aplicar una deducción en la cuota íntegra del 80% de su importe (no del 100%) a partir de los 500.000 euros de patrimonio empresarial. 3.3. Impuesto de sociedades - Las SICAV’s pasan a tributar a régimen general. - Se elimina el régimen de las Sociedades de Promoción de Empresas (SPE’s) manteniendo un régimen transitorio. - Se modifica el tipo general de gravamen que pasa del 25 al 28%. El resto de tipos se mantienen. - El tipo mínimo se establece en el 13%. - La deducción por creación de empleo se condiciona a su mantenimiento durante dos años (en la actualidad es uno) y a que el sueldo satisfecho sea superior a 1,5 veces el Salario Mínimo Interprofesional. - Para la deducción por activos fijos nuevos se añade la exigencia de que la inversión de cada ejercicio supere el 10% del valor neto contable del activo no corriente. - La deducción por I+D será del 50% en las grandes empresas. - Se suprimen la deducción por donaciones a la Fundación Moderna. 12 Informe sobre la reforma fiscal en Navarra 2015 4. Valoración de la Reforma fiscal de 2015 La capacidad de una economía para generar un mayor nivel de bienestar reside en el crecimiento de su economía y en la capacidad de su tejido productivo para generar rentas (de trabajo y capital). Esto, a su vez depende de la competitividad de empresas y agentes que lo componen. Al mismo tiempo, la competitividad de las empresas está asociada a su productividad. Las empresas más productivas, las que con los mismos recursos son capaces de generar más valor añadido, son las que compiten con éxito. Es decir, en la medida que las empresas sean competitivas, podrán generar mayores salarios y mayores retornos a la inversión, lo cual a su vez retornará positivamente, vía fiscal, en los ingresos públicos. El crecimiento real de la renta y la riqueza se genera a partir de procesos de acumulación e inversión a través del funcionamiento de mercados competitivos, y de forma subsidiaria, con la intervención pública. Los factores que favorecen los procesos de acumulación son diversos entre los que destaca: la formación humana, la inversión física y las mejoras tecnológicas y organizativas. Este debe ser, por tanto, el objetivo de la política económica: facilitar e impulsar que las empresas de su territorio sean más productivas que su competencia y el sistema fiscal, como instrumento de dicha política, debe facilitar la competitividad empresarial evitando que los impuestos ahoguen, sino que contribuyan a tal fin. Bajo esta forma de entender la generación de bienestar, la competitividad empresarial debería ser el marco para la discusión de los criterios de la reforma de la fiscalidad en Navarra manteniendo un esquema de reformas tributarias graduales, sin una ruptura del modelo que pueda generar problemas de transición. La reforma fiscal no responde a este objetivo ya que sitúa a las empresas navarras en una de las peores posiciones en el entorno estatal, y la peor respecto de las regiones vecinas. Además, como se detalla a continuación, no se ajusta a los tres principios básicos impositivos detallados anteriormente y, por tanto, no se diseña acorde a los modelos de las principales economías desarrolladas de nuestro entorno. 13 Informe sobre la reforma fiscal en Navarra 2015 4.1. Genera distorsiones económicas La reforma fiscal va en contra del principio de eficiencia económica. Como se ha mencionado anteriormente, los sistemas fiscales suponen costes sobre los agentes económicos, siendo uno de ellos los costes asociados al cambio introducido (por la fiscalidad) en los precios relativos de bienes y factores productivos. Los altos tipos marginales del IRPF tienen un efecto negativo en comportamientos económicos fundamentales como son la oferta de trabajo, el ahorro y la inversión, la asunción de riesgos empresariales y de estímulo al fraude fiscal. Aunque la actividad empresarial y el consumo están mejorando en Navarra tras años de caída y restricciones presupuestarias, algunos indicadores como la inversión o el empleo reflejan que la situación es todavía muy complicada. Tras treinta trimestres de caída, la formación bruta de capital creció un 0,4% y un 1,1% en el segundo y tercer trimestre de 2015 respectivamente. En cuanto a la inversión en bienes de equipo, una variable muy relevante en el caso de la economía navarra, ha crecido en 2015 una media del 0,5%, lo cual es un crecimiento relativamente bajo. Por otro lado, la tasa de paro en el tercer trimestre de 2015 se sitúa en el 13,5% y representa el signo más evidente de que Navarra no ha salido todavía de la crisis económica. Además, el entorno económico internacional no es expansivo. Las principales economías emergentes entran en un proceso de contracción y el crecimiento de nuestros principales socios comerciales (Europa) tampoco es sólido todavía, muestra de lo cual es que todavía se están aplicando estímulos económicos (en Europa y Estados Unidos). Por tanto, en un momento de recuperación débil como el actual procede animar la actividad empresarial, la inversión y el consumo con el objetivo de incrementar la recaudación fiscal. Por el contrario, el efecto combinado de la subida del IRPF foral y de las contribuciones empresariales puede ser una rémora en un horizonte de salida de la crisis. Una cuestión pendiente es el tratamiento impositivo diferenciado de las diferentes clases de activos reales y financieros que acaban distorsionando la composición del ahorro familiar y regional y que, a pesar de los esfuerzos desplegados en los últimos años, sigue pendiente de solución. Esta falta de neutralidad impositiva, bastante general, se da también en el impuesto de sociedades, pues su normativa ha introducido una dispersión importante de la carga fiscal según sectores de producción y afecta a la composición de la inversión. 14 Informe sobre la reforma fiscal en Navarra 2015 4.2. Eleva la presión fiscal en Navarra en relación a su entorno La reforma fiscal se aleja del principio de equidad horizontal en la imposición. En los últimos años, el incremento de la presión fiscal en Navarra (y España) ha sido importante y superior al de nuestro entorno internacional, estando ya a niveles intermedios en el marco de los de los países de la OCDE. Esto implica que el precio pagado por los servicios públicos ha aumentado rápida y considerablemente sin que los usuarios parezcan satisfechos por los niveles de cobertura y prestación de servicios públicos fundamentales. Añadida a esta tendencia, la reforma fiscal en Navarra supone claramente una nueva subida de impuestos. Se analiza a continuación las medidas propuestas para cada uno de los impuestos. Impuesto sobre la Renta de las Personas Físicas (IRPF) Aunque las medidas se anuncian especialmente para "rentas altas", éstas afectan muy probablemente a todos los contribuyentes. - El cambio de las reducciones familiares por deducciones familiares, afecta negativamente a prácticamente todos los tramos de rentas (desde 19.000 euros de renta). - La subida del marginal último, evidentemente, afecta a las rentas del trabajo altas y, salvo el puro efecto cosmético de elevar la progresividad formal con un marginal superior al 50%, no supondrá un incremento de recaudación sustancioso, es un desincentivo a las rentas obtenidas por personas físicas a partir de ciertas cuantías, y sitúa la fiscalidad navarra en una situación de desventaja, en comparación a los territorios circundantes (marginal País Vasco 49%, España 45%). - La subida de dos puntos en las rentas de capital así como la bajada de los límites de los planes de pensiones también supone una posición desventajosa respecto del resto de territorios. Son medidas que deincentivan el ahorro. En algunos casos (como puede apreciarse en la Tabla 1) puede haber diferencias de entre 2 y 4 puntos de tributación entre Navarra y País Vasco o Estado. 15 Informe sobre la reforma fiscal en Navarra 2015 En definitiva, se trata de una subida generalizada del IRPF, que afectará a casi todas las rentas, especialmente a las del trabajo, que desincentiva el ahorro, que afecta a las familias con hijos (que se aprecia en la Tabla 2 presentada anteriormente) y que se hará notar en enero de 2016 con la consecuente subida de retenciones. Además, contrasta con un entorno de clara bajada del IRPF en el Estado y de menor tributación en el País Vasco. Impuesto sobre el patrimonio Las medidas propuestas en el Impuesto sobre Patrimonio conformarán un impuesto que será, sin duda, el más gravoso de toda España, y especialmente en lo que se refiere a las empresas familiares. - En cuanto al mínimo exento, la rebaja de 800.000 a 550.000 euros coloca a Navarra en la peor posición relativa de su entorno (en 800.000 Vizcaya y Álava es de 800.000€ y de 700.000€ en Guipúzcoa). - En cuanto al escudo fiscal, también supone una nueva posición muy desventajosa respecto de los demás territorios y dibuja un escenario que alcanza la confiscación. - La actual exención de los bienes, derechos y participaciones empresariales en el impuesto, similar a la que existe ya en Vizcaya, Álava y resto del Estado, si es transformada en deducción al 80% (ni siquiera al 100% que ya existía en Navarra antes del 2015), supone un claro agravio. Guipúzcoa ha mantenido dicha deducción al 75%, pero actualmente el PNV ya ha presentado un proyecto de ley que lo transformará en exención por el grave perjuicio que causa a las empresas en dicho territorio. Impuesto de sociedades En cuanto al Impuesto sobre Sociedades, la reforma supone un empeoramiento relativo para las empresas localizadas en Navarra y les sitúa en una situación de desventaja con respecto a empresas localizadas en comunidades autónomas vecinas: - La subida del tipo al 28% lo iguala al del País Vasco, pero lo aleja del 25% estatal. - A pesar de que el País Vasco tiene el mismo tipo nominal, su fiscalidad es claramente más ventajosa debido a cuentan con mayor número de incentivos fiscales en forma de reservas especiales (hasta tres) y, sobre todo, a que el límite de aplicación de deducciones 16 Informe sobre la reforma fiscal en Navarra 2015 en cuota es del 45% frente al 25% de Navarra. En definitiva, con igual tipo nominal, su tipo efectivo es claramente mejor. - La existencia de tipo mínimo es claramente desventajosa respecto del Estado, donde no existe. - La aplicación anual de la deducción por I+D de las grandes empresas se reduce al 50%. Esta medida, claramente discriminatoria respecto del resto de territorios, puede desincentivar la instalación de empresas o centros tecnológicos de empresas con alto contenido de I+D, en favor de otras localizaciones. - Y habría que regular ciertas cuestiones que no se han propuesto y que ya existen en el País Vasco y en el Estado, con clara desventaja de Navarra, en aspectos como la exención en la corrección de la doble imposición interna (lo que produce que multinacionales prefieran instalar sus holdings en otros territorios y no en Navarra), o en operaciones vinculadas. En definitiva, la reforma fiscal supone una subida impositiva generalizada, la cual sitúa a Navarra en una clara posición de desventaja en relación al Estado y las regiones límitrofes. Esto va en contra de los intentos en los países europeos de incrementar la equidad horizontal en el diseño de los sistemas fiscales, con el fin de evitar la movilidad de capitales y personas hacia países con fiscalidades más favorables. Debido a la proximidad geográfica, el riesgo de movilidad de personas y capitales es mayor entre regiones de un mismo país con diferente presión fiscal. Este es el escenario que se abre en Navarra, con una fiscalidad peor que la de su entorno, lo cual incrementa el riesgo de deslocalización con el consiguiente efecto negativo sobre el crecimiento y la recaudación será muy negativo en el medio plazo. 4.3. Reduce la sencillez del sistema fiscal Las modificaciones introducidas en la reforma (ampliación de tramos impositivos, nuevos tipos marginales…) van en contra de la necesaria simplificación y mejora de la nitidez de la legislación tributaria. Además supondrá un mayor esfuerzo para lograr una mejor coordinación entre los impuestos que conforman el cuadro tributario navarro. A la vez, se deberían reconsiderar áreas completas como la tributación patrimonial en función de los desarrollos de otros países de la UE. Reconsideración que no significa 17 Informe sobre la reforma fiscal en Navarra 2015 simple eliminación. Por ejemplo, la imposición sucesoria debería seguir teniendo un papel relevante aunque con alguna simplificación y armonización a nivel del Estado. 4.4. Complica la administración tributaria. La Hacienda Tributaria Navarra tiene retos importantes en el desarrollo de una política de personal coherente, en el uso de métodos “empresariales” en su organización interna, atemperados por los criterios de generalidad y equidad que han de estar presentes en la función pública, y en la obtención y tratamiento de la información tributaria. Además, será necesario avanzar en los mecanismos de integración y coordinación con las diferentes administraciones tributarias autonómicas y con la Agencia Tributaria si se quiere optimizar la gestión del sistema tributario en su conjunto dentro del debate del nuevo modelo de financiación autonómica que se abrirá de forma inminente. 4.5. Afecta negativamente a la confianza empresarial La reforma fiscal en Navarra es negativa ya que supone una subida de los impuestos en un momento en el que las regiones de su entorno los bajan, pero además se suma a la sucesión de reformas y con direcciones contrarias que se han introducido en los últimos años, lo cual afecta gravemente a la confianza de las empresas y ciudadanos así como a su percepción de la necesaria estabilidad y seguridad jurídica. La Cámara de Comercio de Navarra realizó un sondeo entre una muestra1 de empresas en Navarra entre octubre y noviembre de 2015, para conocer su valoración sobre la previsión de reducción de la inversión en el TAV y el Canal de Navarra, y la posible incidencia de la reforma fiscal sobre el empleo, la inversión y el riesgo de deslocalización. Se recogen a continuación los resultados relativos al efecto de la reforma fiscal. La subida impositiva tendría un mayor efecto sobre la inversión empresarial y el riesgo de deslocalización que sobre el empleo. El 61,1% de las empresas encuestadas considera que la reforma fiscal no afectará al nivel de empleo en su empresa. Este porcentaje baja al 41,7% en el caso de la inversión. La mitad de las empresas considera que la subida impositiva afectará a su nivel de inversión. 1 Se trata de una muestra de unas cien empresas de tamaño medio y principalmente del sector industrial. 18 Informe sobre la reforma fiscal en Navarra 2015 Ante la subida del impuesto de sociedades del 25% al 28% planteada por el Gobierno de Navarra usted cree que: Aumentará Descenderá No se verá afectado El empleo en su empresa 4,2 % 34,7 % 61,1 % La inversión en su empresa 5,6 % 50 % 41,7 % Una subida de impuestos para las empresas en Navarra, que eleve la presión fiscal a las empresas por encima de las otras regiones en España, ¿podría suponer la deslocalización de Navarra de su actividad productiva?: Respuesta Ratio Muy probablemente 27 % Probablemente 35 % Sería poco probable 19 % Sería muy improbable 19 % La reacción a la subida impositiva es más evidente cuando las empresas valoran la posibilidad de deslocalizar su actividad como consecuencia de una presión fiscal superior a la de las regiones vecinas. El 62% de las empresas encuestadas ve probable o muy probable la deslocalización de su actividad fuera de Navarra. Una de cada cuatro empresas ve esta opción muy probable. 4.6. Fraude tributario La reducción del fraude es un área problemática del sistema tributario nacional y también del navarro. Los últimos datos de la UE sitúan a España con una economía sumergida de, en torno, al 20% del PIB, siendo la situación en Navarra algo mejor al estimarse el peso de su economía sumergida en nuestra región en un 17%, según el informe de GESTHA-URV (2014). Este estudio pone de manifiesto la relevancia del desempleo como responsable en gran medida de las divergencias en fraude fiscal entre Comunidades Autónomas. En este sentido, las Comunidades Autónomas con mayor peso en el sector industrial son menos propensas a la economía sumergida por lo que defender y potenciar el sector industrial es una medida estratégica de lucha contra el fraude. De hecho, según este 19 Informe sobre la reforma fiscal en Navarra 2015 estudio Navarra sería de las Comunidades con menor fraude fiscal por su estructura sectorial. En todo caso, un adecuado programa de lucha contra el fraude debidamente ponderado por los efectos económicos que cada medida genera y ajustado a los requerimientos de la estructura económica y social de la Comunidad Foral, podría permitir aumentar la recaudación disminuyendo la carga fiscal que recae sobre los contribuyentes reales del sistema. Es, además, una fórmula idónea para mejorar la equidad del sistema. 20 Informe sobre la reforma fiscal en Navarra 2015 5. Recomendaciones de actuación en materia fiscal Se recoge a continuación un conjunto de medidas relativas al régimen fiscal foral en las que se considera macroeconómicos, necesario distributivos incidir y y que recaudatorios permitirian en un mejorar los resultados contexto de economías desarrolladas. Estas se basan sobre las premisas ya expuestas en este informe: continuidad del modelo en un proceso de reforma tributaria gradual, en un contexto necesaria estabilidad presupuestaria, y las coordenadas que deberían caracterizar un sistema moderno de imposición personal sobre la renta. 1. Incorporar los nuevos principios impositivos básicos La incorporación de los nuevos principios impositivos básicos supone la introducción de las siguientes soluciones técnicas en los sistemas fiscales. La reforma fiscal introducida en una economía regional desarrollada como la de la Comunidad Foral, debería tener en cuenta dichos elementos. Una reducción generalizada e importante de los tipos marginales máximos y de los tipos medios de gravamen en la imposición personal sobre la renta. Una reducción de los tipos nominales y efectivos de los impuestos de sociedades. Una reducción del número de tramos impositivos en las tarifas de la imposición personal sobre la renta evitando tarifas muy escarpadas que, en la mayor parte de los casos, sustentan más una voluntad política de progresividad formal y que no se traduce en progresividad efectiva. La ampliación y racionalización de las bases imponibles, en la búsqueda de una tributación efectiva de la renta discrecional del contribuyente. Revisión de los tratamientos preferenciales y de los sistemas tradicionales de incentivos para adecuarlos o ajustarlos a políticas claras y selectivas de trascendencia económica y social. 21 Informe sobre la reforma fiscal en Navarra 2015 Una revisión del enfoque, objetivos e implementación de la imposición patrimonial, a través de la eliminación del Impuesto sobre el Patrimonio y una racionalización de la Imposición sobre Sucesiones y Donaciones. Cambios en la participación relativa de la imposición indirecta respecto a la directa, como consecuencia de la mayor fortaleza de los impuestos sobre el Valor Añadido, los impuestos especiales y el surgimiento de la imposición medioambiental. Si bien, todo ello, sujeto a una restricción financiera muy estricta que ha venido exigiendo la práctica neutralidad recaudatoria de los cambios por las obligaciones fiscales derivadas de la puesta en funcionamiento de la tercera fase de la Unión Económica y Monetaria y la aplicación del Pacto de Estabilidad y Crecimiento en un contexto de consolidación fiscal. 2. Crear un entorno fiscal atractivo a la inversión nacional e internacional Según la OCDE, la fiscalidad afecta de manera decisiva a la estructura y forma de financiación de las inversiones. Si bien una fiscalidad favorable no promociona necesariamente las inversiones en un territorio ya que hay otros factores relevantes (costes laborales, tecnología, etc.), una mala fiscalidad o no coordinada adecuadamente con las del entorno, es un claro desincentivo. En este sentido, la reforma fiscal de Navarra en 2015 supone un claro riesgo para la economía navarra. La mejora de la competitividad exterior de la economía navarra se debe convertir en una de las actuaciones prioritarias de la política económica del Gobierno Foral. En este sentido, es necesario poner en marcha medidas fiscales destinadas a la internacionalización de la empresa navarra, respetando la normativa internacional y comunitaria, así como a la captación de inversión. La atracción de actividades prioritarias para el tejido empresarialindustrial navarro tales como centros de decisión, de logística, industria avanzada, centros tecnológicos de empresas, etc., deben ser apoyados a través de una política tributaria amigable y no coercitiva. No hay que olvidar tampoco que la autonomía fiscal navarra permite ofrecer incentivos fiscales para motivar la instalación de trabajadores cualificados nacionales y extranjeros en la Comunidad Foral. 22 Informe sobre la reforma fiscal en Navarra 2015 3. Incentivar la participación en el mercado de trabajo Se trata de que el sistema fiscal favorezca la participación de más personas en el mercado de trabajo y continúe reduciendo la brecha fiscal, es decir, la diferencia entre el salario neto cobrado por el trabajador y el coste salarial total que supone para la empresa. Se propone la reducción de la carga fiscal individual a los ciudadanos de forma selectiva así como la potenciación de un marco fiscal incentivador de las actividades de las PYMES y autónomos. Con ello se contribuye a reducir la brecha fiscal y se incentiva la contratación, tratando de favorecer especialmente a las rentas del trabajo y las rentas medias y bajas con el fin de vertebrar y dar cohesión a la sociedad. 4. Fomentar el ahorro Desde un punto de vista teórico, cualquier reforma tributaria debe considerar como elemento central el fomento del ahorro como base de la capitalización del sistema productivo. El ahorro financia el capital físico, complementa la formación de capital humano y aumenta la estabilidad económica de los agentes sociales. En el momento actual este objetivo es vital dada la necesidad de incrementar el ahorro interno debido a los problemas de financiación internacional, el elevado volumen de endeudamiento así como el escaso margen de maniobra para recurrir a la deuda como mecanismo de financiación de nuestra economía. Por ello, medidas como las propuestas en la reforma fiscal que directa o indirectamente desincentivan el ahorro (o limitan la capacidad de ahorro de las personas) son perjudiciales para el futuro de la economía foral. Por ello, se requieren propuestas innovadoras sobre el tratamiento fiscal generoso al ahorro como pilar de la estabilidad económica de Navarra a medio y largo plazo. 5. Apoyar a la familia como elemento de vertebración y estabilidad social Es obvio que las cargas familiares modifican sustancialmente la situación económica de los individuos, por lo que el tamaño de la familia, el número de ascendientes y descendientes dependientes, su situación de discapacidad y la edad de los mismos tienen que seguir siendo un elemento de ajuste del sistema fiscal no sólo por razones de equidad, sino también de eficiencia. Vinculado al envejecimiento de la población y las dificultades 23 Informe sobre la reforma fiscal en Navarra 2015 financieras previsibles del sistema de pensiones, sería conveniente una revisión de los incentivos fiscales a las situaciones de dependencia y planes de pensiones. 6. Desarrollar una política de ampliación de bases, con una reducción temporal de tipos impositivos en el Impuesto de Sociedades Teniendo en cuenta el comportamiento cíclico que tiene la recaudación del Impuesto de Sociedades, sería fundamental desarrollar medidas que cooperen al logro de una mayor productividad y que incentiven el crecimiento económico. Para ello resulta fundamental ir reduciendo los tipos nominales del Impuesto e incrementando los efectivos para acompasar nuestra tributación a la aplicada en la UE. 7. Vigilar estrechamente la relación entre imposición directa e indirecta En principio, un tax mix donde los impuesto indirectos superaran ligeramente a los directos no debería ser preocupante, dado que estos últimos generan distorsiones más relevantes y de impacto más inmediato sobre la toma de decisiones económicas de los agentes. No obstante, puede tener efectos negativos desde el punto de vista de la equidad, dados los actuales patrones de consumo/ahorro en la economía española según los cuales, las rentas disponibles de las familias de menor renta, presentan un mayor sesgo hacia el consumo y por tanto, se verían más afectados. 8. Incorporar la fiscalidad medioambiental como elemento definitivo del sistema con una perspectiva integral La utilización de los impuestos con fines medioambientales resulta hoy en día imprescindible para la protección de los estándares de agua y aire, el control de las emisiones del C02, y la correcta gestión de los recursos naturales. El fundamento teórico de esta incorporación descansa en la idea de compensar la reducción de los impuestos personales sobre la renta con la incorporación de tributos de regulación medioambiental. De esta manera, se propone que los impuestos ambientales sean utilizados para contrarrestar la reducción en la imposición directa, básicamente el IRPF y las Cotizaciones Sociales. Este planteamiento reformador permite obtener una serie de objetivos estratégicos, que se han venido en denominar “dividendo múltiple”: I. un objetivo económico-fiscal que consiste en reducir las pérdidas de eficiencia derivadas de altos tipos marginales de gravamen, 24 Informe sobre la reforma fiscal en Navarra 2015 II. un objetivo estrictamente regulatorio-ambiental, para lo que se propone la utilización de figuras específicas, y III. un objetivo económico-laboral, es decir, el apoyo a la generación de empleo reduciendo la brecha fiscal y utilizando la imposición ambiental para compensar las pérdidas recaudatorias. 9. Revisar el papel, fundamentos y articulación de la imposición patrimonial La riqueza está sometida a una triple tributación: cuando se genera, cuando se disfruta y cuando se consume o transmite. En ciertos casos, someter a tributación a los propiestarios de activos que no producen rendimientos monetarios puede resultar confiscatorio, pudiendo obligar incluso a vender el bien para afrontar el pago. Los beneficios fiscales y las posibilidades de elusión fiscal han convertido los impuestos sobre la riqueza y su transmisión en gravámenes sobre la pequeña propiedad y las clases medias. Adicionalmente, el Impuesto sobre el Patrimonio conlleva una discriminación que penaliza el ahorro y la inversión sobre el consumo, lo que ha provocado su práctica supresión en la mayor parte de los países de la OCDE. Por su parte, el Impuesto de Sucesiones y Donaciones presenta diferencias entre territorios de tal magnitud que obliga, en ciertos casos, a cambios de residencia por motivos fiscales. Todo ello confirma la necesidad de una revisión de las figuras principales de la imposición patrimonial en línea con una eliminación del Impuesto sobre el Patrimonio Neto y una simplificación y reducción de los tipos en el Impuesto de Sucesiones en un marco de cierta armonización de bases y tipos en todo el Estado español. 10. Desarrollar la Hacienda Tributaria Navarra como instrumento fundamental para lograr un mayor grado de cumplimiento tributario En los últimos años se ha avanzado significativamente en el ámbito de la Administración tributaria en España, pasando a ser una referencia mundial en el uso de nuevas tecnologías tanto para el servicio a los contribuyentes como para la gestión, recaudación y control de los mismos. No obstante, es necesario seguir avanzando en cuestiones fundamentales como son: I. La integración de las administraciones fiscales con el fin de perfeccionar los mecanismos de intercambio de información y control de fraude fiscal tanto nacional como internacional. 25 Informe sobre la reforma fiscal en Navarra 2015 II. La racionalización de las gestión interna enfocada más a segmentos o funciones en vez de tipos de impuestos. III. Desarrollo de sistemas de retención de información, control cruzado y obligaciones de información de los contribuyentes, así como los mecanismos de declaraciones y cumplimiento de obligaciones formales y registrales a través de medios telemáticos. IV. Mejora de la gestión del riesgo fiscal y en los accesos a la información a través de un uso interno generalizado de los nuevos instrumentos de apoyo que aportan las nuevas tecnologías en la explotación de Censos, bases de datos, etc. Estas acciones son algunas de las premisas que deberían conformar el diseño del sistema fiscal navarro, alineado con las consideraciones y recomendaciones del Consejo de la Unión Europea, y capaz de potenciar el ritmo de crecimiento de la economía navarra y española. 26 Informe sobre la reforma fiscal en Navarra 2015 6. Conclusiones Crecer para crear empleo deber ser la referencia que guíe la práctica fiscal y para ello es necesario un sistema tributario suficiente desde el punto de vista recaudatorio, justo desde el punto de vista de vertebración y cohesión social y eficiente, que no penalice comportamientos económicos estratégicos de los agentes navarros, necesarios para continuar en la senda de la recuperación económica. De acuerdo a los argumentos presentados en este informe, la reforma fiscal navarra no responde al objetivo de crecimiento como mecanismo de generación de bienestar. 1. La reforma fiscal supone una subida impositiva que sitúa a Navarra en una clara posición de desventaja en relación a las regiones limítrofes La reforma fiscal supone una clara subida impositiva y, especialmente, un ahondamiento en la distancia fiscal que separa a Navarra de la media nacional y de las regiones vecinas. Respecto al IRPF, se trata de una subida generalizada, que afectará a casi todas las rentas, especialmente a las del trabajo lo cual desincentiva el ahorro. Afecta a las familias con hijos y se hará notar en enero de 2016 con la consecuente subida de retenciones. Además, contrasta con un entorno de clara bajada del IRPF en el Estado y de menor tributación en el País Vasco. En cuanto al Impuesto sobre Sociedades, la reforma supone un empeoramiento relativo para las empresas localizadas en Navarra y les sitúa en una situación de desventaja con respecto a empresas localizadas en comunidades autónomas vecinas: Las medidas propuestas en el Impuesto sobre Patrimonio lo convierten en el más gravoso de toda España, y especialmente en lo que se refiere a las empresas familiares. Por todo ello, supone para Navarra la peor fiscalidad de todo el territorio español. Además, hay que tener en cuenta que en 2016 podrían introducirse en España rebajas fiscales en ciertos impuestos, lo cual supondría un mayor agravio comparativo para la sociedad Navarra. Este no es un escenario de equilibrio, no ya de ligera ventaja para Navarra. Navarra tiene potestad tributaria propia y debería utilizarla, si no para estar en mejores 27 Informe sobre la reforma fiscal en Navarra 2015 condiciones, sin abusar y de forma equilibrada en comparación al conjunto nacional, por lo menos para no estar en clara desventaja. Esta reforma supone lo segundo. 2. La reforma fiscal no se ajusta a los principios de eficiencia económica, equidad horizontal y sencillez La reforma fiscal introducida en Navarra no se ajusta a los principios impositivos básicos bajo los cuales, desde hace ya un tiempo, diseñan sus políticas tributarias las principales economías desarrolladas y en ese sentido, aleja el modelo fiscal navarro del de las economías de su entorno. El incremento de la imposición previsto en la reforma fiscal incide sobre la toma de decisiones económicas de los agentes y por tanto, lo hace menos eficiente desde el punto de vista económico. Lejos de reducir las distorsiones fiscales que generan los impuestos, la reforma fiscal las aumenta. La reforma aleja el sistema tributario navarro del de las regiones límitrofes y por tanto lo hace menos equitativo, desde el punto de vista horizontal. Ante un mismo rendimiento del trabajo o del capital, el sistema fiscal de Navarra es más desfavorable al de territorios vecinos. Las implicaciones de esta desigualdad serán negativas en el medio plazo ya que incidirá en la capacidad de Navarra para atraer inversión (nacional o interancional) e incentivará la deslocalizcación hacia regiones con fiscalidad más favorable. Las modificaciones introducidas en la reforma van en contra de la necesaria simplificación y mejora de la nitidez de la legislación tributaria. Supondrá un mayor esfuerzo para lograr una mejor coordinación entre los impuestos que conforman el cuadro tributario navarro y supone un incentivo a la evasión fiscal, de por sí ya elevada en la Comunidad Foral. 3. La reforma no garantiza el cumplimiento de los objetivos propuestos La Cámara de Comercio comparte los objetivos que persigue la reforma, entendidos como el incremento de la recaudación y la distribución de la renta. No obstante, se considera que la reforma fiscal introducida por el Gobierno de Navarra no es el mecanismo adecuado para conseguir tales objetivos, por sus efectos sobre la economía navarra en el medio plazo. La reforma fiscal no se utiliza como instrumento de política económica para impulsar el crecimiento económico. Todo lo contrario, su efecto recaudatorio será menor de lo esperado si la economía se frena. Supone, por tanto, un riesgo importante para la 28 Informe sobre la reforma fiscal en Navarra 2015 economía foral por una doble vía: una recaudación inferior a lo previsto y el consiguiente efecto negativo sobre el presupuesto público y la propia desaceleración de la recuparacion de la economía foral, que se traduce, a su vez, en una menor recaudación. En este sentido, la política tributaria basada en esta reforma fiscal no sólo no actúa como instrumento eficaz de la política económica sino que lo hace de forma contra-cíclica. 4. La Cámara de Comercio de Navarra propone una serie de medidas para avanzar hacia un sistema fiscal acorde a los modelos europeos Frente a la reforma fiscal introducida por el Gobierno de Navarra la Cámara de Comercio de Navarra presenta unas recomendaciones en torno a las líneas que deberían guiar el sistema fiscal de Navarra. Estas recomendaciones parten del principio de que el sistema fiscal navarro debe estar diseñado de tal manera que sirva como instrumento de política económica para garantizar el crecimiento económico, (o al menos no actuar como freno), respetando el principio de suficiencia presupuetaria. Para ello se recomienda que se diseñe de acuerdo a los principios básicos de imposición, es decir, no introduzca distorsiones en la asignación eficiente de recursos, se ajuste al principio de equidad horizontal y sea lo más sencillo posible. Desde el punto de vista de la eficiencia económica el sistema fiscal debería favorecer (y no desincentivar) la atracción de inversión nacional e internacional, incentivar la participación en el mercado laboral y fomentar el ahorro. Se propone también la reducción de los tipos impositivos nominales y aumentar los tipos efectivos en el impuesto de sociedades, para incentivar el crecimiento económico acompasando la tributación aplicada a la de la UE. Una mayor alineación con los sistemas tributarios modernos supone también la introducción paulatina de la fiscalidad medioambiental, que permita reducir la imposición sobre la renta personal y garantizar así el equilibrio presupuestario. Por último, se recomienda también vigilar la relación entre imposición directa e indirecta, apoyar la familia como elemento de vertebración social y revisar el papel de la imposición patrimonial. Pamplona, 14 de diciembre de 2015 29