Patrones por cuantificación en la evolución a corto plazo del IBEX

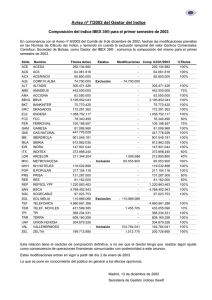

Anuncio

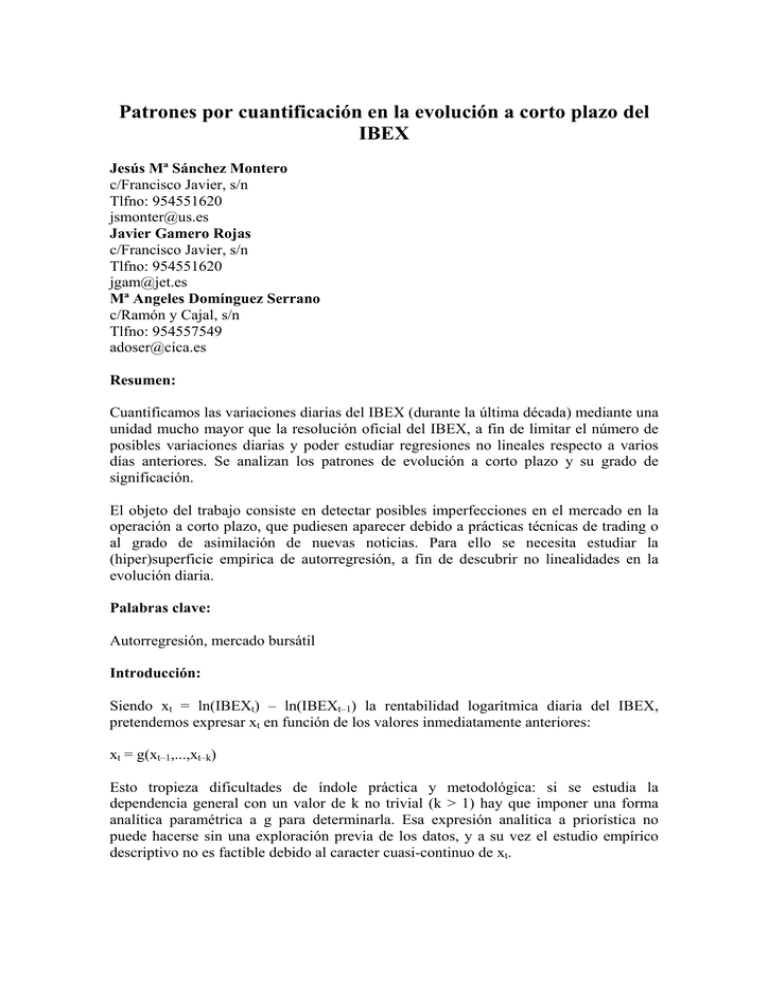

Patrones por cuantificación en la evolución a corto plazo del IBEX Jesús Mª Sánchez Montero c/Francisco Javier, s/n Tlfno: 954551620 jsmonter@us.es Javier Gamero Rojas c/Francisco Javier, s/n Tlfno: 954551620 jgam@jet.es Mª Angeles Domínguez Serrano c/Ramón y Cajal, s/n Tlfno: 954557549 adoser@cica.es Resumen: Cuantificamos las variaciones diarias del IBEX (durante la última década) mediante una unidad mucho mayor que la resolución oficial del IBEX, a fin de limitar el número de posibles variaciones diarias y poder estudiar regresiones no lineales respecto a varios días anteriores. Se analizan los patrones de evolución a corto plazo y su grado de significación. El objeto del trabajo consiste en detectar posibles imperfecciones en el mercado en la operación a corto plazo, que pudiesen aparecer debido a prácticas técnicas de trading o al grado de asimilación de nuevas noticias. Para ello se necesita estudiar la (hiper)superficie empirica de autorregresión, a fin de descubrir no linealidades en la evolución diaria. Palabras clave: Autorregresión, mercado bursátil Introducción: Siendo xt = ln(IBEXt) – ln(IBEXt–1) la rentabilidad logarítmica diaria del IBEX, pretendemos expresar xt en función de los valores inmediatamente anteriores: xt = g(xt–1,...,xt–k) Esto tropieza dificultades de índole práctica y metodológica: si se estudia la dependencia general con un valor de k no trivial (k > 1) hay que imponer una forma analítica paramétrica a g para determinarla. Esa expresión analítica a priorística no puede hacerse sin una exploración previa de los datos, y a su vez el estudio empírico descriptivo no es factible debido al caracter cuasi-continuo de xt. Ni que decir tiene que imponer una estructura lineal, como aproximación, a g haría fallar nuestro propósito desde un principio ya que estamos buscando comportamientos no lineales dando por hecho que es practicamente nula la capacidad predictiva en el corto plazo de cualquier función lineal, como ha quedado reflejado en estudios anteriores del mercado bursátil. Para solventar este "punto de silla" lógico entre expresión analítica–exploración descriptiva para g, proponemos en el presente trabajo la reducción de la resolución de xt a fin de discretizar la variable y hacer factible la descripción no paramétrica de g como hipersuperficie de regresión empírica. Para el presente trabajo se utilizarán los precios de cierre de sesiones entre octubre de 1990 y octubre de 2001. Cuantificación del IBEX: Por "cuantificación" nos referiremos a la expresión de xt en "cuantos" de variabilidad. La elección de la unidad de cuantificación es, naturalmente, importante, ya que una resolución excesivamente baja haría perder detalle en la especificación de g y, por otro lado, una excesiva resolución no nos sacaría del atolladero descriptivo del que pretendemos salir. La elección del "cuanto" de variabilidad tienen detalles llenos de interés, pero se saldría de los límites autoimpuestos para la presente comunicación, so pena de empequeñecer los otros aspectos del trabajo. Nosotros hemos escogido, para la presentación del presente documento, una unidad de cuatificación que hemos encontrado satisfactoria, es sumamente sencilla de interpretar y dificilmente se podría tachar de elección artificiosa: nuestra unidad de cuantificación será 1%. Como xt es muy aproximadamente igual a la rentabilidad diaria de los precios de cierre del IBEX, la cuantificación supone medir las variaciones diarias porcentuales en unidades enteras de tanto por ciento, por el redondeo más cercano. Por ello, definimos la rentabilidad logarítmica cuantificada yt como: yt = [100xt + 0.5] En los gráficos aparecen las series xt e yt y la distribución de frecuencias de yt. Tendremos que describir el comportamiento predictivo de una secuencia dada yt–1,...,yt–k sobre el valor de xt. Cada secuencia de yt formará un "patrón" de variación debido a que yt refleja cambios importantes ("cualitativos") en el IBEX durante varios días. Si k es grande el número de patrones será excesivo en relación al número de observaciones disponibles; si k es demasiado pequeño no capturaremos los posibles patrones de variabilidad con el horizonte temporal adecuado; por tanto la fijación de k debe ser una decisión equilibrada. En las siguientes tables aparecen, para diferentes valores de k, los patrones realmente observados y el número medio de observaciones por patrón. k np media 1 15 170 2 98 26 3 336 7.6 4 785 3.2 5 1358 1.9 6 1905 1.3 7 2247 1.1 Nuestra tarea será hallar el conjunto de valores xt que siguen a un patrón dado P(yt–1,yt– 2,yt–3) y estudiar su comportamiento estadístico. A dichos conjuntos les describiremos mediante los estadísticos "número de elementos", media y cuasi-desviación típica. Partamos de un ejemplo concreto. Sea el patrón P(–1,1,0), que consiste en una secuencia de sesiones en donde el IBEX varió aproximadamente –1%, 1% y 0% consecutivamente. En nuestra base de datos podemos comprobar que este patrón se dió en 54 ocasiones y fueron seguidos por valores variación diaria xt que tenían una media de 0.001818 y una cuasi-desviación típica 0.001490. Con estos datos podemos hacer una inferencia sobre el valor esperado de xt cuando está precedido por el patrón P. Para realizar dicha inferencia hemos usado la teoría estándard de inferencia sobre medias por medio de la distribución t-Student, bien entendido que, en nuestro caso, esto es sólo una aproximación ya que la distribución de xt es leptocúrtica. Hemos realizado el cálculo de valores de probabilidad (p-values) para la media de xt respecto a una hipótesis inicial de media igual a la media total observada para xt, y, de esta manera, hemos buscado aquellos patrones que parecen ir seguidos de un valor más anómalo al día siguiente. A continuación adjuntamos tablas mostrando los patrones con p-values unilaterales más significativos (tablas a la izquierda: significativamente por encima de la rentabilidad media global, tablas a la derecha: significativamente por debajo de la rentabilidad media global), para patrones desde 2 a 5 días. Los patrones con predicciones de variaciones negativas aparecen con p-values recíprocos (esto es, (1–p)-values). El número de patrones usados es el número de patrones observados más de una vez. Patrones de 2 días: número patrones usados = 61 1 0 -4 0 0 -2 -3 -3 1 -1 -2 2 1 -2 -7 0 4 -3 -1 4 1 1 3 2 3 0 3 -3 0 1 2 0 2 -3 0 0 -2 2 -3 0 0.0013253 0.0130294 0.0309080 0.0333243 0.0363917 0.0434966 0.0924856 0.104112 0.120030 0.122982 0.144560 0.159088 0.202887 0.209814 0.237964 0.249112 0.273788 0.286488 0.302674 0.304269 -3 -3 0 1 3 0 3 1 2 -1 2 2 0 1 0 -1 2 -2 3 -2 1 0 -2 -2 -1 -1 0 3 -3 -1 2 -2 -5 -1 4 3 -1 -7 -2 -1 0.995271 0.993993 0.987702 0.981341 0.980908 0.975922 0.973864 0.963044 0.943073 0.940435 0.928078 0.920094 0.874950 0.869517 0.851854 0.845700 0.840071 0.825154 0.799807 0.786418 -2 2 2 2 0 1 1 -3 0 -1 -2 1 0 2 2 2 -2 -1 1 2 0 -2 3 -3 0 2 -2 -2 0 -3 0 -3 1 1 2 1 -1 1 0 2 -2 1 0 0 -1 -1 -1 1 -2 1 2 1 -1 -2 2 3 -1 -1 0 -1 2 -1 0 Patrones de 3 días: número de patrones usados = 176 0 0 -2 -1 2 -1 -3 2 0 0 3 -1 0 3 -2 1 1 0 0 0 0 1 0.0011094 0 3 0.0019834 -2 2 0.0029968 -1 2 0.0044285 0 2 0.0249152 -2 -2 0.0256512 2 0 0.0266943 1 0 0.0388351 2 0 0.0407384 0 2 0.0421139 -1 -2 0.0435702 1 1 0.0441844 -1 1 0.0448534 1 -1 0.0467088 1 0 0.0514651 1 3 0.0532629 1 1 0.0570640 -1 2 0.0592112 -2 2 0.0600987 1 1 0.0676630 0.994354 0.993499 0.991804 0.985657 0.970894 0.967836 0.961507 0.955406 0.953898 0.953779 0.950930 0.948403 0.946977 0.934831 0.933792 0.931802 0.923666 0.908390 0.908348 0.901647 Patrones de 4 días: número de patrones usados = 307 0 0.0009436 1 0 2 -2 0 -2 -1 -2 -1 1 -1 -1 -2 -1 1 2 2 0 0 0 0 -2 -1 0 2 1 0 1 -1 -1 1 -1 0 -1 1 0 2 2 0 -1 1 -2 0 1 2 -1 1 0 -1 3 0 2 0 0 -1 0 1 1 1 -1 -2 1 -1 0 1 1 2 2 0 1 0 -2 1 1 2 0 0.0012881 0.0015333 0.0024248 0.0033552 0.0039377 0.0050588 0.0077390 0.0111298 0.0138418 0.0180691 0.0206474 0.0222234 0.0225905 0.0297105 0.0325949 0.0337354 0.0365904 0.0390524 0.0403351 -1 1 2 1 0 -1 1 0 0 0 0 0 1 0 -1 0 0 -2 0 1 -1 1 -2 0.994509 2 3 0 0.991804 -1 -1 0 0.985656 -1 1 -1 0.985256 0 1 -1 0.974147 1 1 2 0.971707 0 1 -1 0.969271 2 0 1 0.966123 1 2 -1 0.955061 2 1 -2 0.950590 1 0 -1 0.942912 1 2 0 0.937817 0 0 -1 0.937739 0 0 -1 0.937105 0 -1 -1 0.930715 -1 0 -2 0.927834 1 -1 0 0.921905 1 1 0 0.919387 -2 0 2 0.918614 1 0 0 0.911599 Patrones de 5 días: número de patrones usados = 389 0 0 0 0 -1 2 -1 -2 0 1 2 1 0 0 1 2 -1 0 0 -1 1 0 -1 1 -1 0 0 -2 1 0 -1 2 0 -1 1 -1 0 0 2 0 -1 0 1 1 0 0 2 2 0 1 1 -1 0 1 0 -1 -1 1 0 -1 0 0 1 2 -1 -1 1 1 0 -1 0 0 -1 2 0 0 1 0 0 1 1 1 1 0 2 1 0 -1 1 -2 0 0 1 0 1 -1 1 2 0 -1 0.0010916 0.0011807 0.0027465 0.0029274 0.0030317 0.0034237 0.0048295 0.0050588 0.0055634 0.0057345 0.0068218 0.0071306 0.0077367 0.0077390 0.0086533 0.0104256 0.0105597 0.0120354 0.0176016 0.0176292 -1 0 1 0 -1 0.997785 -2 0 1 2 0 0.987821 2 0 1 -1 0 0.985096 0 1 0 1 -1 0.982869 -1 -1 -1 1 0 0.982479 1 0 -1 1 0 0.981210 -1 1 0 0 -1 0.981176 -2 0 1 2 -1 0.979628 2 0 0 -1 0 0.975355 2 0 1 0 0 0.975122 -1 1 0 -1 1 0.964628 0 0 0 -2 0 0.960513 1 0 0 0 -1 0.959708 -2 0 -1 -1 0 0.959118 -1 0 1 -1 1 0.954605 1 0 1 0 0 0.951092 1 1 1 1 1 0.947884 -1 0 0 1 -1 0.947018 En patrones de 2 días (k = 2) el valor más significativo para medias superiores a la media general se da con el patrón (1% , 1%), con un p-value unilateral de 0.13%. Hay que tener en consideración que hay 61 k-patrones con k = 2 y ello implica que el pvalue sobre el mínimo p-value de los 61 patrones (teniendo en cuenta que los p-values tienen una distribución teóricamente uniforme en [0 , 1]) es p-value global = 1 – (1 – 0.13%)61 = 7.8% Ello indica que este patrón tiene un comportamiento predictivo bastante sugerente respecto a su existencia más allá de un artefacto muestral. Por otro lado, el 2-patrón con más significancia prediciendo un comportamiento negativo es (–3% , 1%), pero hay demasiados pocos casoso observados como para tomarlo en consideración, máxime cuando el p-value global es 25%, de inferior significatividad al anteriormente comentado. En patrones de tres días, el predictor positivo más significativo es (0% , 0% , 1%), con un p-value de 0.11% y un p-value global (contando con 176 patrones usados) de 18%. Como predictores negativos no hay ninguno digno de mención. El 4-patrón más significativo con predicción positiva apenas tienen un p-value global del 25%, lo que no lo hace particularmente interesante. Aún menos significativo es el mejor predictor negativo. Por último, en patrones de 5 días no observamos p-values globales menores del 35%, con lo cual no es particularmente digno de confianza ninguno de ellos. Conclusiones: Después de realizar las exploraciones de posibles dependencias no lineales entre una rentabilidad diaria del IBEX (desde 1990 hasta 2000) y días anteriores desde un horizonte de 2 hasta 5 sesiones, concluimos que, con una cuantificación del 1% los resultados más significativos se dan en el plazo más corto (2 sesiones) y, según vamos ampliando el plazo temporal, los resultados van siendo más débiles, lo que quizá apoye la idea de que las ineficacias del mercado se ponen más de manifiesto en el corto plazo más que en el corto-medio plazo. Quizá merecería una ulterior explicación el hecho de que sistemáticamente es más fuerte la predictibilidad de movimientos positivos que de movimientos negativos, tal y como se han comprobado en nuestra exploración.