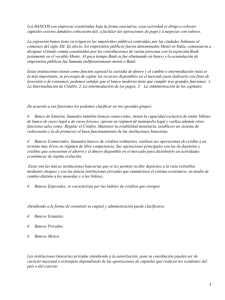

969 KB - Banco de España

Anuncio