Portada - Agrosuper

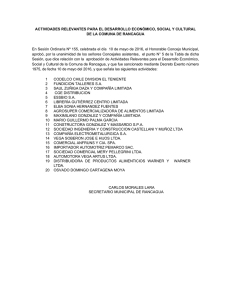

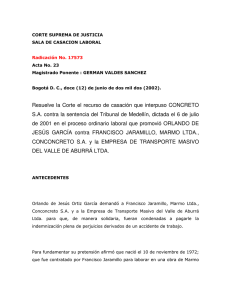

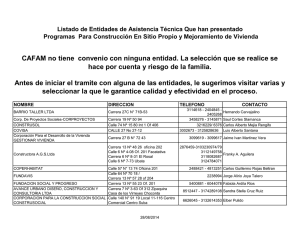

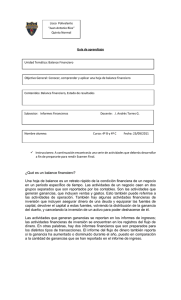

Anuncio