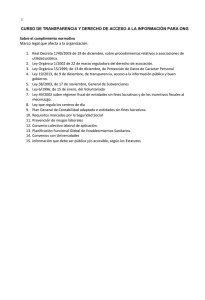

Descargar - Escuelas Católicas

Anuncio