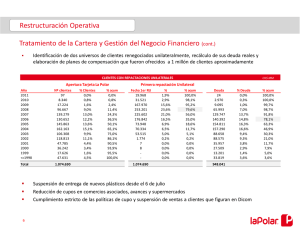

diferencias en la evolución de los precios de los alimentos frescos

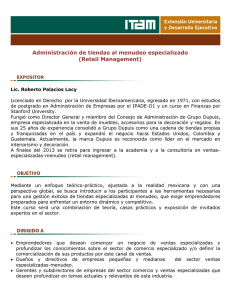

Anuncio