CAPITULO 2

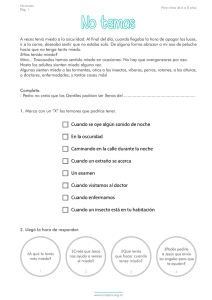

Anuncio