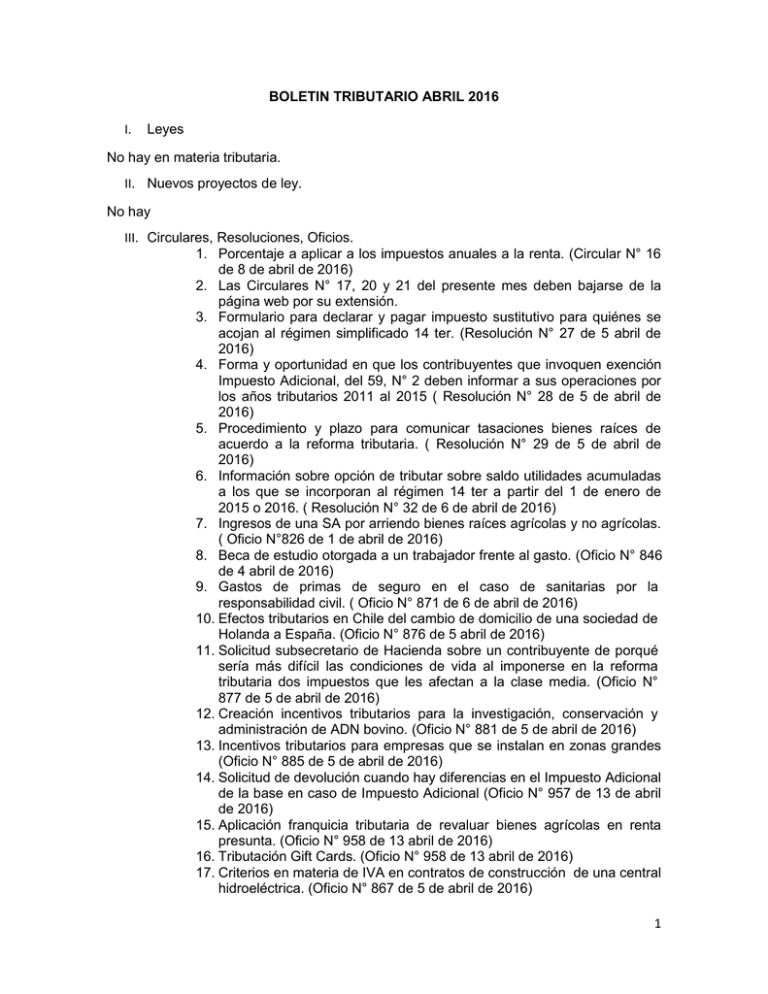

Informe Tributario - Abril 2016

Anuncio