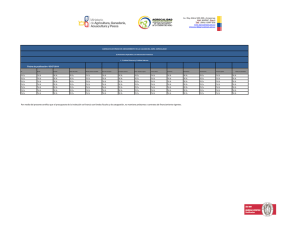

OFERTA PUBLICA Títulos Estandarizados de Renta Fija

Anuncio