Mayo 2016

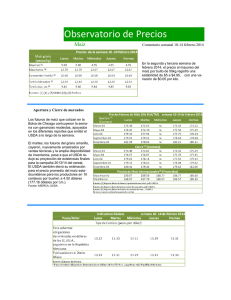

Anuncio

FUTUROS Y OPCIONES INFORME NUMERO 55 Mayo 2016 Marcelo G. Comisso Director Responsable Javier Tavani Analista Senior CONTENIDO • Mercado internacional de granos -Comentario - Avance de siembra EE.UU - Reporte WASDE • Impacto en las cotizaciones Sebastian Brudersohn Analista • Mercado local de granos Guadalupe Galambos Analista • Otros commodities Director responsable: Marcelo Gastón Comisso // Propietario: Mercado a Término de Rosario SA // Domicilio Legal: Paraguay 777, piso 15º, Rosario, Santa Fe // Nro. De Registro DNDA 5172012 // Nro. de Edición: 55 // Edición exclusivamente online. //© Copyright 2010 ROFEX ® Mercado a Término de Rosario S.A. Todos los Derechos Reservados www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados Semanas muy movidas se viven en los mercados internacionales de granos desde abril. Durante el cuarto mes del año, las excesivas lluvias en la región provocaron importantes pérdidas en la cosecha Sudamericana. Por caso, el Ministerio de Agricultura (MINAGRI) de Argentina estimó que la producción de la campaña actual se ubicaría alrededor de las 57,6 millones de toneladas, aunque advierte que de continuar las condiciones climáticas adversas, las pérdidas se irán incrementando. En Brasil, la Compañía Nacional de Abastecimiento (Conab) redujo la estimación de la cosecha sojera desde las 98,98 millones de abril hasta los 96,91 millones de toneladas actuales. En cuanto al maíz, el organismo ajustó a la baja su previsión de cosecha a 79,96 millones de toneladas desde 84,66 millones en abril. cubrir el 64% de la superficie proyectada, lo que representa un avance intersemanal de 19 puntos porcentuales. En comparación a la campaña pasada, el registro se ubicó 5 puntos porcentuales por debajo, pero si se compara contra el promedio de las últimas cinco campañas existe un avance de 14 puntos porcentuales. Campaña 2016/17: EE.UU: avance semanal de la siembra de maíz Prom-5 2016 2015 100 90 % del área proyectada COMENTARIO SOBRE EL MERCADO INTERNACIONAL DE GRANOS. 80 70 60 50 40 30 20 10 0 Fuente: elaboración propia en base a datos del USDA. En este contexto, el informe mensual de estimaciones de oferta y demanda de granos a nivel internacional que publica el Departamento de Agricultura de los EE.UU. –USDA, por sus siglas en inglés- revolucionó el mercado. La cotización de la tonelada de soja en Chicago se disparó más de 20 dólares tras conocerse el informe del 10 de mayo. En el mismo, el USDA recortó significativamente sus estimaciones sobre la cosecha sudamericana 2015/6. Además, el reporte del USDA generó muchas expectativas al dar a conocer las primeras proyecciones para la próxima campaña 2016/7 que comenzará con el ingreso de la cosecha americana de soja y maíz. En lo que refiere a la siembra de soja, que comenzó dos semanas después que la del maíz, el USDA informó que al 8/5 los agricultores habrían sembrado el 23% de la superficie proyectada, avanzando 15 puntos porcentuales respecto a la semana previa. Al igual que con el cereal, este guarismo quedó por debajo de la campaña 2015/16 (26%) pero por encima del promedio de las últimas cinco campañas (16%). Campaña 2016/17 EE.UU: avance semanal de la siembra de soja Prom-5 2016 2015 100 90 % del área proyectada Por otro lado, en abril comenzaron oficialmente las tareas de siembra en EE.UU. tanto para la soja como para el maíz. Hasta el momento, las buenas condiciones climáticas imperantes en las últimas semanas permitieron el rápido avance de estas actividades de plantación. 80 70 60 50 40 30 20 10 0 Avance siembra EE.UU. Fuente: elaboración propia en base a datos del USDA. La siembra para la nueva campaña sojera y maicera en EE.UU. avanza a gran ritmo, aprovechando las buenas condiciones climáticas en el hemisferio norte. De acuerdo al último informe semanal del avance de siembra del USDA -crop progress-, al 8 de mayo, la siembra del forrajero habría logrado Por último, de acuerdo al reporte del USDA, la condición del trigo de invierno en Estados Unidos volvió a registrar una mejora y en la actualidad la cantidad de cuadros con estado entre bueno y www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados excelente alcanza el 62% (vs. 44% de la misma semana del año pasado). Como comentáramos anteriormente, las buenas condiciones climáticas en territorio americano, y en particular en el Medioeste, propiciaron el ámbito para el rápido avance de estas primeras tareas de siembra. En cuanto a las proyecciones para los próximos días, el National Oceanic and Atmospheric Administration (NOAA) espera lluvias y temperaturas apenas por debajo de lo normal. Por el lado brasilero, el USDA redujo en 1 millón de toneladas su estimación para el ciclo actual, con lo cual la producción se ubicaría en 99 millones de toneladas. Al mismo tiempo, el USDA recortó la estimación de stocks americanos de la campaña 15/16 debido a una mayor demanda de exportación y por un mayor ritmo de molienda. De este modo, los inventarios finales americanos de soja finalizarían la actual campaña en 10,89 millones de tn., 10% por debajo de la estimación del mes previo y casi 20% menos que la primera estimación realizada en mayo del 2015. Con las nuevas estimaciones, el ratio stock/uso en EE.UU. pasó de 12% en abril a 10,67% en mayo. A nivel global, dicha relación también cayó hasta los 23,34% (vs.25% en abril). Cereales: Fuente: NOAA Reporte de estimación de oferta y demanda mundial de granos (WASDE). Campaña 2015/16 Soja: El 10 de mayo, el USDA publicó un nuevo informe mensual de estimación de oferta y demanda de granos mundial (WASDE por sus siglas en inglés). En el mismo, el organismo americano, tal como se esperaba, recortó significativamente la producción sudamericana, en particular la de Argentina. Perjudicada por el exceso de lluvias durante el mes de abril, la cosecha argentina para la actual campaña se estimó en 56,5 millones de toneladas (vs. 59 millones estimadas en abril). De acuerdo al reporte, 43,2 millones de tn. irán a la industria y 11,2 millones se exportarán directamente. Algo similar sucedió con las estimaciones realizadas por el USDA sobre el maíz. Durante abril, la sequía en los estados maiceros de Brasil afectó la safrinha del cereal. De este modo, el organismo recortó la estimación de producción brasilera 3,6%, llevándola desde 84 a 81 millones de toneladas para la campaña 2015/6. También para Argentina, aunque por exceso de lluvias, el USDA recortó la estimación de producción de 28 a 27 millones de toneladas. De este modo, la proyección de stock finales del ciclo 2015/16 para Brasil y Argentina cayeron 8,8% y 0,6%, respectivamente. En EE.UU. la mayor estimación de exportación también llevó a una reducción de los inventarios finales proyectados para su actual ciclo. Ahora los stocks americanos para la campaña 2015/16 se estiman en 45,79 millones de tn. menor que los 47,29 millones estimados en abril, pero aún por encima de los inventarios de los últimos cinco años. Finalmente, respecto al trigo, el USDA no realizó mayores cambios en su estimación para el ciclo 2015/16. Campaña 2016/7 Sin dudas el reporte del USDA de mayo es uno de los informes más esperados por los mercados agropecuarios ya que en él se presentan los www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados Por el lado de la demanda, se espera un nuevo crecimiento de las importaciones de China, el mayor consumidor del mundo, que adquiriría 87 millones de toneladas de soja. Si bien esto implicaría un aumento del 4,8% en la demanda china, en términos porcentuales sería el menor crecimiento desde la campaña 2012/13, un síntoma de la ralentización económica del gigante asiático. Stock EE.UU (eje der) Ratio stock-uso mundial (eje izq) 35% Ratio stock-uso EE.UU. (eje izq) 18 14 25% 12 20% 10 15% 8 6 10% 4 5% Millones de toneladas 16 30% 2 2016/17 may'16 2014/2015 2012/2013 2010/2011 2008/2009 2006/2007 2004/2005 2002/2003 2000/2001 0 1998/1999 0% 1996/1997 En cuanto a la producción sojera, se proyecta 57 millones para Argentina (+0,9% respecto a la campaña actual) y 103 millones para Brasil (+4% respecto 2015/16). De concretarse la proyección brasilera, marcaría un récord histórico para nuestro principal socio comercial. Por el lado de EE.UU., se espera una reconversión del área productiva de la soja hacia maíz, por lo cual, el área cosechada proyectada para dicho país se situaría en 32,94 millones de has., 170 mil has. menos que en 2015/16. De este modo, la producción americana descendería 3,3% hasta ubicarse en 103,42 millones de tn. (un nivel de producción muy similar al de Brasil). En su conjunto, la cosecha a nivel mundial alcanzaría las 324,2 millones de toneladas, 9 millones más que en el presente ciclo. Mercado de Soja: Balance proyectado para el ciclo 2016/17 1994/1995 Por el lado de la oleaginosa, el USDA espera finalizar la campaña 2016/17 con stocks muchos más ajustados que los actuales. En rigor, de acuerdo a las estimaciones del organismo, EE.UU. terminaría el ciclo con 8,29 millones de toneladas, nada menos que 24% por debajo que en la actual campaña. A nivel global se esperan stocks también más ajustados (68,21 millones de tn. vs. 74,25 millones actuales). De acuerdo a la producción americana y global esperada, el ratio stock/uso se situaría en 7,76% para EE.UU. y 20,80% a nivel global. Estos indicadores, que se presentan por debajo del promedio de los últimos 25 años, darían la pauta de una situación más tensa en el mercado de la soja. A su vez, la demanda para crushing crecería significativamente en los principales países productores y consumidores de la oleaginosa, salvo en Argentina. De este modo, se espera que la industria de molienda demande 43,1 millones de toneladas en Brasil (+7,75% en la comparación interanual), 87 millones en China (+6,36%) y 52,12 millones en EE.UU. (+1,86%). 1992/1993 Soja: Al mismo tiempo, la exportación americana proyectada crecería 8,3% hasta las 51,3 millones de toneladas, lo que la dejaría en la segunda posición a nivel global, sólo por detrás de Brasil (que se espera que exporte 60,20 millones de tn., +1,2% respecto a 2015/16). 1990/1991 primeros trazos para el nuevo ciclo comercial agrícola. De este modo, y como confirmación de lo expuesto en el Outlook Forum de febrero y en línea con la intención de siembra de los productores americanos reportada en marzo, el USDA difundió las proyecciones para el ciclo 2016/17 que comenzará con el ingreso de la cosecha gruesa de la soja y maíz americano. Fuente: elaboración propia en base a datos del USDA. Cereales: Por el lado del maíz, el USDA estimó una producción récord a nivel mundial de 1.011 millones de toneladas, 42 millones más que en esta campaña, siendo nuevamente EE.UU. el principal productor del mundo con más del 36% de la producción global. Tal como comentáramos más arriba, el USDA proyectó una producción récord americana de maíz para el ciclo 2016/17. La misma, se ubicaría en torno a las 366,5 millones de toneladas, 6,1% por encima de la actual campaña. Esto se debe a que, pese a los menores yields proyectados, el organismo estima que el área cosechada en EE.UU. será finalmente 34,76 millones de hectáreas, 6% más que en el ciclo presente y sólo superada por la campaña 2007/8. La reconversión del área en el país del norte ya se preveía en el foro de perspectivas de febrero y en la intención de siembra www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados A nivel global, los menores volumenes proyectados de comercio se volcarían en mayores inventarios finales. En rigor, el stock al cierre del ciclo 2016/17 sería 257,34 millones de toneladas, un nivel sin precedentes. Mercado de Trigo: Balance proyectado para el ciclo 2016/17 Inventarios Total Mundial.(eje der.) Ratio Stock/uso Mundial (eje izq.) 40% 300 En cuanto a Argentina, el USDA proyecta una producción récord de 34 millones de toneladas. Lo mismo sucede con las exportaciones de nuestro país, que se ubicarían en 23 millones de toneladas, muy cerca de las 24 millones de Brasil. Ratio Stock/Uso 35% 250 30% 200 25% 20% 150 15% 100 10% 50 5% 2016/17 may'16 2014/2015 2012/2013 2010/2011 2008/2009 2006/2007 2004/2005 2002/2003 2000/2001 1998/1999 1996/1997 1994/1995 1992/1993 Fuente: elaboración propia en base a datos del USDA. De esta forma, la producción estos tres cultivos para la volvería a marcar un nuevo millones de toneladas, 1,1% campaña actual. Mercado de Maíz: Balance proyectado para el ciclo 2016/17 global conjunto de campaña 2016/17 récord con 2.062 por encima de la Producción Mundial de Soja, Maíz y Trigo (en millones de tn.) Ratio stock-uso EE.UU. (eje izq) 2.400 35,0% 60 30,0% 50 25,0% 40 20,0% 30 15,0% 20 10,0% 5,0% 10 0,0% 0 Trigo Maíz Soja 2.000 Millones de toneladas Stock EE.UU (eje der) Ratio stock-uso mundial (eje izq) 0 1990/1991 0% No obstante la proyección de crecimiento de la producción sudamericana y de EE.UU., los inventarios finales estimados a nivel global quedarían prácticamente inalterados respecto a los actuales (207 millones de tn.), principalmente por el aumento esperado de la demanda mundial para alimentación y forraje. De este modo, el ratio stock/uso a nivel global 20,5% (vs.21,5% de 2015/16). Millones de tonelads de los productores americanos en marzo que, observando los atractivos márgenes a cosecha del maíz en relación a la soja, decidieron destinar más hectáreas al primer cultivo. En este escenario, los inventarios americanos al final de la campaña serían 54,68 millones, casi 20% por encima de los actuales y marcando un nuevo máximo histórico. Así, el ratio stock/uso en EE.UU. alcanzaría el 17,6% (vs.15,2% actuales) 1.600 1.200 800 Fuente: elaboración propia en base a datos del USDA. Finalmente, para el trigo el USDA proyecta un área cosechada en EE.UU. de 17,31 millones de hectáreas, 9% menor que en el ciclo actual. En cuanto a la producción, se espera una retracción en los principales productores del mundo: la Unión Europea y la ex URSS. Por el lado de Argentina, se espera un crecimiento en la producción del 28%, pasando de las 11,3 millones de tn. actuales a las 14,5 millones. 0 1990/1991 1991/1992 1992/1993 1993/1994 1994/1995 1995/1996 1996/1997 1997/1998 1998/1999 1999/2000 2000/2001 2001/2002 2002/2003 2003/2004 2004/2005 2005/2006 2006/2007 2007/2008 2008/2009 2009/2010 2010/2011 2011/2012 2012/2013 2013/2014 2014/2015 2016/17 may'16 2016/17 may'16 2014/2015 2012/2013 2010/2011 2008/2009 2006/2007 2004/2005 2002/2003 2000/2001 1998/1999 1996/1997 1994/1995 1992/1993 1990/1991 400 Fuente: elaboración propia en base a datos del USDA. Impacto en las cotizaciones de Chicago: Tras conocerse el informe del USDA, y presionada por los ajustados stocks proyectados, la soja se disparó 5,6% y finalizó la rueda del 10 de mayo en US$ 395 por tonelada, un nivel que no alcanzaba desde septiembre 2014. Por el lado del maíz, la cotización en Chicago subió un 2,6% hasta los US$ www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 148. Por su parte, el trigo tampoco estuvo ajeno a las subas generales de los granos y ascendió hasta los US$ 166. Con el correr de los días el precio de la soja se ubicó en torno a los US$ 190, y el de maíz y trigo aumentó entre el 4% y 5%. Curva de Futuros de Maíz CBOT US$/tn 16/05/2016 164 162 160 Cosecha Sudamericana 2016/17 158 156 Cotización de la primera posición de futuros agrícolas en Chicago (US$/tn) Soja (eje izq) Maíz (eje der) 154 Cosecha americana 2016/17 152 Trigo (eje der) 650 500 150 600 450 148 400 146 550 500 15/04/2016 166 350 450 300 400 250 350 Fuente: elaboración propia en base a datos del USDA. 200 300 02/2016 11/2015 08/2015 05/2015 02/2015 11/2014 08/2014 05/2014 02/2014 11/2013 08/2013 05/2013 02/2013 11/2012 08/2012 05/2012 02/2012 11/2011 100 08/2011 200 05/2011 150 02/2011 250 Fuente: elaboración propia en base a datos del USDA. El aumento en las cotizaciones de los granos tras conocerse el reporte del USDA, se vio reflejado en el desplazamiento hacia arriba de la curva de futuros en Chicago. Así, en la principal plaza del mundo no sólo el contrato más cercano –con vencimiento en julio de este año- se revalorizó, sino tambien toda la curva de futuros, avanzando en promedio más de 30 dólares respecto a las cotizaciones del 15 de abril. Curva de futuros de soja CBOT En este contexto, tras el informe, los especuladores que operan en el mercado de Chicago aumentaron por quinta semana consecutiva su posición neta comprada en soja y, aunque siguen netamente comprados en maíz, empezaron a desarmar su posición en el cereal. Así, el último dato de la Commodity Futures Trading Commission (CFTC), correspondiente al 10 de mayo, arrojó una posición neta comprada en soja de 33,49 millones de toneladas (+18% respecto a la semana previa). En el caso del maíz, la posición neta comprada se redujo por segunda semana consecutiva y hoy se ubica en 17 millones de toneladas. Finalmente, en trigo, los especuladores se encuentran vendidos en 11 millones de tn. (vs. 9,7 millones de tn. de la semana anterior). US$/tn 16/05/2016 15/04/2016 395 390 Posición Neta Comprada Participantes Especulativos en Futuros y Opciones CBOT 385 380 Maíz 375 365 Cosecha americana 2016/17 Cosecha Sudamericana 2016/17 Soja 360 355 350 345 50 Millones de Toneladas 370 Trigo 60 40 30 20 10 0 -10 En cuanto a la curva de futuros de maíz, en el último mes, el aumento en el promedio de las cotizaciones de futuros para todos las posiciones fue superior a los 5 dólares. -20 jul-08 nov-08 mar-09 jul-09 nov-09 mar-10 jul-10 nov-10 mar-11 jul-11 nov-11 mar-12 jul-12 nov-12 mar-13 jul-13 nov-13 mar-14 jul-14 nov-14 mar-15 jul-15 nov-15 mar-16 Fuente: elaboración propia en base a datos del USDA. Fuente: elaboración propia en base a datos del CBOT. Por último, un factor que también presiona las cotizaciones de los granos es el dólar. Tras una nueva reunión del Federal Open Market Committee www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados (FOMC) el 25 y 26 de abril, la Fed decidió dejar las tasas de referencia inalteradas en el rango 0,25 al 0,50%. Durante los últimos años, la política laxa del principal banco central del mundo depreció mucho al dólar, encareciendo el comercio de commodities por ser la moneda en la cual están denominadas la mayoria de estos productos en los mercados internacionales. En lo que va del año, el índice dólar - compuesto por una media ponderada del valor del dólar estadounidense en relación a otras divisas importantes- se ubica en 94 actualmente, cuando al comenzar el año estaba en torno a 100, lo que supone una depreciación del dólar a nivel global del orden del 6%, que actúa como soporte para la cotización de las commodities. Soja vs. dólar 410 Soja Índice Dólar (der.) 395 99 380 Dólares por Tonelada 100 98 365 97 Rosario ajustó la estimación de 59 a 55 millones de toneladas. Además, de acuerdo al mismo organismo, al 5 de mayo se llevaba cosechado el 21% del área total sembrada de maíz. Por el lado de la soja, a la misma fecha, se llevaba cosechado 41% del área sembrada (vs. 24% de la semana anterior). En este contexto de pérdidas generalizadas en la producción de granos, los precios se dispararon en la plaza local, en línea con lo ocurrido en los mercados internacionales. En la Bolsa de Rosario, el precio cámara de la soja cotiza alrededor de los $ 3.900, lo que implica una suba nominal del 100% en la comparación interanual y del 29% medido en dólares (como resultado de combinar la depreciación del peso y la suba de las cotizaciones en dólares). En la misma bolsa, la cotización cámara del maíz se ubica en $ 2.500 y del trigo en $2.400, cuando a principio de año estaban en $1.780 y $ 1.700, respectivamente. 350 96 Precio Cámara en Rosario ($/tn) 335 95 320 94 305 4.000 Soja 290 93 3.500 275 92 3.000 Trigo Maíz 2.500 Fuente: elaboración propia en base a datos de Reuters. 2.000 1.500 1.000 04/2016 01/2016 10/2015 07/2015 04/2015 01/2015 10/2014 07/2014 04/2014 01/2014 500 COMENTARIO SOBRE EL MERCADO LOCAL DE GRANOS. Fuente: elaboración propia en base a datos de Reuters. Las intensas lluvias de abril van a dejar importantes consecuencias para el sector agropecuario nacional. La abundante y constante caída de agua afectó la logística de la soja y maíz justo en plena cosecha. Tal como indica el Ministerio de Agricultura (MINAGRI), dicha situación está generando pérdidas de superficie, por anegamiento temporario, y de calidad por manchado y brotado de los granos. Además pérdidas de rendimiento potencial por dehiscencia y pudrición de vainas. La nueva estimación oficial sobre la producción 2015/16 del país se ubicó en 57,6 millones de toneladas. En cuanto a estimaciones privadas, la Guía Estratégica para el Agro que realiza la Bolsa de Comercio de En cuanto a la comercialización, de acuerdo al informe semanal de compras, ventas y embarques del Minagri, al 4 de mayo, el conjunto de las compras de soja de la industria y de la exportación acumulaba 20,6 millones de toneladas, el 35,8% de la estimación oficial de producción para la actual campaña. La demanda de la industria se adjudicó el 61% del total de la compras, mientras que la exportación del poroto de soja se quedó con el resto. Para tener un registro más actualizado sobre la comercialización de la producción argentina de soja, hay que sumar las operaciones por 2.004.795 www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados toneladas que informó Siogranos entre el 5 y 16 de mayo. Ciclo Comercial Producción Total Compras Internas Ciclo 2015/16 57,6 20,6 Ciclo 2014/15 61,4 21,0 Prom-5 48,9 19,2 12,4 11,6 12,0 8,0 9,2 8,1 con precio firme 5,6 5,4 5,3 Compras Industria 12,6 11,7 11,1 Total con precio firme Compras Exportación 6,8 6,3 6,7 Ratio Compras/Producción con precio Firme 35,8% 34,1% 39,3% % Producción con precio firme 21,5% 19,0% 24,6% crudo- provocaron importantes alzas en el precio del barril de petróleo WTI. En este sentido, el crudo se encuentra por encima de los 47 dólares por barril, lo cual implica un aumento del 18% respecto al mes previo y 20 dólares más que en febrero. En lo que va del año, el petróleo recuperó 30% de su valor. Petróleo WTI: Precio del barril de petróleo 140 Fuente: Elaboración propia en base a datos MAGyP. Liquidación de Divisas Oleaginosos y Cerealeros Compra Neta de Divisas del BCRA 4.000 3.500 Liquidación de Divisas Oleaginosas y Cerealeros Compra Neta de Divisas del BCRA 2.500 2.000 1.500 1.000 500 0 -500 -1.000 ene-11 mar-11 may-11 jul-11 sep-11 nov-11 ene-12 mar-12 may-12 jul-12 sep-12 nov-12 ene-13 mar-13 may-13 jul-13 sep-13 nov-13 ene-14 mar-14 may-14 jul-14 sep-14 nov-14 ene-15 mar-15 may-15 jul-15 sep-15 nov-15 ene-16 mar-16 may-16 Millones de Dólares 3.000 -1.500 US$ / barril 120 100 80 60 40 sep-15 mar-16 sep-14 mar-15 sep-13 mar-14 sep-12 mar-13 sep-11 mar-12 sep-10 mar-11 sep-09 mar-10 sep-08 sep-07 mar-09 20 mar-08 En cuanto a la liquidación de la cosecha, la Cámara de la Industria Aceitera de la República Argentina (CIARA) y el Centro de Exportadores de Cereales (CEC), indicó que durante la semana del 9 al 13 de mayo se liquidaron 674 millones de dólares, 48% por encima de la semana previa pero 9% por debajo de la misma semana del año pasado. En lo que va del año, se llevan liquidados 9.125 millones de dólares, 31% más que el acumulado durante el mismo período del año pasado. Fuente: elaboración propia en base a datos de Reuters. Finalmente, en los últimos días el oro superó los US$ 1.300 por onza y marcó su mayor cotización de los últimos quince meses. Nuevamente, la debilidad exhibida por el dólar y el flight to quality desde principio de año está presionando la cotización del metal precioso. Precisamente, este último factor suele darse cuando los mercados globales caen significativamente –como sucedió durante todo el año- y la renta variable se encuentra en una espiral bajista. -2.000 Cotización del oro (US$ por onza troy) -2.500 -3.000 Fuente: elaboración propia en base a datos del CIARA. 2.000 1.900 1.700 1.600 1.500 1.400 1.300 1.200 1.100 Fuente: elaboración propia en base a datos de Reuters. www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados oct-15 feb-16 jun-15 feb-15 oct-14 jun-14 oct-13 feb-14 jun-13 feb-13 oct-12 jun-12 oct-11 feb-12 jun-11 feb-11 1.000 oct-10 En lo que respecta al petróleo y al oro, productos que se pueden operar en Rofex, las cotizaciones repuntaron considerablemente durante las últimas semanas. Por un lado, la reducción de la producción en las naciones productoras localizadas en la región del Golfo Pérsico y en EE.UU., los incendios forestales en Canadá -uno de los principales abastecedores extranjeros de EEUU- y los problemas geopolíticos en Libia y Nigeria -el mayor exportador africano de 1.800 jun-10 Otros commodities: