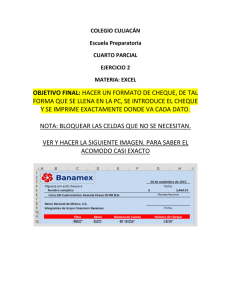

4. La forma del cheque

Anuncio

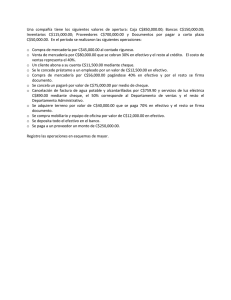

Nociones Introductorias 4. La forma del cheque Aunque la Ley Cambiaria no contiene un concepto legal de cheque, podemos definirlo como "un título de crédito, formal y completo, por medio del cual una persona (librador) manda u ordena a una entidad de crédito (librado) el pago de una cierta cantidad de dinero previamente situada en poder de aquélla, a la orden del mandante o de un tercero (tomador), quedando obligados solidariamente todos los firmantes". En cuanto a su origen histórico, no existe unanimidad, si bien todo parece indicar que, al igual que la letra y el pagaré, tuvo lugar en la península italiana en la Edad Media, aunque todo el mérito de su desarrollo posterior, a partir del siglo XVIII, se debe a la práctica bancaria inglesa, desde donde pasó de nuevo al Continente. En opinión de GARRIGUES426, la denominación actual de cheque -en inglés check- tiene su origen en la costumbre de los reyes ingleses de expedir mandatos de pago contra su Tesorería -cuyo departamento recibe en inglés el nombre de Exchequer- llamándose, por tanto exchequer bill a esos documentos en los que ordenaban el pago. Para los ingleses -Bill of Exchange Act, 1882; y Crossed Cheque Act, 1906el cheque se concibe como una letra de cambio librada contra un banquero y pagadera a la vista, lo que viene a significar que el cheque viene a ser una modalidad de letra de cambio, con las propias cláusulas de ella. En España tuvo el cheque su entrada por vía legislativa en el Código de 427 Comercio de 1885 y, según URIA , los redactores del Código eran conscientes de que introducían una institución inglesa, de gran importancia bancaria en los tiempos modernos. Aunque el Código no exigía la cualidad de banquero para ser librado de un cheque (ex arts. 534 a 543 C.Co.), eran los bancos quienes práctica426. Vid. GARRIGUES, Joaquín, "Curso...", pág. 930. 427. Vid. URIA, Rodrigo, "Derecho...", pág. 1028. - 148 - Antonino Vázquez Bonome mente monopolizaban la posición de librado, atendiendo los pagos con cargo a una cuenta corriente previamente abierta por el librador, en la que éste habría de tener fondos disponibles depositados. Son muchas las analogías entre ambas instituciones -o sea entre la letra y el pagaré- hasta el punto de que algunos de los preceptos que las regulan tienen una redacción idéntica; ambos son mandatos de pago, en los que existen tres personajes: un librador, un librado y un tomador; y en los dos responden solidariamente quienes estampen sus firmas en ellos. Pero también son grandes las diferencias, y además numerosas, como podemos observar a continuación: a) La primera diferencia es el nombre, si falta el cual, ni la letra es letra, ni el cheque es cheque. b) El cheque exige una previa disposición de fondos en poder del librado, mientras que este requisito no es exigible en la letra. c) El librado en el cheque es siempre una entidad de crédito, mientras que en la letra de cambio puede serlo cualquier persona. d) La letra puede aceptarse, el cheque no. e) El cheque es siempre pagadero a la vista, aunque lleve escrita una fecha posterior y, por tanto, ya nace vencido, mientras que la letra puede librarse también a un vencimiento posterior a la fecha de su emisión. f) El obligado principal en la letra es el librado aceptante, que asume el pago de una deuda propia, mientras que en el cheque no lo es el librado, porque éste no asume una obligación propia, sino que se ocupa únicamente de su pago por cuenta del librador. g) Mientras se exige extender la letra en un impreso timbrado sujeto a modelo oficial, este requisito no rige para el cheque. - 149 - Nociones Introductorias h) En su función económica, la letra sirve de instrumento de crédito, en tanto que el cheque es más bien un medio de pago. Pero volviendo con la forma, hay asimismo grandes difeferencias, notándose a simple vista su distinto aspecto y tamaño, pues la letra, como hemos dicho, deberá extenderse en un efecto timbrado, mientras que el cheque irá cubierto en un talonario que será facilitado por el propio banco librado, con el cual el librador habrá concertado previamente un contrato de cuenta corriente en el que estará incluido un pacto de cheque; y por otra parte, el formato del cheque es de menor tamaño428. Para que un cheque sea considerado como tal, deberá contener: 1) la denominación de "cheque"; 2) un mandato de pago de una suma determinada en pesetas429 o moneda extranjera convertible admitida a cotización oficial; 3) el nombre del librado que será necesariamente un banco; 4) el lugar de pago; 5) la fecha y el lugar de emisión; y 7) la firma del expedidor o librador del cheque (art. 94 L.C.). 5. La normalización de los títulos cambiarios Según el Diccionario de la Real Academia430, el vocablo normalizar significa "regularizar o poner en orden lo que no lo estaba", y también "hacer que una cosa sea normal"; pero en una tercera acepción, que es la que aquí interesa al objeto de nuestro estudio, significa "tipificar, ajustar un modelo a un tipo, modelo o norma"; y a su vez la voz tipificar tiene varios significados, de entre los cuales nos quedamos con el que describe este vocablo como "ajustar varias cosas semejantes a un tipo o norma común". 428. Vid. al final del libro, en "Formularios Procesales", los modelos normalizados de cheque, para su tratamiento informatizado. 429. Actualmente la moneda de curso legal en España y demás países de la Unión Europea es el euro. 430. Vid. REAL ACADEMIA ESPAÑOLA, "Diccionario de la Lengua...", voces "normalizar" y "tipificar", págs. 1447 y 1981. - 150 - Antonino Vázquez Bonome Aplicando estas definiciones a los títulos cambiarios, puede decirse que la normalización consiste en la unificación formal de sus modelos usuales, ajustándolos a una norma común para cada uno de ellos, o sea un modelo uniforme para la letra de cambio, otro para el pagaré y otro para el cheque, cuyos modelos no son, por cierto, iguales entre sí, aunque tienen ciertas coincidencias, como es natural. a) La necesidad de la normalización Como ya hemos indicado431, la normalización de los títulos cambarios comenzó en 1973, a iniciativa del CSB, para el cheque de cuenta corriente, con la finalidad de facilitar las operaciones intercambiarias mediante la lectura magnética de los documentos432. Aunque entonces no era requisito esencial que el librado del cheque tuviese que ser necesariamente un banco, como exige en la actualidad la Ley Cambiaria, el caso es que, de hecho, las entidades bancarias ya monopolizaban el tráfico del cheque, favorecidas por la comodidad que suponía para los usuarios el libramiento de estos títulos contra su propia cuenta corriente. Por otra parte, la transmisión de operaciones financieras entre bancos aconsejaba a éstos la unificación de criterios respecto a los datos a transmitir, sintiéndose también la necesidad de unificar el sistema de codificación de la cuenta corriente en la que habría de adeudarse el cheque; un sistema que posteriormente sería objeto de algunos retoques. b) Los modelos normalizados de los títulos cambiarios Cuando la Ley Cambiaria de 1985 dejó un resquicio para la implantación del sistema de truncamiento, un año después el CSB aprobó el sistema que, con algunas modificaciones, es el que rige en la actualidad y que, 431. Vid. supra, en este Cap. I.B.3.a), "Los sistemas cambiarios en nuestro entorno europeo: el sistema francés". 432. Vid. ROBLES, "Sistema...", JCH, pág. 2.1. - 151 - Nociones Introductorias como ya hemos dicho, trunca o interrumpe la circulación de estos títulos, únicamente de un modo parcial, al no haber sido posible extender el truncamiento hasta el mismo origen del documento, a causa de las limitaciones legales contenidas implícitamente en la vigente Ley Cambiaria. Estos procedimientos de truncamiento exigen: códigos convencionales comunes; compatibilidad entre las bases de datos; y los documentos-papel -tanto los originarios que quedan inmovilizados, como los que se entregan en sustitución como comprobantes de pago- deberán ajustarse a modelos uniformes y normalizados. La generalización y puesta en práctica de estos procedimientos que los bancos lograron imponer a los usuarios, acabaron por convertirs en usos cambiarios. 1) Aspectos a los que afecta la normalización. Actualmente, los aspectos a los que afecta la normalización de los títulos 433 cambiarios son los siguientes : a) El formato, que en la letra de cambio y en el pagaré comercial o común, tiene -por igual para ambos- unas dimensiones normalizadas de 210 x 101,6 mm., con una tolerancia máxima de ± 2 mm.; mientras que en el pagaré de cuenta corriente y en el cheque las dimensiones son de 175 x 80 mm. b) La distribución de espacios, establecida mediante una fórmula preimpresa integrada por viñetas en blanco434, que posteriormente se personalizan escribiendo en ellas los datos de las respectivas cláusulas individualizadoras, apreciándose las siguientes partes diferenciadas: - El texto definitorio del título de que se trate (o sea, de la letra, pagaré o cheque propiamente dichos), comprendiendo varias viñetas libres de texto o en blanco, para alojar en cada una de ellas las cláusulas esenciales. 433. Vid. ROBLES, "Sistema...", JCH, pág. 2.1 ss.; y JTC, págs. 1.3 ss. 434. Este aspecto también se observa en la letra de cambio francesa, según informan DEVEZE et PETEL, "Droit...", pág. 14. - 152 - Antonino Vázquez Bonome - Otras viñetas destinadas a la domiciliación bancaria con los datos codificados por medio de números, que se refieren a la entidad bancaria, a la sucursal, a un dígito de control y al número de la cuenta corriente. - Un espacio para el timbre, que en la letra de cambio ya está preimpreso, mientras que en el pagaré comercial existe un hueco en blanco destinado para adherir timbres móviles; y en el cheque no se destina espacio alguno para el timbre. - Un espacio destinado al nombre y logotipo del emisor del título preimpreso (o sea el firmante del pagaré comercial, el banco domiciliatario del pagaré de cuenta corriente, y el banco librado en el cheque, mientras que en la letra no se dedica espacio alguno a esta finalidad). - La parte inferior, reservada para la impresión de caracteres magnéticos. - En el dorso se dedican espacios para impresión codificada, así como para el aval de la letra de cambio, para el endoso de ésta y del pagaré comercial; no existiendo ninguna impresión en el dorso del pagaré de cuenta corriente ni en el cheque. c) El soporte de papel debe reunir unas características predeterminadas, en color, peso o gramaje, espesor, rigidez, resistencia a rotura, porosidad y ausencia de partículas metálicas. d) Salvo la letra de cambio (que la imprime el Estado) la impresión tipográfica del cheque y del pagaré es discrecionalmente elegida por cada ente emisor, procurando que no se modifiquen las especificaciones básicas para lograr la necesaria uniformidad; y en los cheques la tinta de impresión del fondo deberá ser infalsificable. De lo dicho se desprende que, con la implantación de las nuevas tecnologías, los títulos cambiarios sufrieron grandes mutaciones que afectaron a su soporte, formato, distribución de espacios y escritura -aunque no a sus cláusulas esenciales-, lo que se ha debido principalmente a la iniciativa de las instituciones bancarias, en su objetivo de lograr una economía de costes, y una mayor rapidez en las operaciones. - 153 - Nociones Introductorias Aunque los modelos normalizados de cheque y pagaré no tienen un carácter oficial y obligatorio como en la letra de cambio, en la práctica circulan como si así fuese, porque las entidades de crédito no admiten otros modelos para su circulación interbancaria informatizada; todo ello al margen de su aptitud para ejercitar una acción cambiaria. Cerrando este comentario, diremos que con la normalización como instrumento al servicio de los circuitos bancarios, se ha acrecentado la dependencia del usuario respecto a las entidades de crédito, lo que conduce en definitiva a un dominio prácticamente absoluto del mercado cambiario por parte de aquéllas que, para bien o para mal, van imponiendo sus criterios de modo unilateral, es decir, sin intervenir los usuarios; con lo que el modus operandi bancario tiende a imponerse como usos cambiarios, como ya hemos indicado repetidamente. 435 2) El modelo normalizado de letra de cambio . El último modelo normalizado de efecto timbrado de letra de cambio, aprobado por la O.M. de 30 de junio de 1999, ha sido motivado por la puesta en circulación del euro como nueva moneda de curso legal en España, que sería cooficial con la peseta durante el período transitorio, para quedar al final del mismo el euro como moneda única común. A continuación insertamos el último modelo de letra de cambio, en un tamaño reducido convenientemente, por razones de espacio: - 154 - Antonino Vázquez Bonome Este modelo contempla el sistema bi-monetario temporal (euro y peseta) y, salvo esta circunstancia, mantiene las mismas cláusulas con los correspondientes espacios para alojar en ellos los datos informatizados; no variando tampoco el tamaño del soporte de papel, que sigue siendo de 200 x 101,6 mm., presentando, en lo demás, algunas novedades que indicamos seguidamente. El reverso tiene destinados tres espacios para aval, endoso y un espacio en blanco para otra cláusula. 3) Variaciones respecto al modelo anterior. A primera vista observamos una variación en el aspecto, pues tiene un colorido distinto, como diferente es también la distribución de las viñetas y la ubicación de las cláusulas con los correspondientes espacios, lo que, en principio, no parece tener mayor trascendencia. Pero hay otras novedades: unas, que mejoran el modelo anteriormente vigente; y otras, menos afortunadas, en nuestra modesta opinión: - El timbre de la letra se expresa en las dos monedas (euros y pesetas), mientras que anteriormente se refería únicamente a pesetas. - Entre la casilla destinada al "lugar de libramiento" y la reservada para el "importe", se ha dejado un hueco para la clase de "moneda", lo que sirve de recordatorio, en tanto que en el modelo anterior no se mencionaba ningún tipo de unidad monetaria, lo que era origen de omisiones no deseadas. - Otra novedad que observamos es que el espacio dedicado al "acepto" es de tamaño exiguo, pues apenas cabe la firma del aceptante y, lo que es peor, no queda espacio para limitar la aceptación a una cantidad menor de la que figura en el título, lo cual ha sido reprochado por la doctrina, que 435. Vid. al final del libro, en "Formularios Procesales", las fórmulas usuales para cubrir el anverso del modelo oficial de letra de cambio. - 155 - Nociones Introductorias considera que ahora "habrá que escribir con letra microscópica o buscar otro lugar para hacerlo"436. - El espacio destinado a "cláusulas" ha quedado reducido a la mínima expresión, lo que únicamente permitirá escribir una fórmula breve como "sin gastos", "con protesto" u otras que ocupen poco espacio, siendo muy justa, o acaso, insuficiente, para acoger una fórmula bastante usual como por ejemplo, "con protesto o declaración equivalente", salvo que, como dice GARCIA VILLAVERDE se utilice escritura "de tamaño minúsculo"437. - La viñeta asignada al "librado" está ahora más detallada, pues antes únicamente figuraba la referencia al "nombre y domicilio" y ahora añade la "Población", el código postal "(C.P.)" y la "Provincia", lo cual ha sido también considerado innecesario porque con el nombre y el domicilio ya se sobreentendía que iban comprendidos los datos necesarios para la localización específica del librado. Y si se consideraba necesario incluir tales datos, se pregunta el mismo autor por qué razón no se hizo lo mismo con el librador438. En cuanto al reverso de la letra, no se aprecia alteración respecto al modelo anterior. 4) En particular, el modelo francés de letra normalizada. Traemos aquí, en particular, el modelo francés de letra de cambio normalizada, por varias razones: a) Francia adoptó como España el sistema jurídico ginebrino; b) nuestros vecinos del Norte han sido pioneros en la aplicación de las nuevas tecnologías a la circulación cambiaria; c) nuestro sistema de la letra truncada se ha inspirado el sistema francés; y d) nos llevan delantera en la aplicación de la informática a la circulación cambiaria y sus experiencias pueden sernos de utilidad. 436. Vid. GARCIA VILLAVERDE, Rafael, "Un nuevo modelo de letra de cambio", Actualidad Jurídica Aranzadi, núm. 405, 16 septiembre 1999, págs. 1 ss., 5. 437. Vid. GARCIA VILLAVERDE, Rafael, "Un nuevo...", págs. 1 ss., 5. 438. Vid. GARCIA VILLAVERDE, Rafael, "Un nuevo...", págs. 1 ss., 5. - 156 - Antonino Vázquez Bonome Actualmente existe un modelo recomendado por la Asociación Francesa de 439 Bancos -que tiene funciones similares a las que ejercía nuestro desaparecido CSB-, que circula en papel común, con timbres móviles adheridos, habiendo sido concebido especialmente para su tratamiento informatizado. Este modelo presenta divergencias en la expresión gráfica y en la distribución de las cláusulas en relación con la letra de cambio española, pero no hay diferencias sensibles en el significado. Con ello, lo que pretendemos decir es que las diferencias de fondo son más aparentes que reales, porque en esencia las expresiones que contiene el modelo francés vienen a ser equivalentes a las nuestras, salvo la cláusula de valor, que ha sido suprimida en nuestro modelo, y la referencia a la letra de cambio relevé (L.C.R.) que tiene su equivalente en nuestra letra truncada, aunque ésta no tiene dedicada una referencia expresa en nuestro modelo oficial. A continuación reproducimos tres letras de cambio francesas que responden al modelo usual en la actualidad: una de ellas en blanco, y las otras dos cubiertas con los datos individualizadores a modo de ejemplo; incluyendo a pie de página una explicación sobre el significado de los espacios numerados. Veamos: 440 439. Modelo reproducido por CHAPUT, Yves, "Effets...", pág. 244. 440. Según DEVEZE et PETEL, "Droit...", pág. 289. - 157 - Nociones Introductorias 441 Significado de los espacios: 1) Nombre y dirección del librado, con el lugar de emisión. 2) Nombre del tomador. 3) Para indicar LCR (relevé) o LCC (circulante) (común). 4) La suma a pagar para control. 5) Fecha de emisión. 6) Vencimiento. 7), 8), 9), 10) Sólo para letra de cambio relevé (L.C.R.). 11) Suma a pagar en francos. 12), 13) y 14) Espacios disponibles para cláusulas. 15) Cuenta del librado: código del establecimiento bancario. 16) Código de la sucursal. 17) Número de la cuenta. 18) Dígito de control. 19) Nombre del librado. 20) Banco y sucursal para domiciliación bancaria. 21) Espacio para la aceptación o el aval. 22) Dirección del librado. 23) Lugar para el timbre y la firma del librador. La franja inferior es para inscripción magnética. 441. Según GAVALDA y STOUFFLET, "Effets...", pág. 18. - 158 - Antonino Vázquez Bonome Para una mejor apreciación, en el ejemplo siguiente se presenta destacado el espacio señalado con el número 3, situado en el ángulo superior derecho, el cual se destina para escribir las letras "LCR" (lettre de change-relevée), o bien "LCC" (lettre de change circulante); esta última viene a ser el equivalente a la cláusula de "no truncable" en el sistema circulatorio español: 442 5) Los modelos normalizados de pagaré443. Volviendo a nuestro país, hablamos de "modelos", en plural, porque son dos los modelos normalizados de pagaré, uno de los cuales corresponde al pagaré comercial o común y el otro al pagaré de cuenta corriente. El modelo normalizado de pagaré comercial tiene grandes coincidencias con el modelo de letra de cambio que estuvo vigente hasta que se puso en circulación el de 1999, siendo idénticas las dimensiones del formato, la distribución de los espacios, y las viñetas. 442. Vid. CHAPUT, Yves, "Effets...", pág. 244. 443. Vid. al final del libro, en "Formularios Procesales", los modelos normalizados de pagaré. - 159 - Nociones Introductorias Aparte de la lógica diferencia existente en el texto de la declaración fundamental (promesa de pago con el nombre de "pagaré" frente a mandato de pago de la "letra de cambio"), ambos títulos se distinguen a simple vista en que el impreso utilizado para la letra de cambio es un efecto timbrado, mientras que el pagaré se extiende en un impreso estampado en papel común; aunque contiene un espacio a la derecha para el timbre, además de otro espacio a la izquierda para imprimir los datos del firmante emisor (anagrama, logotipo, nombre, domicilio, etc.), cuyo lugar correspondiente de la letra no está disponible en blanco. El reverso tiene ligeras diferencias con la la letra, ya que en ésta se destinan tres espacios en blanco para las fórmulas de aval, endoso,y un espacioen blanco para cualquier tipo de declaración cambiaria; mientras que el modelo utilizado para el pagaré comercial únicamente tiene previstos dos espacios: uno para el endoso y otro en blanco. Esta diferencia no tiene mayor importancia. Pasando ahora al formato y aspecto del pagaré de cuenta corriente, se observa a simple vista su notoria diferencia respecto de su hermano el pagaré comercial, mientras, por el contrario, su parecido con el cheque es extraordinario, salvo las fórmulas empleadas respectivamente para el paga- 160 - Antonino Vázquez Bonome ré (promesa de pago) y para el cheque (mandato de pago); resultando similares las medidas de su formato, distribución de espacios, color de fondo, etc., hasta el punto de llegar a confundirse; siendo preciso realizar una lectura atenta del texto para comprobar si se trata efectivamente de un pagaré o si realmente es un cheque. Estos pagarés son facilitados preimpresos por los bancos, formando talonarios que, además del texto propio del pagaré, llevan escritos el nombre y señas de la respectiva entidad bancaria, que al propio tiempo lo personaliza con un determinado color de fondo. He aquí el modelo normalizado de cuenta corriente: 6) El modelo normalizado de cheque. La banca española, que con anteriodad a la entrada en vigor de la Ley Cambiaria ya había puesto en marcha un sistema de presentación electrónica, mediante truncamiento de cheques y pagarés de cuenta corriente, sintió la necesidad de contar con una normalización del código de la cuenta corriente de los obligados al pago de estos títulos, para obtener una 444 mayor agilidad y eficacia del sistema . 444. Vid. ROBLES, "Sistema...", JCH, pág. 2.1. - 161 - Nociones Introductorias Esta normalización se habia extendido anteriormente a la unificación del formato y distribución de los espacios del cheque, para acceder en esta fase posterior al Sistema Nacional de Compensación Electrónica (SNCE)445 al que nos hemos referido. Hasta su presentación en la entidad de crédito para su cobro, el cheque sigue conservando íntegramente sus caracteres de título de crédito, aun cuando el modelo adoptado para facilitar su tratamiento informatizado exige a las entidades bancarias la adopción de un formato común para todas ellas, así como también un único modelo de distribución de los distintos espacios para alojar en ellos los datos personalizados. Los cheques, al igual que los pagarés de cuenta corriente, son facilitados preimpresos por los bancos, formando talonarios que, además del texto propio del cheque, llevan escritos el nombre y señas de la respectiva entidad bancaria, que al propio tiempo lo personaliza también con un determinado color de fondo. El cheque de cuenta corriente fue el primer título cambiario cuyo formato y distribución de espacios fue normalizado, siendo también el primero en servir de instrumento para la puesta en marcha del sistema de trunca- - 162 - Antonino Vázquez Bonome miento, recogiendo la experiencia adquirida en la presentación en soporte magnético de recibos con función de giro. Como se puede apreciar, la normalización del cheque de modo similar al pagaré de cuenta corriente comprende desde el formato (largo, ancho), a la distribución de los espacios, reservando un lugar concreto para insertar los datos preimpresos y, en su caso, el logotipo de la oficina bancaria pagadora. Al igual que la letra y el pagaré comercial, el modelo adoptado por los bancos para el pagaré de cuenta corriente contiene un código de diez números dígitos: cuatro cifras corresponden al nombre en clave de la entidad de crédito, otros cuatro a la sucursal, y los otros dos al dígito de control; a éstos sigue un número de diez cifras referido a la cuenta bancaria con cargo a la cual deberá efectuarse el pago del cheque. En un lugar aparte figura la serie y número que individualiza el cheque. En la parte inferior existe un espacio reservado para que cada entidad bancaria, antes de entregar el talonario a su cliente, realice en los impresos de cheque una inscripción magnética que contiene las claves numéricas a las que acabamos de referirnos, precedidas normalmente de un número de siete cifras que se refieren al número del título, con lo que esta inscripción magnética adicional, formada por un tipo de escritura peculiar, contribuye a personalizar el documento. 445. Vid. PEREZ ESCOLAR, Rafael, "El Derecho...", págs. 987 ss., 791. - 163 -