FOLLETO INFORMATIVO DEFINITIVO. Los Certificados de

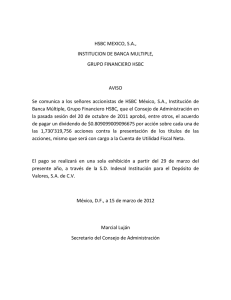

Anuncio