A partir de 01/01/2015

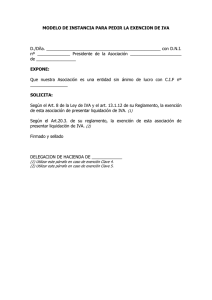

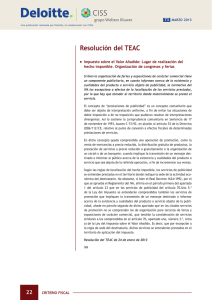

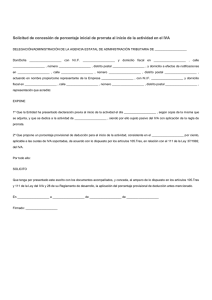

Anuncio

PRINCIPALS NOVETATS EN IVA LA LLEI 28/2014 LEY 28/2014, de 27 de noviembre, por la que modifican entre otras la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (BOE de 28 de noviembre) Rafel Miralles Pérez Eivissa, 13 de febrer de 2015 Normativa LEY 28/2014, de 27 de noviembre, por la que modifican entre otras la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (BOE de 28 de noviembre) Real Decreto 1073/2014, de 19 de diciembre, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, Reglamento de Ejecución (UE) nº 282/2011 del Consejo, de 15 de marzo de 2011, por el que se establecen disposiciones de aplicación de la Directiva 2006/112/CE relativa al sistema común del impuesto sobre el valor añadido. ENTRADA EN VIGOR: Efectos desde el 1 de enero de 2015 (salvo excepciones más adelante indicadas) Fines de la reforma Adaptar la norma interna a las Directivas Reglas de localización de los servicios de telecomunicaciones, de radiodifusión y televisión y de las prestaciones de servicios efectuadas por vía electrónica (regímenes especiales). Adecuar la norma interna a los distintos pronunciamientos del Tribunal de Justicia de la Unión Europea (TJUE) Valoración de operaciones cuya contraprestación no sea de carácter monetaria. Tipos aplicables a los productos sanitarios Régimen especial de las agencias de viaje Base imponible. Subvenciones no vinculadas al precio Exención a los servicios prestados por los fedatarios públicos Mejoras técnicas del Impuesto Transmisión global o parcial de un patrimonio empresarial o profesional Exenciones relativas a las Juntas de Compensación La ampliación del ámbito objetivo de la renuncia a las exenciones inmobiliarias Modificación de la base imponible en caso de concurso y créditos incobrables La ampliación del ámbito de aplicación de la prorrata especial Lucha contra el fraude Ampliación de los supuestos de aplicación de la regla de inversión del sujeto pasivo. No sujeción. Transmisión de una unidad económica autónoma 1/1 Ampliación del ámbito objetivo: Hasta 31-12-2014 A partir 01-01-2015 1.º La transmisión de un conjunto de elementos corporales y, en su caso, incorporales que, formando parte del patrimonio empresarial o profesional del sujeto pasivo, constituyan una unidad económica autónoma capaz de desarrollar una actividad empresarial o profesional por sus propios medios, con independencia del régimen fiscal que a dicha transmisión le resulte de aplicación en el ámbito de otros tributos y del procedente conforme a lo dispuesto en el artículo 4, apartado cuatro, de esta Ley. 1.º La transmisión de un conjunto de elementos corporales y, en su caso, incorporales que, formando parte del patrimonio empresarial o profesional del sujeto pasivo, constituyan o sean susceptibles de constituir una unidad económica autónoma en el transmitente, capaz de desarrollar una actividad empresarial o profesional por sus propios medios, con independencia del régimen fiscal que a dicha transmisión le resulte de aplicación en el ámbito de otros tributos y del procedente conforme a lo dispuesto en el artículo 4, apartado cuatro, de esta Ley. A partir de 01/01/2015: - Basta que puedan ser susceptibles de constituir una actividad autónoma. - Se precisa que la unidad económica lo sea en sede del transmitente. Se concreta, asimismo, que quedan excluidas de la no sujeción las meras cesiones de bienes o derechos, aclarándose que se considera como mera cesión de bienes o de derechos, la transmisión de éstos cuando no se acompañe de una estructura organizativa de factores de producción materiales y humanos, o de uno de ellos, que permita considerar a la misma constitutiva de una unidad económica autónoma. No sujeción. Entregas sin contraprestación de objetos publicitarios Art. 7.4. LIVA declara la no sujeción de las entregas sin contraprestación de impresos u objetos de carácter publicitario Impresos u objetos de carácter publicitario: - Los que carecen de valor comercial intrínseco, - Lleven consignada de forma indeleble la mención publicitaria. Estos objetos publicitarios pueden suministrarse sin repercutir el impuesto, cuando el coste total de los suministros a un mismo destinatario durante el año natural no exceda de una determinada cuantía, a menos que se entreguen para su redistribución gratuita. Hasta 31-12-2014 A partir 01-01-2015 90’15 euros 200’00 euros Son deducibles las cuotas soportadas en la adquisición de estos objetos. 1/1 Exenciones. Educación y enseñanza. Hasta 31/12/2014 A partir 01/01/2015 Art. 20. Uno. Estarán exentas de este impuesto las siguientes operaciones: Art. 20. Uno. Estarán exentas de este impuesto las siguientes operaciones: 9.º La educación de la infancia y de la juventud, la guarda y custodia de niños, la enseñanza escolar, universitaria y de postgraduados, la enseñanza de idiomas y la formación y reciclaje profesional, realizadas por entidades de derecho público o entidades privadas autorizadas para el ejercicio de dichas actividades.. 9.º La educación de la infancia y de la juventud, la guarda custodia de niños, incluida la atención a niños en los centros docentes en tiempo interlectivo durante el comedor escolar o en aulas en servicio de guardería fuera del horario escolar, enseñanza escolar, universitaria y de postgraduados, enseñanza de idiomas y la formación y reciclaje profesional, realizadas por Entidades de derecho público o entidades privadas autorizadas para el ejercicio de dichas actividades. Se amplía la exención de servicios de educación, con independencia de que se realice con medios propios o ajenos. 1/1 Exenciones. Entidades sin finalidad lucrativa Hasta 31/12/2014 A partir 01/01/2015 El art. 20. Uno. 12º establece la exención de: El art. 20. Uno. 12º establece la exención de: Las prestaciones de servicios y las entregas de bienes accesorias a las mismas efectuadas directamente a sus miembros por organismos o entidades legalmente reconocidos que no tengan finalidad lucrativa, cuyos objetivos sean exclusivamente de naturaleza política, sindical, religiosa, patriótica, filantrópica o cívica, realizadas para la consecución de sus finalidades específicas, siempre que no perciban de los beneficiarios de tales operaciones contraprestación alguna distinta de las cotizaciones fijadas en sus estatutos. Las prestaciones de servicios y las entregas de bienes accesorias a las mismas efectuadas directamente a sus miembros por organismos o entidades legalmente reconocidos que no tengan finalidad lucrativa, cuyos objetivos sean exclusivamente de naturaleza política, sindical, religiosa, patriótica, filantrópica o cívica, realizadas para la consecución de sus finalidades específicas, siempre que no perciban de los beneficiarios de tales operaciones contraprestación alguna distinta de las cotizaciones fijadas en sus estatutos. Cuando tengan otros fines u objetos distintos, no quedarán excluidos de la exención por las actividades que cita el precepto 1/1 Exenciones. Supresión de los servicios de los fedatarios públicos 1/1 Hasta 31/12/2014 A partir 01/01/2015 El art. 20. Uno. 18º declaraba exentos a los servicios prestados por los fedatarios públicos en conexión con operaciones financieras exentas o no sujetas Se suprime esta exención En consecuencia, pasan a estar sujetos al IVA los servicios prestados por notarios, registradores de la propiedad y registradores mercantiles en relación con dichas operaciones (constitución, subrogación o cancelación de préstamos hipotecarios entre otros) Exenciones inmobiliarias. Terrenos en curso de urbanización 1/1 Hasta 31/12/2014 El artículo 20.Uno.20º de la Ley de IVA establece la exención de las entregas de terrenos rústicos y demás que no tengan la condición de edificables. A su vez, en el apartado tercero, se establece la no aplicación de la referida exención a la transmisión de terrenos urbanizados o en curso de urbanización –con excepción de los destinados exclusivamente a parques y jardines públicos o a superficies viales de uso público- cuando la entrega es efectuada por el promotor de la urbanización. A partir 01/01/2015 La Ley 28/2014 modifica el precepto, eliminando el requisito exigido al transmitente, su condición de promotor de la urbanización, para la no aplicación de la exención. No se aplicará la exención cualquiera que sea el transmitente Finalidad: neutralidad del impuesto en los procesos de transmisiones de terrenos, una vez que la urbanización se ha iniciado. E Exenciones inmobiliarias. Terrenos en curso de urbanización EJEMPLO A transmite a B Solución: Hasta 31/12/2014 A es el promotor A no es el promotor A partir 01/01/2015 SUJETA Y NO EXENTA SUJETA Y NO EXENTA SUJETA Y EXENTA SUJETA Y NO EXENTA Exenciones inmobiliarias. Juntas de Compensación no fiduciarias Hasta 31/12/2014 El artículo 20.Uno.21º de la Ley prevé la exención de las entregas de terrenos que se realicen como consecuencia de la aportación inicial a las Juntas de Compensación por los propietarios de terrenos comprendidos en polígonos de actuación urbanística y las adjudicaciones de terrenos que se efectúen a los propietarios citados por las propias Juntas en proporción a sus aportaciones. A partir 01/01/2015 Se suprime esta exención Se regirán por las reglas generales de sujeción al impuesto, de exención inmobiliaria, artículo 20.Uno.20º y 22º, y de renuncia a la exención (artículo 20.Dos de la LIVA) Finalidad: La distorsión que causaba el distinto tratamiento de la actuación en los procesos de urbanización de dichas Juntas, según intervinieran en su condición o no de fiduciarias. 1/1 Renuncia a las exenciones inmobiliarias 1/1 Hasta 31/12/2014 Operaciones renunciables: - Entregas de terrenos rústicos y no edificables (Art. 20.Uno.20º) - Aportaciones de terrenos a Juntas de compensación y posteriores adjudicaciones (art. 20.Uno.21º) - Segundas entregas de edificaciones (Art. 20.Uno.22º) Destinatario: Debe de ser un empresario o profesional, y que en función de su destino previsible, tenga derecho a la deducción total del impuesto soportado en la indicada operación a la que se renuncia a la exención. A partir 01/01/2015 Operaciones renunciables: - Entregas de terrenos rústicos y no edificables (Art. 20.Uno.20º) - Aportaciones de terrenos a Juntas de compensación y posteriores adjudicaciones (art. 20.Uno.21º) - Segundas entregas de edificaciones (Art. 20.Uno.22º) Destinatario: Debe de ser un empresario o profesional que tenga atribuido el derecho a efectuar la deducción total o parcial del impuesto soportado al realizar la adquisición o, cuando no cumpliéndose lo anterior, en función de su destino previsible, los bienes adquiridos vayan a ser utilizados, total o parcialmente, en la realización de operaciones, que originen el derecho a la deducción. E3 Renuncia a las exenciones inmobiliarias EJEMPLO Un empresario dedicado al alquiler de inmuebles, tanto de locales como de viviendas, sujeto a la prorrata general del 65%, adquiere a otro empresario un local de segunda mano. Solución: Hasta 31/12/2014 No es posible la renuncia a la exención ya que su prorrata no es del 100% A partir 01/01/2015 Sí es posible la renuncia a la exención, aunque solo tenga derecho a la deducción parcial Renuncia a las exenciones inmobiliarias EJEMPLO Un empresario dedicado al alquiler de inmuebles, tanto de locales como de viviendas, sujeto a la prorrata general del 65%, adquiere a otro empresario una vivienda de segunda mano. Solución: Hasta 31/12/2014 No es posible la renuncia a la exención ya que su prorrata no es del 100% y, además, el destino previsible es el de arrendamiento de vivienda exento A partir 01/01/2015 Sí es posible la renuncia a la exención, aunque solo tenga derecho a la deducción parcial (La norma actual exige tener el derecho a efectuar la deducción total o parcial del impuesto soportado al realizar la adquisición) Renuncia a las exenciones inmobiliarias EJEMPLO Un empresario dedicado al alquiler de viviendas adquiere a otro empresario un local de segunda mano que también va alquilar. Solución: Hasta 31/12/2014 No es posible la renuncia a la exención ya que su prorrata no es del 100% A partir 01/01/2015 Sí es posible la renuncia a la exención, en el momento de la compra tiene prorrata 0%, pero el destino previsible es un arrendamiento sujeto y no exento Base imponible. Subvenciones. Adaptación a la Sentencia TJUE 14/03/2014, asunto C-151/13 Hasta 31/12/2014 A partir 01/01/2015 Uno. La base imponible del impuesto estará constituida por el importe total de la contraprestación de las operaciones sujetas al mismo procedente del destinatario o de terceras personas. Dos. En particular, se incluyen en el concepto de contraprestación: … 3.º Las subvenciones vinculadas directamente al precio de las operaciones sujetas al Impuesto. Tres. No se incluirán en la base imponible: … 4.º Las subvenciones no vinculadas al precio de las operaciones, no considerándose como tales, los importes pagados por un tercero en contraprestación de dichas operaciones. Se diferencia entre: Subvenciones no vinculadas al precio No forman parte de la base imponible Contraprestaciones pagadas por un tercero Sí forman parte de la base imponible 1/1 BI. Operaciones cuya contraprestación no consista en dinero. Consecuencia de la Sentencia del TJUE de 19 de diciembre de 2012, en el asunto C-549/11 Se modifica el art. 79.Uno LIVA relativo a la regla especial de determinación de la base imponible en las operaciones cuya contraprestación no consista en dinero. Hasta el 31/12/2004: “la que se hubiese acordado en condiciones normales de mercado, en la misma fase de producción o comercialización, entre partes que fuesen independientes”. A partir del 1/1/2015: “… el importe, expresado en dinero, que se hubiera acordado entre las partes” Salvo que se acredite lo contrario, la base imponible coincidirá con los importes que resulten de aplicar las reglas de los autoconsumos (coste). 1/1 Modificación de la base imponible por impago de las operaciones. Modificación BI por impago (voluntaria) 1- El deudor incurso en un procedimiento concursal. Art.80.3 LIVA 2- No incurso en un procedimiento concursal. Art. 80.4 LIVA Requisitos para poder minorar la base imponible: Anotación en Libros Registro Destinatario empresario o profesional / particular si base imponible > 300 euros Reclamación judicial al deudor o requerimiento notarial No se trate de créditos garantizados o afianzados, créditos entre personas o entidades vinculadas o referidos a operaciones cuyo destinatario no está establecido en España. Deudas de los Entes Públicos: Se sustituye la reclamación judicial o el requerimiento notarial por un certificado del Ente Público deudor en el que conste el reconocimiento y la cuantía de la obligación a su cargo. 1/3 Modificación de la base imponible por impago de las operaciones. Modificación BI por impago 1- El deudor incurso en un procedimiento concursal. Art.80.3 LIVA Hasta 31/12/2014 Art. 80.3 LIVA: Tres. … La modificación, en su caso, no podrá efectuarse después de transcurrido el plazo máximo fijado en el número 5.º del apartado 1 del artículo 21 de la Ley 22/2003, de 9 de julio, Concursal . Ley 22/2003, de 9 de julio, Concursal. Art.21.1: 5.º El llamamiento a los acreedores para que pongan en conocimiento de la administración concursal la existencia de sus créditos, en el plazo de un mes a contar desde el día siguiente a la publicación en el «Boletín Oficial del Estado» del auto de declaración de concurso, conforme a lo dispuesto en el artículo 23. A partir 31/12/2015 Tres. … La modificación, en su caso, no podrá efectuarse después de transcurrido el plazo de dos meses contados a partir del fin del plazo máximo fijado en el número 5.º del apartado 1 del artículo 21 de la Ley 22/2003, de 9 de julio, Concursal . Ampliación de 1 a 3 meses 2/3 Modificación de la base imponible por impago de las operaciones. Modificación BI por impago 3/3 2- No incurso en un procedimiento concursal. Art. 80.4 LIVA Situación entre 14/04/2010 – 31/12/2014 PLAZO TRANSCURRIDO DESDE EL DEVENGO DEL IVA REPERCUTIDO SIN QUE SE HAYA OBTENIDO EL COBRO: SP con volumen de operaciones en el año natural inmediato anterior < 6.010.121,04 euros. SP con volumen de operaciones en el año natural inmediato anterior > 6.010.121,04 euros. 6 meses Un año PLAZOS PARA EFECTUAR LA MODIFICACIÓN: 3 meses Situación a partir 01/01/2015 PLAZO TRANSCURRIDO DESDE EL DEVENGO DEL IVA REPERCUTIDO SIN QUE SE HAYA OBTENIDO EL COBRO: SP con volumen de operaciones en el año natural inmediato anterior < 6.010.121,04 euros. SP con volumen de operaciones en el año natural inmediato anterior > 6.010.121,04 euros. 6 meses / 1 año Un año PLAZOS PARA EFECTUAR LA MODIFICACIÓN: 3 meses Prorrata especial obligatoria. Modalidades: GENERAL ESPECIAL Hasta 31/12/2014 A partir 01/01/2015 Se aplica con tal carácter Se aplica con tal carácter a) Cuando el sujeto pasivo opte por su aplicación. a) Cuando el sujeto pasivo opte por su aplicación. b) Obligatoriamente, cuando por la aplicación de la prorrata general, el importe total de las cuotas deducibles en un año natural exceda en un 20% del que resultaría de aplicar la regla de la prorrata especial. b) Obligatoriamente, cuando por la aplicación de la prorrata general, el importe total de las cuotas deducibles en un año natural exceda en un 10% del que resultaría de aplicar la regla de la prorrata especial. 1/1 Recaudación del IVA en las importaciones Hasta 31/12/2014 SISTEMA DE INGRESO: Pagos directos del IVA de importación a la Aduana (mediante la carta de pago 031) A partir 01/01/2015 SISTEMAS DE INGRESO: Pagos directos del IVA de importación a la Aduana Diferir el ingreso de las cuotas del Impuesto a la importación al tiempo de presentar la correspondiente declaraciónliquidación periódica. La opción se referirá a todas las importaciones realizadas por el sujeto pasivo. Liquida Aduanas 1/3 Recaudación del IVA en las importaciones NUEVO SISTEMA DE INGRESO DEL IVA DE IMPORTACIÓN. REQUISITOS: Ser empresario o profesional actuando como tal. Tributar en la Administración del Estado. Tener un periodo de liquidación que coincida con el mes natural. Grandes empresas (Volumen de operaciones > 6.010.121,04 euros) Inscritos en el REDEME. Régimen especial del grupo de entidades OPCIÓN: mediante la declaración censal de comienzo de actividad o en el mes de noviembre anterior al inicio del año natural en el que deba surtir efecto. En el ejercicio 2015 , la opción pudo ejercitarse hasta el 31/01/2015 Página 5 modelo 036: 2/3 Recaudación del IVA en las importaciones NUEVO SISTEMA DE INGRESO DEL IVA DE IMPORTACIÓN. RENUNCIA: 1. Tendrá efectos para un periodo mínimo de tres años, 2. Forma y plazo: declaración censal, durante el mes de noviembre anterior al inicio natural en el que deba surtir efecto. FORMA DE INGRESO DE LAS CUOTAS DE IVA En la declaración- liquidación de IVA (modelo 303/ 322) del periodo en que se le notifica la deuda (fecha del levante). NUEVO TRÁMITE EN SEDE ELECTRÓNICA "Consulta del IVA importación con diferimiento de pago" 3/3 1/4 Inversión del sujeto pasivo: nuevos supuestos Entrada en vigor 01/04/2015 La inversión del sujeto pasivo resulta aplicable a los siguientes productos: 1. Plata, platino y paladio, en bruto, en polvo o semilabrado (≠ ptos. RE bienes usados). 2. Teléfonos móviles. 3. Consolas de videojuegos, ordenadores portátiles y tabletas digitales. Art. 6 Reglamento de facturación Se establecen condiciones Obligación para el vendedor de estos bienes: Las entregas de dichos bienes deberán documentarse en una factura separada mediante serie especial. Finalidad: Contribuir a la lucha contra el fraude Inversión del sujeto pasivo: nuevos supuestos ISP: 2/4 Teléfonos móviles Consolas de videojuegos, ordenadores portátiles y tabletas digitales. CONDICIONES: La ISP se produce cuando nos encontramos ante una de las dos siguientes situaciones: SITUACIÓN 1 DESTINATARIO: Un empresario o profesional revendedor de estos bienes Se considera revendedor al empresario o profesional que se dedique con habitualidad a la reventa de los bienes adquiridos a que se refieren estas operaciones (art. 24 quinquies RIVA). SITUACIÓN 2 CUANTÍA OPERACIÓN: Un empresario o profesional distinto de los anteriores (no revendedor) cuando el importe total de las entregas de dichos bienes efectuadas al mismo, documentadas en la misma factura, exceda de 10.000 euros, excluido el IVA Inversión del sujeto pasivo: nuevos supuestos Art. 24 quinquies y quarter RIVA Obligaciones para el sujeto pasivo revendedor: 1. Comunicar a la AEAT su condición de revendedor : Presentación declaración censal. Plazo presentación a) Al tiempo de comienzo de la actividad b) Mes de noviembre Declaración censal 01/11 30/11 Alta 01/01 c) Excepcionalmente para el 2015: Hasta el 31 de marzo Obtención de un certificado con el código seguro de verificación que tendrá validez durante el año natural correspondiente a la fecha de su expedición. 2. Comunicar expresa y fehacientemente al empresario o profesional que realice la entrega que está de actuando en su condición de empresario, acreditándolo mediante la aportación de un certificado expedido por la AEAT. 4/4 1/3 Tipos impositivos. Sentencia de 17 de enero de 2013, asunto C-360/11 Productos sanitarios - Incrementos Hasta 31/12/2014 Desde 01/01/2015 Los equipos médicos, aparatos, productos sanitarios y demás instrumental, de uso médico y hospitalario que no sea de uso personal y exclusivo de personas con deficiencias físicas, mentales, intelectuales o sensoriales 10% 21% Productos intermedios y sustancias medicinales para la fabricación de medicamentos 10% 21% 2/3 Tipos impositivos. Productos sanitarios - Se mantienen Medicamentos de uso humano y los vehículos para personas con movilidad reducida y la entrega de prótesis, ortesis e implantes internos para personas con discapacidad Productos que, por sus características objetivas, estén diseñados para aliviar o tratar deficiencias, para uso personal y exclusivo de personas que tengan deficiencias físicas, mentales, intelectuales o sensoriales (no se incluyen accesorios ni recambios) Medicamentos de uso veterinario Las compresas, tampones, protegeslips, preservativos y otros anticonceptivos no medicinales Hasta 31/12/2014 Desde 01/01/2015 4% 4% 10% 10% 10% 10% 10% 10% 3/3 Tipos impositivos. Flores y plantas vivas de carácter ornamental Hasta 31/12/2014 Desde 01/01/2015 21% 10% Servicios prestados por vía electrónica y de telecomunicaciones Conceptos previos Comercio offline Comercio offline Comercio online Comercio “offline”: La transacción se inicia por vía electrónica pero se concretiza con la expedición de los bienes a través de los canales ordinarios tratándose de bienes o servicios tangibles que necesitan envío físico Internet como medio de comunicación para realizar la operación Empresario o profesional. Sujeto pasivo del IVA Comunicación a través de Internet Cliente destinatario de la entrega de bienes y prestación de servicios 1/10 Servicios prestados por vía electrónica y de telecomunicaciones Conceptos previos Comercio offline EJEMPLO Comercio online 1. Entregas de bienes cuyo pedido se realiza por vía electrónica. 2. Servicios profesionales de asesoramiento realizados a través de correo electrónico. 3. Curso impartido por un profesor por internet. 4. Servicios de ayuda telefónica. 5. Ventas de entradas por internet y reserva en línea de servicios de alojamiento, alquiler de coches, restaurantes, transporte de pasajeros y similares. TRATAMIENTO EN EL IVA: Se trata como una operación de compraventa ordinaria (Régimen especial de ventas a distancia en el comercio comunitario) Tributación según las reglas generales del IVA. 2/10 Servicios prestados por vía electrónica y de telecomunicaciones Conceptos previos Comercio offline Comercio online Comercio “online”:Transacción en la que los bienes o servicios intangibles no necesitan envío físico al ser contenidos digitalizados Internet como vehículo para realizar la operación Empresario o profesional. Sujeto pasivo del IVA Prestación del servicio a través de Internet Cliente destinatario de la entrega de bienes y prestación de servicios 3/10 Servicios prestados por vía electrónica y de telecomunicaciones Conceptos previos Comercio offline EJEMPLO Comercio online 1. El suministro y alojamiento de sitios informáticos y el mantenimiento a distancia de programas y de equipos. 2. El suministro de programas y su actualización. 3. El suministro de imágenes, texto, información y la puesta a disposición de bases de datos. 4. El suministro de música, películas, juegos y emisiones de manifestaciones políticas, culturales, artísticas, deportivas o de ocio. TRATAMIENTO EN EL IVA: Régimen especial de prestaciones de servicios regulado en la LIVA y la Directiva 2006/112/CE y el Reglamento de ejecución (UE) 282/2011 de la directiva armonizada No es necesario que el prestador y el cliente se hayan puesto de acuerdo por internet para contratar el servicio. Lo esencial es que el servicio se concrete en una transmisión por medios electrónicos 4/10 Servicios prestados por vía electrónica y de telecomunicaciones Características de un servicio prestado por vía electrónica: • Prestados a través de internet o de una red electrónica • Servicio automatizado (requiera intervención humana mínima) • No sea posible prestarlos, ni tengan viabilidad, al margen de la tecnología de la información. Todos los servicios por vía electrónica tributan al tipo general de cada Estado miembro 5/10 Servicios prestados por vía electrónica y de telecomunicaciones Ley 28/2014 Adecuación de la norma interna a la Directiva 2006/112/CE, en la redacción dada por la Directiva 2008/8/CE, de 12 de febrero, Nueva regla de localización aplicables a los servicios de telecomunicaciones, de radiodifusión y televisión y servicios prestados por vía electrónica, Nuevos regímenes especiales que aparecen como consecuencia de estas reglas de localización. 6/10 Servicios prestados por vía electrónica y de telecomunicaciones 7/10 REGLAS DE LOCALIZACIÓN: SERVICIOS DE TELECOMUNICACIONES, RADIODIFUSIÓN TELEVISIÓN Y SERVICIOS PRESTADOS POR VÍA ELECTRÓNICA Empresario – Empresario B2B Empresario – No empresario B2C Hasta 31/12/2014 Tributación en origen Prestador comunitario Tributación en destino Inversión del sujeto pasivo A partir 01/01/2015 Tributación en destino Régimen especial aplicable a los servicios prestados por vía electrónica Prestador no comunitario Tributación en destino Tributación en destino Inversión del sujeto pasivo Régimen especial aplicable a los servicios prestados por vía electrónica Servicios prestados por vía electrónica y de telecomunicaciones 8/10 TRATAMIENTO EN EL IVA: OPCIÓN 1: Registrarse en cada estado miembro de destino en los que se consuman estos servicios, liquidando el IVA en cada uno de ellos. Régimen general. OPCIÓN 2: Se establecen dos Regímenes especiales, OPCIONALES, aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados en vía electrónica: Régimen exterior a la Unión Régimen de la Unión Empresario no comunitario presta estos servicios a particulares comunitarios Empresario situado en el TAI que presta estos servicios a particulares de otros estados miembros Permite a los sujetos pasivos registrarse y liquidar el IVA adeudado por la prestación de dichos servicios a través de un portal web “Ventanilla única” “one stop shop” en el Estado miembro en que estén identificados/ubicados Servicios prestados por vía electrónica y de telecomunicaciones MODELOS ESPECIFICOS DE ESTE REGIMEN: Formulario 034 que permite DESDE EL 1 DE OCTUBRE DE 2014 el registro de los empresarios o profesionales que se acogen a los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica y que designen a España como Estado miembro de identificación. Presentación por vía electrónica a través de la Sede electrónica Modelo 368 de “Declaración-liquidación periódica de los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y electrónicos en el Impuesto sobre el Valor Añadido” Presentación por vía electrónica a través de la Sede electrónica 9/10 Servicios prestados por vía electrónica y de telecomunicaciones 10/10 A TENER EN CUENTA: Deberá llevarse con precisión, y conservar durante 10 años, un registro de las operaciones incluidas en el régimen especial, que la Administración Tributaria del estado de identificación o de consumo pueden comprobar por vía electrónica si lo solicitan. No podrá deducirse cuota alguna en las declaraciones/liquidaciones trimestrales correspondientes a este régimen especial por las adquisiciones o importaciones de bienes y servicios que se destinen a las prestaciones de servicios acogidas al régimen. Sí se tendrá derecho a la devolución de las cuotas soportadas en el TAI siguiendo el procedimiento previsto en el artículo 119 bis de la ley (devoluciones a no establecidos) E2 Servicios prestados por vía electrónica y de telecomunicaciones Un particular residente en España se descarga música desde una plataforma online. La empresa prestadora del servicio electrónico radica en Francia. EJEMPLO Solución: Hasta 31/12/2014 Tributación en origen IVA francés A partir 01/01/2015 Tributación en destino IVA español OPCIÓN 1: Identificación e ingreso del IVA en España. Régimen general. OPCIÓN 2: Ventanilla única Servicios prestados por vía electrónica y de telecomunicaciones Una empresa radica en el territorio de aplicación del impuesto (España) suministra programas informáticos online a clientes españoles y clientes italianos. Solución: Hasta 31/12/2014 EJEMPLO Cliente español Cliente italiano Tributación en origen Tributación en origen IVA español. Régimen general IVA español. Régimen general A partir 01/01/2015 Cliente español Tributación en origen IVA español Régimen general Cliente italiano Tributación en destino IVA italiano OPCIÓN 1: Identificación e ingreso del IVA en Italia. Régimen general. OPCIÓN 2: Ventanilla única Régimen especial Agencias de Viajes Regulación: artículo 26 de la Sexta Directiva sobre el IVA Los Estados miembros no aplican el régimen especial del IVA de las agencias de viajes de manera uniforme Adaptación de la LIVA a la Sentencia del Tribunal de Justicia de la UE en el asunto C-189/11, dictada el 26 de septiembre de 2013 obliga a España modificar el Régimen especial de las Agencias de Viajes 1/6 Régimen especial Agencias de Viajes Ámbito subjetivo de aplicación del régimen ¿Tienen que aplicar el régimen otros sujetos pasivos que no tengan la condición legal y la denominación de agencias de viajes? REAV es obligatorio sin posibilidad de renuncia (salvo excepciones) LIVA: Artículo 141 Régimen especial de las agencias de viajes Uno. El régimen especial de las agencias de viajes será de aplicación: 1.º A las operaciones realizadas por las agencias de viajes cuando actúen en nombre propio respecto de los viajeros y utilicen en la realización del viaje bienes entregados o servicios prestados por otros empresarios o profesionales. A efectos de este régimen especial, se considerarán viajes los servicios de hospedaje o transporte prestados conjuntamente o por separado y, en su caso, con otros de carácter accesorio o complementario de los mismos. 2.º A las operaciones realizadas por los organizadores de circuitos turísticos y cualquier empresario o profesional en los que concurran las circunstancias previstas en el número anterior. El régimen también se aplica a los operadores económicos que organicen en su nombre propio viajes y circuitos turísticos, siempre que para suministrar estas prestaciones de servicios recurran a otros sujetos pasivos, aunque aquellos no tengan formalmente el estatuto de agencia de viajes o de organizador de circuitos turísticos (TJUE 22-10-1998). 2/6 Régimen especial Agencias de Viajes EJEMPLO El REAV resulta aplicable a: Sujeto pasivo del IVA, que sin ser una agencia de viajes, realiza la preparación y organización de viajes para empresas o grupos (DGT CV 25-06-2009). Sociedad española que organiza un congreso en EEUU con viaje desde España hasta Nueva York, con el correspondiente alojamiento y transporte para los asistentes (DGT CV 29-6-2011). Entidad propietaria de un hotel, que además presta a sus clientes otros servicios complementarios como excursiones y actividades deportivas (DGT 12-0-1999). Academia de idiomas que organiza para estudiantes españoles cursos de idiomas en el fuera del territorio de aplicación del impuesto incluyendo la estancia y/o el desplazamiento, contactando para ello con colegios o academias en el extranjero (DGT CV 28-07-2010). La organización de colonias de verano en España y en el extranjero con medios ajenos que comprenden: servicios de transporte, alojamiento, manutención, etc. (DGT 10-122002). Incorporación doctrina de la DGT y TJUE a la LIVA 3/6 Régimen especial Agencias de Viajes Se ha suprimido la prohibición de la aplicación del régimen a las ventas al público efectuadas por agencias minoristas de viajes organizados por agencias mayoristas Se ha eliminado el método de determinación global para cada periodo impositivo de la base imponible, de manera que exclusivamente podrá determinarse operación por operación Consulta DGT CV0100-15 de 16 de enero de 2015 recoge la posibilidad de determinar provisionalmente la base imponible en función del margen bruto obtenido en el año natural inmediatamente anterior correspondiente a las totalidad de las operaciones realizadas en ese periodo, regularizando la misma en la última declaración-liquidación del ejercicio en relación con el margen efectivo real correspondiente al mismo. 4/6 Régimen especial Agencias de Viajes 5/6 Se ha suprimido la posibilidad de consignar separadamente en factura el IVA repercutido Se podrá hacer constar en la factura, a solicitud del interesado y bajo la denominación «cuotas de IVA incluidas en el precio», la cantidad resultante de multiplicar el precio total de la operación por 6 y dividir el resultado por 100 El adquirente del servicio, en consecuencia, no podrá deducirse el IVA. Debe constar en factura la mención “régimen especial de las agencias de viaje”. Régimen especial Agencias de Viajes Se introduce la posibilidad de ejercitar, operación por operación, la opción de aplicar el régimen general del Impuesto REQUISITOS: Se renuncia operación por operación. El destinatario sea un empresario o profesional. El destinatario tenga, en alguna medida, derecho bien a la deducción, bien a la devolución de las cuotas del IVA soportadas por la adquisición del viaje. Art. 52 RIVA. Exige una comunicación previa del sujeto pasivo al destinatario Posibilidad de entender que se realiza de forma no expresa, cuando la factura que se expida no contenga la mención "régimen especial de las agencias de viaje" El sujeto pasivo tendrá derecho a la deducción de las cuotas soportadas INTERIORES con ocasión de la adquisición o importación de los bienes y servicios que redunden en la realización del viaje sobre el que no se aplique el régimen especial 6/6 Exclusión Régimen Simplificado 1/2 Entrada en vigor 01/01/2016 Hasta 31/12/2015 Que el volumen de ingresos en el año inmediato anterior, supere cualquiera de los siguientes importes: - Para el conjunto de sus actividades empresariales o profesionales, 450.000 euros anuales. - Para el conjunto de las actividades agrícolas, forestales y ganaderas que se determinen por el Ministro de Hacienda, 300.000 euros anuales. A partir 01/01/2016 Que el volumen de ingresos en el año inmediato anterior, supere cualquiera de los siguientes importes: - Para el conjunto de sus actividades empresariales o profesionales, excepto las agrícolas, forestales y ganaderas, 150.000 euros anuales. - Para el conjunto de las actividades agrícolas, forestales y ganaderas que se determinen por el Ministro de Hacienda y Administraciones Públicas, 200.000 euros anuales. Exclusión Régimen Simplificado 2/2 Entrada en vigor 01/01/2016 Hasta 31/12/2015 Aquellos empresarios o profesionales cuyas adquisiciones e importaciones de bienes y servicios para el conjunto de sus actividades empresariales o profesionales, excluidas las relativas a elementos del inmovilizado, hayan superado en el año inmediato anterior el importe de 300.000 euros anuales, excluido el Impuesto sobre el Valor Añadido. A partir 01/01/2016 Aquellos empresarios o profesionales cuyas adquisiciones e importaciones de bienes y servicios para el conjunto de sus actividades empresariales o profesionales, excluidas las relativas a elementos del inmovilizado, hayan superado en el año inmediato anterior el importe de 150.000 euros anuales, excluido el Impuesto sobre el Valor Añadido. PRINCIPALS NOVETATS EN IVA LA LLEI 28/2014 LEY 28/2014, de 27 de noviembre, por la que modifican entre otras la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (BOE de 28 de noviembre) MOLTES GRÀCIES PER LA SEVA ATENCIÓ Per a qualsevol aclaració, dubte o crítica: rafelmiralles@consultingdms.com @MirallesRafel Rafel Miralles Pérez Eivissa, 13 de febrer de 2015