Ies La Asunción Elche Departamento de economía curso 2012/13 1

Anuncio

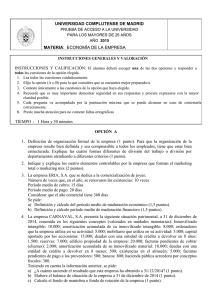

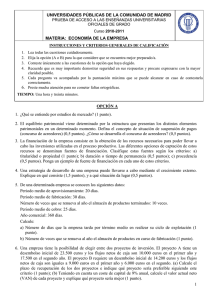

Ies La Asunción Elche Departamento de economía curso 2012/13 Tema 7 Financiación e inversión. 7.1. La función financiera de la empresa. 7.2. Clasificación de las fuentes de financiación 7.3. Recursos propios o financiación propia. 7.4. Financiación externa a largo plazo. 7.5. Recursos ajenos a corto plazo. 7.6. Coste de la financiación. 7.7. La inversión. 7.8. Clases de inversiones. 7.9. Métodos de selección y valoración de inversiones. 7.9.1. Criterios estáticos 7.9.2. Criterios dinámicos 7.10. Los ciclos de la empresa. 7.11. El periodo medio de maduración. 7.11.1 Fases del período de maduración 7.11.2. Período medio de maduración de una empresa industrial. 7.11. 3. Período medio de maduración de una empresa comercial. 7.11.4. Ventajas de reducir el PMM 1 Ies La Asunción Elche Departamento de economía curso 2012/13 7.1. La función financiera de la empresa. La empresa, para poder desarrollar su actividad, necesita recursos financieros, tanto en sus inicios como a lo largo de su vida. La función financiera es imprescindible, no solo en la obtención de fondos, también desarrolla un conjunto de funciones como: La planificación financiera, es decir, estimar las necesidades futuras de dinero. Decisiones de inversión. Decidir a qué proyectos de inversión se realizarán. Obtención de recursos financieros, valorando las diferentes alternativas y escogiendo las más baratas. Control del equilibrio financiero, observando el nivel de endeudamiento y la solvencia de la empresa. Financiación e inversión son dos caras de una misma moneda, por una parte, la evaluación y puesta en marcha de proyectos que sean rentables para la empresa, por otra, la obtención de los fondos necesarios para realizar esos proyectos de inversión. 7.2. Clasificación de las fuentes de financiación Según la procedencia: Financiación interna: fondos generados por la empresa en el desarrollo de su actividad. Su origen son beneficios no distribuidos. Ej reservas, amortización.. Financiación externa: fondos captados fuera de la empresa. Incluye las aportaciones de los socios y los fondos ajenos. Ej capital social, préstamos… Según su propiedad o titularidad: Financiación propia: recursos financieros que son propiedad de la empresa. Ej capital social, reservas… Financiación ajena: recursos captados por la empresa de inversores o intermediaros financieros. Recursos que algún momento deberán devolverse. Son pasivos. Ej préstamos... Según el plazo de devolución. Financiación a corto plazo: recursos financieros que deben devolverse en un plazo inferior al año. Ej préstamos bancarios, créditos de proveedores… Financiación a largo plazo: recursos financieros con un plazo de devolución superior al año. También llamados recursos permanentes, serian las aportaciones de los socios, reservas y deudas a largo plazo. 2 Ies La Asunción Elche Departamento de economía curso 2012/13 Recursos financieros de la empresa Recursos propios Aportaciones iniciales de los socios o capital Ampliaciones del capital Autofinanciación, enriquecimiento y mantenimiento. Recursos ajenos a largo plazo Préstamos y créditos a largo plazo Empréstitos Arrendamiento financiero o leasing Renting Recursos ajenos a corto plazo Préstamos a corto plazo Créditos bancarios a corto plazo Crédito comercial Descuento de efectos Factoring Fondos espontáneos de financiación. Recursos Permanentes 7.3. Recursos propios o financiación propia. Son los recursos más estables que dispone la empresa, al no tener que devolverse en toda su vida. Son los que tienen un mayor riesgo, ya que en caso de quiebra los socios son los últimos en recibir la parte correspondiente. Los recursos propios de la empresa están formados por el capital social, las reservas, fondos de amortización y provisiones. 7.3.1. El capital: Constitución y ampliaciones. El capital está formado por las aportaciones de los socios al constituirse la sociedad y por las sucesivas ampliaciones de capital que se hayan producido. Las grandes empresas, como las sociedades anónimas, obtienen financiación mediante la emisión de acciones, permitiendo reunir gran cantidad de fondos procedentes de muchos pequeños ahorradores (accionistas). Debemos tener presente que en las S.A. el capital suscrito, el comprometido en el momento inicial de la empresa, puede no coincidir con el desembolsado, el aportado por los socios. La ley establece que en el momento de la constitución de la sociedad anónima el capital debe estar totalmente suscrito pero desembolsado como mínimo el 25%, quedando pendiente de desembolso el resto, reflejando una deuda de los accionistas con la sociedad. 3 Ies La Asunción Elche Departamento de economía curso 2012/13 El capital representa la garantía más importante que aporta la sociedad frente a sus acreedores. De ahí, que cualquier ampliación o reducción del mismo debe ser acordada por la junta general de accionistas y constar en escritura pública. Valoración de las acciones Valor nominal Valor inicial de la acción que aparece en el título o anotación en cuenta. Valor teórico o contable Valor de la acción según los libros contables, teniendo cuenta el patrimonio neto. Valor de mercado o cotización Valor no min al Valor teórico capital social número de acciones netol patrimonial número de acciones Valor de la acción en un mercado secundario, es decir, en la bolsa. Depende de la oferta y la demanda de acciones. La capitalización bursátil o valor en bolsa de la empresa es el valor de todas las acciones de la empresa en la bolsa. Si con el paso del tiempo los recursos iniciales aportados por los socios, capital inicial, es insuficiente para el desarrollo de su actividad, la empresa puede recurrir a una ampliación de capital con la emisión de nuevas acciones. La ampliación de capital con la emisión de nuevas acciones puede provocar un perjuicio a los antiguos accionistas, debido a que estos han contribuido a la formación de reservas, legales, estatutarias… Los nuevos accionistas participarían en esas reservas antiguas sin haber contribuido a ellas. Para evitar ese perjuicio, la empresa puede optar por: Emitir las nuevas acciones con una prima de emisión que permita aportar fondos a las reservas ya constituidas. Repartir derechos de suscripción preferentes a los antiguos accionistas. El derecho de suscripción preferente pretende compensar la pérdida de valor de la acción tras la ampliación de capital. Su valor debe compensar esa pérdida. El antiguo accionista puede o vender el derecho de suscripción preferente y resarcirse de la ampliación o acudir a la ampliación utilizando los derechos de suscripción preferente y mantener su participación en el capital social. 7.3.2. Financiación interna o autofinanciación. Cuando la empresa obtiene beneficios debe decidir cómo repartirlos, una parte se da a los socios en forma de dividendos, otra parte se queda en la empresa para cubrir sus necesidades financieras. Esos fondos que se quedan en la empresa reciben el nombre de autofinanciación. 4 Ies La Asunción Elche Departamento de economía curso 2012/13 En la autofinanciación podemos distinguir entre Autofinanciación de enriquecimiento: los beneficios retenidos en la forma de reservas. Autofinanciación de mantenimiento: dotaciones de fondos para compensar el desgaste de los equipos o provisiones de gastos y riesgos futuros. Autofinanciación de enriquecimiento Los beneficios que los socios renuncian a repartirse y pasan a formar parte de los fondos propios de la empresa (neto patrimonial) con el nombre de reservas. La empresa se sitúa ante un dilema, ya que dedicar una gran parte de los beneficios a reservas es positivo para su desarrollo futuro, pero los accionistas actuales se ven perjudicados al obtener un dividendo menor. La junta general de accionistas debe decidir sobre la distribución de los beneficios, pero los pequeños accionistas tienen escaso poder de decisión, con lo que los grandes accionistas terminan imponiendo su criterio. Tipos de reservas Constituidas obligatoriamente por ley en las S.A., con un mínimo del 10% de los beneficios obtenidos hasta que la reserva alcance un 20% del capital social. Las reservas suponen un incremento de Reservas estatutarias Son las fijadas en los estatutos de la sociedad considere Reservas voluntarias Son las acordadas voluntariamente por los socios. Reservas legales los fondos propios de la empresa que ayudan a financiar inversiones de crecimiento y expansión, de ahí, que se autofinanciación de enriquecimiento. Autofinanciación de mantenimiento La autofinanciación de mantenimiento pretende mantener intacta la capacidad productiva de la empresa, a partir de los beneficios no distribuidos. La autofinanciación de mantenimiento está constituida: La amortización refleja la pérdida de valor de los bienes del inmovilizado por su uso (desgaste), por obsolescencia técnica y funcional a causa de los cambios tecnológicos. Al finalizar el ejercicio económico, se calcula la pérdida de valor de los activos de la empresa y se incorpora al valor de producto como un coste más que se cobrará con la venta. El fondo de amortización aumenta de valor a medida que se deprecian los activos de la empresa, al final de la vida útil de estos, la empresa podrá sustituirlos utilizando el dinero acumulado en el fondo. 5 Ies La Asunción Elche Departamento de economía curso 2012/13 Mientras se está amortizando el bien, el fondo de amortización va acumulando dinero que no se necesitará hasta el momento de desprenderse del bien. La empresa puede utilizar ese dinero en inversiones que generen una rentabilidad en lugar de tenerlo en caja sin producir nada. Las provisiones se crean para hacer frente a ciertas pérdidas que todavía no se han producido, o futuros gastos. Mientras que no se dan esas situaciones previstas, la empresa podrá utilizar esos fondos en inversiones que generen una rentabilidad. Ventajas e inconvenientes de la autofinanciación. La autofinanciación permite: Mayor autonomía e independencia financiera y, a su vez, mejora su solvencia al aumentar los fondos propios. Para las pymes constituye la principal fuente financiera, dadas sus dificultades para acceder a otras fuentes. Son recursos que no es preciso remunerar explícitamente, aunque sí tienen un coste de oportunidad asociado. Esto puede convertirse en un inconveniente, ya que, por estos recursos no hay que pagar intereses, pueden usarse en inversiones poco rentables. Otro inconveniente es el posible conflicto entre los intereses de accionistas y directivos. Cuanto menos beneficio se reparta, mayor será la autofinanciación para nuevas inversiones, pero menor será la rentabilidad para los accionistas, por lo que debe buscarse un equilibrio entre ambos intereses. 7.4. Financiación externa a largo plazo. La financiación ajena a largo plazo está vinculada normalmente a elementos del activo no corriente. Las principales fuentes de financiación son: Crédito bancario a largo plazo. Son los préstamos concedidos por entidades de crédito (bancos, cajas de ahorro y cooperativas de crédito) a la empresa a largo plazo. Este dinero debe devolverse con los intereses correspondientes. Los empréstitos (obligaciones) Los empréstitos son títulos de crédito, obligaciones, bonos, pagarés… que emiten las empresas y que compra el público u otras empresas a cambio de un interés. Las grandes empresas necesitan, en muchas ocasiones, enormes capitales, de tal cuantía que no es sencillo encontrar entidades financieras dispuestas a concedérselos como préstamo en condiciones aceptables. En tales casos, estas grandes organizaciones pueden conseguir los fondos dividiendo esas grandes cantidades en pequeños títulos y colocándoles entre los pequeños ahorradores privados. Para que estos pequeños ahorradores no desconfíen de la recuperación de su inversión, las 6 Ies La Asunción Elche Departamento de economía curso 2012/13 emisiones de empréstitos se garantizan por un banco o un grupo de bancos constituido formalmente para este fin (sindicato bancario). El poseedor de una obligación es un acreedor de la empresa, y tiene derecho a la devolución de su inversión más los intereses acordados. Finalmente indicar que las obligaciones suelen cotizar en los mercados secundarios (Bolsa), con el fin de dotar de liquidez a la obligación y permitir que el obligacionista pueda desprenderse de la obligación sin esperar a su vencimiento. Deudas a largo plazo con proveedores Normalmente son las deudas con proveedores de inmovilizado. Por ejemplo, si se adquiere una maquinaria que se pagará al proveedor a plazos durante cinco años, en la estructura económica se incorpora la correspondiente inversión, en tanto que en el pasivo se incorpora el préstamo del proveedor del bien. El leasing o arrendamiento financiero. El leasing es un sistema de financiación mediante el cual la empresa incorpora un elemento de activo no corriente a cambio de una cuota de arrendamiento. Normalmente intervienen tres agentes; la empresa que necesita el bien, la empresa que fabrica o posee el bien y la sociedad de leasing que compra el bien e inmediatamente se lo alquila a la empresa que lo necesitaba. Ésta paga unas cuotas por el alquiler, siendo normal que el contrato tenga una opción de compra por el valor residual al finalizar. Características Duración de la operación coincide con la vida del bien. El importe de las cuotas incorpora la amortización, intereses, gastos y prima de riesgo Al finalizar el contrato se puede devolver el bien o comprarlo por el precio pactado. Ventajas Se incorpora un bien al activo sin tener que comprarlo Parte de la cuota de leasing es un gasto fiscalmente deducible, reduciendo el beneficio y los impuestos a pagar Inconvenientes El elevado coste 7 Ies La Asunción Elche Departamento de economía curso 2012/13 Renting. Modalidad de alquiler de bienes sin opción de compra para el usuario, donde la empresa se compromete al pago de una cuota fija y el sociedad de renting se compromete a prestar unas serie de servicios como mantenimiento, seguro o todo lo necesario para la utilización del bien. Ventajas Las cuotas son fiscalmente deducible al 100% No existe duración mínima del contrato Al finalizar se ofrece o sustituir los bienes por otros nuevos o renovar el contrato Inconvenientes No hay opción de compra Elevado coste 7.5. Recursos ajenos a corto plazo. Las fuentes de financiación a corto plazo más utilizadas son:: Préstamos a corto plazo, dónde la empresa pide dinero a una entidad bancaria a corto plazo, y pasado un periodo inferior al año, devolverá el préstamo con los intereses pactados. Créditos bancarios a corto plazo. Distinguimos dos modalidades: Descubierto en cuenta o números rojos. Es una fuente de financiación poco habitual, consistente en la utilización de un importe superior al saldo disponible en la cuenta bancaria. La principal ventaja es su inmediatez y su inconveniente es su elevado coste, el tipo interés pagado es muy elevado. Línea o cuenta de crédito. Utilizado por empresas que necesitan dinero pero no saben la cuantía exacta. La entidad financiera pone a su disposición una cuenta con un límite de dinero, y la empresa podrá utilizarlo cuando lo necesite y pagará los intereses en función del del tiempo y dinero utilizado, y una comisión por lo no dispuesto. Crédito comercial o de proveedores. Financiación automática que obtiene la empresa al no pagar al contado sus compras a los proveedores. El aplazamiento en el pago es equivalente a la obtención de un crédito que nos conceden los proveedores. Al ser operaciones habituales, las condiciones suelen estar establecidas y ser conocidas por ambas partes, y no requieren negociación previa. En principio es automático, cómodo y gratuito, pero si el proveedor concede descuento por pronto pago, dejaría de ser gratuita, ya que si utilizamos el crédito comercial renunciamos al descuento. 8 Ies La Asunción Elche Departamento de economía curso 2012/13 Descuento de efectos. Los derechos de cobro (letras de cambio, pagarés…) pueden transformarse en dinero antes de su vencimiento. Si las empresas necesitan liquidez, en lugar de esperar al vencimiento de los efectos, pueden descontar los efectos a los bancos y estos anticipan el importe del efecto. El banco para adelantar el efecto cobra unas comisiones e intereses. El interés que se cobra por anticipar el efecto recibe el nombre de descuento. Si la letra resulta impagada, el banco devolverá la letra a la empresa que la descontó y reclamará el importe más los gastos de devolución. Para el cálculo de lo percibido por la empresa o valor efectivo (E), se le resta al valor nominal de la letra (N) los intereses o descuento comercial (Dc) por los días que faltan para su vencimiento, más la comisión (C) que cobra el banco. E N Dc C donde Dc N i t 360 Dónde i es el tipo de interés en tanto por uno, t es el tiempo entre el momento de la operación y el vencimiento del efecto, expresado en días. Factoring. Forma de financiación empresarial, consistente en vender los derechos de cobro (letras, facturas…) de la empresa a otra llamada sociedad de factoring, que proporciona dinero de manera inmediata y asume el riesgo de impago o de morosidad. Con la venta de los derechos la empresa no responde del impago de sus clientes, pero el coste de interés y la comisión son elevadas. Financiación espontánea. Son fuentes de financiación que tiene la empresa y no requiere de ninguna negociación previa. Sería el salario de los trabajadores cuyo valor del trabajo se incorpora diariamente pero que cobran a final de mes, o los pagos a la Hacienda Pública o Seguridad Social que se liquidan trimestral o mensualmente. 7.6. Coste de la financiación. Las empresas utilizan una variedad de fuentes de financiación buscando una combinación que minimice su coste. El coste de los recursos propios es de difícil cálculo. Normalmente, se utiliza para su medición la rentabilidad que percibe los accionistas. El coste de la financiación ajena depende del interés y las comisiones pagadas, y las fuentes espontáneas tienen un coste cero. 9 Ies La Asunción Elche Departamento de economía curso 2012/13 Para determinar el coste medio de los recursos utilizados por la empresa, se hace una media de los costes tomando como ponderación el porcentaje que cada fuente representa. A la cantidad calculada se denomina coste medio ponderado de los recursos financieros. Cuanto menor sea el coste medio de la financiación, mayor será el número de inversiones rentables para la empresa. Selección de la fuente de financiación. Los criterios de selección de la financiación depende de varios factores: El tipo de inversión. Dependiendo del bien que se desee financiar se opta por una u otra fuente. Si se trata de un elemento del activo no corriente se suele financiar con recursos a corto plazo y si se trata de renovar un elemento del activo no corriente se recurre al fondo de amortización. Del grado de endeudamiento que se desee mantener Del coste de la financiación. 7.7. La inversión. Para que la empresa puede realizar sus actividades necesita unos factores de producción, materias primas, edificios, maquinaria, trabajadores …, y para poder adquirir estos elementos necesita recurrir al mercado de capitales. Activos financieros, son títulos valor que Mercados de valores, mercados dónde se suponen una deuda para el emisor y un derecho compran para el comprador. Se utilizan para captar obligaciones… que canalizan el ahorro hacia la financiación inversión. y vende acciones, bonos, Características Tipos Rentabilidad, rendimiento que genera el Mercados primaros o de emisión, son activo. aquellos en los que se venden los títulos por Si el rendimiento es conocido inicialmente es renta fija, si el rendimiento primera vez. Finalizada depende de la marcha de la empresa hablamos desaparece ese mercado. la colocación de renta variable. Riesgo indica la posibilidad que comprador no Mercados secundarios o de negociación, son recupere la totalidad de lo invertido. Depende aquellos en los que se intercambian los activos del plazo de devolución y las garantías que existentes. Son fundamentales ya que dotan de ofrezca el emisor. liquidez a los mercados primarios. El más Liquidez, facilidad del activo para importante es la bolsa. transformarse en dinero sin costes apreciables. 10 Ies La Asunción Elche Departamento de economía curso 2012/13 Relación inversión económica y financiera Inversión Inversión económica Mercado de bienes Compra de nuevos equipos productivos Empresa Emisión y colocación de títulos Área financiera Empleo de recursos Obtención de recursos financieros financiera Mercados Compra de títulos Financieros Ahorradores Inversores Entregan dinero 7.8. Clases de inversiones. Las inversiones económicas, también llamadas reales o productivas, consisten en la adquisición de capital productivo (edificios, maquinaria, equipos, existencias…) que la empresa necesita para el desarrollo de su actividad. En este sentido, las inversiones económicas realizadas en el pasado constituyen el capital productivo presente de la empresa y son la clave de su crecimiento futuro. Las inversiones financieras suponen que una persona o empresa dedica parte de sus ahorros a la compra de títulos-valores (acciones, obligaciones…) con el objetivo de obtener una renta en el futuro. Inversiones económicas a corto y largo plazo. Según el carácter temporal de la inversión, distinguimos: - Inversiones de funcionamiento. Son las realizadas por la empresas con el fin de adquirir los elementos necesarios para su proceso productivo (materias primas, componentes, mercaderías, combustibles…). Estas inversiones se renuevan periódicamente y se recuperan a corto plazo. - Inversiones permanentes o estructurales. Son las efectuadas para adquirir bienes que van a ser utilizados por la empresa durante un periodo prolongado de tiempo (edificios, maquinaria, elementos de transporte…). Se trata de inversiones permanentes o a largo plazo, también denominadas inversiones en activos inmovilizados. Clases de inversiones permanentes. 1. Inversiones de renovación o de reemplazo. Su finalidad es sustituir equipos desgastados o estropeados. Dado que el capital productivo se deteriora con el tiempo y el uso, hay que renovarlo periódicamente. 2. Inversiones de expansión o ampliación. Se realizan para añadir nuevos equipos a los ya existentes y así incrementar la capacidad de producción. 11 Ies La Asunción Elche Departamento de economía curso 2012/13 3. Inversiones de modernización o innovación. Con ellas se trata de sustituir equipos que funcionan por otros que añaden mejoras tecnológicas y con los que se pretende reducir costes o mejorar la calidad de los productos. En cuyo caso se dice que los productos sustituidos se han quedado obsoletos. 4. Inversiones en I+D+i. Su objetivo es la búsqueda de nuevos productos o de técnicas productivas más eficientes. 5. Inversiones de carácter social o medioambiental. Son las realizadas con la finalidad de mejorar las condiciones de trabajo de los empleados o en función de las responsabilidad social de la empresa hacia el medio ambiente o con la comunidad local. Características de un proyecto de inversión. En las inversiones permanentes, a largo plazo, el tiempo y riesgo son importantes. Por ello, vamos a situar la inversión en el tiempo con todos sus elementos. En toda inversión encontramos: D: desembolso inicial de la inversión Ci: cobros producidos durante el año Pi: pagos generados durante el año Fi: Flujo neto de caja, diferencia entre cobros y pagos del año n: duración de la inversión, en años. -D F1 F2 F3 Fn 0 1 2 3 n El último flujo neto incorpora el valor residual si lo hubiera 7.9. Métodos de selección y valoración de inversiones. Podemos diferenciar los métodos de selección de inversiones en estáticos y dinámicos. Los criterios estáticos están basados en que el valor del dinero es constante en el tiempo. El dinero que se cobra en diferentes momentos del tiempo tiene el mismo valor. Los criterios dinámicos tienen en cuenta el diferente valor que tiene el dinero según el momento que se produce el flujo de caja. 12 Ies La Asunción Elche Departamento de economía curso 2012/13 7.9.1. Criterios estáticos: Criterio del plazo de recuperación o pay-back. El objetivo de este método es determinar el número de años que se tarda en recuperar el desembolso inicial. El plazo de recuperación es el tiempo necesario para que la suma de los flujos de caja se iguale al desembolso inicial. Si los flujos de caja no son iguales F1 F2 F3 ..... Fn iremos acumulando sucesivamente los flujos hasta que la suma coincida con el desembolso inicial D. Si los flujos fuesen iguales F1 F2 F3 ..... Fn podemos calcular el plazo de recuperación como T D El criterio seleccionará a aquellos proyectos que presenten un menor plazo de recuperación. F La principal ventaja es su sencillez Sus inconvenientes son: No tiene en cuenta la pérdida de valor del dinero a lo largo del tiempo Ignora los flujos de caja que se generan con posterioridad al plazo de recuperación. Criterio del flujo neto total por unidad monetaria comprometida (FNT). El criterio del FNT consiste en dividir la suma de los flujos de caja entre el desembolso inicial: n FNT = Fi D i 1 Según este criterio, solo son realizables aquellas inversiones cuyo FNT > 1. Valores inferiores a la unidad significan que no se recupera el desembolso inicial. Si hubiera que elegir, se escogería la de mayor FNT. A diferencia del pay back, este criterio sí tiene en cuenta todos los flujos de caja, pero mantiene el inconveniente de no considerar los cambios del valor del dinero con el tiempo. 7.9.2. Criterios dinámicos: Capitalización y actualización Los métodos estáticos no tienen el cuenta el paso del tiempo. Los métodos dinámicos sí tienen en cuenta el paso del tiempo, es decir, considera que dos cantidades monetarias que se obtienen en momentos distintos tienen distinto valor, ya que pueden capitalizarse a un tipo de interés y el poder adquisitivo del dinero varía a causa de la inflación. Si se invierte un capital C0 en régimen de capitalización compuesta a un tanto anual unitario i, durante n periodos y calculamos el capital final Cn. 13 Ies La Asunción Elche Departamento de economía curso 2012/13 Cn = C0 (1 + i) n Cn es el capital equivalente a C0 pasados n periodos capitalizados a un tipo i. Capitalización C0 0 1 2 3 ....... Cn n Si en la expresión anterior conocemos el capital final Cn , el tiempo n y el tanto unitario de interés i, fácilmente podemos calcular el valor del capital inicial C0 despejando de la expresión anterior: C 0 Cn (1 i ) n donde C0 es la cantidad equivalente a Cn actualizada n periodos a un tipo i. Actualización C0 0 1 2 3 ....... Cn n Criterio del valor actual neto (VAN) o valor capital (VC). Este criterio actualiza todos los flujos netos de caja al momento actual (momento cero) y obtiene el valor actualizado neto. Es decir, trae al momento presente todos los flujos de caja que genera la inversión a lo largo de su vida y el valor residual si hubiese. -D F1 F2 F3 Fn 0 1 2 3 n F1 (1 i ) F2 (1 i ) 2 F3 (1 i ) 3 Fn (1 i ) n Podemos calcular el VAN como : VAN D F3 Fn F1 F2 .... 2 3 (1 i ) (1 i ) (1 i ) (1 i ) n Si el VAN es negativo supone que todos los flujos netos de caja actualizados no compensan al desembolso inicial. Es decir, las salidas que genera el proyecto de inversión son mayores que las entradas, valoradas en el momento inicial, por tanto, la inversión no se efectuará. 14 Ies La Asunción Elche Departamento de economía curso 2012/13 Si el VAN es positivo supone que todos los flujos netos de caja actualizados compensan al desembolso inicial. Es decir, las entradas que genera el proyecto de inversión son mayores que las salidas, valoradas en el momento inicial, por tanto, la inversión se efectuará. Si el VAN es cero, es indiferente efectuar la inversión. Si la empresa se enfrenta a varios proyectos de inversión que son ejecutables, escogerá aquel que arroje un mayor VAN. Ejemplo: Una empresa de comida rápida piensa en realizar una ampliación en sus instalaciones presentándose tres alternativas con los siguientes datos: Alternativa Desembolso Flujo neto 1 Flujo neto 2 Flujo neto 3 A 800 500 600 700 B 1.000 250 300 400 C 1.200 600 800 1.000 Sabiendo que el tipo de interés del mercado es 6% VAN D F3 F1 F2 2 (1 i ) (1 i ) (1 i ) 3 VAN A 800 500 600 700 793,42 € 2 (1 0,06) (1 0,06) (1 0,06) 3 VAN B 1.000 250 300 400 161,3 € 2 (1 0,06) (1 0,06) (1 0,06) 3 VAN C 1.200 600 800 1.000 917,65 € 2 (1 0,06) (1 0,06) (1 0,06) 3 Los proyectos A y C son realizables, el B no ya que se valor actualizado neto es negativo. La jerarquía en la realización de los proyectos sería C y después el A, ya que C arroja un mayor VAN. Criterio de la tasa interna de rentabilidad (TIR) o tasa de retorno. La TIR es la tasa de actualización o descuento representada por r que hace que el VAN sea cero. La tasa de retorno la genera la propia inversión, y nos indica la rentabilidad de la misma. Para saber si una inversión es realizable, según este criterio, compararemos la tasa de rentabilidad con el coste del capital o tipo de interés. De tal manera, que si que la inversión merecerá la pena si su tasa interna de rentabilidad es mayor al coste del capital. VAN D F3 Fn F1 F2 .... 0 2 3 (1 r ) (1 r ) (1 r ) (1 r ) n 15 Ies La Asunción Elche Departamento de economía curso 2012/13 Normalmente la incógnita a calcular será r. Si los flujos netos de caja no son superiores a dos, es fácil de rsolver, como mucho con una ecuación de segundo grado. Si son tres o más requiere de procesos más complejos. Valor Realización Interpretación Si r > i El proyecto es realizable La rentabilidad que genera la inversión supera la coste del capital o rentabilidad del mercado. El VAN será positivo y la empresa obtendrá beneficios de la inversión. Si r = i Es indiferente realizar el proyecto La rentabilidad que genera la inversión es igual al coste del capital o rentabilidad del mercado. El VAN será cero, y los resultados obtenidos sólo permiten cubrir la inversión realizada. Si r < i El proyecto no es realizable La rentabilidad que genera la empresa es inferior al coste del capital o rentabilidad media del mercado, no se recupera la inversión inicial y el VAN será negativo. VAN En la gráfica observamos como en función de la tasa de actualización o coste de capital i, obtenemos un valor diferente de VAN, y sólo existe un valor de i (i = r) que hace que el VAN se igual al cero, y ese valor es la tasa interna de rentabilidad r. VAN>0 r 0 i1 i1 VAN<0 i Ejemplo: La empresa HG desea conocer la tasa de retorno de un proyecto de inversión que tiene un desembolso inicial de 6.000.000 € y genera unos flujos netos de caja de 5.000.000 €, 4.000.000 €. El coste del capital es 10%. F1 F2 5.000 .000 4.000 .000 0 VAN 6.000 .000 0 2 (1 r ) (1 r ) (1 r ) (1 r ) 2 5.000 .000 4.000 .000 Haciendo cambio 1 r x 6.000 .000 0 x x2 6.000 .000 x 2 5.000 .000 x 4.000 .000 0 simplifica ndo 6 x 2 5 x 4 0 VAN D x x 0 .5 b b 2 4ac 5 25 96 5 11 1 2a 12 12 x 2 1,33 La solución negativa no tiene significado económico, nos quedamos con la positiva, y deshacemos el cambio r x 1 1,33 1 0,33 la TIR es 33% , como r > i, el proyecto es realizable. 16 Ies La Asunción Elche Departamento de economía curso 2012/13 7.10. Los ciclos de la empresa. Cuando analizamos el balance de la empresa, vimos que unos elementos constituían el activo no corriente, estaban un largo período de tiempo en la empresa, y otros el activo circulante, estaban poco tiempo en la empresa. Con estos elementos y trabajadores, y la empresa realiza su actividad. La empresa compra materias primas o mercaderías y tras su elaboración y/o comercialización se vende obteniendo unos ingresos que se utilizan en comprar nuevas materias…. Repitiendo el proceso. En la empresa distinguimos dos ciclos: ciclo largo y ciclo corto. Ciclo largo. El ciclo largo comienza con la obtención de recursos financieros para la compra de bienes del activo no corriente: maquinaria, instalaciones, elementos de transporte…Estos elementos se desgastan con el paso del tiempo por su uso… La amortización anual se incorpora al coste del producto, recuperando cada año una parte de la inversión y cuando los bienes están totalmente amortizados, el fondo se utiliza para renovarlos. La duración del ciclo para cada elemento es diferente. Hablamos de ciclo largo debido a que su recuperación se produce después de varios ejercicios económicos. La amortización permite transforma en liquidez a los bienes del activo no corriente. Ciclo largo Recursos Permanentes: Propios y ajenos Inversiones: Maquinaria Bienes equipo Dinero Amortización Ciclo corto. El ciclo corto se llama también ciclo de explotación, ciclo comercial o ciclo dinero- mercaderíadinero. El ciclo comienza con la inmovilización de recursos en la adquisición de materias primas y otros aprovisionamientos, posterior producción, comercialización y venta del producto, finalizando con el cobro a los clientes, recuperando el dinero invertido en la compra de bienes de circulante. La duración media del ciclo de explotación se le denomina período medio de maduración. 17 Ies La Asunción Elche Departamento de economía curso 2012/13 Le llamamos ciclo corto porque se produce varias veces dentro del ciclo económico, teniendo una duración inferior al año. A las empresas le interesa que la duración del ciclo corto sea la menor posible, ya que cada vez que finaliza un ciclo, se recupera el dinero invertido más un margen de beneficio. Dinero Compras Ventas Producción Ciclo corto, de explotación o dinero- mercancías- dinero 7.11. El periodo medio de maduración. La duración del ciclo de explotación recibe el nombre de periodo medio de maduración (PMM). El PMM es muy importante, ya que indica a la empresa el tiempo que tarda en recuperar las inversiones efectuadas en producción y comercialización de sus productos, es decir, el número de días en que normalmente los elementos de circulante completan una vuelta o ciclo de explotación. 7.11.1 Fases del período de maduración A lo largo del período de maduración podemos distinguir diferentes subperíodos: Período de almacenamiento o aprovisionamiento: es el tiempo transcurrido desde que entra un euro, en forma de materia prima, en el almacén, hasta que sale del almacén ese euro. Período de fabricación: es el tiempo que tarda un euro (como materia prima) desde que entra en el proceso productivo hasta que sale ya elaborado el producto. Período de venta: tiempo transcurrido desde que entra el euro (como producto elaborado) en el almacén hasta que es vendido. Período de cobro: tiempo transcurrido desde que sale el euro (como venta del producto efectuada) hasta que se cobra al cliente. Refleja el crédito comercial que se concede a los clientes. 18 Ies La Asunción Elche Departamento de economía curso 2012/13 Periodo de pago: tiempo desde que el proveedor nos sirve las materias primas hasta que se pagan. Es el crédito comercial que nos conceden. En todas estas fases se añade valor al producto y los costes que se generan, mano de obra, maquinaria, energía… Estos costes suponen inversiones para la empresa, y mientras dura el ciclo la empresa mantiene comprometidos los recursos que emplea para su financiación, por tanto, le interesa reducir la duración del ciclo al máximo para recuperar sus inversiones. 7.11.2. Período medio de maduración de una empresa industrial. Llamamos período medio de maduración económico al tiempo que transcurre desde que entran los materiales en el almacén de la empresa hasta que los clientes nos pagan el importe de la venta. En una empresa industrial encontramos los siguientes períodos medios de maduración: Período medio de aprovisionamiento es el número de días que, por término medio, permanecen las materias primas almacenadas. Para su cálculo: na Consumo anual de materias primas número de veces que se renueva el almacén de MP Nivel medio de existencia s ( mp ) en almacén a lo largo del año, o rotaciones que da el stock medio de existencias en el almacén. PM a 365 número de días que, por término medio, permanecen las materias primas almacenadas na Período medio de fabricación es el número de días que la empresa tarda en fabricar sus productos. Para su cálculo: nf Coste total de la producción anual número de veces que se renueva Nivel medio de existencia s de productos en curso de fabricació n el almacén de productos en curso de fabricación , o rotaciones que da el stock medio de productos fabricados durante el ejercicio. PM f 365 número de días que la empresa tarda en fabricar sus productos. nf 19 Ies La Asunción Elche Departamento de economía curso 2012/13 Período medio de ventas es el número de días que tarda la empresa en vender sus productos. Para su cálculo: nv Ventas anuales a precio de cos te número de veces que se Nivel medio de existencia s de productos ter min ados a precio de cos te renueva al año el almacén de productos terminados , o rotaciones que da el stock medio de productos acabados durante el ejercicio. PM v 365 número de días que la empresa tarda vender sus productos. nv Período medio de cobro es el número de días que tarda la empresa en cobrar por término medio a sus clientes. Para su cálculo: nc Ventas anuales a precio de venta número de veces que se renueva la Valor medio de los créditos anuales concedidos a los clientes los derechos de cobro sobre los clientes durante el ejercicio, o rotaciones que da el stock medio de derechos de cobro sobre los clientes al año. PM c 365 número de días que tarda la empresa en cobrar a los clientes por término medio. nc El PMM = PM a + PM f + PM v + PM c = número de días desde que entran los materiales (materias primas….) en el almacén hasta que se cobran las facturas y letras de los clientes. Si tenemos en cuenta que nuestros proveedores nos conceden un aplazamiento en el pago debemos calcular el período medio de pago a proveedores. Llamamos período medio de maduración financiero al tiempo que transcurre desde que se pagan los materiales a los proveedores hasta que los clientes nos pagan el importe de la venta. Período medio de pago a proveedores es el número de días que tarda la empresa en pagar a sus proveedores. Cálculo: np Compras a crédito durante el ejercicio número de veces que se renueva al año las Valor medio de las deudas con los proveedore s deudas con los proveedores, o rotaciones que da el stock medio de deudas. PM p 365 número de días que tarda la empresa en pagar a los proveedores por término medio. np El PMMF = PM a + PM f + PM v + PM c – PM p = número de días que tarda la empresa en recuperar el dinero invertido en la compra de materiales para la producción. En definitiva, los días que ha de financiar totalmente la empresa. 20 Ies La Asunción Elche Departamento de economía curso 2012/13 Desde la perspectiva financiera, el período de maduración puede representarse como un ciclo dinero- materia prima- transformación en producto- venta-cobro-dinero, es decir, como el período de tiempo que la empresa tarda en recuperar cada euro invertido en su ciclo de explotación. 7.11. 3. Período medio de maduración de una empresa comercial. Las empresas comerciales no fabrican el producto, lo compran y posteriormente lo venden. El período de maduración va a presentar tres subperíodos: Período de almacenamiento o aprovisionamiento PM a es el tiempo que están las mercaderías en el almacén hasta que se venden. Período de cobro PM c es el tiempo que tarda la empresa en cobrar las facturas y letras a clientes. Período de pago PM p es el tiempo que tarda la empresa en pagar a los proveedores. El PMM = PM a + PM c sería el período medio de maduración económico. El PMMF = PM a + PM c – PM p sería el período medio de maduración financiero. 7.11.4. Ventajas de reducir el PMM Las ventajas serian: menores costes, por tanto, menores necesidades financieras y mayor rentabilidad. Para conseguir reducirlo podemos realizar: En el período medio de aprovisionamiento podemos reducirlo ajustando las existencias mediante sistemas de gestión de inventarios que minimicen el coste, ej, JIT, gestión informática… El período medio de fabricación podemos disminuirlo introduciendo mejor maquinaria, organizando mejor el trabajo… En el período medio de venta podemos realizar ofertas, promociones… que favorezcan la venta. En el período medio de cobro, podemos realizar descuentos por pronto pago para favorecer el cobro rápido de nuestros clientes. Finalmente en el período medio de pago intentaremos negociar mejores condiciones de pago a nuestros proveedores, como aumentar el tiempo que tenemos para pagar. Ejemplo Una empresa compró materias primas por un importe de 50.000 €, y durante el año mantuvo un nivel medio de existencias de materias primas por un valor de 5.000 €. El coste de producción 21 Ies La Asunción Elche Departamento de economía curso 2012/13 obtenida por la empresa en ese año fue de 240.000 €, mientras que le valor medios de producción en curso de elaboración fue de 40.000 €. Por otra parte, el coste de todos los productos vendidos ascendió a 360.000 €, mientras que el nivel medio de existencias en el almacén de productos terminados ha sido de 90.000 €. Por último, las ventas realizadas, valoradas a precio de venta, han supuesto 500.000 €, y el saldo medio de los créditos a clientes fue de 50.000 €. Además, sabemos que el valor de las materias primas adquiridas a crédito es de 50.000 €, y que el saldo medio de la deuda con los proveedores es de 10.000 €. ¿Cuál es el PM económico y financiero de la empresa? Solución: Datos ordenados: (cantidades en €) Consumo (compra) materias primas 50.000 Nivel medio de existencias m p Coste productos curso de fabricación 240.000 Valor medio productos curso fabricación Ventas a precio coste 360.000 Media productos terminados Ventas a precio venta 500.000 Saldo medio de créditos a clientes Compra de materias primas 50.000 Saldo medio de la deuda proveedores 5.000 40.000 90.000 50.000 10.000 Período de maduración económica está integrado por cuatro fases que son: El periodo medio de almacenamiento de materias primas (PMa) El periodo medio de fabricación (PMf) El periodo medio de venta (o de almacenamiento de productos terminados) (PMv) El periodo medio de cobro a clientes (PMc) Cálculo de PMa Consumo materias primas 50.000 Rotación de materias primas en el almacén a 10 Media existencias período 5.000 365 365 PM a 36,5 días. a 10 Cálculo de PMf Rotación productos en curso de fabricación Coste productos curso fabricación 240.000 f 6 Valor medio productos en fabricación 40.000 365 365 PM f 60,8 días. f 6 Cálculo de PMv Ventas precio cos te 360.000 Rotación de productos terminados v 4 Valor medio productos ter min ados 90.000 365 365 PM v 91,25 días. v 4 Cálculo de PMc Ventas precio venta 500.000 Rotación de los créditos de los clientes c 10 Saldo medio créditos clientes 50.000 365 365 PM c 36,5 días. c 10 PMME = PM a + PM f + PM v + PM c = 36,5 + 60,8 + 91,25 + 36,5 = 225,08 días. 22 Ies La Asunción Elche Departamento de economía curso 2012/13 Para calcular el PMM Financiero PMMF = PMME – PM p Cálculo de PMp Compra materias primas 50.000 Rotaciones de las deudas con los proveedores p 5 Sasldo medio deudas proveedores 10.000 365 365 PM p 73 días. p 5 PMMF = PMME – PM p = 225,08 – 73 = 152,08 días. En cuanto al resultado final obtenido: el ciclo de explotación de la empresa dura 225,08 días, de los cuales, ha de financiar 152,08. 23 Ies La Asunción Elche Departamento de economía curso 2012/13 Tema 7. Inversión y financiación. 1º. Sabiendo que el tipo de interés es del 5 %, contesta a las siguientes cuestiones: a. Si hoy disponemos de 5.000 € ¿Cuánto valdrán dentro de un año? ¿Y dentro de cuatro? b. ¿Cuánto vale hoy un capital de 50.000 € que vence dentro de cinco años? c. ¿Qué es preferible: un capital hoy de 8.000 € o un capital de 10.000 € que vence dentro de dos años? 2º. Una empresa dispone de la siguiente información sobre posibles proyectos de inversión: Proyecto 1 Proyecto 2 Desembolso inicial Año 1 50.000 55.000 Cobros 35.000 26.000 Pagos 5.000 6.000 Año 2 Cobros 30.000 30.000 Pagos 10.000 5.000 Año 3 Cobros 25.000 40.000 Pagos 15.000 5.000 a. Clasifica por orden de preferencia según los criterios del pay back y VAN para un coste del dinero del 6% b. ¿En qué se diferencian los criterios? ¿Cuál es la razón de que lleguen a resultados distintos?¿Qué criterio te parece más fiable? 3º. La empresa BAT S.L. se dedica a la venta de productos químicos y está pensando en ampliar su negocio a la venta de productos fitosanitarios destinados a la agricultura. Para ello estudia dos proyectos cuyos datos son: Año 1 Año 2 Año 3 Cobros Pagos Cobros Pagos Cobros Pagos Proyecto 1 600 750 2.200 350 3.800 400 Proyecto 2 4.000 3.000 5.000 4.000 6.000 5.900 Determine el proyecto más rentable sabiendo que en el proyecto 1 requiere una inversión inicial de 1.700 € y el proyecto 2 otra de 1.000 €. a. Según el criterio del plazo de recuperación o Pay- back b. Según el valor actual neto, sabiendo que la tasa de actualización del 8%. 4º. Sean dos proyectos de inversión cuyas características vienen recogidas en la siguiente tabla: Flujos de caja en euros Proyectos Año 1 Año 2 Año 3 Año 4 Desembolsos iniciales A 400 3.800 100 100 4.000 B 800 2.000 1.200 12.000 4.000 24 Ies La Asunción Elche Departamento de economía curso 2012/13 Deseamos saber: a. ¿Qué inversión es preferible según el criterio del plazo de recuperación o pay-back? b. El Valor Actual Neto de cada proyecto. El tipo de actualización es del 7 %. 5º. Una empresa dedicada a la hostelería quiere hacer una inversión y necesita valorara la mejor según el criterio de valor actual neto. Teniendo en cuenta un tipo de interés del 4%. ¿Cuál seleccionará entre las siguientes? Inversión Desembolso inicial Flujo neto de caja 1 Flujo neto de caja 2 Flujo neto de caja 3 1.600 1.000 1.200 1.400 A 2.000 B 500 600 800 2.400 1.200 1.600 C ¿Y si el método de selección empleado es el plazo de recuperación? 2.000 6º. Dos proyectos de inversión tienen las siguientes características: (datos en euros) Proyecto 1. Inversión inicial 2.500.000; flujo neto de caja del año 1, 500.000; flujo neto de caja del año 2 1.000.000; flujo neto de caja del año 3 1.500.000 Proyecto 2. Inversión inicial 3.000.000; flujo neto de caja año 1 1.500.000; flujo neto de caja año 2 1.700.000; flujo neto de caja año 3 1.500.000. Calcular: a. El plazo de recuperación de cada proyecto. ¿Cuál es preferible? b. El VAN sabiendo que la tasa de descuento es 5%. 7º. A una empresa le proponen tres proyectos de inversión, que suponen un desembolso y unos flujos netos de caja indicados en el siguiente cuadro: (PAU septiembre 2010). Flujos netos de caja Inversión Desembolso inicial 1º Año 2º Año 3º Año X 20.000 - 15.000 15.000 20.000 Y 23.500 0 19.000 18.000 Z 14.000 13.000 - 10.500 16.000 a. Calcula, teniendo en cuenta un interés de mercado del 3%, el valor actual neto (VAN) de cada proyecto de inversión b. Clasifiqa los proyectos según el criterio del plazo de recuperación o payback, y el VAN. ¿Cuál sería la inversión más rentable? Razona la respuesta 25 Ies La Asunción Elche Departamento de economía curso 2012/13 8º. Una empresa está planteándose realizar una nueva inversión y le ofrecen dos posibles proyectos con los desembolsos y rendimientos netos anuales que se indican en la siguiente tabla: A Desembolso inicial 10.000 Flujo neto de caja 1 4.850 Flujo neto de caja 2 2.700 Flujo neto de caja 3 2.100 Flujo neto de caja 4 2.000 B 11.000 4.000 3.750 3.000 2.000 Inversión Seleccionar la inversión que llevará a cabo primero con el criterio VAN y luego con el Pay Back. Tipo de interés 4,5%. Haga las operaciones de cálculo del VAN con al menos seis decimales. 9º. Una empresa dispone de 750.000 euros para invertir en uno de estos dos proyectos: el proyecto A, sobre el que se estiman unos rendimientos netos de 440.000 euros al finalizar el primer año y de 410.000 euros al finalizar el segundo año; y el proyecto B, del que se esperan obtener 420.000 euros netos anuales en cada uno de los próximos dos años. ¿Cuál es el proyecto más rentable según el criterio TIR? 10º. Una inversora ha de elegir entre dos proyectos.¿Cuál le recomiendas elegir en términos de la rentabilidad que ofrecen? a. Proyecto X: supone un desembolso inicial de 1.000.000 €, genera un flujo anual de 600.000 € durante dos años y el valor residual es de 250.000 € b. Proyecto Y: se trata de invertir 1.000.000 € durante dos años en un depósito bancario que ofrece una rentabilidad anual del 3,5%. 11º.Un empresario tiene la posibilidad de invertir en dos proyectos: a. Compra de un barco en construcción con una inversión de 100.000 euros. Con la venta del mismo, transcurridos dos años, obtendría 130.000 euros. b. La puesta en marcha de una fábrica de caramelos con una inversión de 300.000 euros y unos flujos de caja de 150.000 y 160.000 euros, durante el primer y segundo año, respectivamente. Se quiere saber en qué opción debería invertir el empresario y por qué. 12º. ¿Cuál de estos dos proyectos de inversión elegirá una empresa según el criterio TIR? a. Desembolso en el momento actual de 50.000 € que reportaría un rendimiento único de 75.000 € a los 4 años. b. Desembolso en el momento actual de 60.000 € que reportaría un rendimiento de 35.000 € al finalizar el primer año y 40.000 € al finalizar el segundo año. Haga las operaciones de cálculo con al menos cuatro decimales. 26 Ies La Asunción Elche Departamento de economía curso 2012/13 13º- Clasifica los siguientes proyectos de inversión según el criterio del TIR Proyecto Desembolso Flujo año 1 Flujo año 2 Flujo año 3 1 19.000 - - 24.000 2 24.000 8.000 18.000 - 3 20.000 11.000 11.000 - 14º.Clasifique de mejor a peor los tres siguientes proyectos de inversión, primero por el criterio del plazo de recuperación o pay back, y segundo, por el criterio VAN si el tipo de interés es del 3,75%. Haga las operaciones de cálculo del VAN con al menos seis decimales. Inversión Desembolso inicial Flujo neto de caja 1 Flujo neto de caja 2 Flujo neto de caja 3 8.000 2.000 3.000 4.500 A B 8.500 5.000 2.500 2.500 C 9.000 4.000 4.000 2.000 15º.Una La directora financiera de una empresa está estudiando la posibilidad de ampliarla, para lo cual se le han presentado dos proyectos. El desarrollo temporal de estos proyectos de inversión es el siguiente (datos en €): (PAU junio 2010) Flujos netos de caja Inversión Desembolso inicial Año 1 Añon2 Año 3 Año 4 Año 5 950 100 200 300 350 500 A 750 - 50 100 400 300 200 B Sabiendo que el tipo de interés de mercado elegido para actualizar los correspondientes valores es el 10 %. a. Calcula el Valor Actual Neto ( VAN) para cada uno de los proyectos. b. Ordena los proyectos según los criterios del payback y el VAN. c. ¿Qué proyecto sería el que recomendaría la directora financiera? Razona la respuesta. 16º. Una empresa baraja tres posibles proyectos de inversión. Si el tipo de interés es del 5%, calcula el valor actual neto de estos proyectos y clasifícalos por orden de preferencia. a. Ampliar el negocio en 200.000 € y obtener 70.000 € anualmente durante los próximos cuatro años, con un valor residual de 20.000 €. b. Adquirir un nuevo negocio por 250.000 € y obtener 120.000 € en los años segundo, tercero y cuarto. c. Comparar un terreno ahora por 250.000 € para venderlo dentro de cuatro años por 300.000 € 27 Ies La Asunción Elche Departamento de economía curso 2012/13 17º.Una empresa se plantea un proyecto de inversión para los próximos cuatro años. El valor de al inversión inicial de 400.000 €. Los cobros previstos del primer año son de 300.000 € y aumentan el 20% acumulativamente los años siguientes. Los pagos representan el 80% de los cobros. Al finalizar el cuarto año, la empresa obtiene 150.000 € de la venta de los activos como valor residual. Sabiendo que el coste medio del capital es el 7% a. Define el criterio del VAN, describe su fórmula y expresa el criterio para aceptar o rechazar el proyecto. b. Calcula, mediante el criterio VAN, la viabilidad del proyecto de inversión y razona la respuesta. 18º. Una persona dispone de 10.000 € y se le presenta dos posibilidades de inversión: participar en un negocio que le supondría un desembolso inicial de 10.000 € y unos flujos de caja durante los dos próximos años de 4.650 y 7.000 € respectivamente; o invertir los 10.000 € durante dos años en un fondo de inversión de rentabilidad garantizada del 8%. a. ¿Qué alternativa debe elegir si el objetivo es obtener la máxima rentabilidad? b. En el caso del fondo de inversión, suponiendo unos flujos de caja de 800 y 10.800 € al final de cada año. Calcula su valor actualizado neto para un coste del capital del 8% y comenta el resultado. 19º. La señora Pérez quiere abrir un negocio de decoración de interiores. Para ello, debe pedir un préstamo a una entidad financiera por un importe igual al de la inversión. El banco pone como condición para conceder el préstamo que el proyecto sea rentable. El proyecto tiene una duración de 2 años y el coste del capital es el 7%. Además, se esperan unos flujos netos de caja anuales de 500.000 y 600.000 € respectivamente, y el valor residual al finalizar el segundo año es de 50.000 €. ¿Cuál es el importe máximo que puede solicitar esta persona sin que ello haga que el proyecto no sea rentable? Justifica la respuesta. 20º. Una empresa está sometiendo a análisis dos proyectos de inversión, de los que tiene la siguiente información: el primero supone un desembolso inicial de 7.500 € y va a proporcionar unos ingresos de 6.500 € y 7.000 € para el primer y segundo año respectivamente. Los pagos correspondientes a cada año serían 3.000 y 1.500 € respectivamente. El segundo proyecto implica un desembolso de 5.000 € y proporciona unos cobros 5.500 € el primer año y 7.500 € el segundo año. Y los pagos correspondientes a dichos años es de 2.000 € y 3.500 € Se pide: a. Calcular los flujos netos de caja correspondientes a los dos proyectos en los dos años y su tasa de rentabilidad interna. 28 Ies La Asunción Elche Departamento de economía curso 2012/13 b. Calcular el valor actual neto para los proyectos, teniendo en cuenta que el tipo de interés es del 8%. c. Razona cual de las dos inversiones el más conveniente 21º.En la Marisquería El Gambón, se plantean comprar un acuario para exponer el marisco fresco. Se estima que la vida útil del acuario es de 2 años. El desembolso inicial para la compra es de 6.000 €. Los flujos de caja netos para los dos años de vida útil serían de 2.000 € el primer año y 5.000 € el segundo. (PAU septiembre 2012). a. Calcule el Valor Actual Neto (VAN) para la inversión si se aplica una tasa de descuento o actualización del 10%. Valore la conveniencia de realizar la inversión. b. Calcule la tasa interna de rentabilidad (TIR) de la inversión. Explique para qué tasas de descuento o actualización estaría dispuesto el restaurante a realizar la inversión. 22º.La empresa JV desea llevar a cabo un nuevo proyecto de inversión valorado en 600.000 euros, planteándose dos alternativas: Alternativa 1: Proyecto con una duración de dos años y los flujos de caja que espera obtener por su realización son de 250.000 € el primer año y de 400.000 € el segundo año. Alternativa 2: Proyecto con una duración de tres años pero sólo genera un flujo neto de caja al finalizar el tercer año de 700.000 € Si el coste del dinero es del 6 % anual: a. Calcule el Valor Actual Neto (VAN) de cada inversión y comente el resultado. b. Calcule la Tasa Interna de Rentabilidad (TIR) de cada inversión. 23º. La empresa Plater, SA, valora dos posibles proyectos de inversión (A y B): El proyecto A supone un desembolso inicial de 25.000 y dos pagos de 12.000 y 18.000 al final del segundo y tercer año, respectivamente. La inversión tiene una duración de cinco años. Se obtendrán unos ingresos de 12.000 el primer año, 18.000 el segundo año y 25.000 el tercer, cuarto y quinto año. El proyecto B supone un desembolso inicial de 24.000. Los flujos netos de caja son constantes durante los seis años del proyecto y ascienden a 12.000 anuales. a. Calcule el plazo de recuperación (o payback) de los dos proyectos de inversión. ¿Qué proyecto es mejor para la empresa según este criterio? 29 Ies La Asunción Elche Departamento de economía curso 2012/13 b. Calcule el VAN de los dos proyectos de inversión, si suponemos una tasa de interés anual del 6 %. ¿Qué proyecto es mejor para la empresa según este criterio? c. ¿Podría suceder que los dos criterios de selección de inversiones utilizados en los apartados a y b llevaran a resultados diferentes? En ese caso, ¿por qué solución se decantaría? 24º. Una empresa valora un proyecto de inversión que le proporcionará unos ingresos de 11.300 € el primer año, 8.300 € el segundo y 6.600 € el tercero. Los pagos correspondientes a cada año serán 4.300 €, 2.800 € y 3.650 €, respectivamente. El desembolso inicial será de 12.500 €. A partir de estos datos: a. Calcule el plazo de recuperación (o payback) de esta inversión. b. Plantee la ecuación de la tasa de rendimiento interno (TRI) o tasa interna de rentabilidad (TIR) para esta empresa. 25º. Una empresa debe decidir entre dos proyectos inversión. El proyecto A requiere un desembolso inicial de 110.000 euros y se espera que reporte unos flujos de caja de 60.000 euros el primer año y de 80.000 euros el segundo y un valor residual de 20.000 euros. Por su parte, el proyecto B necesita un desembolso inicial de 180.000 euros y se espera que produzca unos flujos de caja de 50.000 euros el primer año y de 160.000 euros el segundo y ultimo año. Se pide: a. Cual es preferible si se utiliza el criterio del plazo de recuperación o pay-back? Justifique su respuesta. b. Y si se utiliza el criterio del Valor Actual Neto (VAN), sabiendo que el coste de capital es del 7% anual? Justifique su respuesta. 26º. La empresa de servicios fotográficos “Clic S.A.” desea adquirir un nuevo equipo de revelado rápido, para el que se espera una vida útil de 2 años. El desembolso inicial para la compra es de 3.000€. Los flujos de caja netos para los dos años de vida útil serían de 1.500€ el primer año y 3.000€ el segundo. (PAU septiembre 2012) a) Calcule el Valor Actual Neto (VAN) para la inversión si se aplica una tasa de descuento del 15%. b) Calcule la tasa interna de rentabilidad (TIR) de la inversión. c) Explique para qué tasas de descuento estaría dispuesta la empresa a realizar la inversión. 30 Ies La Asunción Elche Departamento de economía curso 2012/13 Ejercicios de Periodo Medio de Maduración 27º. Calcule el período medio de maduración financiero de una empresa industrial que compra y vende a crédito. Durante el último año realizó las siguientes operaciones: compró y consumió materias primas para la fabricación de sus productos por 18.000 € y mantuvo un stock medio de las mismas por valor de 2.000 €. El coste de la producción ascendió a 36.000 € y el stock medio de productos en curso fue de 1.200 €. Vendió toda la producción, y las ventas a precio de coste de productos terminados fueron de 54.000 €. Mantuvo un stock medio de productos terminados por valor de 2.400 €. Las ventas a precio de venta de productos terminados fueron de 72.000 €. El saldo medio de clientes fue de 6.400 € y el saldo medio de proveedores de 3.600 €. La empresa trabaja 360 días al año. 28º. Una empresa comercial que compra y vende a crédito nos ofrece los siguientes datos de su último ejercicio económico expresados en euros: - compra de mercaderías, 295.750; - stock medio de mercaderías en almacén, 8.450; - ventas a precio de venta de mercaderías, 354.900 (se supone que se vendieron todas las mercaderías compradas); - saldo medio de clientes, 23.660; - saldo medio de proveedores, 21.125. Calcule el periodo medio de maduración financiero e indique el significado de los resultados obtenidos. 29º. Durante el año 2010 la empresa industrial “El helado artesano”, dedicada a la fabricación de helados, presentó los siguientes datos (PAU septiembre 2011): Compró y consumió 37.300 € en materias primas para la fabricación de helados (a precios de adquisición). Mantuvo, por termino medio, un nivel de existencias de materias primas en el almacén de 3.730 € (a precios de adquisición). Su coste de producción anual fue de 48.800 €. El nivel medio de existencia de productos en curso de fabricación fue de 6.100 €. Vendió toda la producción y el valor de las ventas a precio de coste ascendió a 93.000 €. El nivel medio de existencias en el almacén en productos terminados fue de 4.650 €. 31 Ies La Asunción Elche Departamento de economía curso 2012/13 El volumen de ventas, valoradas a precio de venta de los helados, ascendió a 150.000 €. Por término medio, los clientes mantuvieron una deuda con la empresa de 30.000 €. El saldo medio de proveedores fue de 7.460 €. Calcule: a. El periodo medio de maduración económico. b. El periodo medio de maduración financiero. 30º. Explique cómo afectarán al periodo medio de maduración de un fabricante de automóviles los siguientes cambios: (a) una reducción en el número de averías experimentadas por los robots utilizados en la fábrica (0,5 puntos); (b) una reducción de la demanda de automóviles debida a la recesión económica (0,5 puntos); (c) un aumento en el porcentaje de clientes que compran los automóviles a plazos (0,5 puntos); (d) una mejora de la cualificación de los empleados, que tiene como resultado una mayor rapidez en la toma de decisiones (0,5 puntos). 31º. Una empresa dedicada a comercialización de muebles de oficina se propone mejorar su ciclo de explotación disminuyendo el periodo medio de maduración. Al final del ejercicio económico la empresa nos presenta los siguientes datos: Saldo medio de clientes 12.000 € Ventas a crédito Saldo medio de proveedores 18.000 € Compras a crédito 84.000 € Saldo medio de almacén 22.200 € Coste de las compras anuales 50.000 € 200.000 € Año comercial 360 días. Con la información anterior: a. Calcule el número de días que tarda en cobrar a los clientes. b. Calcule el número de días que tarda en pagar a los proveedores. c. Calcule el número de días que permanecen las existencias en su almacén. d. Calcule y defina el concepto de periodo medio de maduración financiero. 32º. Calcule el periodo medio de maduración financiero de una empresa industrial que compra y vende a crédito. Durante el último año realizó las siguientes operaciones: compró y consumió materias primas para la fabricación de sus productos por 9.000 euros y mantuvo un stock medio de las mismas por valor de 1.000 €. El coste de la producción ascendió a 18.000 € y el stock medio de productos en curso fue de 600 €. Vendió toda la producción, y las ventas a precio de coste de productos terminados fueron de 27.000 €. Mantuvo un stock medio de productos terminados por 32 Ies La Asunción Elche Departamento de economía curso 2012/13 valor de 1.200 €. Las ventas a precio de venta de productos terminados fueron de 36.000 €. El saldo medio de clientes fue de 3.200 € y el saldo medio de proveedores de 1.800 €. 33º. Calcule el periodo medio de maduración financiero, e indique el significado de los resultados obtenidos, de una empresa comercial que compra y vende a crédito, y ofrece los siguientes datos de su último ejercicio económico expresados en euros: Compra de mercaderías, 35.000; stock medio de mercaderías en almacén, 1.400; ventas, a precio de venta, de mercaderías, 56.000, (se supone que se vendieron todas las mercaderías compradas); saldo medio de clientes, 5.600; y, saldo medio de proveedores, 1.750. 34º. Una empresa que se dedica a la comercialización de un producto facilita la siguiente información, que representa la media de los saldos de algunas masas patrimoniales que ha mantenido durante el periodo: - Clientes por 20.000 € - Compra de mercaderías por 120.000 €. - Existencias por 20.000 €. - Proveedores por 40.000 €. - Ventas por 200.000 €. a. Define y calcula los diferentes subperiodos que forman el periodo medio de maduración. b. Calcula el PMM. 35º. Calcula el período de maduración económica y explica su significado de una empresa industrial que presenta los siguientes datos: compra de mercaderías por 100.000 €, manteniendo un stock medio de las mismas de 20.000 €; el coste de producción por 390.000 € y el stock medio de productos en curso de 30.000 €; las ventas, a precio de coste, de productos terminados por 450.000 €, siendo las ventas a precio de venta de productos terminados por 600.000 €; el stock medio de productos terminados fue de 15.000 € y el saldo medio de clientes de 40.000 €. 36º. Una empresa realizó el pasado ejercicio compras la contado por valor de 100.000 €, manteniendo un saldo medio de 10.000 €. El coste total de fabricación fue de 300.000 € y la media del stock de productos en curso de fabricación fue de 15.000 €. Durante ese año vendió toda la producción que fabricó y el nivel medio de existencias fue de 10.000 €. Los ingresos totales por ventas fueron de 500.000 € y el saldo medio de clientes de 125.000 €. a. Calcula el período medio de maduración económico. b. La empresa si planteó una política de cobro a clientes de 60 días. ¿qué sucede? 33 Ies La Asunción Elche Departamento de economía curso 2012/13 37º. Una empresa que comercializa latas de melocotón en almíbar, abre 365 días al año e ingresó un total de 2.800.000 €. Logró vender el total de latas que compró a sus proveedores por las que había pagado 1.700.000 €. Mantuvo unas existencias medias de 60.000 € y un saldo medio de clientes de 170.000 €. a. Calcula el período de maduración económico de la empresa b. Calcula el período de maduración financiero sabiendo que el saldo medio que mantuvo con los proveedores fue de 140.000 €. c. Explica qué pasará con el PMF y calcula su valor sie el proveedor paga al contado todas sus compras. d. Calcula el saldo medio de existencias que mantendrá la empresa si el período medio de aprovisionamiento fuera de 20 días. 38º. Una empresa comercial E T , presenta los siguientes datos: período medio de aprovisionamiento 20 días, período medio de cobro 30 días, período medio de pago 40 días. Tras una reorganización interna la empresa presenta los siguientes datos: período medio de aprovisionamiento 20 días, período medio de cobro 20 días, período medio de pago 90 días. a. Calcula el período medio de maduración antes y después de la reorganización interna. b. Comenta en qué se ha basado es cambio de estrategia. 39º. En el almacén de la empresa COLASA el número anual de rotaciones de las materias primas es 5 y el número anual de rotaciones de los productos terminados es 4. Por otra parte, los productos en curso de fabricación rotan 4 veces en un año y la deuda media de los clientes 6 veces. Calcule el Periodo medio de Maduración Económico de la empresa COLASA. Si a lo largo de todo el año se han comprado a los proveedores materias primas por valor de 6.000 euros y el saldo medio anual de deuda a los proveedores es de 1.000 euros. ¿Cuántos días dura el Periodo medio de Maduración Financiero de la empresa? 40º. La empresa KAYREL, fabricante y distribuidora de ropa diseñada especialmente para montar a caballo, consiguió una cifra de ventas el último período económico de 50.000 euros. Para su proceso productivo compró y consumió materias primas por valor de 15.000 euros y los saldos medios en almacén de estos materiales fueron de 2.000 euros. En el almacén de productos en curso, el saldo medio fue de 3.000 euros, mientras que el de los productos terminados fue de 4.000 euros. El importe de los gastos de fabricación soportados por la empresa fue de 3.500 euros (gasto ya 34 Ies La Asunción Elche Departamento de economía curso 2012/13 imputado en su totalidad a los productos en curso). Además, la media del saldo de derechos de cobro fue de 2.000 euros y la de proveedores de 5000 euros. Calcule, explicando todos los pasos y las posibles fórmulas utilizadas, el período medio de maduración económico y el periodo medio de maduración financiero. Explique el significado de ambos tipos de período medio de maduración así como el de los resultados obtenidos 41º. Una empresa industrial que compra y vende a crédito, realizó las siguientes operaciones durante el último año: compró y consumió materias primas para la fabricación de sus productos por 16.000 € y mantuvo un stock medio de las mismas por valor de 700 €. El coste de la producción ascendió a 27.000 € y el stock medio de productos en curso fue de 500 €. Vendió toda la producción, y las ventas a precio de coste de productos terminados fueron de 41.000 €. Mantuvo un stock medio de productos terminados por valor de 735 €. Las ventas de productos terminados ascendieron a 48.600 €. El saldo medio de clientes fue de 5.300 € y el saldo medio de proveedores fue de 1.350 €. (PAU septiembre 2010) a. Calcule el periodo medio de aprovisionamiento y el periodo medio de fabricación. b. Calcule el periodo medio de venta y el periodo medio de cobro. c. Calcule el periodo medio de maduración financiero. 35