Nº46 • Empleo e Ingresos Seguridad Social, Trabajo No Registrado

Anuncio

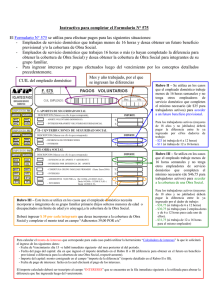

Nota Técnica N° 46 Empleo e Ingresos Seguridad Social Trabajo No Registrado y Políticas de Regularización del Empleo Participaron en esta Nota Técnica Juliana Persia, Mara Ruiz Malec e Isidoro Sorokin Secretaría de Política Económica y Planificación del Desarrollo Subsecretaría de Programación Macroeconómica Nota Técnica correspondiente al Informe Económico N° 76 del Segundo Trimestre de 2011 Empleo e Ingresos Seguridad Social, Trabajo No Registrado y Políticas de Regularización del Empleo Participaron en la elaboración de esta Nota Técnica: Juliana Persia, Mara Ruiz Malec e Isidoro Sorokin no contributivo que amparaban en estas economías a gran parte de la población, dependiente de ingresos obtenidos en el sector informal. En la actualidad, y según datos de la OIT (2011b), sólo el 26% de la población mundial en edad de trabajar está efectivamente cubierta por regímenes contributivos de pensiones de vejez. 1. Introducción El desarrollo de sistemas formales de seguridad social significó un paso importante en la evolución de las sociedades humanas. Aunque siempre existieron mecanismos comunitarios de protección social –frente a la enfermedad, la vejez y la muerte- Alemania fue el primer país que adoptó un sistema de seguro social contributivo para el empleo industrial, reconocido en la legislación en 1880 (OIT, 2011a). Posteriormente, durante la Segunda Guerra Mundial y la posguerra se realizaron importantes mejoras influidas por el Informe de Beveridge (publicado en el Reino Unido en 1942) que planteó como objetivo la extensión del derecho a la seguridad social a todos los miembros de la sociedad (ANSES, 2011 a). En la Argentina, luego de un cuarto de siglo de tendencias regresivas en los indicadores laborales y de la seguridad social, se asistió desde 2003 a un proceso de mejora en el acceso al empleo de calidad y de ampliación de la cobertura previsional. Esto fue impulsado por el dinamismo del mercado de trabajo y por políticas orientadas a favorecer el crecimiento del empleo registrado, así como por medidas específicas de inclusión previsional1. Más recientemente, la implementación de la Asignación Universal por Hijo (AUH), significó otro cambio sustantivo en las políticas sociales, al extender el derecho a las asignaciones familiares, a los hijos de trabajadores informales o carentes de empleo (Roca, 2011). A pesar de las propuestas de universalización, la mayor parte de los sistemas de seguridad social mantuvieron su naturaleza contributiva y su base en el empleo “típico”, es decir, aquel caracterizado como un contrato por tiempo indeterminado, con garantía legal de estabilidad, registrado y a tiempo completo. Por fuera de este esquema, la población solo encontraba resguardo en los dispositivos de la asistencia social, como los hospitales o los hogares de ancianos públicos, financiados generalmente con impuestos. Entre fines de 2003 y 2010 se adicionaron 3,3 millones de nuevos aportantes al Sistema Integrado Previsional Argentino (SIPA), un incremento superior al 55%. Desde 2005 a la actualidad se registraron 2,5 millones de altas en el sistema previsional público por moratorias relacionadas con la jubilación anticipada y deudas de aportes y 3,5 millones de nuevos niños y adolescentes accedieron a la AUH (ANSES, 2011 b). A partir de mediados de los setenta la flexibilización laboral y la precarización del empleo en los países industrializados afectaron la cobertura de la previsión social. En los países en vías de desarrollo (donde aún no se había generalizado el empleo típico ni, por extensión, la seguridad social), estas tendencias redujeron aún más las cuotas de población cubierta. A su vez, los ajustes fiscales afectaron el financiamiento de las prestaciones de origen A pesar de estos logros, todavía un 38% de los ocupados urbanos del país no está registrado ante la Seguridad Social, lo que impacta negativamente sobre el bienestar actual y futuro de las personas, y también sobre las cuentas 1 Plan de Inclusión Previsional, Ley N° 25.994 y Decreto 1454/05 que reglamenta la Ley Nº24.476. Ministerio de Economía y Finanzas Públicas 3 Informe Económico N° 76 Segundo Trimestre de 2011 si existen aportes y contribuciones sobre las remuneraciones e ingresos obtenidos a través del trabajo2. fiscales. La presente Nota Técnica contribuye a elaborar un diagnóstico sobre la situación en materia de inclusión previsional en nuestro país, analizando los segmentos del mercado de trabajo todavía no alcanzados por las políticas de registración del empleo. En la Sección 2 se reseña la configuración del sistema de seguridad social y las particularidades de los diferentes regímenes vigentes. En la Sección 3 se brinda un panorama cuantitativo sobre la incidencia del empleo no registrado y sus características. En la Sección 4 se aborda el problema del acceso a los beneficios de la seguridad social por parte de los miembros de los hogares. Finalmente, la Sección 5 pasa revista a las principales políticas de blanqueo y fomento del empleo registrado implementadas desde 2003. Las conclusiones reflexionan tentativamente sobre los posibles límites de las políticas tradicionales de fiscalización en economías con mercados de trabajo segmentados. Dependiendo del régimen (ver Tabla Nro.1), el trabajador accede a un seguro de salud (obra social) que se hace extensible a su familia; a un seguro por accidentes de trabajo y enfermedades profesionales (ART); y tiene además derecho a cobrar las asignaciones familiares3 y a percibir una jubilación o cobrar una pensión por invalidez en caso de sufrir alguna enfermedad que lo incapacite. Por otra parte, si la relación laboral se extingue por causa ajena a su voluntad, tiene derecho a cobrar la prestación del seguro por desempleo4, además de la indemnización que le corresponde por la Ley de Contrato de Trabajo5. A la par de esta estructura institucional destinada a cubrir a la población inscripta en la seguridad social, existen dispositivos de asistencia social que cubren a la población frente a la enfermedad y otros riesgos sociales, (por ejemplo, el desempleo a través de los Planes de Empleo). 2. Configuración Actual de los Regímenes de la Seguridad Social En Argentina el Sistema de Seguridad Social (SSS) está compuesto por el conjunto de regímenes y normas adoptadas por el Estado que tienen como objetivo mantener el nivel de vida de la población y asistir a los necesitados, mediante prestaciones en dinero y servicios, cuando son afectados por contingencias consideradas socialmente protegibles (ANSES, 2011 b:). Los componentes de la seguridad social son mayoritariamente contributivos, lo cual implica que las personas acceden a ellos Recientemente se ha incluido dentro del marco de la seguridad social la AUH, que extiende las asignaciones familiares a los hijos de trabajadores informales (no registrados en la seguridad social) monotributistas sociales y desocupados (no cubiertos por el seguro de desempleo); además de beneficiar también a las mujeres embarazadas desde el tercer mes de gestación. 2 Los componentes no contributivos del sistema incluyen las pensiones no contributivas por invalidez, por vejez, para madres de siete hijos, graciables, por leyes especiales y para ex combatientes de Malvinas. 3 Los asalariados registrados que acceden a este beneficio son aquellos cuyo ingreso no supera un máximo establecido. En la actualidad, para los trabajadores cuya renumeración bruta se encuentre entre los $100 y $5.200, rigen las siguientes prestaciones y montos: Asignación por Nacimiento ($600), Asignación por Adopción ($3.600), Asignación por Matrimonio ($900), Prenatal (entre $270 y $136), Asignación por Hijo (entre $270 y $136), Asignación por Hijo con Discapacidad ($1.080 y $540) y Ayuda Escolar Anual ($170). 4 A través de esta prestación los trabajadores cesanteados sin causa justificada acceden al cobro mensual de un seguro que equivale al 50% de la mejor remuneración en los seis meses anteriores al despido, no pudiendo ser inferior a los $250 ni superior a los $400 (se suman a la cuota básica las asignaciones familiares). El tiempo durante el cual se cobra está en relación con el tiempo efectivamente trabajado y contribuido al Sistema de Seguridad Social en los tres años previos al cese o despido. 5 Los regímenes laborales y de la seguridad social están regulados por la Ley de Contrato de Trabajo (Nº 20.744) y sus modificatorias; la Ley de Empleo (Nº 24.013) y la Ley de Riesgos del Trabajo (Nº 24.557). Ministerio de Economía y Finanzas Públicas 4 nforme Económico N° 76 Segundo Trimestre de 2011 Empleo e Ingresos Además del sistema contributivo principal para trabajadores dependientes6, que da acceso pleno a los beneficios de la seguridad social para el aportante y su familia, existen tres regímenes para trabajadores independientes, divididos de acuerdo al nivel de ingresos y volumen de actividad (ver Tabla Nro 1). Existe, además, un régimen especial para trabajadores de servicio doméstico. Tabla1 CARACTERÍSTICAS DE DE LOS REGÍMENES DE SEGURIDAD SOCIAL Régimen general para personal en relación de dependencia. El empleado y el empleador están obligados a realizar, respectivamente, aportes y contribuciones, lo que se calcula como porcentaje sobre el sueldo bruto que percibe el empleado. El empleador es el responsable de retener y depositar el aporte obligatorio que debe realizar el empleado. Los aportes son fijos y representan el 17% del salario bruto (11% se aporta a la jubilación, un 3% se deriva a la Obra Social y un 3% para el INSSJyP)*. En cambio, las alícuotas correspondientes a las contribuciones patronales varían entre 23% y 27%, dependiendo de la actividad y el tamaño del agente. Regímenes para los trabajadores independientes. El régimen de monotributo (2) supone una simplificación del pago de impuestos, dado que mediante un solo pago el trabajador cubre sus responsabilidades de seguridad social, obra social, ganancias e IVA. El límite de ingresos brutos anual para inscribirse en el monotributo es de 200 mil pesos (con restricciones de superficie afectada, consumo eléctrico y gastos de alquileres), el que se extiende hasta 300 mil para los vendedores de cosas muebles con al menos tres empleados. Recientemente se incorporó una nueva categoría tributaria, el monotributo social cuya gestión depende del Ministerio de Desarrollo Social. Las cargas impositivas y previsionales en este caso están subsidiadas en un 100%, mientras que las de la obra social se encuentran subsidiadas en un 50%. Los trabajadores autónomos (3) efectúan los aportes previsionales obligatorios, según una renta imponible mensual para cada categoría (cinco) que define la AFIP de acuerdo a los ingresos brutos anuales. A esta renta imponible se le aplica la alícuota de 32%, de los cuáles el 27% corresponde al aporte previsional y el 5% al INSSJP. Según su actividad, los autónomos deben registrarse además en el impuesto a las ganancias y en el IVA. Régimen especial para el servicio doméstico. Los trabajadores del servicio doméstico tienen un régimen especial (Ley 25.239) para realizar sus aportes jubilatorios. El trabajador realiza aportes con destino al Régimen Nacional de Obras Sociales y el dador de trabajo contribuciones patronales con destino al SIPA, según la cantidad de horas semanales trabajadas por el trabajador (e independientemente de su sueldo). Para contar con los beneficios de la jubilación y de la obra social debe depositar en el sistema 95 pesos; este monto puede alcanzarse mediante los pagos de un solo trabajo de 16 horas o más, mediante la acumulación de los aportes y contribuciones de varios trabajos de menos horas o, en el caso de faltantes, completando el monto de manera voluntaria (pudiendo hacer esto, tanto el trabajador como el dador de trabajo). * Instituto Nacional de Servicios Sociales Para Jubilados y Pensionados. 6 Debe especificarse que junto al régimen nacional existen otros específicos para trabajadores dependientes. Muchas administraciones provinciales no transfirieron sus cajas previsionales al SUSS y en consecuencia continúan controlando las cajas de sus empleados. En tal situación se encuentran las provincias de Buenos Aires, Córdoba, Corrientes, Chaco, Chubut, Entre Ríos, Formosa, La Pampa, Misiones, Neuquén, Santa Cruz, Santa Fe y Tierra del Fuego. También poseen regímenes específicos el personal militar o de seguridad de las Fuerzas Armadas, Gendarmería Nacional, Prefectura Nacional, Servicio Penitenciario Nacional y de Guardaparques Nacionales y el personal policial. Ministerio de Economía y Finanzas Públicas 5 Informe Económico N° 76 Segundo Trimestre de 2011 3. El Empleo No Registrado en Argentina hogares privados como servicio doméstico, un 18,4% se autoemplea como trabajador por cuenta propia, un 4,6% es patrón y un minoritario 0,9% se desempeña como trabajador sin salario (ayuda familiar). A estas categorías de la ocupación les corresponden regímenes diferenciados en el sistema de seguridad social, y grados diversos de evasión previsional. La mayor incidencia del no registro ocurre entre los trabajadores independientes y en el servicio doméstico. Pese a los evidentes progresos verificados en los últimos años en la registración del empleo, persiste todavía una porción importante de empleo no registrado. En lo que sigue se caracterizará este conjunto a fin de evaluar las posibilidades de avanzar en la formalización del trabajo y la cobertura de la Seguridad Social. De acuerdo a datos de la EPH (expandidos al total urbano) puede estimarse que en la actualidad el total del empleo urbano ronda los 15,3 millones. Un 68,8% de este total se emplea bajo relación de dependencia asalariada, un 7,4% bajo relación de dependencia en Ministerio de Economía y Finanzas Públicas Alrededor de 5,9 millones de los ocupados en zonas urbanas no aporta al Sistema de Seguridad Social. Sin embargo, no todos estos trabajadores están obligados a aportar desde su 6 nforme Económico N° 76 Segundo Trimestre de 2011 Empleo e Ingresos se8. Asimismo existen remuneraciones bajas, por ser a tiempo parcial, que no son imponibles y categorías exceptuadas como los ocu- ocupación al SSS. Algunas de sus características como ser menor de edad7 o el hecho de ya revistar como jubilado los exime de inscribir- 7Mientras que la edad mínima para registrarse en la seguridad social es 18 años; la Ley Nº 26.390 sobre Prohibición del Trabajo Infantil y Protección del Trabajo Adolescente (de mayo de 2010) establece que la edad mínima de admisión al empleo es 16 años. A su vez la ley contempla un nuevo artículo (189 bis) referido a la empresa de familia, según el cual, los mayores de 14 y menores de 15 años podrán ser ocupados en empresas cuyo titular sea su padre, madre o tutor. 8Esta exención se aplica a los inscriptos en el monotributo, que establece que quienes ya estén jubilados a través de otros regímenes no les corresponde aportar el componente de la seguridad social, aunque se mantiene la obligatoriedad de aportar el componente impositivo. Ministerio de Economía y Finanzas Públicas 7 Informe Económico N° 76 Segundo Trimestre de 2011 de la población que todavía no esta registrada: pados a través de planes de empleo, de becas o pasantías. Todos estos elementos, reducen el universo de trabajadores a incorporar al SSS en alrededor de 800.000 casos (Ver Tabla 4). 3.1. Trabajadores Dependientes Buena parte del empleo no registrado se crea en el ámbito del llamado Sector Informal Urbano (SIU). Este concepto aglutina al segmento de actividades de muy pequeña escala y baja productividad mayormente generadas por los hogares ante la escasez de oportunidades de empleo9 (OIT, 1993). Estas ocupaciones suelen depender de la necesidad de operar al margen de la regulación por razones de costos. Por tal motivo, las medidas de fiscalización del cumplimiento de la normativa laboral no siempre son efectivas, en tanto pueden significar la destrucción de puestos que son, en la práctica, “refugios ocupacionales”. Por estas condicionalidades, el universo fiscalizable del empleo no registrado es acotado. El número global de trabajadores asalariados no registrados en la seguridad social alcanza los 2,9 millones (exceptuando al servicio doméstico). Sin embargo, una vez sustraídos los trabajadores legalmente exentos (alrededor de 500.000) y los que deben ser incorporados a otros regímenes específicos, el número neto de trabajadores dependientes a registrar suma alrededor de 2,3 millones (Gráfico Nro.1). Cerca del 56% de este total (1,2 millones) se emplea en establecimientos cuyo tamaño no supera las 5 personas, donde suele suceder que la baja productividad conlleva al pago de salarios comparativamente bajos: el 44% de los trabajadores no registrados en unidades productivas de hasta 5 ocupados percibe ingresos que están por debajo del salario mínimo establecido por ley (controladas las horas trabajadas). En estos casos la regularización implicaría en primer lugar elevar los salarios hasta llevarlos a los montos legales, lo que po- Tomando en cuenta estas limitaciones y los distintos regimenes presentados en los incisos anteriores -dependientes, independientes y servicio doméstico- a continuación se describen algunas características Gráfico 1 Composición de los Asalariados Obligados a Aportar al RNSS. Total Urbano, Datos Promedio 2010. Fuente: Elaboración propia en base a datos de EPH-INDEC. 9 Esta visión ligada a la idea de “refugio ocupacional” se opone a aquella que asume que la informalidad es un “escape voluntario”. Esta última perspectiva considera que la informalidad depende tanto de las preferencias de los individuos que seleccionan los mandatos e instituciones del Estado que más le convienen para decidir trabajar en el sector formal o informal de la economía, como de la existencia de programas de protección social de base no contributiva. Ministerio de Economía y Finanzas Públicas 8 nforme Económico N° 76 Segundo Trimestre de 2011 Empleo e Ingresos dría redundar en dificultades de sobrevivencia o de competitividad de estas unidades productivas. sentan el 17%. Además, alrededor de un 10% del total es menor de edad o trabaja menos de seis horas semanales, por lo que el universo de trabajadoras legalmente obligadas a registrarse y no registradas en la seguridad social, representa un 72% del total: 816.000 trabajadoras. No obstante, quienes trabajan más de deciseis horas y tienen incentivos para exigir el registro a sus empleadores son sólo 500.877. 3.2. El Servicio Doméstico La reglamentación actual referida al servicio doméstico está basada en la ley 326/1956 y la Ley 25.239. La primera, heredera del Estatuto del Servicio Doméstico, se aplica a las trabajadoras que se emplean más de 16 horas semanales para un mismo empleador, mientras que la segunda, sancionada a fines de 1999, extendió la obligatoriedad de aportes y contribuciones a aquellas que trabajan seis horas y más. Para las empleadas que trabajan entre seis y quince horas las sumas de aportes y contribuciones establecidas son inferiores al mínimo requerido para alcanzar las prestaciones de cobertura de salud y seguridad social, por lo que el acceso a estos beneficios queda supeditado a un aporte adicional que deben realizar las trabajadoras o los dadores de trabajo10. Para las trabajadoras del servicio doméstico, la existencia por sí misma de una legislación que regule su forma de contratación y salarios, no redunda necesariamente en un aumento del registro, por no existir una amenaza certera de inspección. La inspección en esta actividad plantea un conflicto entre derechos fundamentales: el derecho a la privacidad, intimidad e inviolabilidad del domicilio y la exigencia que tiene el Estado de garantizar el cumplimiento de las distintas legislaciones laborales que respaldan los derechos fundamentales de los trabajadores. En general, este conflicto tiene por resultado que la inspección del trabajo no se realice (Valiente, 2010). Dentro del total de trabajadoras del servicio doméstico, las empleadas registradas repre- Gráfico 2 Composición de las Trabajadoras del ServicioDoméstico. Total Urbano, Datos Promedio 2010. Fuente: Elaboración propia en base a datos de EPH-INDEC. 10 La cantidad de trabajadores que trabaja en varias casas de familias es reducido: un 76% de las trabajadoras del sector trabaja para un único empleador. Ministerio de Economía y Finanzas Públicas 9 Informe Económico N° 76 Segundo Trimestre de 2011 Por ello se ha avanzado en políticas de formalización por fuera de los mecanismos tradicionales de inspección/multa/control. En 2005, con la sanción de la Ley de Reforma Tributaria, se incorporó como beneficio para los empleadores de servicio doméstico la posibilidad de deducir del impuesto a las ganancias lo abonado en concepto de salarios y contribuciones. Esta política tuvo un impacto favorable sobre el blanqueo de las trabajadoras del servicio doméstico y la tasa de evasión cayó de 90% en 2005 a 81,9% en 2006. Actualmente se encuentra en el Congreso un proyecto de ley presentado por el Poder Ejecutivo que apunta a la igualación de los derechos laborales de las trabajadoras en casa de familia con los derechos garantizados para el resto de los trabajadores11. 3.3. Trabajadores Independientes Desde el punto de vista previsional el registro de los trabajadores independientes es un asunto complejo, debido a su elevada heterogeneidad, con segmentos de profesionales que generan altos ingresos y otros, de mayor peso, que se ubican en la base de la distribución del ingreso. Además, su dispersión geográfica y baja visibilidad dificultan y tornan costosa la posibilidad de fiscalizar el cumplimiento de la normativa. De acuerdo a estimaciones propias12 alrededor del 57% de los trabajadores independientes no está registrado en la seguridad social, ni revista como jubilado. Dentro de este grupo, un 65% percibe menos de $1000, lo que limita la posibilidad de exigir aportes al sistema de seguridad social13 (Ver Gráfico 3). En general, evaluar la capacidad contributiva de los trabajadores independientes a partir de las mediciones de la EPH es difícil porque su inserción laboral se da frecuentemente de manera esporádica y con grandes variaciones en los ingresos mensuales. Entre los trabajadores independientes, además, están sobrerepresentadas las personas de edad avanzada y los grupos sociodemográficos con vínculos menos estrechos con el mercado de trabajo (por ejemplo, los cónyuges), quienes complementan los ingresos del hogar. En estos casos es difícil además evaluar la desprotección social, en tanto estas ocupaciones, cuando son “complementarias”, se asientan con frecuencia sobre el hecho de que existen otras registradas, u otros ingresos y protecciones derivados de una jubilación. En suma, los datos sugieren que todavía es posible avanzar en materia de inclusión previsional a través de las formas convencionales de blanqueo. Si se adicionan los asalariados no registrados empleados en unidad productivas de más de cinco empleados (932.446), las trabajadoras del servicio doméstico no registradas que trabajan más de dieciséis horas semanales (500.000) y los independientes con ingresos superiores a $ 1000 mensuales (611.000) se alcanza un número global de dos millones de trabajadores no registrados en 11 Entre otras medidas define la jornada laboral y un régimen de horas extras, se amplia el período de descanso semanal, se amplían los días por enfermedad de treinta días a tres meses si la antigüedad es menor a cinco años, y a cinco meses cuando la antigüedad es mayor. Se incorpora la licencia por maternidad bajo iguales condiciones que las vigente por la Ley de Contrato de Trabajo, y el costo de la misma está a cargo del Estado Nacional. La indemnización por despido pasa de medio sueldo por cada año de servicio (definido como promedio de los sueldos de los últimos dos años) a un sueldo por cada año de servicio, tomando como base la mejor prestación devengada en el último año. 12 Para los trabajadores independientes la EPH no ofrece información sobre el registro en la seguridad social. Por tal motivo, se optó por un método de estimación indirecto. En concreto, el número de trabajadores independientes registrados se obtuvo del Informe de recaudación de la AFIP del IV trimestre de 2010, y se sustrajeron de esta cifra: 1) los “monotributistas jubilados” porque no aportan el componente previsional; y 2) los monotributistas que son asalariados. El primer grupo excluido se estimó a partir de información de recaudación del componente de seguridad social publica la AFIP; mientras que el segundo fue estimando a partir de datos de la EPH expandidos al total urbano. Por otra parte, el número de independientes no registrados se estimó por diferencia: al total de trabajadores independientes que estima la EPH (luego de restar a esta población los independientes jubilados y expandir su número al total urbano) se le restó el total de trabajadores independientes registrados estimado fundamentalmente a partir de datos de AFIP. 13 En cuanto a los ingresos, a partir de datos de EPH, se ordenó a la población de trabajadores independientes y se asumió que el número (externo) de trabajadores registrados estimado en base a datos de AFIP, se encontraba entre los trabajadores independientes de mayores ingresos. Restada esta población, se recalcularon los porcentajes de trabajadores independientes no registrados con ingresos mayores o inferior a $1000 mensuales. Ministerio de Economía y Finanzas Públicas 10 nforme Económico N° 76 Segundo Trimestre de 2011 Empleo e Ingresos Gráfico 3 Composición de los Trabajadores Independientes. Total Urbano, Datos Promedio 2010. Fuente: Elaboración propia en base a datos de EPH-INDEC. condiciones de ser inscriptos en la seguridad social. Así, la continuidad y profundización de las políticas vigentes permitiría incorporar a un 34% del total empleo no registrado. Esto implica, al mismo tiempo, reconocer que dichas políticas encuentran límites frente a las actividades de muy baja productividad, que seguramente requieran esquemas alternativos de inclusión al sistema previsional. 4. De los Trabajadores a los Hogares: la Extensión de la Seguridad Social. El empleo asalariado registrado es el principal medio que tienen los hogares para acceder a los beneficios de la seguridad social, ya que parte de estos beneficios se extienden al grupo familiar primario, es decir, al cónyuge/ conviviente e hijos menores. Estos beneficios incluyen la cobertura del seguro de salud, el cobro de las asignaciones familiares y la pensión. Iguales derechos otorga el acceder a una jubilación o pensión contributiva, la que extiende la obra social (en este caso el PAMI) y las asignaciones familiares a los dependientes del titular. Esta situación contrasta con la de Ministerio de Economía y Finanzas Públicas los trabajadores inscriptos en el régimen para autónomos y monotributistas, quienes (a excepción de una pensión) no pueden transferir los beneficios antes mencionados al resto de los miembros del hogar. De acuerdo a una estimación propia, el 64,1% de las personas relevadas por la EPH habita en hogares donde al menos uno de los integrantes del núcleo conyugal (jefe y cónyuge) puede transferir el seguro de salud, y cuando corresponde, el cobro de las asignaciones familiares y de una pensión. Desagregando este porcentaje, hallamos que un 16,7% de las personas vive en hogares donde tanto el jefe como la cónyuge posee y transfiere beneficios de la seguridad social, un 38,1% donde es el jefe el que transfiere y un 9,3% donde únicamente lo hace la cónyuge. En el Gráfico 4, se observa que una proporción importante de las personas que no acceden a la seguridad social a través de su propia inserción laboral logra algún grado de protección social a través de su vínculo con el jefe o cónyuge del hogar que tiene una inserción registrada y puede transferir beneficios. En esta 11 Informe Económico N° 76 Segundo Trimestre de 2011 Grafico 4. Componentes del Hogar Clasificados Según su Condición de Registro en la Seguridad Social, de Acuerdo a la Situación del Hogar. o perciben un ingreso inferior al SMVM, los menores de 18 años tienen derecho a percibir la AUH, opción que se extiende a los trabajadores del servicio doméstico. En cambio, los trabajadores monotributistas y autónomos no tienen derecho a cobrar asignaciones familiares y tanto este grupo como el de los trabajadores del servicio doméstico deben abonar un importe adicional para incluir a su grupo familiar en la obra social. El análisis de los hogares revela que una proporción importante de las personas que no acceden a la seguridad social a través de su propia inserción laboral logra algún grado de protección social a través de su vínculo de dependencia con el jefe o cónyuge del hogar. Y para segmentos importantes de la población de menores que no puede acceder a éstos beneficios, éstos se cubren mediante la AUH. Fuente: Elaboración propia en base a datos de EPH-INDEC. situación se encuentran, por ejemplo, el 42,0% de las cónyuges que son asalariadas no registradas, un 37,5% de la cónyuges con ocupación independiente, el 56,6% de las personas inactivas y desocupadas, y el 58,5% de los menores de 21 años. Sin embargo, cuando es el jefe el que no está inscripto en la seguridad social (por ser trabajador no registrado o desocupado), o estando inscripto no puede transferir beneficios a sus dependientes (por revistar como monotributista, autónomo, o pertenecer al régimen del servicio doméstico), se observa que el resto de los miembros del hogar tienden también a estar desprotegidos. En efecto, un 81,4% de los jefes que no tienen posibilidad de transferir beneficios vive en hogares donde la cónyuge tampoco puede transferirlos14. En los casos en los que tanto el jefe de familia como la cónyuge se encuentran desocupados 5. Sobre las Políticas de Fiscalización En el período 2003-2010, la significativa disminución de la participación del trabajo no registrado se dio en el contexto de un fuerte y sostenido crecimiento económico, como así también de un conjunto de medidas específicas enmarcadas dentro del Plan Nacional de Regularización del Trabajo (PNRT) lanzado en agosto de 2003. El PNRT tuvo por metas principales restablecer la inspección del trabajo para asegurar la inclusión social y sensibilizar a la opinión pública sobre la importancia de erradicar el trabajo en negro. En este marco se instrumentaron diversas moratorias destinadas a favorecer el blanqueo (Ver Tabla 5), y se mejoraron las tecnologías de control para la detección eficaz de irregularidades. Asimismo, se continuó avanzando con los procesos de simplificación registral, que facilitan el acceso y abaratan los costos burocráticos del cumplimiento de la normativa15. 14 Estos resultados se corresponden con el mayor acceso al empleo formal, a tiempo completo y registrados de los hombres, que son en su mayoría jefes de hogar; y el más desfavorecido de las mujeres quienes con frecuencia tienen un rol complementario en el mercado de trabajo. De acuerdo a datos de EPH, en el 88% de los hogares con núcleo conyugal completo el jefes es varón mientras que apenas el 11,7% de los hogares tienen como jefe a una mujer. Cabe destacar no obstante que en los hogares con núcleo incompleto el 69,2% tiene por jefe a una mujer. 15 Por ejemplo, la implementación de “Mi simplificación II” (AFIP 2988/2010) a través del cual mediante un único trámite, que puede concretarse por internet, el empleador puede informar el alta del trabajador en la obra social correspondiente y en la aseguradora de riesgos del trabajo; comunicar el convenio colectivo de trabajo aplicable y la categoría correspondiente y cargar los datos familiares del trabajador. Ministerio de Economía y Finanzas Públicas 12 nforme Económico N° 76 Segundo Trimestre de 2011 Empleo e Ingresos Tabla 5 MEDIDAS DE PROMOCIÓN DEL TRABAJO DECENTE. Ley 25.250/2000 Promoción del empleo 2000 en vigencia hasta 18/03/2004 Art. 2 establece una reducción en las contribuciones patronales del 33% para aquellos que incrementen el plantel de trabajadores respecto del registrado en abril de 2000 y una reducción del 50% para aquellos que incorporen trabajadores de 45 años o más, mujeres jefas de hogar y jóvenes en general de hasta 24 años. Ley 26.476/2008 Ley de blanqueo parcialmente en vigencia Establece una moratoria de deudas originadas en conceptos afines a contribuciones a la seguridad social contraídas con anterioridad al 31 de diciembre de 2007. Hasta diez trabajadores regularizados: se otorga el beneficios de extinción total de la deuda por aportes y contribuciones y se libera de multas y sanciones de AFIP y MTEySS. Más de diez trabajadores: se deberá pagar solamente la deuda correspondiente a los trabajadores a partir del undécimo trabajador. Para el pago de la deuda se podrá acceder al plan de facilidades de pago de la AFIP de hasta 120 cuotas. Se libera de multas y sanciones por el trabajo no registrado impuestas por AFIP y MTEySS. Establece una reducción temporal en las contribuciones a la seguridad social para los empleadores que contraten nuevos trabajadores, o regularicen empleados no registrados, que alcanza el 50% para los primeros doce meses, y del 25% para los siguientes doce meses. Esta reducción no se aplica para las contribuciones destinadas al Sistema de Seguro de Salud, como tampoco las cuotas destinadas a las administradoras de Riesgos del Trabajo Según datos del MTEySS, entre enero de 2005 y diciembre de 2010 se inspeccionaron alrededor de 90.000 establecimientos que empleaban a 2.3 millones de trabajadores, 27% de los cuales no estaban registrados. Esta acción permitió regularizar a un 35% de estos trabajadores (alrededor de 200.000 personas). Estos datos sugieren que el fuerte incremento en la participación del empleo registrado en la economía sería atribuible a la generación de nuevos empleos que al blanqueo de los preexistentes, aunque es difícil ponderar el impacto real que tuvo el PNRT, dado que también genera efectos disuasivos. Siguiendo una larga tradición en América Latina, las sanciones y multas por no registro priorizan el castigo a las actividades de mayor envergadura y rentabilidad, evitando afectar las actividades de subsistencia propias del Sector Informal Urbano. No obstante, esto también conlleva a que buena parte del problema de la exclusión previsional quede irresuelto16. Recientemente hubo varios intentos para saltear el dilema formalización vs. destrucción de empleo. En Argentina se implementó una suerte de “registración subsidiada”, basada en el régimen del monotributo social, una categoría 16 Por otra parte, la no intervención del Estado en estos casos tiene otros efectos sistémicos. El incumplimiento sistemático por parte de algún sector de la economía deteriora la legitimidad de las instituciones públicas (Gerxhani, 2004), dificulta la capacidad de hacer respetar la legislación tributaria y degrada la capacidad de intervención estatal en la economía, por la falta de indicadores precisos sobre la situación ocupacional y de ingresos de la población informatizada (Feige, 1979).[0] Ministerio de Economía y Finanzas Públicas 13 Informe Económico N° 76 Segundo Trimestre de 2011 tributaria para trabajadores independientes en situaciones de vulnerabilidad social en la que las cargas impositivas y previsionales están subsidiadas en un 100% y las correspondientes a la obra social en un 50%. También se fueron encontrando formas alternativas de avanzar con el registro de las trabajadoras del servicio doméstico, posibilitando a quienes contratan este tipo de servicio deducir del monto imponible del impuesto a las ganancias lo abonado en concepto de salarios y contribuciones. frente a las actividades de muy baja productividad propias de los segmentos productivos informales y también frente a grupos minoritarios de personas no amparadas por la normativa laboral. Es el caso de los menores de edad o de quienes trabajan con muy baja intensidad horaria en el servicio doméstico. Esto significa que para algunos trabajadores se deban plantear esquemas alternativos de inclusión en el sistema previsional para que no queden excluidos de la protección social. 6. Reflexiones Finales Bibliografía La necesidad de atender a la heterogeneidad de situaciones laborales y sociales de las personas (y de sus hogares) y la dinámica propia de la construcción de las políticas, implica que en el mundo real no existen modelos puros de seguridad social. En la práctica algunos trabajadores están cubiertos mediante regímenes contributivos, otros por los dispositivos de la asistencia social. Esta diversidad y su dinámica siempre conlleva el riesgo de que surjan inconsistencias y solapamientos que generen inequidades en el acceso a algunos beneficios sociales. -ANSES, (2011 a) La inclusión social como transformación: políticas públicas para todos. Observatorio de la seguridad social. http://observatorio.anses.gob.ar/publicaciones.php. En nuestro país, es mucho lo que se ha avanzado en los últimos diez años en materia de reducción del trabajo no registrado y de inclusión previsional. Sin embargo, debe reconocerse que el trabajo “en negro” constituye un problema histórico y estructural, que luego de agravarse a mediados de los setentas, requiere ingentes y sostenidos esfuerzos para resolver de manera definitiva. En el marco normativo actual, los trabajadores deben aportar durante treinta años a la seguridad social para acceder a una jubilación, lo que implica la necesidad de crear las condiciones para contar con un mercado de trabajo inclusivo y formalizado que sostenga su dinamismo en el largo plazo. El análisis detallado de los grupos de trabajadores no registrados sugiere que la profundización de las políticas de blanqueo permitiría incorporar al sistema un 34% del empleo actualmente no registrado. Sin embargo, es evidente que estas políticas encuentran límites Ministerio de Economía y Finanzas Públicas -ANSES, (2011 b) Marco Conceptual del Sistema de Estadísticas e Indicadores del Sistema Integrado Previsional Argentino. Observatorio. anses.gob.ar/files/subidas/MArco Conceptual del SIPA. pdf. -FEIGE, E. (1979) “How Big is the Irregular Economy?”; Challenge, 22:1. -Gërxhani, K. (2004), “The Informal Sector in Developed and Less Developed Countries: A Literature Survey,” Public Choice, Springer, vol.120 (34), pages 267-300, 09 -Ministerio de Trabajo, Empleo y Seguridad Social (2007), Los trabajadores independientes y la Seguridad Social. Buenos Aires, Ministerio de Trabajo, Empleo y Seguridad Social, 2007. Serie de publicaciones de la Secretaría de Seguridad Social. Año IV. Nº 4. ISSN 1667-930x -OIT (2009): Trabajo decente para los trabajadores domésticos. Informe IV(1), Conferencia Internacional del Trabajo, 99.a reunión 2010 (Ginebra). -OIT, (2011) “Seguridad social para la justicia social y una globalización equitativa”. Discusión recurrente sobre la protección social (seguridad social) en virtud de la Declaración de la OIT relativa a la justicia social para una glo14 nforme Económico N° 76 Segundo Trimestre de 2011 Empleo e Ingresos balización equitativa, 2011, Informe VI, Conferencia Internacional del Trabajo, 100. Ginebra. trabajo, Ministerio de Trabajo Empleo y Seguridad social, Julio-diciembre de 2005. -OIT (2011) Trabajadores domésticos: estimaciones a nivel mundial y regional, Nota de Información sobre Trabajo Doméstico N°. 4. 2011 -Roca, Emilia (2011) Asignación Universal por Hijo (AUH): extensión de las asignaciones familiares. Revista Debate Público. Reflexión de trabajo social. Artículos Centrales. Buenos Aires. -OIT (2011) Cobertura de los trabajadores domésticos por las principales leyes sobre las condiciones de trabajo. Nota de Información sobre trabajo doméstico N°5. 2011 -Valiente Hugo (2010) Regímenes jurídicos sobre trabajo doméstico remunerado en los estados del MERCOSUR. AFM –Oxfam. Uruguay, -Roca, Emilia (2005) Mercado de trabajo y cobertura de la seguridad social. Revista del Ministerio de Economía y Finanzas Públicas -World Social Security Report 2010/11: Providing coverage in times of crisis and beyond ISBN 978-92-2-123268-1 15 Informe Económico N° 76 Segundo Trimestre de 2011