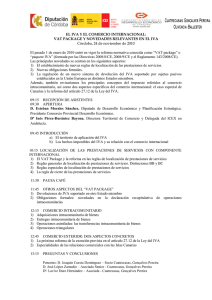

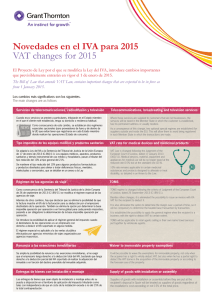

Boletín IVA

Anuncio