1 Profesor D. Alberto del Villar Titulación: Asignatura: Código: Año

Anuncio

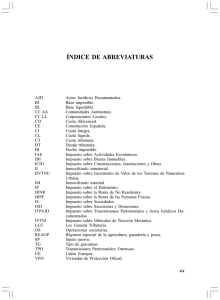

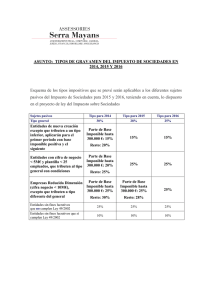

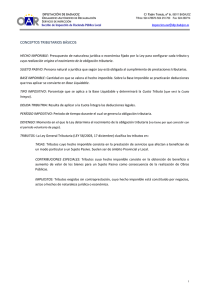

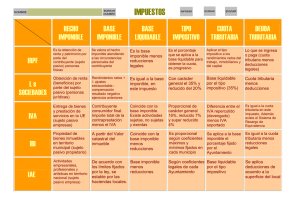

Profesor D. Alberto del Villar Titulación: Asignatura: Código: Año: Periodo: Carácter: Nº de Créditos: Departamento: Área de Conocimiento(*): DIPLOMATURA EN TURISMO REGIMEN FISCAL 68047 (3º) (Cuatrim 1º) (Obligatoria) 4.5 (3 Teor, 1.5 Práct, ) Economía Aplicada/Derecho Privado Economía Aplicada/ Derecho financiero y tributario (50%) Curso: 2011-2012 (*) Si la asignatura se imparte desde más de un Área de Conocimiento de manera compartida, indíquese posteriormente el porcentaje de créditos de cada tipo impartidos desde cada Área. OBJETIVOS DOCENTES Estudio y análisis de la fiscalidad en la actividad del sector turístico. Impuestos directos e indirectos estatales y tributos locales. Procedimiento y gestión tributaria 1 PROGRAMA DE TEORÍA LECCIÓN I. INTRODUCCIÓN: EL DERECHO TRIBUTARIO Y LA EMPRESA TURÍSTICA. 1. Concepto. Los principios constitucionales de generalidad, capacidad económica y reserva de ley. 2. El tributo. Concepto y clases. 3. Elementos esenciales del tributo: hecho imponible, sujetos pasivos, base imponible, tipo de gravamen, cuota tributaria, deuda tributaria, exenciones. 4. El impuesto. Concepto y clases. 5. La tasa y el precio público. 6. La contribución especial. 7. Sistema tributario español. 8. La empresa turística como sujeto de Derecho Tributario. LECCIÓN II. LOS IMPUESTOS EN PARTICULAR: EL SISTEMA TRIBUTARIO LOCAL. 1. Introducción 2. El Impuesto sobre Bienes Inmuebles (IBI). 2.1. Naturaleza y ámbito de aplicación. 2.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 2.3. Elementos cuantitativos: base imponible, tipos de gravamen y cuota. 2.4. Gestión del impuesto. 3. El Impuesto sobre Actividades Económicas (IAE) 3.1. Naturaleza y ámbito de aplicación. 3.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 3.3. Elementos cuantitativos: 3.3.1. Cuota mínima municipal: actividad y superficie. 3.3.2. Coeficiente de población. 3.3.3. Índice de situación. 3.3.4. Recargo provincial. 3.4. Gestión del impuesto. 4. El Impuesto sobre Vehículos de Tracción Mecánica (IVTM) 4.1. Naturaleza y ámbito de aplicación. 4.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 4.3. Elementos cuantitativos: determinación de la deuda tributaria. 4.4. Gestión del impuesto. 2 5. El Impuesto sobre Construcciones, Instalaciones y Obras (ICIO) 5.1. Naturaleza y ámbito de aplicación. 5.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 5.3 Elementos cuantitativos: base imponible, tipo de gravamen, cuota. 5.4 Gestión del impuesto. 6. El Impuesto sobre el Incremento de los Terrenos de Naturaleza Urbana (Plusvalías). 6.1. Naturaleza y ámbito de aplicación. 6.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 6.3. Elementos cuantitativos: base imponible, tipo de gravamen, cuota. 6.4. Gestión del impuesto. 7. El Impuesto sobre gastos suntuarios. 7.2. Naturaleza y ámbito de aplicación. 7.3. Elementos cualitativos: Hecho imponible, sujeto pasivo. 7.4. Elementos cuantitativos: determinación de la deuda tributaria. 7.5. Gestión del impuesto. LECCIÓN III. LOS IMPUESTOS EN PARTICULAR: PRINCIPALES MANIFESTACIONES DE LA IMPOSICIÓN INDIRECTA (IVA E ITP) 1. Introducción: diferencias fundamentales entre el IVA y el ITP. 2. El Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPAJD): 2.1. Introducción: las diferentes modalidades impositivas. 2.2. Las Transmisiones Patrimoniales Onerosas (TPO). 2.2.1. Elementos cualitativos: hecho imponible, sujeto pasivo. 2.2.2. Elementos cuantitativos: base imponible, tipo de gravamen, cuota. 2.3. Las Operaciones Societarias (OS) 2.3.1. Elementos cualitativos: hecho imponible, sujeto pasivo. 2.3.2. Elementos cuantitativos: base imponible, tipo de gravamen, cuota. 2.4. Los Actos Jurídicos Documentados (AJD) . 2.4.1. Documentos notariales. 2.4.2. Documentos mercantiles. 2.4.3. Documentos administrativos. 2.5. La gestión del impuesto. 2.5.1. Administración competente. 2.5.2. El régimen de autoliquidación. 2.5.3. La comprobación de valores. 3. El Impuesto sobre el Valor Añadido (IVA). 3.1. Introducción: las diferentes modalidades impositivas. 3.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 3.3. Elementos cuantitativos 3.3.1. Base imponible: formas de determinación. 3.3.2. La repercusión del impuesto: requisitos. 3 3.3.3. La deducción del impuesto: requisitos y prorrata. 3.3.4. Los regímenes especiales: especial mención del régimen simplificado y el régimen de agencias de viaje. 3.4. Gestión del impuesto: llevanza de registros y obligaciones formales. LECCIÓN IV. LOS IMPUESTOS EN PARTICULAR: PRINCIPALES MANIFESTACIONES DE LA IMPOSICIÓN DIRECTA (IRPF, IP E IS). 1. Impuesto sobre la Renta de las Personas Físicas (IRPF). 1.1. Naturaleza y ámbito de aplicación. 1.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 1.3. Elementos cuantitativos: base imponible, base liquidable, cuota, determinación de la deuda tributaria. 1.4. Gestión del impuesto. 2. Impuesto sobre el Patrimonio (IP). 2.1. Naturaleza y ámbito de aplicación. 2.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 2.3. Elementos cuantitativos: base imponible, base liquidable, cuota, limitaciones a la cuota, determinación de la deuda tributaria. 3. Impuesto sobre Sociedades (IS). 3.1. Naturaleza y ámbito de aplicación. 3.2. Elementos cualitativos: hecho imponible, sujeto pasivo. 3.3.Elementos cuantitativos: formas de hallar la base (diferencias contables y fiscales), determinación de la deuda tributaria. 3.4. Gestión del impuesto. TOTAL CRÉDITOS TEÓRICOS/AREA DE:3 PROGRAMA DE PRÁCTICAS El contenido del programa se complementa con la resolución de ejercicios o cuestiones prácticas que el alumno deberá resolver individualmente siendo corregidas por el profesor TOTAL CRÉDITOS PRÁCTICOS/AREA DE:1.5 4 BIBLIOGRAFÍA BIBLIOGRAFÍA BÁSICA - Legislación fiscal española. Cualquier editorial es válida. A título orientativo se citan algunas ediciones: Praxis, Lex Nova, Centro de Estudios Financieros, CISS, etc. Albi Ibáñez, E. y García Ariznavarreta, J. L. Sistema Fiscal Español. Ed. Ariel Economía. Madrid, 1999. Pérez Cristóbal, J.; Quintas Bermúdez, J. y Sánchez Revenga, J. Introducción al Sistema Tributario Español (4ª Edición). Ediciones Centro de Estudios Financieros. Madrid, 2003. BIBLIOGRAFÍA COMPLEMENTARIA I.R.P.F. - Guía del Impuesto sobre la Renta de las Personas Físicas. Ed. CISS, Madrid, 1999. - Supuestos Prácticos del Impuestos del Impuesto sobre la Renta de las Personas Físicas. Ed. CISS, Madrid, 1999. IMPUESTO SOBRE EL PATRIMONIO - Supuestos Prácticos del Impuesto sobre el Patrimonio. Ed. CISS, Madrid, 1999. IMPUESTO SOBRE SOCIEDADES - Supuestos Prácticos del Impuesto sobre Sociedades. Ed. CISS, Madrid, 1999. IVA - Gascón Orive. IVA. Casos prácticos. CEF, 1999. ITP - Guía del ITP. CISS. CRITERIOS DE EVALUACIÓN Se basa fundamentalmente en el examen final complementado con los resultados de las clases prácticas. Los alumnos tendrán que superar en la prueba de conocimientos una parte teórica y otra de tipo práctico. CONOCIMIENTOS PREVIOS Y RECOMENDACIONES Se recomienda a los alumnos haber superado las asignaturas de contenido jurídico y contable para la asimilación de los conocimientos a impartir en la presente materia. 5