La FED y el mercado cambiario nacional

Anuncio

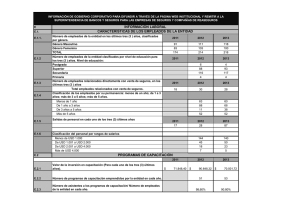

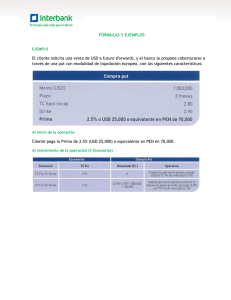

La FED y el mercado cambiario nacional Juan B. Cresta Introducción A raíz de la crisis económica mundial que se desató en el año 2007, la Reserva Federal de los EE.UU, el banco central de dicho país1, reaccionó aplicando diversas medidas de política monetaria de manera agresiva. Rápidamente redujo las tasas de interés de los Fondos Federales desde un 5,75% hasta casi cero con el propósito de bajar el costo del dinero e incrementar la liquidez de la economía. Sin embargo esta medida no fue suficiente para mejorar las condiciones en los mercados financieros. Por tal motivo, adicionalmente, la Reserva Federal implementó un conjunto de programas con el objetivo de inyectar liquidez a las instituciones financieras, y de esta manera fortalecer las condiciones de los mercados financieros. Este conjunto de programas para acomodar los efectos de la crisis financiera sería mantenido el tiempo necesario para cumplir con el objetivo de la política monetaria de los EE.UU.: máximo empleo y estabilidad de precios. Las medidas adoptadas por la Reserva Federal no solo han sido relevantes en los EE.UU., también tuvieron consecuencias sobre las demás economías, tanto de los países avanzados como de los emergentes y en desarrollo, a través de los efectos sobre las tasas de interés internacionales, los flujos internacionales de capitales, los tipos de cambio, y muchos otros factores, que han sido objeto de análisis y debate en distintos y variados foros a nivel mundial. Nuestro país no ha estado ajeno a dicho fenómeno. Pero, en la medida en que los efectos de la crisis mundial fueron diluyéndose y las economías, sobre todo emergentes y en desarrollo, fueron recuperando rápidamente la senda del crecimiento económico, el debate también fue pasando gradualmente a un plano de menor relevancia. No obstante, en la actualidad, transcurridos casi ocho años de la "explosión" de la crisis financiera y económica mundial, los países desarrollados empiezan a mostrar signos de recuperación aparentemente más sólidos, sobre todo los EE.UU., con lo cual ya se vislumbra el posible fin de los programas de estímulos monetarios de la Reserva Federal. Por supuesto, esta nueva coyuntura plantea un posible cambio en el escenario económico internacional que ya ha provocado reacciones en los mercados cambiarios, y cuyos efectos también se han hecho notar en nuestro país. 1 El Federal Reserve System o Reserva Federal es denominada comúnmente como “FED”. 1 Considerando lo anterior, en este trabajo se discute brevemente sobre las últimas decisiones de política monetaria de la Reserva Federal respecto a los estímulos monetarios, y como han reaccionado los tipos de cambio en la región y en Paraguay ante este nuevo escenario. En la sección siguiente se realiza un breve recuento de los efectos que generó la crisis financiera mundial; luego, de una manera resumida se describen las principales medidas adoptadas por la “FED” para hacer frente a la crisis. En la cuarta sección se analizan los datos recientes que indican que la economía estadounidense estaría entrando en una senda robusta de recuperación. Finalmente, en la última sección de describe el comportamiento que ha tenido el tipo de cambio nacional en el nuevo contexto internacional que se vislumbra. I. La crisis mundial La crisis financiera que se desató a partir de la corrección del precio de las viviendas en los EE.UU., y la posterior caída del mercado de valores resultante, tuvo sus momentos más críticos en los meses de Septiembre y Octubre del año 2008, cuando la quiebra del banco de inversiones Lehman Brothers paralizó el mercado monetario y de crédito en los Estados Unidos, trasladándose los efectos rápidamente a los demás países industrializados. Lo que partió como una crisis focalizada en el mercado inmobiliario de Estados Unidos se transmitió con fuerza al resto del sistema financiero de los países desarrollados afectando de manera significativa, y por diversas vías, la actividad económica a nivel mundial. La caída en el crecimiento económico que se produjo fue muy profunda, y varios de estos países todavía se encuentran con problemas para generar una recuperación sostenida. Luego de una indecisión inicial de los Gobiernos, se implementaron agresivas inyecciones de liquidez de los bancos centrales en las economías, iniciativas de capitalización de la banca y otorgamientos de seguros estatales de activos y pasivos bancarios, que permitieron que los mercados financieros comenzaran a mostrar cierta estabilización. Sin embargo, aunque los mercados monetarios de los países desarrollados mostraron una recuperación paulatina, los mercados de créditos siguieron muy tensionados creando una situación de contracción del flujo de capitales en todo el mundo. Como resultado de lo anterior, se produjo un proceso de desapalancamiento muy profundo, y los spreads de créditos se elevaron fuertemente generando efectos muy negativos en la 2 actividad económica. En Estados Unidos, el crédito al sector privado como porcentaje del PIB cayó 13 puntos porcentuales en el año 2008. Gráfico 1. Variación porcentual anual del PIB de países desarrollados 6,0 4,0 2,0 0,0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 -2,0 -4,0 -6,0 -8,0 Francia Alemania Italia Japón España Reino Unido EEUU Fuente: World Economic Outlook, Fondo Monetario International. Gráfico 2. Tasas porcentuales de desempleo en países desarrollados 30,0 25,0 20,0 15,0 10,0 5,0 0,0 2005 2006 Francia 2007 Alemania 2008 Italia 2009 Japón Fuente: World Economic Outlook, Fondo Monetario International. 3 2010 España 2011 Reino Unido 2012 EEUU 2013 La contracción de la actividad económica trajo consigo otro problema: el desempleo. En varios países desarrollados la tasa de desempleo se disparó hacia cifras históricamente elevadas y con una persistencia muy alta. Tal es así, que a pesar de que países como EE.UU o Japón mostraron signos positivos de recuperación a partir del 2010 aproximadamente, estos no fueron suficientes para lograr un retroceso del desempleo, con lo cual la sostenibilidad de la recuperación en el mediano plazo siempre fue dudosa, y propició que las políticas de estímulos se mantuvieran por largo tiempo. En general, la mayoría de los países, y en especial los EE.UU, aplicaron paquetes anticrisis que incorporaron combinaciones de medidas de política monetaria y fiscal. Seguidamente se describen algunas de estas medidas para el caso norteamericano, centrando la atención en las herramientas de política monetaria introducidas por la Reserva Federal. II. La respuesta de la Reserva Federal a la crisis financiera Las herramientas aplicadas por la Reserva Federal, adicionales a la reducción de tasas de interés, pueden ser divididas en tres grupos. El primer conjunto de medidas son las que se aplicaron con el propósito de proveer de liquidez de corto plazo a los bancos e instituciones captadoras de depósitos y otras instituciones financieras en la medida en que lo iban necesitando. Esto se realizó a través de lo que se conoce comúnmente como la "ventanilla de descuentos", que se utiliza tradicionalmente por los bancos centrales en su "rol de prestamista de última instancia". 4 Gráfico 3. Facilidades de liquidez de la Reserva Federal de los EE.UU. (En billones de USD) 1.600.000 1.400.000 1.200.000 1.000.000 800.000 600.000 400.000 200.000 01-ago-07 01-nov-07 01-feb-08 01-may-08 01-ago-08 01-nov-08 01-feb-09 01-may-09 01-ago-09 01-nov-09 01-feb-10 01-may-10 01-ago-10 01-nov-10 01-feb-11 01-may-11 01-ago-11 01-nov-11 01-feb-12 01-may-12 01-ago-12 01-nov-12 01-feb-13 01-may-13 01-ago-13 01-nov-13 0 Fuente: Federal Reserve System. Factors Affecting Reserve Balances (H.4.1). Adicionalmente, considerando que los mercados de fondos para los bancos se comportan o tienen un alcance global, la Reserva Federal también acordó la aplicación de planes de intercambios bilaterales de monedas (swaps) con varios bancos centrales de otros países, con el objeto de asistirlos en la provisión de liquidez en dólares en caso necesario. En el Gráfico 3 se observa como este primer conjunto de medidas alcanzó casi USD 1,6 trillones entre el 2008 y el 2009. Un segundo conjunto de medidas incluyó la provisión de liquidez directamente a deudores e inversionistas de los principales mercados de créditos. Con este paquete se facilitaron fondos (a distintos plazos y periodos de gracia, montos y tasas), para satisfacer las necesidades de recursos de consumidores y empresas de distintos tamaños, como por ejemplo créditos para estudiantes, para compras de vehículos, para tarjetas de créditos, y para pequeñas empresas. También se establecieron programas de fondos para instituciones específicas claves, de manera a evitar quiebras desordenadas que incorporen mayores daños al sistema financiero. En este último caso se podría mencionar la facilitación de fondos para instituciones como Citigroup, American International Group (AIG), JP Morgan, Bank of America, o Bear Stearns, por citar algunas. De acuerdo con los datos mostrados en el Gráfico 4, este segundo tipo de apoyo estuvo en torno a los USD 120 billones entre los años 2008 y 2010; y luego fue reduciéndose en años sucesivos hasta ser totalmente removido en Septiembre del 2012. 5 Gráfico 4. Fondos de apoyo a instituciones específicas por parte de la Reserva Federal de los EE.UU. (En USD billones) 140.000 120.000 100.000 80.000 60.000 40.000 20.000 01-nov-13 01-ago-13 01-feb-13 01-may-13 01-nov-12 01-ago-12 01-feb-12 01-may-12 01-nov-11 01-ago-11 01-feb-11 01-may-11 01-nov-10 01-ago-10 01-feb-10 01-may-10 01-nov-09 01-ago-09 01-feb-09 01-may-09 01-nov-08 01-ago-08 01-feb-08 01-may-08 01-nov-07 01-ago-07 0 Fuente: Federal Reserve System. Factors Affecting Reserve Balances (H.4.1). Como se aprecia en los gráficos, muchas de las herramientas de facilitación de liquidez del primer y segundo conjunto de medidas ya han sido retiradas totalmente por la Reserva Federal. Las que han sido mantenidas vigentes han sido las del tercer conjunto de instrumentos. Con este paquete, la Reserva Federal expandió sus operaciones de mercado abierto a través de la compra de activos de largo plazo, con el propósito de asegurar y fortalecer el funcionamiento de los mercados de crédito, presionar a la baja a las tasas de interés de largo plazo, y mejorar las condiciones financieras en general. Dentro de este esquema, en Setiembre del año 2012, el Comité de Operaciones de Mercado Abierto de la Reserva Federal, o FOMC por sus siglas en inglés, aumentó sus compras de mercado abierto de instrumentos hipotecarios garantizados (Morgage-Backed Securities) hasta USD 40 billones mensuales, de manera a fomentar una recuperación económica más sólida y lograr que la inflación se mantenga dentro de un rango consistente con su mandato2. Por su parte, a partir del mes de Enero del año 2013, la Reserva Federal también ha iniciado un proceso de compra de Valores de Largo Plazo del Tesoro de los EE.UU, a razón de USD 45 2 Se refiere a billones de dólares de los EE.UU, que correspondería a una escala de miles de millones en la medición hispana. 6 billones por mes. Con ello, las operaciones de mercado abierto de la Reserva Federal han significado aproximadamente USD 85 billones mensuales en el último año. Gráfico 5. Activos totales de la Reserva Federal de los EE.UU. (En billones de USD) 4.500.000 22-ene-14 4.000.000 3.500.000 3.000.000 2.500.000 2.000.000 1.500.000 1.000.000 500.000 01-ago-07 01-nov-07 01-feb-08 01-may-08 01-ago-08 01-nov-08 01-feb-09 01-may-09 01-ago-09 01-nov-09 01-feb-10 01-may-10 01-ago-10 01-nov-10 01-feb-11 01-may-11 01-ago-11 01-nov-11 01-feb-12 01-may-12 01-ago-12 01-nov-12 01-feb-13 01-may-13 01-ago-13 01-nov-13 0 Fuente: Federal Reserve System. Factors Affecting Reserve Balances (H.4.1). El Gráfico 5 muestra como desde el inicio de la crisis financiera mundial, en Agosto de 2007, el balance de la Reserva Federal ha tenido un fuerte crecimiento en la cantidad de activos, pero también ha cambiado en su composición. El total de activos se ha incrementado desde aproximadamente USD 870 billones en 2007, hasta superar los USD 4 trillones con lo cual la inyección de liquidez en la economía ha sido cuantiosa. Por supuesto, estas medidas han tenido gran responsabilidad en la depreciación de la moneda norteamericana a nivel mundial, generando, a su vez, reacciones de los distintos bancos centrales para paliar la pérdida de competitividad de sus monedas. III. Recuperación de la economía norteamericana y el retiro de estímulos La mayoría de los paquetes de estímulos monetarios implementados por la “FED” ya han sido retirados, pero todavía se mantienen algunos. Con el propósito de cumplir con su mandato de máximo empleo y estabilidad de precios, la “FED” continúa realizando acciones, sobre todo aquellas incluidas en el tercer tipo de paquetes de medidas de política monetaria. En los años recientes, muchas de estas acciones han implicado una importante inyección de liquidez en los mercados, cuyo objeto ha sido aliviar la presión sobre las tasas de interés de largo plazo, y 7 sobre el sistema financiero en su conjunto. Sin embargo, en Diciembre del año pasado, el “Comité de Operaciones de Mercado Abierto de la FED (FOMC)”, no solo anunció una reducción de USD 10 billones en la compra mensual de activos para dicho mes, sino que dejó en claro que iría reduciendo la cuantía de dichas compras. La razón o proporción en la cual se irían reduciendo los montos de las compras de activos serán definidas en las futuras reuniones del Comité, en la medida en que se observen mejoras continuas en las condiciones del mercado laboral; y de que la inflación anual se mueva nuevamente hacia el objetivo de largo plazo, definido en torno al 2%. Los datos del mercado laboral de la economía norteamericana empiezan a mostrar señales de recuperación cada vez más sólidas, con lo cual las expectativas se van moviendo, cada vez con más fuerza, hacia una senda en la cual las medidas de estímulos estarían llegando a su fin hacia finales del presente año. En el Gráfico 6 se muestran datos de la cantidad de solicitudes de seguros de desempleo por semana en los EE.UU. Claramente, desde el tercer trimestre del año 2007 los reclamos de este tipo empiezan a incrementarse sostenidamente llegando hasta un máximo de casi setecientas mil solicitudes semanales en los meses en que la crisis alcanzaba su punto más álgido. Aproximadamente a partir de finales del año 2009, las solicitudes semanales de seguros de desempleo empiezan a reducirse, pero en un proceso muy lento que dura casi cuatro años, hasta que a mediados del año 2013 esta variable vuelve a tocar valores similares a los reportados en los años de pre-crisis. En las primeras semanas del 2014, las solicitudes de seguros por desempleo han mantenido la misma tendencia decreciente. 8 Gráfico 6. EE.UU: Número de solicitudes semanales de seguros de desempleo 800.000 700.000 600.000 500.000 400.000 300.000 200.000 100.000 01/01/2014 01/06/2013 01/11/2012 01/04/2012 01/09/2011 01/02/2011 01/07/2010 01/12/2009 01/05/2009 01/10/2008 01/03/2008 01/08/2007 01/01/2007 01/06/2006 01/11/2005 01/04/2005 01/09/2004 01/02/2004 01/07/2003 01/12/2002 01/05/2002 01/10/2001 01/03/2001 01/08/2000 01/01/2000 0 Fuente: U.S. Department of Labor. La reducción en el número de solicitudes semanales de seguros de desempleo ha sido liderada por un aumento en la creación de nuevos empleos en los EE.UU. En el Gráfico 7 se puede apreciar cómo se ha ido incrementando sostenidamente esta variable desde el tercer trimestre del año 2009. Si bien aún no se han alcanzado los valores de pre-crisis, la senda de expansión ha sido muy clara desde la fecha mencionada. Gráfico 7. EE.UU: Creación de nuevos empleos por mes (total no agrícola en miles) 6.000 5.000 4.000 3.000 2.000 1.000 Fuente: U.S. Department of Labor. 9 jun-13 dic-12 jun-12 dic-11 jun-11 dic-10 jun-10 dic-09 jun-09 dic-08 jun-08 dic-07 jun-07 dic-06 jun-06 dic-05 jun-05 dic-04 jun-04 dic-03 jun-03 dic-02 jun-02 dic-01 jun-01 dic-00 0 La recuperación de la actividad económica en los EE.UU denota signos cada vez más claros de solidez. Aunque el repunte de este mercado ha sido más lento, ya se observan señales de una fortaleza creciente. Después de llegar a niveles del 10% mensual entre el 2009 y el 2011, la tasa de desempleo se ha ido reduciendo, acercándose cada vez más a su nivel de pleno empleo estimado en torno al 5% para la economía norteamericana. Gráfico 8. EE.UU: Tasa de desempleo mensual (En porcentaje) 12,0 10,0 8,0 6,0 4,0 2,0 jun-13 nov-12 abr-12 sep-11 feb-11 jul-10 dic-09 may-09 oct-08 mar-08 ago-07 ene-07 jun-06 nov-05 abr-05 sep-04 feb-04 jul-03 dic-02 may-02 oct-01 mar-01 ago-00 ene-00 0,0 Fuente: U.S. Department of Labor. En lo que respecta a la inflación, la otra variable objetivo de la política monetaria de la FED, con la recuperación de la economía y la tasa de desempleo acercándose con fuerza a los niveles estimados de pleno empleo, se vislumbra que el PIB podría estar llegando al potencial. Este escenario despierta nuevamente a los fantasmas de un sobrecalentamiento de la economía estadounidense, que ya se hacen notar en las expectativas. En tal sentido, las proyecciones del Fondo Monetario Internacional (FMI) muestran una senda para la inflación de los EE.UU que estaría por encima del 2% anual entre el 2015 y el 2016. Con ello, los fundamentos para un endurecimiento cada vez más profundo en la política monetaria de la Reserva Federal estarían ya a la vuelta de la esquina; y además de la reducción en las compras de mercado abierto, no sería imprudente pensar en nuevas correcciones al alza en las tasas de interés en un plazo no muy lejano. 10 Gráfico 9. EE.UU: Inflación anual (%) 7,0 6,0 Proyecciones del Fondo Monetario Internacional 5,0 4,0 3,0 2,229 2,0 1,0 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 0,0 Fuente: World Economic Outlook, Fondo Monetario International. En definitiva, todos estos datos indican que el proceso de retiro de los estímulos monetarios a la economía por parte de la FED ya se ha iniciado. Entonces, lo que tal vez cabría predecir o anticipar ya sería el monto o la cuantía de la reducción mensual de las compras de mercado abierto, así como la fecha tentativa en que éstas tocarían a su fin. Por supuesto, este proceso también ha generado reacciones en los mercados internacionales, principalmente de divisas, puesto que las expectativas y los ajustes se van alineando en la medida en que van registrándose los nuevos datos económicos. IV. El mercado cambiario en nuestro país Como se mencionó, en los últimos meses los mercados emergentes y en desarrollo se han encontrado con un escenario en el cual los países avanzados, sobre todo los EE.UU, se están recuperando rápidamente. Esto ha propiciado el inicio de los retiros de los paquetes de estímulos por parte de la “FED”. Muchos países emergentes y en desarrollo empiezan a enfrentarse a una situación distinta a la observada en los últimos 5 años. Esta vendría en la forma de una incipiente salida de capitales, que empuja a la baja al precio de los activos en dichos países, y presiona a sus monedas hacia la depreciación. Peor aún, el escenario podría agravarse si se produce un aumento más 11 pronunciado de tasas de interés en los EE.UU, con lo cual la salida de capitales en varios de aquellos países podría ser más abrupta. En este contexto, los indicadores de los tipos de cambio en los países de la región denotan que las presiones hacia la depreciación ya se han manifestado fuertemente a partir de principios del tercer trimestre del 2013. El caso más notorio es el del Real brasileño, que ha sido la moneda con la depreciación más marcada a finales del año pasado, según se observa en el gráfico. En el caso del Guaraní, tras mostrar un largo periodo de estabilidad, en el cual su variabilidad ha sido baja en comparación con otras monedas de la región, a inicios del mes de Diciembre ha comenzado una senda de depreciación más pronunciada respecto al Dólar estadounidense, en un periodo que coincide con el anuncio de las nuevas medidas de la “FED”. Gráfico 10. Evolución diaria del tipo de cambio spot en los países de la región (Media móvil de 5 días del índice de tipo de cambio nominal comprador) 120 115 110 105 100 95 UY$/USD REAL/USD CHI$/USD PYG/USD 21/01/2014 31/12/2013 10/12/2013 19/11/2013 29/10/2013 08/10/2013 17/09/2013 27/08/2013 06/08/2013 16/07/2013 25/06/2013 04/06/2013 14/05/2013 23/04/2013 02/04/2013 12/03/2013 19/02/2013 29/01/2013 08/01/2013 90 Fuente: Elaboración propia en base a datos del Banco Central del Paraguay (BCP). Las presiones sobre el tipo de cambio de la moneda nacional relacionadas al contexto financiero internacional, es decir dejando constantes otros fundamentos, en el corto plazo provendrían del ajuste en las expectativas de los agentes económicos. Estos esperan un flujo de capitales mucho mayor hacia los países avanzados, debido a un mayor rendimiento esperado de los activos en los mismos, con lo cual, la disponibilidad de recursos hacia los países emergentes y en desarrollo se vería acotada. 12 En un plazo un poco más largo, de mantenerse el escenario internacional, la tendencia hacia la depreciación seguiría, aunque el resultado final dependerá también de la coyuntura interna, del comercio exterior, de la evolución de otras economías como China, Brasil y la UE, de un posible efecto de contagio que acarrearía una profundización de los problemas de Argentina, y de las reacciones de las autoridades económicas nacionales ante cada uno de los distintos shocks que se irían presentando a lo largo del año. Referencias Board of Governors of The Federal Reserve System. “Credit and Liquidity Programs and the Balance Sheet”. Caballero, Ricardo. “La crisis financiera”. Política Económica y Recuperación. Centro de Estudios Públicos. Presentación en Santiago de Chile. Mayo, 2009. Eichengreen, Barry y Kevin O´Rourke, (2009). “A tale of two depressions”. University of California, Berkeley. “The Crisis and Policy Response”. Speech by Chairman Ben S. Bernanke, Jan. 13, 2009. “The Federal Reserve´s Policy Actions during the Financial Crisis and Lessons for the Future”. Speech by Vice Chairman Donald L. Kohn, May 13, 2010. 13