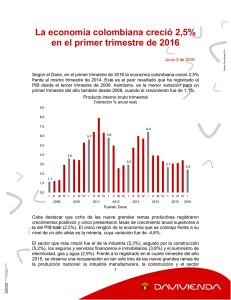

Producto interno bruto crecerá más de lo esperado en

Anuncio

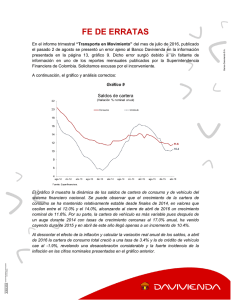

Producto interno bruto crecerá más de lo esperado en segundo semestre de 2015* Noviembre de 2015 El año 2015 ha sorprendido por los resultados económicos del país. En medio de una difícil coyuntura mundial y regional, Colombia se perfiló desde principios de año como una de las economías de mejor desempeño en América Latina junto con Chile y Perú, a pesar de que la desaceleración con respecto a 2014 se mostró como algo inevitable. Datos recientes muestran que la situación de Colombia no es tan adversa como se esperaba en términos de su producción y parece que la economía toma un segundo aire en la segunda mitad del año. ¿Cuáles son las causas de este comportamiento? ¿Cuáles son las perspectivas sectoriales para fin de año? ¿Qué se espera del PIB en lo que resta de 2015? 2015 ha sido un año muy particular para la economía mundial. La fuerte caída en los precios del petróleo, la baja demanda por parte de China, el descenso generalizado en el precio internacional de los commodities y la aparición de uno de los fenómenos de El Niño más fuertes en los últimos 50 años han representado un enorme reto para la política económica de los países emergentes y, en particular, de las economías latinoamericanas. Commodities, precios internacionales (Noviembre 2013 = 100) Fuente: Bloomberg La dependencia que las economías de la región mantienen sobre la exportación de materias primas, con precios históricamente bajos durante el último año, han inducido un debilitamiento generalizado de las monedas de estos países frente al dólar, lo cual sumado a la difícil situación climática que a partir de junio pasado se presenta en el Océano Pacífico ha generado presiones inflacionarias –salvo en las economías 1 centroamericanas–, contracciones en la demanda agregada y, por consiguiente, un desempeño económico regional que se ubica como el peor del año en el mundo. Sin embargo, desde principios de este año, Colombia se perfiló como una de las economías latinoamericanas que tendría mejor desempeño en 2015 dado su crecimiento sostenido desde el inicio de la década de 2010 y la solidez de su política monetaria, si bien se estableció que sería el peor año en el último quinquenio para el país. Estas perspectivas se han cumplido hasta ahora pero los resultados parciales del tercer trimestre han sido sorpresivos: la dicotomía entre las señales de precios y el desempeño de la economía colombiana y la contradicción entre las expectativas de consumidores y empresarios han creado una mezcla que genera cada vez más incertidumbre. No sólo los precios en Colombia se han ajustado rápidamente ante los choques mundiales y locales llevando a la inflación anual a niveles cercanos al 6% –casi el doble de la meta puntual establecida por el Banco de la República– sino que en lo corrido del año las variables reales parecen no estar respondiendo al fuerte embate de los cambios nominales. Los datos de la tasa de cambio dan cuenta de la importante devaluación del peso durante todo el año pero específicamente el debilitamiento de la moneda nacional en los meses de julio y agosto ha sido uno de los factores de presión para el aumento de precios en el mercado doméstico y comprobó que las estimaciones iniciales sobre el pass-through fueron conservadoras, sin negar por supuesto la presión sobre la inflación de alimentos por cuenta de la llegada del fenómeno de El Niño. Aún con un dólar caro y una inflación fuera de curso, las ventas del comercio minorista reportaron crecimientos de 4.5% en julio y de 5.4% en agosto, meses en los que se esperaba que las cifras de consumo comenzaran a retroceder como parte de un ajuste en la dinámica de la economía nacional. Adicionalmente, en septiembre el comercio nuevamente registró un crecimiento positivo aunque más moderado (2.8%), cerrando así el tercer trimestre con un crecimiento consolidado de 4.3%, cifra que superó las expectativas dado el choque nominal presente durante el trimestre. Es muy probable que este desajuste tenga que ver principalmente con la tasa repo real negativa que domina el panorama a partir de agosto pasado, situación que induce una ilusión de deflación en los agentes económicos y estimula su demanda1. Los datos de comercio en julio y agosto precisamente activaron varias alarmas: i. Las expectativas de los agentes económicos comenzaron a generar una presión importante en términos inflacionarios y contribuyeron a que los precios se mantengan fuera de curso y a que la incertidumbre predomine. Si bien la sequía elevó el precio de los alimentos, actualmente la reducción en el nivel de los embalses, el aumento en la demanda de energía y su consecuente impacto alcista en los precios amenazan el pronto retorno de la inflación al rango meta pues el riesgo de un desanclamiento en las expectativas aumentó. 1 En marzo y abril de este año se presentó transitoriamente este fenómeno pues la inflación anual fue 4.56% y 4.64% respectivamente mientras que la tasa de referencia del Banco de la República fue 4.5% entre septiembre de 2014 y el mismo mes de 2015. Entre mayo y agosto regresó a terreno positivo. En septiembre y octubre de este año la tasa de interés real fue negativa nuevamente pues la inflación registró 5.35% (tasa de interés nominal: 4.75%) y 5.89% (tasa de interés nominal: 5.25%) respectivamente. 2 Ventas de comercio al por menor (Variación % real anual) Fuente: DANE-EMCM; cálculos Davivienda - Dirección Ejecutiva de Estudios Económicos ii. Es evidente que las expectativas de los consumidores y las de los empresarios están lejos de estar alineadas. Mientras los datos de Fedesarrollo revelan a 2015 como el peor año desde 2009 para adquirir vivienda, vehículo y, en general, bienes durables y la confianza de los consumidores se ha mantenido en lo corrido del año por debajo de su promedio histórico, los productores opinan distinto. Confianza de consumidores y percepción de comerciantes (Balance de respuestas, Enero 2013=100) Fuente: ICC - Fedesarrollo; Fenalco; cálculos Davivienda - Dirección Ejecutiva de Estudios Económicos 3 Los empresarios perciben una recuperación en la actividad industrial, las expectativas de los comerciantes se encuentran en niveles razonables según Fenalco y la encuesta mensual del Banco de la República muestra que existen expectativas favorables en el empresariado para 2016 en términos de comportamiento de las ventas y de adquisición de maquinaria y equipo. iii. Por el lado de la oferta la información de actividad real recopilada en el ISE desestacionalizado (Indicador de Seguimiento a la Economía) del Dane muestra un punto de inflexión puesto que en febrero de este año tuvo un crecimiento anual de 2% y a agosto esta misma cifra fue 4%. En particular los meses de marzo, julio y agosto presentaron aceleraciones importantes para explicar esta tendencia. Teniendo en cuenta la estrecha relación de este indicador con la actividad económica, lo anterior es señal de que el crecimiento económico en el tercer trimestre será mayor al proyectado inicialmente. iv. El crecimiento en la demanda se ha mantenido y los riesgos de una desaceleración profunda se redujeron por lo cual, ante las presiones inflacionarias, la autoridad monetaria del país elevó la tasa de interés de referencia en 25 puntos básicos en septiembre y en 50 puntos básicos en octubre, llevándola a un nivel de 5.25%, sin descartar nuevos aumentos en los últimos dos meses del año. Dicho esto, se puede afirmar entonces que el balance de riesgos se invirtió. A inicios de 2015 existían bastantes preocupaciones con respecto al crecimiento económico y pocas frente al curso de la inflación. Ahora el panorama indica que la fuente principal de riesgo es la presión inflacionaria y no el desempeño de la economía. En 2016 se espera una desaceleración de la cartera, que depende en buena medida de la trayectoria que se continúe observando en las cifras de comercio, logrando así el ajuste en el mediano plazo. Así mismo, si el comercio no cede en su carrera ascendente y la cartera de consumo continúa creciendo, el incremento de tasas de interés empezará a afectar la calidad de la cartera. Perspectivas a diciembre de 2015 Con respecto al comercio minorista, el crecimiento del sector de construcción fue determinante para el dato de PIB en el segundo trimestre y muy probablemente lo sea para el tercer trimestre dado el importante crecimiento del sector de ferreterías, vidrios e insumos para la construcción, el cual incrementó sus ventas en 22.9% en agosto y en 17.2% en septiembre. Se espera que esta tendencia continúe para el sector de ferreterías, apoyada también por el crecimiento del sector bebidas, productos de aseo y autopartes y lubricantes, bienes en su mayoría no durables que vienen mostrando mejores cifras que los bienes durables, contrario a lo que pasaba en 2014 y en el primer semestre de este año. Los bienes durables, por su parte, como los automóviles y los electrodomésticos continuarán presionando las ventas del comercio a la baja a causa del efecto de la devaluación del peso, situación que augura una moderación en el crecimiento total del sector en el cuarto trimestre. Davivienda proyecta que en dicho período las ventas del comercio al por menor crecerán apenas 1%. Por su parte, la industria manufacturera será protagonista en lo que resta del año y será una de las responsables del segundo aire que está tomando la economía colombiana en 4 la segunda mitad del año. La industria es el sector más transable de la economía y suele obtener más beneficios que otros sectores a partir del aumento en la tasa de cambio, lo cual deriva en su reciente recuperación (ha registrado crecimientos positivos sostenidos entre junio y septiembre). Precisamente dentro del sector manufacturero, el subsector de combustibles es probablemente el que más influirá en la recuperación del sector en los próximos meses con la entrada en funcionamiento de la Refinería de Cartagena –Reficar– pues asumiendo una capacidad de refinación de 80.000 barriles/día2 durante medio noviembre y todo diciembre, se esperan hasta 27 puntos porcentuales de crecimiento adicional para el subsector de refinación de petróleo, lo que representa 3.2 puntos adicionales para la industria manufacturera y 0.4 puntos adicionales de crecimiento en el PIB del cuarto trimestre. En síntesis, la dicotomía presente en las expectativas de los agentes económicos y en los efectos de lo nominal sobre lo real influyó en los resultados de la demanda agregada en el tercer trimestre, razón por la cual Davivienda revisó al alza su proyección de crecimiento real del PIB en este período a un rango entre 3.5% y 4.0%. Adicionalmente, dada la eventual persistencia que tendrá la tasa de interés real negativa hasta diciembre, el aumento de la producción industrial y la fortaleza que sectores no transables como la construcción y los servicios han venido mostrando, Davivienda también revisó su proyección de PIB real para el cuarto trimestre, el cual crecerá en un rango entre 3.9% y 4.6%. En todo caso, vale la pena mencionar que la proyección para el cuarto trimestre sería la máxima posible dentro de nuestras estimaciones pues es probable que el sector agropecuario, afectado por el fenómeno del Niño tanto en rotación de cultivos como en renovación de pastizales para la ganadería, arroje resultados negativos que contrarresten significativamente el efecto de las manufacturas y los sectores no transables. En conclusión, con esto Colombia cerraría 2015 con un crecimiento real consolidado en un rango entre 3.3% y 3.6%, superando las expectativas recientes sobre el desempeño económico del país. 2 Según la Unidad de Planeación Minero-Energética (UPME), Reficar comenzó a operar el 10 de noviembre pasado pero no logrará alcanzar el uso pleno de su capacidad instalada en lo que resta de 2015 sino que a lo sumo alcanzará el nivel máximo de refinación que tenía antes de su ampliación, es decir, 80.000 barriles por día. 5 *Informe elaborado por la Dirección Ejecutiva de Estudios Económicos del Grupo Bolívar. Director: Andrés Langebaek. Especialista: Nelson Fabián Villarreal. Los datos e información de este informe no deberán interpretarse como una asesoría, recomendación o sugerencia por parte de Davivienda para la toma de decisiones de inversión o la realización de cualquier tipo de transacciones o negocios. Razón por la cual el uso de la información suministrada es de exclusiva responsabilidad del usuario. Los valores, tasas de interés y demás datos que allí se encuentren, son puramente informativos y no constituyen una oferta, ni una demanda en firme, para la realización de transacciones. Dirección de Estudios Económicos Grupo Bolívar Director: Andrés Langebaek Rueda alangebaek@davivienda.com Ext: 59100 Análisis Sectorial: Nelson Fabián Villarreal nfvillar@davivienda.com Ext: 59104 Jefe de Análisis de Mercados: Silvia Juliana Mera sjmera@davivienda.com Ext: 59130 Análisis Sectorial: Daniel Rey dhreys@davivienda.com Ext: 59120 Análisis Fiscal y Externo: María Isabel García migarciag@davivienda.com Ext: 59101 Análisis Financiero: Ana Isabel Mejía aimejia@davivienda.com Ext: 59105 Análisis Inflación y Mercado Laboral: Hugo Andrés Carrillo hacarrillo@davivienda.com Ext: 59103 Análisis Centroamérica: Vanessa Santrich vasantri@davivienda.com Ext: 59004 Profesionales en Práctica: Ana María Salazar Julián Molina Diana Patricia Pulido Teléfono: (571) 330 00 00 Dirección: Av. El Dorado No. 68C - 61 Piso 9 Bloomberg: DEEE<GO> / DAVI<GO> Para nosotros es importante conocer sus comentarios, si tiene alguno por favor remitirlo a: eseconomicosdavivienda@davivienda.com 6