universidad interamericana de puerto ricq

Anuncio

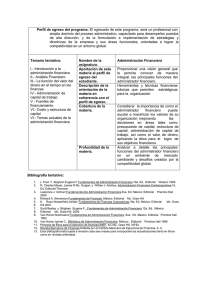

UNIVERSIDAD INTERAMERICANA DE PUERTO RICO RECINTO METROPOLITANO FACULTAD DE CIENCIAS ECONOMICAS Y ADMINISTRATIVAS PROGRAMA DE MBA Prontuario Título del Curso: Seminario Integrador en Finanzas Código y Numero: BADM 697B Créditos: 3 Termino Academico: Profesor: Dr. Felix Cue Horas de Oficina: Teléfono de la Oficina: Correo Electrónico: fcue@metro.inter.edu Descripción: Análisis de la toma de decisiones financieras en la empresa contemporánea. Las decisiones financieras se examinaran desde una perspectiva integradora de las variables que las afectan y que están comprendidas en los cursos de especialidad: finanzas corporativas, finanzas internacionales, mercados financieros, finanzas públicas y política fiscal, y teoría y política monetaria. Requisito: haber completado todos los cursos de especialidad. Calificación: P/NP. Requisitos Solicitar la aprobación del curso a través del Director (a) de la Escuela de Gerencia y/o profesor del ara de Finanzas. Ser asesorado y recibir autorización del Director(a) o su representante autorizado para matricularse en este curso. El estudiante deberá haber cumplimentado todos los requisitos exigidos en su carta de aceptación al programa. Deberá tener un promedio de 3.0 o más. Objetivos: 1. Examinar la relación entre la creación de valor en la empresa y las condiciones económicas (micro y macro) que afectan el ambiente de negocios, las ganancias de la empresa, el flujo de efectivo y el valor de las acciones. 2. Adoptar la posición de un gerente de empresa cuando se busca una solución financiera apropiada a la situación presentada en un caso de estudio. 3. Recomendar alternativas para mejorar la administración financiera de la empresa. 4. Entender el ambiente externo en el cual la empresa opera: el ambiente socio-económico mundial y doméstico, el ambiente de política pública y la situación de la industria correspondiente. 5. Comprender la historia de la compañía y su condición actual y futura. 6. Formular una solución al problema enfrentado por la empresa: identificar el problema, definir alternativas, recopilar información relevante sobre cada alternativa, analizar los riesgos y beneficios de cada alternativa, tomar una decisión, y diseñar un plan de acción apropiado. 7. Utilizar apropiadamente los archivos de datos y plantillas de hojas electrónicas para realizar análisis histórico, proyecciones, presupuesto de capital, y selección entre alternativas financieras. 8. Analizar y evaluar las oportunidades de inversión y financiamiento de la empresa, determinando rendimientos, costos, y riesgos asociados. 9. Realizar una valoración financiera de empresa para adelantar su posición competitiva. 10. Utilizar y evaluar el análisis de razones financieras, reconociendo sus ventajas y desventajas. 11. Emplear los distintos tipos de presupuesto para la empresa. 12. Evaluar y recomendar las alternativas de inversión en activos corrientes y capital de trabajo que más valor añadan a la empresa. 13. Analizar las fuentes de financiamiento a corto plazo, incluyendo sus costos y riesgos, con el objetivo de optimizar el valor de la empresa. 14. Evaluar las alternativas de financiamiento a largo plazo dentro del marco de la situación financiera de la empresa, de la industria y de la economía. 15. Distinguir las diferencias al determinar la estructura de capital apropiada a una empresa doméstica localizada tanto en el extranjero como en EEUU. 16. Integrar y poner en ejecución los objetivos financieros de una empresa. IV. CONTENIDO TEMATICO: 1. • • Riesgo y Rendimiento Lecturas: o Van Horne: Ch. 2 & 3 o Brigham & Houston: Ch. 5 o Reilly: Ch 1 & 2 Preguntas y casos a ser distribuidos 2. Capital de Trabajo • Lecturas: o Van Horne: Ch. 14, 15, & 16 o Brigham & Houston: Ch. 15 & 16 • Preguntas y casos a ser distribuidos 3. Financiamiento a Largo Plazo • Lecturas: o Van Horne: Ch. 17 & 18 o Brigham & Houston: Ch. 7 & 8 o Reilly: Ch 18 & 19 • Preguntas y casos a ser distribuidos 4. Análisis Financiero y Proyección • Lecturas: o Van Horne: Ch. 12 & 13 • o Brigham & Houston: Ch. 2, 3 & 17 o Reilly: Ch 10 & 12 Preguntas y casos a ser distribuidos 5. Presupuesto de Capital • Lecturas: o Van Horne: Ch. 6, 7 & 8 o Brigham & Houston: Ch. 10, 11 & 12 o Shapiro: Ch 17 • Preguntas y casos a ser distribuidos 6. Estructura y Costo de Capital • Lecturas: o Van Horne: Ch. 9 & 10 o Brigham & Houston: Ch. 9 & 13 o Shapiro: Ch 14 • Preguntas y casos a ser distribuidos 7. Política de Dividendos • Lecturas: o Van Horne: Ch. 11 o Brigham & Houston: Ch. 14 • Preguntas y casos a ser distribuidos 8. Valoración de Empresas e Instrumentos Financieros • Lecturas: o Van Horne: Ch. 8 o Brigham & Houston: Ch. 6, 7 & 8 o Reilly: Ch 13, 14, 15, 18 & 19 • Preguntas y casos a ser distribuidos 9. Fusiones, Adquisiciones y Reorganización • Lecturas: o Van Horne: Ch. 23 & 24 o Brigham & Houston: Ch. 20 • Preguntas y casos a ser distribuidos V. ACTIVIDADES A. Lecturas asignadas: 1. El estudiante será responsable de leer y entender lecturas asignadas, principalmente incluidas en los textos de los cursos requeridos y electivos de la concentración en Finanzas. 2. Sobre el contenido de las lecturas asignadas el estudiante tomará pruebas cortas. 3. El valor agregado de estas pruebas cortas constituirá el equivalente a 40% de la nota del curso. B. Solución de casos: 1. El estudiante deberá resolver en forma individual los casos distintos que se le asignen a lo largo del semestre. 2. Las asignaciones o resolución de los casos deberá prepararse para ser presentadas oralmente en clase en la fecha correspondiente. 3. También, las asignaciones y resolución de los casos serán entregados por escrito en la fecha de presentación. 4. La presentación oral y el informe escrito serán evaluados por el personal docente asignado al curso para una nota máxima de 100 puntos por caso. 5. El valor agregado de asignaciones y casos será de un 60% de la nota del curso. 6. La ausencia del estudiante el día asignado para su presentación dará lugar a una calificación de cero en la presentación correspondiente. 7. La determinación de la nota final se regirá por la curva normal. VI. Evaluación: El Seminario Integrador en Finanzas tendrá las siguientes características: 1. 2. 3. 4. 5. 6. 7. VII. Tiene Ia misma rigurosidad y exigencias que el examen comprensivo de maestría (MBA). Todos los trabajos vencen en la fecha señalada, sin posibilidad de prórrogas. En el Seminario Integrador no hay posibilidad de incompleto. El estudiante está en evaluación en todo momento. La nota mínima para aprobar es 75 puntos (75%). Se requiere la asistencia perfecta. La participación activa del estudiante a todas las presentaciones es un requisito del seminario integrador. Notas Especiales 1) Servicios auxiliares o necesidades especiales Todo estudiante que requiera servicios auxiliares o asistencia especial deberá solicitar los mismos al inicio del curso o tan pronto como adquiera conocimiento de que los necesita, a través del registro correspondiente, en la Oficina del Consejero Profesional, el Sr. Jose Rodriguez, ubicado en el Programa de Orientacion Universitaria. 2) Honradez, fraude y plagio La falta de honradez, el fraude, el plagio y cualquier otro comportamiento inadecuado con relación a la labor académica constituyen infracciones mayores sancionadas por el Reglamento General de Estudiantes. Las infracciones mayores, según dispone el Reglamento General de Estudiantes, pueden tener como consecuencia la suspensión de la Universidad por un tiempo definido mayor de un año o la expulsión permanente de la Universidad, entre otras sanciones. 3) Uso de dispositivos electrónicos Se desactivarán los teléfonos celulares y cualquier otro dispositivo electrónico que pudiese interrumpir los procesos de enseñanza y aprendizaje o alterar el ambiente conducente a la excelencia académica. Las situaciones apremiantes serán atendidas, según corresponda. Se prohíbe el manejo de dispositivos electrónicos que permitan acceder, almacenar o enviar datos durante evaluaciones o exámenes. VIII. RECURSOS EDUCATIVOS Textos utilizados en los cursos requeridos y electivos de la concentración en Finanzas: James C. Van Horne, Financial Management And Policy. 12th Ed. Prentice Hall, Inc. 2002. Eugene F. Brigham & Joel F. Houston. "Fundamentals of Financial Management", 10th Ed. Thomson, South-Western, 2004. Frank k. Reilly y Keith C. Brown. Investments Analysis and Portfolio Management. Edition, The Dryden Press, 2002. 7th. Alan C. Shapiro. Multinational Financial Management, 7th. John Wiley & Sons, Inc. 2003 David S Kidwell, Richard L Peterson, David W Blackwell, Financial Institutions, Markets, And Money. 7th. Ed. The Dryeden Press, 2000. Jeff Madura, Financial Markets and Institutions. 6th. Ed. Thomson South-Western, 2003. IX. BIBLIOGRAFIA Aaron, Henry J. “Health Care Reform: The Clash of Goals, Facts, and Ideology”.Individual and Social Responsibility, ed. Victor R. Fuchs. Chicago: University of Chicago Press, 1996. Adams, Paul D., Steve R. Wyatt, and Yong H. Kim, “A Contingent Claims Analysis of Trade Credit,” Financial Management, Autumn 1992, 104-112. Ball Laurence, and N. Gregory Mankiw. “What Do Budget Deficits Do?” In Budget Deficits and Debt: Issues and Options. Kansas City, MO: Federal Reserve Bank of Kansas City, 1995, pp. 95 - 119. Beranek, William, “The Weighted Average Cost of Capital and Shareholder Wealth Financial and Quantitative Analysis, March 1977, 17-32. Maximization” Journal of Bierman, Harold, Jr., and Seymour Smidt, The Capital Budgeting Decision (NewYork: Macmillan, 1993). Bierman , Harold, “Beyond Cash Flow ROI,” Midland Corporate Finance Journal, Winter 1988, 36-39. Coase, Ronald H., “The Problem of Social Cost”. Journal of Law and Economics (October 1960), pp. 1 - 44. Copeland, Tom, 7 Koller, and Jack Murrin, Valuation: Measuring and Managing the Value of Companies (New York: John Wiley & Sons, Inc., 1992). Eaker, Mark R., Frank J. Fabozzi, and Dwight Grant, International Corporate Finance Press, 1996). (Fort Worth , Tex.: Dryden E hardt, Michael C., The Search for Value: Measuring the Company’s Cost of Capital (Boston Harvard Business School Press, 1994). Gallinger, George W., and P. Basil Healy, Liquidity Analysis and Management (Reading ass. Addison-Wesley, 1991). Ramada, Robert S., “The Effect of the Firm’s Capital Structure on the Systematic Risk of Common Stocks,” Journal of Finance, May 1972, 435452. Ned C., and William L. Sartoris, Short-Term Financial Management (New York: Prentice Hall, 1995). Kamath, Ravindra R., “Long-Term Financing Decisions: Views and Practices of Financial Managers of NYSE Firms,” Finamcial Review, May 1997, 31-356. Mukherjee, Tarun K., “The Capital Budgeting Process of Large U.S. Firms: An Analysis of Capital Budgeting Manuals,” Managerial Finance, Number 2/3, 1988, 28-35. Prezas, Alexandros P., “Effects of Debt on the Degrees of Operating and Financial Leverage,” Financial Management, Summer 1987, 39-44. Rivlin, Alice M., “Distinguished Lecture on Economics in Government: Strengthening the Economy by Rethinking the Role of Federal and State Governments”. Journal of Economic Perspectives 5 (Spring 1991), pp. 3 - 14. Samuelson, Pa A., “Diagrammatic Exposition of a Theory of Public Expenditure”, Review of Economics and Statistics, 37(1955), pp. 350 - 56. Schultze, Charles L., “The Balanced Budget Amendment: Needed? Effective? Efficient?”. National Tax Journal 48 (September 1995), pp. 317 328. Scott, David F., and Dana J. Johnson, “Financing Policies and Practices in Large Corporations,” Financial Management, Summer 1982, 5 1-59. Woods, John C., and Maury R. Randall, “The Net Present Value of Future Investment Opportunities: Its Impact on Shareholder Wealth and Implications for Capital Budgeting Theory. Financial Management, Summer 1989, 85-92. Rev. 8/2009