Asignación de activos: ¿Qué es y por qué es

Anuncio

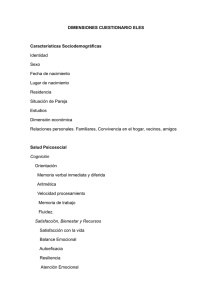

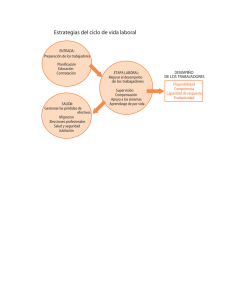

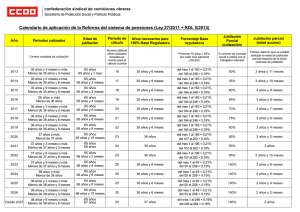

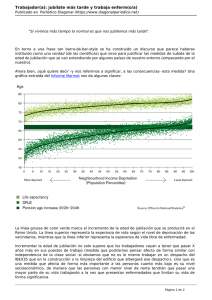

Asignación de activos: ¿Qué es y por qué es importante? La asignación de activos es la forma en que usted distribuye su dinero entre las tres categorías básicas de inversión: acciones, bonos y fondos de valor estable/del mercado monetario. A fin de reducir su riesgo y aumentar las probabilidades de alcanzar sus objetivos para la jubilación, es importante diversificar las inversiones de su plan de jubilación. De esta forma, cuando una clase de activos tiene un buen rendimiento, puede compensar otros fondos que no tienen un rendimiento tan bueno. Para ayudarle a comprender la asignación de activos, la hemos dividido en tres pasos. Paso uno: Determine su estilo de inversión Saber qué tipo de inversionista es usted —conservador, moderado o agresivo— puede ser un buen punto de partida para seleccionar sus inversiones. Para determinar su estilo de inversión, piense en su nivel de comodidad con respecto al riesgo y al retorno. El riesgo es el potencial de fluctuación en el valor de una inversión, que podría tener como consecuencia una pérdida de capital. El retorno es el aumento o la disminución del valor de su inversión. Generalmente, cuanto más alto sea el potencial del retorno sobre una inversión, mayor será el potencial de riesgo. A modo de ayuda para determinar su estilo de inversión, responda el Cuestionario de tolerancia al riesgo en wellsfargo.com/riskquiz (en inglés). Este rápido cuestionario interactivo también le dará ejemplos de carteras de asignación de activos para que las considere. Paso dos: Comprenda las categorías básicas de inversión Los fondos mutuos son opciones comunes de inversión que ofrecen administración profesional y diversificación. Debido a su sencillez y conveniencia, los fondos mutuos son, en general, la principal opción de inversión para los planes de jubilación. Al planificar una estrategia de inversión, es importante considerar las tres categorías básicas (también conocidas como clases de activos) de los fondos mutuos: acciones, bonos y fondos de valor estable/del mercado monetario. Fondos de inversión en acciones: El valor de las acciones puede subir o bajar a corto plazo, pero históricamente las acciones han ofrecido una mejor oportunidad para el crecimiento a largo plazo con respecto a los bonos y las inversiones de valor estable. Las acciones se consideran la opción de inversión más riesgosa, pero tienden a ofrecer el potencial de retorno sobre la inversión más alto. Dentro de la clase de activos en acciones, existen cuatro subcategorías: Acciones de alta capitalización: Constituidas principalmente por acciones de compañías grandes y, por lo general, reconocidas, cuyas acciones en circulación están valuadas en, aproximadamente, $10,000 millones o más. Tradicionalmente, esta subcategoría es la subcategoría menos riesgosa de fondos de inversión en acciones debido a que está constituida por acciones de compañías establecidas. Acciones de mediana capitalización: Incluyen principalmente acciones de compañías medianas cuyas acciones en circulación están valuadas entre $2,000 y $10,000 millones, aproximadamente. Acciones de baja capitalización: Constituidas, en su mayoría, por acciones de compañías pequeñas cuyas acciones en circulación están valuadas en aproximadamente $2,000 millones o menos. Acciones internacionales: Constituidas por acciones de compañías con sede fuera de los Estados Unidos. Se considera que las acciones internacionales tienen un riesgo más alto debido a que pueden ser vulnerables a las fluctuaciones cambiarias y a los cambios políticos o económicos y, además, al riesgo de la compañía, de la industria y del mercado. Dentro de cada subcategoría, también es importante comprender la diferencia entre los fondos orientados al valor y los fondos orientados al crecimiento. Los fondos orientados al valor a menudo están constituidos por acciones de compañías bien establecidas cuyo precio se cree está subvaluado. Los fondos orientados al valor tienden a ser más conservadores y menos volátiles. Los fondos orientados al crecimiento, por lo general, están constituidos por acciones de compañías que, según se predice, crecerán significativamente en el futuro. A menudo, se considera que los fondos orientados al crecimiento son más agresivos que los fondos orientados al valor. Fondos de bonos: El valor de los bonos, por lo general, no fluctúa tanto como el de las acciones, pero los bonos han proporcionado históricamente un menor potencial de crecimiento a largo plazo. Por lo tanto, tienen un potencial moderado de riesgo y de retorno. Fondos de valor estable/del mercado monetario: El valor de las inversiones en fondos de valor estable fluctúa poco o no fluctúa, pero, debido a la inflación, ha ofrecido históricamente un potencial limitado para las ganancias, especialmente para los inversionistas que tienen horizontes de tiempo más prolongados. Fondos de asignación de activos y carteras modelo: Otras opciones de inversión que pueden ofrecerse en su plan de jubilación son los fondos de asignación de activos (a veces llamados “fondos equilibrados”) o carteras modelo. Los fondos de asignación de activos y las carteras modelo están diseñados para incluir diferentes perfiles de riesgo. Estos fondos de asignación de activos “en función del riesgo” ya se han diversificado entre diferentes clases de activos, de acuerdo con los diferentes niveles de tolerancia al riesgo, entre los que se incluyen, en general, el nivel conservador, el moderado, el de crecimiento y el agresivo. Por lo general, el título del fondo o de la cartera refleja el nivel de tolerancia al riesgo. Fondos con fecha objetivo: Además de los fondos de asignación de activos en función del riesgo, su plan de jubilación también puede incluir fondos con fecha objetivo en sus opciones de inversiones. Al igual que los fondos de asignación de activos en función del riesgo, los fondos con fecha objetivo ya están diversificados para incluir muchas de las clases de activos y de los estilos de inversión descritos con anterioridad. Lo que hace que los fondos con fecha objetivo sean diferentes es que cada fondo incluye en su título un año que representa el año en que usted considera la posibilidad de comenzar a retirar su dinero. Con el paso del tiempo, un fondo con fecha objetivo cambia automáticamente a una asignación de activos más conservadora a medida que se acerca la fecha objetivo. Si bien un fondo con fecha objetivo ofrece una forma conveniente de invertir para la jubilación, es importante recordar que el valor del capital del fondo no está garantizado en ningún momento, ni siquiera en la fecha objetivo. Visión de conjunto El siguiente gráfico indica el potencial de riesgo y de retorno de las diferentes clases de activos y los estilos de inversión, y la manera en que se posicionan entre sí. Después de analizar su situación financiera personal, cuánto tiempo falta para su jubilación, otros ahorros no incluidos en su plan de jubilación y su estilo de inversión (del paso uno), puede determinar la combinación de inversiones adecuada para usted. Tenga en cuenta que, probablemente, los fondos de asignación de activos en función del riesgo, las carteras modelo y los fondos con fecha objetivo incluirán una combinación de clases de activos y estilos de inversión. Las características de riesgo y retorno se proporcionan únicamente con fines ilustrativos y no tienen como objetivo describir las características reales de riesgo y retorno de las diferentes categorías de clases de activos ni de fondos específicos. Estas características de riesgo y retorno se basan en teorías de inversión generalmente aceptadas, tienen en cuenta retornos históricos de clases de activos a lo largo de períodos definidos y no reflejan el riesgo ni los retornos específicos de fondos determinados. Paso tres: Seleccione o revise sus inversiones Para obtener más información acerca de la asignación de activos o las opciones de inversión en su plan, ingrese en el sitio Web de Wells Fargo en <wellsfargo.com> o llame al Centro de Servicios para la Jubilación al 1-800-728-3123 (marque asterisco para recibir atención en español). Los representantes se encuentran disponibles para ayudarle de lunes a viernes, <de 7:00 a.m. a 11:00 p.m., hora del este.> La diversificación y la asignación de activos no aseguran ni garantizan un mejor rendimiento y no pueden eliminar el riesgo de pérdidas en las inversiones. El Cuestionario de tolerancia al riesgo tiene por objeto brindarle una indicación general de su personalidad de inversión actual y no constituye un asesoramiento en inversiones. Puede haber otros factores específicos de su situación que no sean tenidos en cuenta. Su tolerancia al riesgo de inversión puede cambiar con el tiempo. Debe volver a examinar su situación de vez en cuando para determinar si la cartera seleccionada sigue siendo apropiada para su situación. Esta información y cualquier información suministrada por los empleados y representantes de Wells Fargo Bank, N.A. y sus afiliadas tienen por fin brindar información sobre inversiones de acuerdo con las normas del Departamento de Trabajo de los Estados Unidos y no constituyen “asesoramiento en inversiones” en virtud de la Employee Retirement Income Security Act [Ley para la Seguridad de los Ingresos por Jubilación de los Trabajadores] de 1974. Ni Wells Fargo ni ninguna de sus afiliadas, incluidos empleados y representantes, pueden suministrar “asesoramiento en inversiones” a ningún participante o beneficiario en relación con la inversión de activos en un plan de jubilación patrocinado por el empleador. Comuníquese con un asesor financiero, impositivo, legal o de inversiones con relación a sus necesidades y situación específicas. Los servicios de mantenimiento de registros, fiduciarios y/o de custodia son suministrados por Wells Fargo Institutional Retirement and Trust, una unidad de negocios de Wells Fargo Bank, N.A. Las inversiones en planes de jubilación NO ESTÁN ASEGURADAS POR LA FDIC • NO ESTÁN GARANTIZADAS POR EL BANCO • PUEDEN PERDER VALOR © 2014 Wells Fargo Bank, N.A. Todos los derechos reservados Sp1998/Eng1068 7.14